1.概述

代币经济指代币和经济学的结合,表现为如何通过代币分配一个加密项目所产生的利益,用来协调项目中贡献者、投资者和用户等相关方的利益。

代币经济对于一个项目有锦上添花的作用,虽然不是项目价值或者代币价格的决定因素,但可以起到重要辅助作用。

部分项目具备良好的应用场景和收入,并不意味着用户也能通过持有代币享受其价值分配。而一些缺乏基本面和使用场景的项目,也能凭借特殊的代币经济设计,拉升币价。

2.要素与分类

代币经济的两大基本要素为供给和需求,在其中还可拆解出一些需要重点关注的核心要素。

a.供给

即代币释放,主要由代币如何被产生、释放的速度和时间范围、如何分配等因素构成;供给过快过多导致的通胀会使价格存在下跌的动力。

核心要素

稀缺性:最基本的属性,主要由硬顶和销毁机制决定

???尚未释放的代币和时间范围:可以通过市值与FDV的比值来衡量,类似大股东解禁,意味着未来还存在潜在抛压。此外,还需要注意即使存在大量的未释放代币,如果其解锁时间较长,那么潜在抛压实质较低。

通胀速度:参考大部分DeFi项目,会在早期为吸引用户提供超高APR,带来代币高通胀,短暂炒作之后由于“挖提卖”会产生巨大抛压。

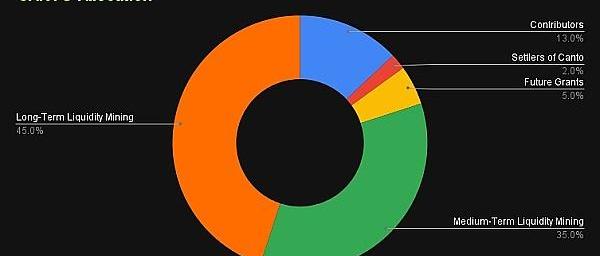

???以CANTO为例,硬顶为10亿枚,无燃烧机制,而其代币供应的70%都是为LP预留的流动性挖矿奖励。

???可以预见以下情境:高APR推动早期需求和价格抬升→以代币价格计算的挖矿奖励进一步提高→更多用户进入、更多代币奖励释放,进入高通胀阶段→用户卖出挖矿奖励,代币价格持续下跌。在这种场景下,错过早期价格抬升阶段的CANTO代币的投资者都会遭受损失。

https://www.coingecko.com/en/coins/canto/tokenomics

分类

拆解以上要素后,我们可以把不同组合的代币经济模型按供给模式进行分类:

1)通胀+硬顶:以BTC为代表,多见于公链项目

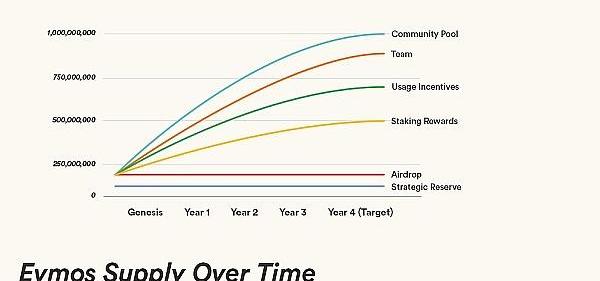

参考Evmos:初始供应2亿枚,总供应量10亿枚,通过早期高通胀逐步递减的形式,在4年内达到上限。

https://medium.com/evmos/the-evmos-token-model-edc07014978b#:~:text=Tokendistributionatgenesiswill,poolandastrategicreserve

2)通胀+无硬顶:常见于Memecoin

参考Dogecoin:每分钟区块奖励1万枚狗狗币,没有上限,只要有矿工挖矿,供应量会无限制增长,当前流通量超过1300亿枚

3)通缩+硬顶:最具稀缺性

参考BNB:初始供应上限2亿枚,平台将其利润的20%用于回购代币并将其销毁,直至剩余1亿枚;用户可以通过燃烧BNB抵扣手续费。目前供应量约1.6亿枚,因此其实质上是价值不断增加的通缩代币,对于代币持有者最为有利。

4)通缩+无硬顶

参考ETH:在EIP-1559之后,由于链上活动较多,在部分时期燃烧的手续费超过矿工的挖矿奖励,因此ETH具备通缩的潜力。

在POW机制下,以太坊约15秒出一个区块,出块奖励约2枚ETH,年发行量约470万枚,年通胀率约4%,考虑到销毁的通胀可能为2%+;

而切换到POS机制后,将会减少约90%的通胀,年通胀率约0.49%,参考近1年的ETH销毁率约2%,实际通胀可能为-1.5%。

在这种模式下的ETH显然比以往更具价值。

b.需求

代币需求主要由其效用决定,表现为收益分配、gasfee、治理等;供应量不变的情况下,用户对代币需求的增加会推动价格上涨。

核心要素:

收益和流动性:一般来自于项目方的收益,用户通过持有或锁定代币的形式,可以分享实际的现金流收入或代币回购销毁。

在这基础上还需要关注流动性,大部分情况下用户需要锁定其代币一段不短的时间,比如Cosmos中大部分资产质押需要21天解锁,甚至veCRV最长可达4年锁定期。

收益来源:针对上述收益,我们需要关注其现金流的来源,可能为外部收入、项目营销补贴、后入场用户的资金等

实用性:治理、服务、精神世界满足

预期:未来的活动/元宇宙权益、更多空投、社区meme投机等

以Anchor为例,其为UST提供20%年化收益率的稳定币活期存款,通过创造收益创造了代币需求,巅峰时取得180亿美元的TVL,而LUNA-UST的转化机制,又将这一需求转化为了燃烧LUNA的需求,在上述多种因素的作用下,LUNA价格持续上涨。

这个例子中,需求提升和代币通缩共同拉升了LUNA的价格。

这里需要注意20%的年化收益率并不来自真实的借贷需求,也不来自于新用户存入的资金,完全来自于LFG基金会对协议的拨款,其收益来源是一种营销补贴。参考互联网企业通过补贴赢得市场,虽然这种模式并不一定不可持续,但其需要解决用户真实存在的需求,否则终究难以为继。

对于许多加密项目和Web3叙事,其用户需求可能为凭空创造,因此这种商业模式即使不是庞氏,在投资时也需要谨慎评估其代币的真实需求。

分类

经过以上的要素拆分,我们可以按照代币的效用进行分类,主要为:

1)治理代币

作为Web3和DAO叙事的底层逻辑,通常大部分项目的代币都具备治理功能,以持有的代币作为凭证,参与社区投票。

治理效用的大小一般取决于项目方中心化的程度。以Juno社区没收巨鲸“非法”获取的空投资产为例,当社区被引导,且开发团队执行社区决策时,其治理效用极其巨大。Solend强制清算巨鲸头寸的治理提案虽然最终迫于舆论和社区压力没有最终执行,但也体现出一些项目方所拥有的巨大权力。

该效用还可能取决项目方所下放的权力,比如CultDAO中的部分治理权体现在是否进行投资的决策上;再比如Curve社区的投票有权力决定其流动性池的激励程度。对于这类权力,其治理权效用就具备极高价值,甚至可能由此产生类似选举活动和贿赂投票等一系列行为。

对于普通用户和投资者来说,大部分项目的治理权等同于没有效用,大部分项目的治理意愿都偏低。

https://pdf.dfcfw.com/pdf/H3_AP202111251531070336_1.pdf?1637866602000.pdf

2)实用代币&收益代币

实用性一般体现在公链的原生代币上,用来支付gasfee,实质上是用户在为“公链提供区块空间”这一服务进行付费,是项目收入的重要来源。

收益权则体现了”把收入还给用户“这一Web3的底层逻辑,各类X2E项目都具备类似的代币经济;对于POS公链而言,用户收益更多体现在将代币质押给节点帮助验证交易,产出区块,获得奖励。

这类收益权通常以代币的形式体现,以AxieInfinity为例,收益代币SLP,治理代币AXS。SLP为无限量供应,通过玩游戏获取,但消耗场景较少,其效用更多体现在卖出获利,因此面临持续抛压;当价格下跌、收益减少时,购买NFT参与游戏、消耗AXE&SLP升级的活动更加减少,出现死亡螺旋。当新玩家不断加入,扩大SLP的使用时,早期进入者的收益会提高。当项目使用这种庞氏模式设计代币的收益效用时,我们需要更多关注其持续性。

xSUSHI也是收益代币的一种模式,SUSHI代币持有者将其质押换取xSUSHI,享有全平台交易手续费的分成,而这部分手续费本应属于LP。

https://help.sushidocs.com/guides/how-to-stake-sushi-for-xsushi

3)veToken

这种模式兼具以上两种效用,通过将代币锁定不等的时间至平台,换取更高的收益权和治理权。该模式由Curve创造,广泛用于各类项目,并产生了“DeFi乐高”的玩法。

以CRV和veCRV为例,对该模式进行简要介绍:

CRV持有者将其代币锁定为veCRV,最长时间为4年。锁定时间越长,收到的veCRV越多,换取的权益越大。用户承担流动性和币价波动风险,减少了市场上CRV流通换取以下权益:

按分享Curve的手续费收入

将LP激励的CRV奖励提升提升到最高2.5倍

决定LP池的激励程度

这一举措将代币持有者、LP和平台的利益长期绑定,用户需要购买CRV参与,LP会将激励的CRV重新锁定,一定程度上避免“挖提卖”;而一些需要流动性的项目方更需要购买CRV来提高自己资产的流动性,比如UST崩盘前希望组建的4pool池、USDN脱锚和债务危机后,Waves团队提出的拯救计划就包括公开市场购买CRV以增加其池子的流动性。

而由于这一转换是不可逆的,用户通常难以接受长期丧失流动性,由此产生了著名的Curvewar和贿赂机制。以Convex为例,将veCRV的治理权和收益权拆分,用户可以将CRV转换为cvxCRV并质押,获得属于veCRV的奖励、Convex的部分手续费收益和代币CVX为奖励,作为代价,用户丧失了veCRV的治理权。

Convex解决了veCRV的大部分缺陷,但由于cvxCRV的退出和与CRV之间挂钩的是通过二级市场,主要是Curve的流动性池实现的,因此在流动性不足的情况下,可能存在类似stETH和ETH脱锚的情况。

综上来看,Curve和Convex相结合为veToken提供了一种相对完善的模式,我们可以通过内置贿赂、退出机制等功能,直接整合出相对完善的代币经济设计。

4)NFT&SBT

这类代币通常也会综合以上几种效用,大部分作为身份、社交凭证等出现,可参与治理;一些版权类NFT的投资者也可以分享版权收益、创作收益。

3.总结

通过对供给和需求两大类要素和其中的一些核心要素进行分析和组合,从项目投资和代币经济设计两个角度我们都可以获得想要的信息,只需要关注不同角度所侧重的要素。

然而核心依然是项目的基本面,代币经济永远只能起到辅助作用,或许在牛市可以通过投机和meme等方式拉升币价,但在熊市流动性收缩时,还是难免失败。

来源:金色财经

9月21日,在由万向区块链实验室主办的第八届区块链全球峰会——黄“金”时代主题论坛上,在HashKeyCapital首席执行官邓超的主持下.

Web3社交赛道渐露锋芒,基于去中心化社交图谱协议LensProtocol之上的社交应用和工具也如雨后春笋般出现.

吴说作者|ColinWu随着超过1100页的清算人文书披露,究竟是谁把钱借给了三箭资本也为外界所知。欠款总额为35亿美金,因为大部分为有抵押贷款,因此机构的总损失应该在10-15亿美金.

这篇文章基本面解释了是什么让最近的牛市势头熄灭,同时也给正在面临熊市的人们提供了一些建议。牛市和熊市的区别,其实可以用一个词来概括,那就是「动能」.

NFT项目Asura将于7月24日在OpenSea正式上线。Asura旨在通过NFT技术打造一个基于街头服饰的原创、独特以及多样化品牌,同时还计划推出更多NFT、数字收藏品、3D模型、独家漫画以.

按hashrate计算,最大的比特币矿商CoreScientific(CORZ)已与投资银行BRiley签署协议,将在两年内向该银行发行至多1亿美元的股票,以增强流动性.