Celsius和三箭危机:币圈雷曼时刻

上周恐慌情势继续在市场上漫延,其中一个原因是传出行业内最活跃、最具话语权之一的VC三箭资本面临清算。3AC是全球贷款的最大客户之一,它从各大CeFi平台借取大量资金,其中Celsius是3AC最大的债权人。如果3AC真的崩塌倒下,借贷给3AC的机构就要承受巨大的风险。一系列连锁反应随之发生:

首先是CeFi平台无法收回借款,通过清算抵押品收回资金,而清算与借款之间的差额损失则由CeFi平台承担。

恐慌产生时CeFi平台面临用户赎回压力,CeFi平台进一步从系统中撤回信贷来保护自己,同样数量的资产,钱少了,资产价格相应下降。当流动性被撤回时,每一个参与者的整体资产负债表都会缩减,做市商提供流动性的能力降低,买入价和卖出价差扩大。

对于基金来说,随着波动性的增加,他们需要去杠杆以维持相同的风险值。

资产价格下跌使得机构大量抵押资产被清算,整个市场信贷规模急剧萎缩,并导致持续的去杠杆。

鉴于风险加剧,LP会为UST和Celsius这样的暴雷事件提前做准备而赎回流动性。

币安发布2022年终回顾报告,投资超过5亿美元来支持Web3和区块链创新:1月19日消息,币安发布2022年终回顾报告,总结了币安庞大生态的关键事实、统计数据和发展。

1. 到2022年底,在14个司法管辖区获得了许可、注册和批准。将安全与合规团队的人数增加了500%,吸纳了一些业内最优秀的人才。

2. 在加密货币领域发生一系列令人震惊的破产事件后,在严酷的宏观经济环境下无助于改善公众情绪,努力建立和恢复对币安乃至整个生态系统的信任。

3. 继续支持寻求对空间产生积极、持久影响并为最终用户创造价值的同行。 通过币安孵化器,投资了超过5亿美元来支持Web3和区块链创新,启动了第五季孵化计划,批准或完成了14笔战略并购交易,以及61笔代币风险投资交易。[2023/1/19 11:20:51]

根据Defillama的数据,整个DeFi的TVL从UST崩塌前的2000亿美元急降至现在的740亿美元,下降了63%。

2008年次贷危机中,雷曼兄弟因其快速扩张、高杠杆经营以及错误的局势判断而深陷流动性危机。最终,因身负巨额债务而轰然倒下。随后市场信心崩溃一发不可收拾。在宏观经济不太明朗、利率逐步上升和美国FED的收水紧缩环境下,加密货币作为风险资产很难独善其身。这次大型机构暴雷危机在UST崩盘时已经埋下伏笔,投资机构、做市商在UST崩盘中遭受重创,主流资产价格大幅下跌又成为压垮骆驼的最后一根稻草,牛市循环借贷形成的高杠杆引发连环清算,后续暴雷事件可能还将继续,这也是为什么Celsius和三箭危机被比喻为币圈雷曼时刻。

波卡回顾上个月客户端事故 系内存不足导致:6月7日消息,Polkadot官方发文回顾,5月24日要求波卡验证节点将客户端降级至0.8.30版本事故,系内存不足导致。Polkadot表示,在试图构建区块5202216时因内存不足(OOM)错误而失败。该区块包含验证人选举的链上解决方案,该解决方案通常是在链下计算的,只有在没有提交链下解决方案的情况下才会在链上进行。由于提名者的数量众多,选举溢出了Wasm环境中分配的内存。为解决这个问题,当时验证者被要求暂时将他们的节点软件降级到至0.8.30版本并且使用「--execution=native」命令。该本地版本不受Wasm内存分配器的限制,网络在70分钟停机后恢复。之后在5203204区块,几个节点因「存储根不匹配」错误而失败,这是由于构建本地运行时和链上Wasm运行时的编译器版本不同造成的。解决方案是用一个具有正确编译器版本的Wasm运行时来覆盖链上Wasm运行时。Polkadotv0.9.3版本上线后修复了该类问题,Polkadot表示未来可能会支持4GB的Wasm分配内存。现在选举必须在链下进行,并且禁用链上选举。在分配器被改进之前,链下工作者将使用比链上Wasm运行时更高的内存限制确保链下选举不会耗尽内存并能成功提交。另外,Polkadot将确保本地和Wasm构建中使用相同的编译器版本。[2021/6/7 23:18:48]

什么抠动了连环清算的扳机

ETC Labs发文回顾51%攻击事件:并不打算回滚任何交易:8月11日,ETC Labs官方发文回顾总结近期51%攻击事件。官方表示,首先在攻击期间,官方与矿工及交易所保持联系,就攻击事件提供建议,要求暂停存取款,并确保使用Geth或Besu核心客户端。其次,官方就攻击事件作出相关声明:1.指责向攻击者出售算力的矿池并不合理。虽然矿池可以改进系统鼓励矿工诚实行为,但并不对整个网络安全负责。2.指责ETC链本身也不合理。ETC协议是完全按照其设计在运行,恶意矿工挖出的区块根据共识规则是有效的,只不过其总体算力占比最大。因此,针对此次事件,官方并不打算回滚任何交易。官方强调称,所有的PoW链都很容易受到攻击。不要只关注ETC受攻击,需要认识到这是任何PoW链普遍的弱点。无论哪个社区都应该共同努力减少安全风险。最后,官方表示,ETC正在实施一系列措施以防止攻击再次发生:1.正在建立更健全的监测和快速反应系统,以此提早预警。2.正在研究一种新的挖矿算法,以减少攻击可能性,并限制攻击破坏性。3.正与矿工、矿池建立合作关系,提高算力鼓励诚实挖矿行为;4.正与Kobre & Kim律师事务所、以及CipherTrace合作,协助进行刑事调查。5.ETC将继续坚持其理念,继续进行技术开发。[2020/8/11]

对于加密市场的崩盘和连环清算的原因,我们作为局内人未必能一窥全貌,但是可以通过市场上一些优秀的观点来管中窥豹。目前市场上对于此次清算,大致有如下几类主流的声音:

动态 | Voice 团队发布监管回顾及 Voice 背后的法律与合规:据 IMEOS 报道,Voice 推特连发两条推特,分享了两篇文章,分别介绍了 Voice 的监管回顾以及 Voice 背后的法律与合规。内容大致如下:

1. 2019年12月,团队已与美国证券交易委员会(SEC)就 Voice 的愿景规划进行磋商讨论。Voice 团队表示一直采用公开透明的方式与监管机构进行磋商,并在文末表示团队有信心,希望社区成员也抱以信心。

2. 适合Voice-社交媒体、区块链和金融服务的监管环境在全球范围内都在快速而不均衡的发展中。我们的任务是遵守法律,但仍然会遵守我们的原则,Voice 必须是一个开放和真实的思想交流的地方。

原文链接:

1:http://dwz.date/m6w

2:http://dwz.date/m5B[2020/1/30]

1、美联储为应对高通胀而加息,全球金融市场下跌

自去年11月美联储宣布Tapper之后,加密市场便已见顶。进入5月份之后,美国总统拜登、财政部长和商务部长等人就通胀问题频繁发声,对抗通胀作为当前美国经济的首要问题在美政策层面达成了普遍共识,市场出现缓慢下跌。当美国劳工部6月10日公布的CPI指数为8.6%达到40年新高时,超过了接受调查的所有经济师的预期,市场应声重挫。为平抑通胀,美联储于上周三宣布了近30年来最大的一次加息,将利率提高0.75个百分点。虽然事先已经通过媒体吹风给足了市场预期,但靴子落地时,各金融市场依旧受到较悲观的经济前景预期影响而继续下跌。在美国加息、全球金融市场下跌过程以及经济衰退的预期中,市场流动性会减弱,资金会撤出新兴市场而转向更为稳健的投资标的。

金色财经历史回顾 2011年4月12日 首份比特币看跌期权合同卖出:在历史上的2011年4月12日,首份比特币看跌期权合同,在bitcoin-otc(场外交易)上卖出。在当时比特币的价格为0.819美元一枚,2011年4月12日对于比特币而言,是疯狂币价上涨的开端,比特币价格在经过不到两个月的暴涨,直到在2011年6月9日从0.8美元作用达到29.415美元的最顶峰,随后在2011年6月12日出现腰斩,跌至16美元左右。[2018/4/12]

2、Luna事件后机构受创,市场流动性减弱,机构对抗风险能力减弱

Luna事件后几个超大的加密做市商元气大伤,不少投资机构亦损失惨重,无论是给UST提供流动性,还是将资产配置在UST、Luna上,均受到重挫。而这些做市商过去是加密市场流动性的重要维护者,自Luna崩盘之后,整个加密市场的流动性弱了很多。当机构遭受挤兑或者债务请求时,市场上没有足够的流动性能保证资产的足额兑换,会让机构在抛售过程中受到更大的损失。

3、机构主动或被动去杠杆

当市场处于上升阶段,适当的杠杆是一种正常的商业策略。而在全球流动性紧缩的当下,加密货币在加息周期中不断下行,高杠杆却又成为此前激进扩张行为的催命符,随着抵押物的缩水,这些机构需要主动减仓偿还贷款去杠杆,或者遭受清算被动去杠杆。

4、加密行业中大量的中心化机构运营不透明

虽然DeFi用匿名化克服金融市场一直存在的信息不对称问题,但是中心化机构其投资的底层资产不够透明,会存在资金池期限错配、挪用的等潜在风险,市场对于其行业积累的杠杆风险不能及时和充分的了解,加大了市场突然崩盘的风险和恐慌情绪。前有Celsius因stakehound的被盗事件损失超7000万美元的资金,却一直秘不发丧最终被爆出导致信任危机,亦有DeFi项目Stablegains挪用客户资金存款至Anchor赚取利差,UST崩盘致使客户遭受大量损失。

5、严重依赖链上抵押品

国际清算银行认为:DeFi严重依赖链上抵押品的特点,不仅无法使该领域免受市场“繁荣-萧条”周期的影响,还会陷入清算螺旋。

BIS解释,为了确保贷款人得到保护,DeFi平台设定了相对于借款金额的清算比率。例如,120%的抵押率可能伴随着110%的清算率,如果抵押物在低于这一门槛时就会被清算。智能合约规定,此时任何人都可以充当清算人,没收抵押品,偿还出借人,并将剩余抵押品的一部分收入囊中。利润驱动确保了清算人的充足供应,减轻了贷款人潜在的信贷损失。

“由于借款人的匿名性,过度抵押在DeFi贷款中普遍存在”,BIS指出为了避免被迫清算,借款人通常会提交高于最低要求的加密资产,从而导致了更高的有效抵押率。考虑到加密市场的“繁荣-萧条”周期,事实上,“过度抵押和清算比率并不能消除信贷损失的风险。在一些案例中,抵押品价值迅速下跌,在它们贬值之前,借款人没有时间解除贷款,导致贷款机构蒙受损失。”

6、市场缺少合理的监管,也缺少安全垫

Celsius没有在美国证券交易委员会注册,这意味着它几乎不受风险管理、资本和披露规则的约束,同时也意味着,当出现重大金融风险时,监管机构救助的意愿也不会太强。

此外qinbafrank认为:20年3月美股4次熔断算是软着陆,最后市场也跌了40%,熔断是监管对市场制定的保护机制。加密市场没有监管则也无熔断机制,所以我们见证了大饼一夜腰斩的时刻。

最近的强力去杠杆都在说加密市场的雷曼时刻,回看08年金融危机虽然美国政府没有救助雷曼让其破产,但是也救了不少金融机构,包括之后的大放水把金融体系从崩溃的边缘给拉回来。可以想像如果没有外部助力和相关机制,08年和20年3月美国资本市场会更惨。从这一点来说,这次加密市场强力去杠杆也是没有任何监管下的市场机制自我出清,qinbafrank认为这是市场机制的经典演绎。

DeFi套娃的繁荣和危机

DeFi最大的价值主张是它具有互操作性。我们的金融体系可以与更大的生态交互,这意味着任何人都可以将两个协议组合在一起打造新产品,并创新用户体验。好的产品很快会产生网络效应,因为流动性也会相互转移,这将彻底颠覆传统的金融行业。

——Aave的创始人兼CEO,StaniKulechov

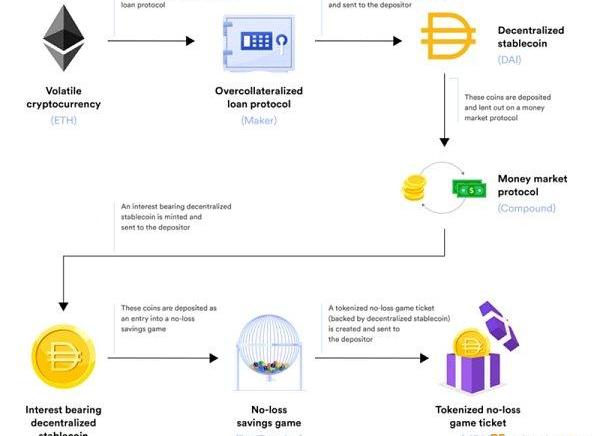

DeFi的诞生得益于智能合约技术,它使任何人都可以轻松简单的使用复杂的金融产品。同时它还具有可组合性,即应用跟协议以无需许可的方式进行交互。提升资金利用率的同时,每个新的DeFi应用还可以接入已有的应用当中,来增强其功能跟实用性。

用户在DeFi借出资产或者提供流动性后,会收到凭证Token。譬如Compound的cToken,Yearn的yToken,Uniswap的LPToken。为了进一步提高资金利用率,一些平台开始接受这些衍生Token作为抵押品,然后为抵押品再发行一个Token,套娃就这样产生了。随着流动性挖矿引爆DeFiSummer,用户还能获得平台治理代币作为奖励,治理代币的潜在价值进一步激励用户“套娃”。用户的一笔钱可能会陆续生出各种其他币,治理币概念则把“套娃”推向了高潮,DeFi市场越做越大,参与者获得的利益也越来越多。在牛市中,的确如此。

DeFi盛行的“套娃”模式像极了2008年华尔街的次贷。“套娃”模式将各个DeFi平台深深捆绑到了一起。而ETH就是大多数资产最底层的抵押品,如果ETH下跌,就会出现连锁反应。

本次三箭资本危机让人们发现,各机构间最流行的策略之一就是以2%左右的低利率借入ETH,并在Lido上质押已获得stETH生产4%左右的收益,然后再将stETH作为抵押品,在Aave上循环借贷出ETH,以这种看似低风险的方式提高杠杆。Celsius在顶峰时期拥有近45万枚stETH,平台会将这些stETH存入Aave作为抵押品,并借出稳定币或ETH,以满足用户的赎回需求。仔细看不难看出“套娃+循环借贷”的模式。

DeFi组合极大丰富了生态,但这种可组合性其实是一把“双刃剑”。智能合约跟资金池的多重复合增加了更多复杂性,也带来了更多漏洞。作为与外部数据提供接口的预言机也成为潜在攻击对象。如利用闪电贷来操纵或破坏价格。即便没有技术漏洞,“套娃+循环借贷”也增加了金融系统性风险。

来源:金色财经

标签:HarmonyMONDEFETHHarmony TokenYFarm.MoneyDefi Shopping StakeETH最近会大涨吗

回望人类的金融史,危机总是惊人的相似,历史总在不断重演。而这次,高举着去中心化金融革命旗帜的币圈也并不例外,甚至危机到来的速度和爆发规模更加令人傻眼.

6月24日,Harmony团队发布推特指出,发现Horizon跨链桥遭到攻击,损失金额约1亿美元。Horizon是由Layer1公链Harmony开发的与以太坊间的资产跨链桥.

Monroe(梦露)首发Fcoinpro全球首家DeFi2.0聚合交易挖矿平台 ??Fcoinpro是一家创新型挖矿平台,全新的商业模式、交易即挖矿.

Discord对玩NFT的玩家来说是一个必不可少的工具,但是区块链的世界局丛生,Discord则是重灾区,作为普通用户拥有安全意识是非常有必要的,能有效防止资产被盗.

以下是我在选择山寨币时总结的10点。1,小市值。市值1亿美元的代币升至100亿美元要比10亿美元的代币升至1000亿美元容易得多。市值越小,上涨的潜力就越大,但风险也越大.

前言 北京时间2022年6月16日,知道创宇区块链安全实验室?监测到以太坊链上借贷项目InverseFinance因预言机设计问题被攻击,损失约77BTC.