TLDR;结论:

总收入:Web3商业模式已经大有发展,其中最强大的仍然是“出售区块空间”,其次是NFT交易平台、DeFi、GameFi和基础设施。

协议收入:大部分收入仍然来自LiquidityProviders和Lenders等角色创造的Supply-sideRevenue,协议本身的盈利能力Protocol?Revenue仍然较少,其中流向TokenHolders的部分更少。虽然用户享受到了质押收益和治理权,但最核心的经济利益现在仍然不能够保证。

协议收入存在审计漏洞,对TokenHolders造成风险:ProtocolRevenue中的风险计提没有得到体现,协议收入数据与代币销售数据经常混为一谈,甚至有部分协议收入隐藏了RugPull风险。

一、Web3公司的收入情况概览

1.1这些Web3公司的收入最高?

在所有的公司中,收入几乎是最重要的指标之一。那么Web3公司究竟有在创造收入吗?目前,市场上比较可信的数据来自于TokenTerminal,此外theBlock,Messari和Web3Index也提供了部分数据。遗憾的是,目前没有任何一家完整地统计了全市场数据;我们将四者的数据结合起来进行分析,输出了独家分析报告。由于部分链上数据存在缺失,个别信息可能存在偏差,我们会在未来持续改进。

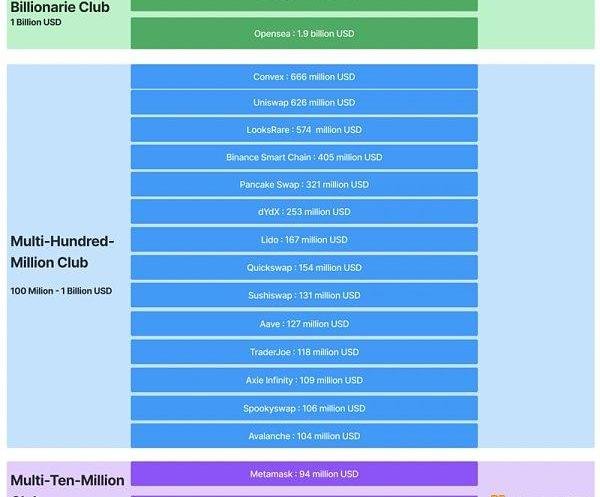

近180天总收入排行前17名的协议

由于Web3的收入依赖于市场波动,我们仅统计180天的总收入。前17名的公司共创造了超过10billionUSD的总收入。

Web3应用Kresus推出与Polygon Labs合作开发的dApp浏览器Kresus Marketplace:8 月 24 日消息,Web3 应用 Kresus 宣布推出与 Polygon Labs 合作开发的 dApp 浏览器 Kresus Marketplace。该浏览器将为用户提供顶级 DeFi、游戏和 NFT 项目的精选列表,确保用户获得无缝且安全的 Web3 之旅。

3 月 7 日,Kresus 宣布完成 2500 万美元 A 轮融资,Liberty City Ventures 领投,JetBlue Ventures、Craft Ventures、Franklin Templeton,以及 Salesforce 创始人马克·贝尼奥夫和 Winklevoss 兄弟等天使投资人参投。Kresus 的网站将这款尚未推出的应用描述为交易平台、钱包和入门指南的结合,该公司表示这笔资金将用于继续开发该应用程序,并支持招聘工作和构建关键合作伙伴关系。[2023/8/24 18:18:19]

第一档:Ethereum和Opensea,Ethereum的半年总收入为4.6billionUSD,在榜单中遥遥领先;Opensea的半年总收入约为1.8billionUSD,也是一个疯狂的现金奶牛;

第二档:大部分是Defi协议,总收入最高的是Convex和Uniswap,他们的半年总收入约为600millionUSD。

第三档:最有代表性的是工具中的王者——Metamask,半年的总收入为81millionUSD。

1.2商业模式决定了收入天花板?

我们分析了上述总收入的构成,看看商业模式的影响有多大。

慢雾:上周Web3安全事件中总损失约1996.3万美元:金色财经报道,据慢雾区块链被黑档案库统计,2023年8月14日至8月20日,共发生安全事件10起,总损失约1996.3万美元。具体事件:

8月14日,Hexagate发推表示,过去几天单个MEV Bot被利用了约20万美元。以太坊上Zunami Protocol协议遭遇价格操纵攻击,损失1,179个ETH(约220万美元)。

8月15日,以太坊扩容解决方案Metis官方推特账号被盗。Sei Network官方Discord服务器遭入侵。Base生态项目RocketSwap遭遇攻击,攻击者窃取了RCKT代币,将其转换为价值约86.8万美元的ETH并跨链到以太坊。

8月16日,借贷协议SwirlLend团队从Base盗取了约290万美元的加密货币,从Linea盗取了价值170万美元的加密货币。BAYC推出的链上许可申请平台Made by Apes的SaaSy Labs APl存在一个问题,允许访问MBA申请的个人详细信息。

8月18日,DeFi借贷协议Exactly Protocol遭受攻击,损失超7,160枚ETH(约1204万美元)。

8月19日,Cosmos生态跨链稳定币协议Harbor Protocol被利用,损失42,261枚LUNA、1,533枚CMDX、1,571枚stOSMO和18,600万亿枚WMATIC。

8月20日,衍生品市场Thales发布公告称,一名核心贡献者的个人电脑/Metamask遭到黑客攻击,一些充当临时部署者(2.5万美元)或管理员机器人(1万美元)的热钱包已被攻破。[2023/8/21 18:13:42]

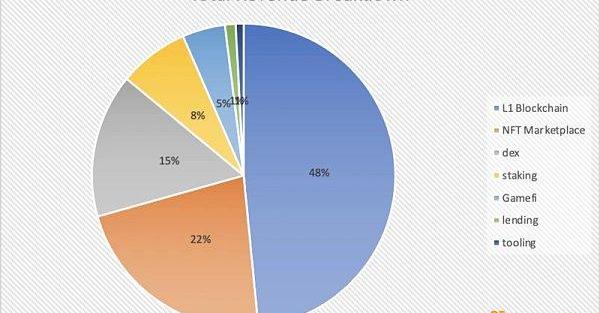

近180天总收入排行前17名的协议所在赛道占比

可以看出:

Web3社区管理平台TYB加入Shopify APP Store:金色财经报道,Web3社区管理平台TYB宣布加入Shopify APP Store,TYB(Try Your Best)建立在 Avalanche 区块链之上,为品牌提供工具来扩展其客户忠诚度计划,允许其品牌名单将 TYB 小部件连接到他们的 Shopify 结账体验。(coindesk)[2023/3/22 13:20:05]

Layer1的收入占比接近总收入的一半,其商业模式是“出售区块空间”;

NFT交易平台收入占比为22%,其商业模式是版税抽佣;

Defi中的Dex收入占比为15%,其商业模式是交易手续费和流动性做市收入;

Defi中的Staking类收入占比为8%,其商业模式是资产管理的carry或利差;

Gamefi占比是5%,其商业模式是版税抽佣,转账手续费,销售NFT等;

Defi中的Lending收入占比约为1%,其商业模式是利差;

Tooling的收入占比约为1%,其商业模式是服务费;

不难看出,最强大的收入机器是Ethereum,其商业模式是“出售区块空间”。他的收入远超其他项目。同样的,在L1blockchain中,收入的两级分化非常明显。

其次,创造收入能力强的是“NFT交易平台”。除了NFT本身火爆以外,平台的版税抽成极高——我们可以对比一下,通常Dex只有0.05%左右。

二、协议收入大比拼

2.1协议自身的价值:ProtocolRevenue

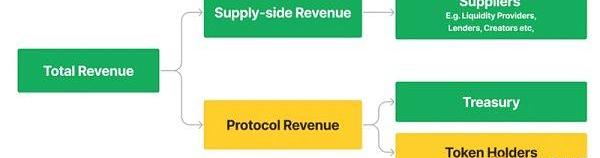

一般来说,Web3协议的收入由Supply-sideRevenue和ProtocolRevenue两部分构成,其中ProtocolRevenue的去向分为Treasury和Tokenholders。

Web3社交平台Blockify完成220万美元种子轮融资:8月18日消息,Web3 社交平台 Blockify 宣布完成 220 万美元种子轮融资,投资方信息暂未披露。该公司一直在帮助世界上任何地方的任何人访问基于去中心化金融 (DeFi) 和 Web3 的新产品和服务,其产品核心功能包括 Web3 社交互动、用户追踪、以及投资组合管理等。据悉,Blockify 计划在明年二季度推出一个 Web3 广告平台,旨在通过加密奖励连接品牌和消费者。(cryptoglobe)[2022/8/18 12:34:35]

Web3协议总收入的分配

解释这张图:

TotalRevenue?=?Supply-sideRevenue+ProtocolRevenue

Supply-sideRevenue:是指的由Suppliers产生的,比如Defi中的所有流动性提供者,借贷中的所有借款人,Staking中的所有出资人等角色,他们在扣除本金后获得的收益。这一部分价值由suppliers创造,收入也自然归属于他们。

ProtocolRevenue:是指的协议在提供服务后收取的属于自身的收入,这一部分中,一般会分配给Treasury,剩下的分配给TokenHolders。

根据我们的统计,总收入最高的17个公司/产品/协议中,大部分ProtoclRevenue的比例极低。

Defi项目的supply-siderevenue大多占到TotalRevenue的90%以上。更有甚者如Uniswap,虽然累计总交易额达到1万亿美金,总收入高达6亿美金,但是没有任何ProtocolRevenue。

Web3 社交网络 Showtime 推出 Showtime 2,旗舰功能为Free NFTs:6月20日消息,Web3 社交网络 Showtime 推出 Showtime 2,适用于 iOS、Android 和 Web 端,旗舰功能为Free NFTs,创作者可借此简单创建 NFT Drop,并让用户获得 NFT。[2022/6/20 4:39:38]

中心化的项目比如Opensea,Metamask等,由于没有Tokenomics,因此ProtocolRevenue暂且代表归属于公司的价值。

2.2ProtocolRevenue排行靠前的公司:本身的盈利能力

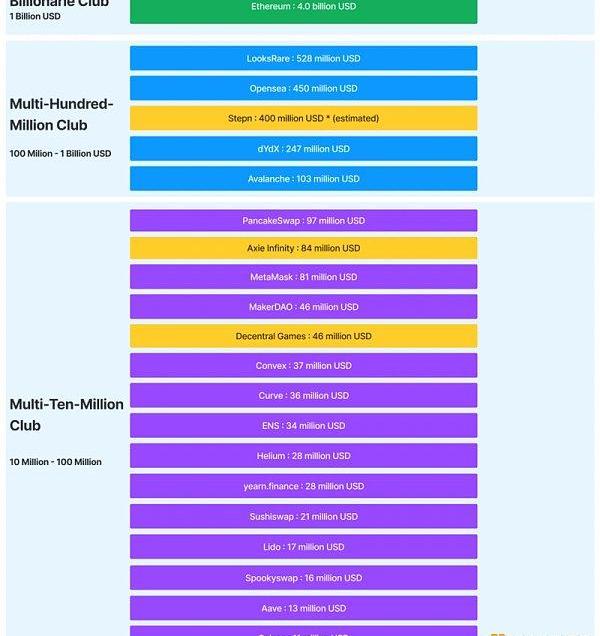

近180天ProtocolRevenue超过10millionUSD的公司排行?

我们可以看到,如果用ProtocolRevenue来衡量协议的盈利能力,排行榜与通过TotalRevenue衡量完全不同。榜单中,Defi的占比直线下降,而L1公链,NFT交易平台,Gamefi项目仍保持不变。

备注:上述的一些项目我们将它们做了黄色标记

Stepn未被主流网站收录,但确实有大量的收入,我们根据公开消息进行了预估测算

AxieInfinity的收入波动过大,已跌为峰值的10%以下

DecentralGames仅被TokenTerminal收录,未被其他网站未收录,可能数据不准确

因此,让我们严格一点,不考虑GovernanceRights,继续寻找上述哪些协议把价值留给了token。

2.3ProtocolRevenue有多少流向了TokenRevenue?

?关于UNI的Meme

ProtocolRevenue可以通过以下三个方式,将价值传递给TokenHolders:

直接分配:直接分钱,由于合规问题,较为少见

实时销毁:常见于L1blockchain,在合约中自动实现

回购并且销毁:较为中心化,由项目方主导回购和销毁

在上述具备ProtocolRevenue的协议中,我们进行了调整,总共发现有8个协议满足“Token可以捕获收入价值”的条件。

(图6)具备分润或回购的协议

从类别来看,最主流的方式是Real-time-burn;其中,销毁力度最大的是Ethereum,总共燃烧了接近238万个ETH;其次是BSC,总共回购和燃烧了3700万个BSC。除了这8个协议以外,ProtocolRevenue排名前20的其余12个协议,均没有把价值回馈给TokenHolders。

不仅如此,ProtocolRevenue存在一些常见的审计漏洞,如果不加以当心,可能会误导我们对协议价值的判断。

三、ProtocolRevenue常见审计漏洞:我们的观点

3.1有的收入,没有进行风险计提

很多Staking平台为了吸引用户,将其核心功能点描述为提供”高收益“,或者”高流动性“。我们要明白,这种业务的核心竞争力并非科技,而是如何巧用金融杠杆。

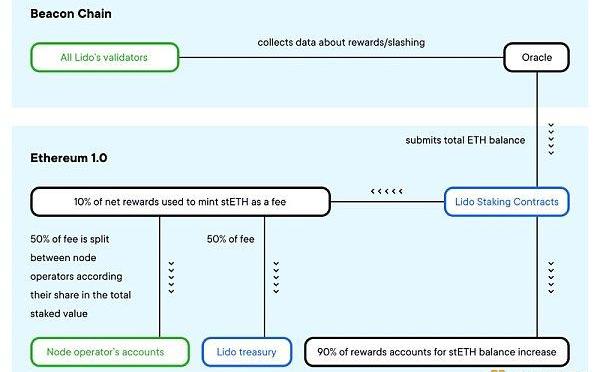

以Lido为例,一个普通用户进行以太坊质押通常面临很长的锁仓时间,但如果在Lido平台质押,就可以得到stETH并且可以立即取走,同时还享受Staking收益。Lido协议的成本是发行与StakingETH1:1承兑的stETH,收入则是从用户的ETHStaking中抽取10%利差。

Lido协议的模式

当然,天下没有免费的午餐,Lido持有大量的锁仓ETH,但是发行了流动的stETH并且承诺1:1刚兑,因此要准备大量的资金来应对stETH的提现风险。通常这类业务在信用扩张周期中的表现非常好,但是在信用收缩周期中的利润会下滑,面临极大风险。虽然Lido有16.6millionUSD的收入,但是其承担的风险一旦爆发,这部分收入将会大打折扣。而协议首要的保卫目标,一定是stETH持有人,而非LDOtoken持有人。

3.2有的收入,本质是TokenSale,非常不稳定

根据Web3Index的定义,收入可以分成内部和外部的,我们将其延伸为如下:

外部收入:用户为使用服务进行的支付,实用属性;

内部收入:用户为了得到协议Token进行的支付,投机套利属性。

这一部分ImplicitRevenue,常见于x-2-earn和Web3infra中。它类似于Defi中的Supply-sideRevenue,但是更接近于TokenSale,参与者是为了获取Token的投机收益而使用这个协议,贡献了ETH或者SOL等形式的”收入“,得到了Token并且在未来卖出获利。

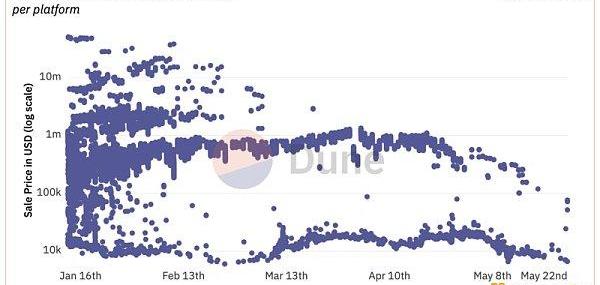

LooksRare的可疑交易统计

以LooksRare为例,刷量交易者是平台最大的内部收入创造者。他们给平台支付了大量的交易手续费得到了LOOKS并卖掉,用这种套利交易的方式持续获利。这更像一种TokenSale驱动的融资收入,而不是业务驱动带来的收入。

此外,LooksRare虽然将ProtocolRevenue分配给LOOKStoken的质押者,但是这部分ETH的收入全部自动卖成LOOKS,并以LOOKS支付质押者。这也类似于一种默认的代币销售。

最终在这个经济体内,LooksRare创造了惊人的利润,但是其他参与者——不论是Washtrader还是TokenHolders——最终付出了ETH却得到了一堆LOOKStoken。究竟是谁捕获了价值?是Treasury还是LOOKS持有人?

3.3?有的收入永不披露,比如于双币系统中的增发收益

在Gamefi2.0中,有很多双币模式:

GovernanceToken:奖励给VC/投资者,有上限、且带有回购销毁;

UtilityToken:奖励给游戏玩家,无上限、且不回购,目的是维护游戏经济系统的稳定,不受投资者的影响。这个设计意图是好的,但一旦操作不当,将有可能使项目掏空整个经济体的价值。

SLP的夸张下跌

链上分析师容易犯一个错误,当我们在为游戏中不断增长的“Inbound/outbound”数据欢呼的时候,其实UtilityTokens一直在增发。项目方可能通过多个地址,反复交易这部分UtilityToken,从而进行巨额获利,而不会向社区披露。因为根据白皮书,他们只需披露GovernanceToken的释放规则。

虽然GovernanceToken在通缩,并且积累价值,但是UtilityTokens的增发获利,让项目方在不断抽走游戏经济体的价值,类似于在rugpull整个项目,对投资者造成不利情况。目前,我们没有数据证明这一部分潜在收入,只是推测。

四、结语

截止2022年,我们可以看到Web3公司已经具备了商业模式,和创造巨额收入的能力。

如何为收入找到对社区,甚至是社会,更有价值的分配方式,是一个艰难的任务。有的协议将收入据为己有,有的协议将其保留在treasury选择观望,有的选择将收入回馈社区。当然,也有项目选择回避披露,用各种方式掩盖自己获取利益,而让TokenHolder承担巨大风险。

我们希望看到更多专注在Web3的审计、财务、以及监管功能的出现,完善整个行业。

原文作者:FMResearchTeam

原文来源:FutureMoney

来源:金色财经

标签:TOKENTURENTVENT3X Short Ethereum Classic TokenTURKEY币Decentralized Tower DefenseSalad Ventures

背景 在国内“五四青年节”的当天,波卡顺利完成了v0.9.19版本的升级,而此次升级备受关注的当属完成了通过XCM进行平行链间消息传递的功能,该消息在社区获得了广泛传播.

5月21日,NFT市场OpenSea宣布推出全新Web3市场协议Seaport协议,用于安全高效地买卖NFT。本文讲包含它的具体含义以及它如何从根本上改变我们购买/销售/交易NFT的方式.

GameFi、元宇宙、NFT的不断火爆,吸引众多品牌、公司及投资机构纷纷入场,其中著名的加密VC机构,以其投研化和专业化,在推动生态创新与资源合理配置方面发挥越来越大的作用.

Optimism的OP代币是以太坊(ETH)的第二层扩展解决方案,在“动荡的发布”导致空前的需求并导致Optimism区块链主网上的延迟之后,它的发展就像过山车一样.

Solana上生态上的NFT势头正起,而作为Solana链上最具爆发力的蓝筹NFT项目“淡定熊”OkayBears也在近期持续大热,持续几天登上Opensea热度榜前三.

本季度,Solana的网络使用量、开发人员活跃度、网络基础设施和整个生态系统都经历了持续增长。Solana还经历了网络性能挑战和财务业绩下滑.