在总锁仓量低于 V2 的情况下,V3 相较 V2 的资金利用率确实有明显的提高,大概为 V2 的 4 倍左右。

原文标题:《AMM 系列四:Uniswap V3 资金利用率提升 4000 倍?尚未实现》

5 月 5 日在以太坊推出的 Uniswap V3 是最激动人心的 DeFi 更新,可以说没有之一。

据最新消息,若通过社区投票 V3 将部署到以太坊扩容网络 Arbitrum,带来更快的交易速度同时降低交易费用。那么 V3 究竟有哪些具体的创新呢?

首先打开 Uniswap V3 的技术白皮书,它的第一章便总结了其核心技术特点——「Concentrated Liquidity」(集中式流动性)。也就是说在 V2 的基础上,V3 着重在解决 AMM 资金利用率低的问题。

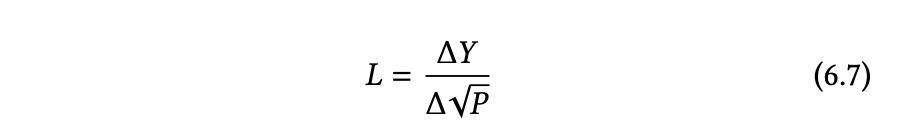

下面这个公式便是其核心公式,即用相对值(资金 Y 和价格 P 相对值)来计算流动性 L,流动性是单位「价格变化」的资金量。在一定的交易量的情况下,如果流动性好,价格变化就小,流动性不够的话,价格波动就大。

相信不少人看到这么复杂的公式都会眉头一紧,不过不要紧,我们先从它的曲线说起。

熟悉 Uniswap 产品的交易者都应该知道,它的「自动化做市」的核心是一个乘积固定的数学模型:x*y=k,k 是一个常数。也就是任何一个兑换池的总流动性都需要满足这条曲线上的公式,流动性提供者放进的 x 和 y 资产会均匀地分布在各个价位点进行做市。「它就像是 eBay,如果你想要卖什么,直接挂上去(交易)就好了。」项目早期投资人之一 Boris Wertz 这样比喻 Uniswap 的简洁。

但实际上,大部分时候的代币价格只会集中在某个小区间内成交,其它价位的资金都是闲置的,也就导致了资金利用率低这一痛点,而这几乎是 DeFi AMM 项目都想要突破的上限。

Ronin侧链将于3月29日发布多项更新,以增加RON实用性并持续扩容:金色财经消息,Ronin发推称,3月29日将会发布一系列更新,以增加RON的实用性,并确保Ronin能够持续地扩展交易。每个帐户每个月将收到一定数量的免费交易额度,基于其持有NFT的最高价值。

如果免费交易额度被消耗完,用户将需要创建一个新帐户,在Katana上购买RON,并将一些RON发送到初始帐户。一些地区可以使用信用卡通过Ronin钱包购买RON。

注:Ronin是专为Axie Infinity打造并与以太坊连接的侧链。[2022/3/27 14:19:55]

根据发稿时的数据,Uniswap V2 的总锁仓量达 68.8 亿美元,但是 24 小时交易额只有 9.5 亿美元,占比仅为 13.8%。这是很低的一个数字,意味着非常少的流动性被集中化。

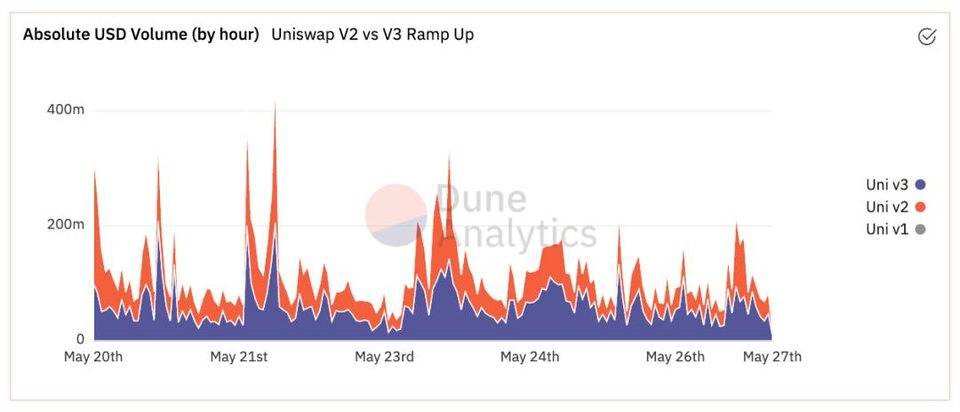

V3 上线后日交易量增长迅速,此图为近 7 天与 V2 的日交易量对比

为了集中力量解决这一痛点,Uniswap 更新 V3 后,官方表示资金的利用率预计提高 4000 倍。我们可以通过数据验证一下,经过统计最近 7 天日交易量和锁仓量,可以计算得出其资金效率其实并没有达到官方申明的高倍数。其中资金效率 = 交易量 / 锁仓量。

根据上表我们可以得出结论,在总锁仓量低于 V2 的情况下,V3 相较于 V2 的资金利用率确实有明显的提高,大概为 V2 的 4 倍左右。

那么 V3 究竟采用了哪些方式去提升资金利用率呢?

1. 「区间做市」——允许在特定价格范围内提供流动性。

LP 允许在特定价格范围内做市

可以想象一下这样的机制,把整体流动性提供曲线分为一个个小的「容器」,官方称之为「价格刻度(ticks)」,每个「容器」的价格区间很小,并且每个都是一个小型的自动化做市商。

也许你会想,这怎么有点像创建了一个订单薄?是的,例如在 USDC/ETH 交易对价格在 1700-1800 美元之间提供流动性,这些资金会在多个区间内进行交易。

相比于 V2 「分配均匀」在所有价格点上相同的流动性,V3 的流动性是由一系列不同区间上的流动性组成,这样就缓解了部分资金闲置、利用率低的问题,下图形象地表现了流动性如何分布。

白皮书中 V2 的流动性与 V3 区间内的流动性对比

当然也有分析指出这样做市的弊端,这样将资产与某个价格区间绑定,对交易量小的普通流动性提供者不够友好,首先跨多个区间内进行交易的 Gas 费会增高。其次当价格范围设置不合理时,做市收益会受到影响,不像专业 DeFi 人士和专业做市商会因其策略的优越而受惠更多。而在 Uniswap V2 中,每个 LP 都是按照比例分配流动性池的收益。

Uniswap 也在给社区文章中表示了对未来的希冀:希望未来市场中能够出现「Uniswap 策略整合商」这样的角色,他们能够汇总小交易者的资金,并将收益分摊给他们,实现成本的平衡。

这也引出了 V3 版本的第 2 个创新思路——NFT。

2. Uniswap LP 代币 NFT 化。

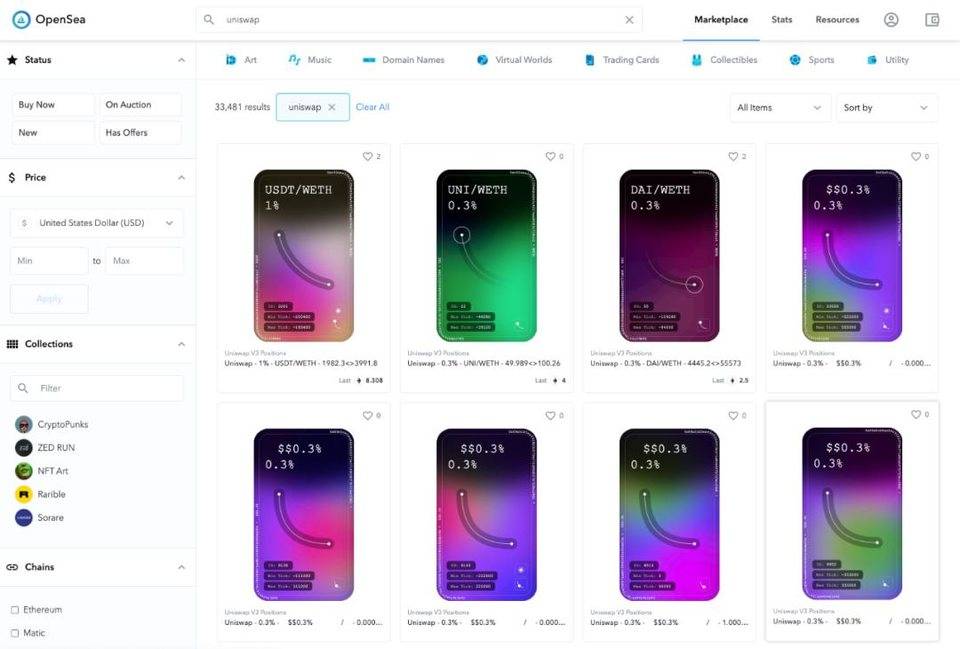

在 V3 版本中,如果每一个 Uniswap 的 LP 仓位都是独一无二的话,你会联想到什么?是的,非同质化代币 NFT。

因为每一个 LP 设置的价格区间不同,便可以用 NFT 代表自己独立的仓位,V3 中贯彻了这一思想,用 NFT 取代原来发行的同质化 ERC-20 的 LP 代币。

有用户在交易平台 OpenSea 出售代表 Uniswap V3 仓位的 NFT

将金融策略变成 NFT 是在创造一种比数字货币更聪明的「钱」,因为它是完全自动化运行的交易模式,或者说是金融工具,省去了人与人之间之间交易的对接、谈判、签署的繁琐中间消耗,让交易更易于轻松达成,也让普通人更容易参与,合作效率更高。

但也有一个小负面影响,因为它的独一性,这些 NFT 代币之间无法互换,当然也依然有外部合约协议可以将其转化成同质化代币。

除此以上 2 点重点的创新之外,V3 还有其他 2 项针对手续费和价格查询的主要更新:

3. 使用费用等级制(0.05%、0.3% 和 1%)来取代 V2 单一的 0.3% 的手续费,这样设定的目的是为了使流动性提供者提前选择可以接受的风险水平,并且更加合理地补偿——无疑让交易更人性化。

4. 采用优化的价格输入机制,通过保存过往的价格查询记录,让价格查询更快、成本更低。

以上便是 V3 版本的核心竞争力,究竟好不好用呢?只有上手交易一下才知道。

相信在未来,V3 也会创造出更多周边基础设施和衍生品的机会,吸引更多的资金和人才进场,产生正向螺旋效应。

正如 Uniswap V3 白皮书中写到的那样:

Uniswap V2 的核心合约不需要的都应该变为周边(应用)。

Uniswap V3 的发布将带来围绕其周边功能的各种赛道的投资机会,在短期的未来,随着做市商逐渐意识到 V3 资本效率的提高,V3 的做市资金会越来越庞大,我们可以预见基于 Uniswap V3 的主动做市策略赛道将百家争鸣,从而衍生出更多的投资机会。

撰文:Wootrade

目前日线走势依旧维持在3800美金第一阶段起涨趋势线附近震荡整理,只要该趋势线不有效跌破,后面就有酝酿周线级别反弹的机会,技术上前期大跌近期也有超跌反弹的需求,所以要多点耐心,这几天反弹量能未放大,所以下方RSI触碰压制线暂时无法突破,短期价格遇阻回落,不过下降空间也有限,不要盲目杀跌,耐心等待后续行情强势,趋势线支撑34000美金。

在人民币头寸退出后,比特币等加密资产交易价格走势的看多看空,一是看监管风险,二是看市场反应。关键是美元头寸的常备量。 虽然以“数字货币”或“加密货币”命名,比特币等加密资产,其交易大体分为:币币交易与法币交易。两个部分的交易大多反映在加密资产交易所项下的交易活动,也都存在“提币”的问题。作为资产交易活动,目的都是为了最终获得更多的“法币”。

币安智能链(BSC)由于其手续费低廉、出块速度快的特点,吸引了大批 DeFi 协议,助长了 BSC 链上 DeFi 生态的发展,而也由此逐渐成为黑客众矢之的。5 月份以来,BSC 生态 DeFi 项目频频遭遇闪电贷攻击等黑客攻击事件,据数据统计,总损失已超过 1.57 亿美元,也直接导致相关项目方虚拟资产币价闪崩,DeFi 生态一片哀鸿。

通常认为,与虚拟货币直接关联的服务在国内容易存在涉嫌违法甚至犯罪的风险。而作为计算机的一种,矿机销售、托管及使用的法律风险相对较小。但是,自国务院金融稳定发展委员会明确提出“打击挖矿”后,挖矿产业已被各地纳入打击与清退的视野,从业人员的法律风险有所变化。飒姐团队将从各法律部门的视角对此作出梳理与论述,以供各位读者参考。

韩国可能很快开始对海外加密资产征税。 2020年12月份,韩国国会企划财务委员会通过包括《所得税法》和《个人消费税法》等税法的修正案。其中,将虚拟货币纳税起征日期从2021年10月延后至2022年1月份。虚拟货币征税的税率为,对每年250万韩元以上的加密货币投资收益征收的20%。

根据Skew Analytics的数据,超过5.5万份比特币期权合约将于本周五到期,价值22亿美元。 衍生品交易所Deribit的数据显示,Deribit持有大部分比特币期权合约。在BTC期权方面,就持仓量而言,LedgerX、Okex和CME等交易所纷纷追随Deribit的脚步。