通过 Layer2,投资者在 BSC、HECO 等链上的稳定币正在转移。

市场行情震荡,加密社区正在寻找下一个潜力板块。

在项目分类上,投资者将投资标的简单分为「共识币」及「应用币」两个大类,共识币以 BTC、LTC、BCH 为主,应用币以 ETH 系、DeFi 系、Layer2 系为主,并包括了权益代币、治理代币及「生态燃料」等。

这一个月以来,在充满动荡的市场上,Polygon 的 Token MATIC 在涨幅上遥遥领先,Matic、Celer ?等 Layer2 板块中的「DeFi 应用型」代币的上涨,带动了 Layer2 板块整体热度。市场观点认为,相比于之前大热的 Meme 概念,Layer2 概念的投资逻辑更具有落地性,更为健康。

蓄力已久的 Layer2 声势渐起,能否给市场带来下一个爆发点?

Layer2:围绕「流量」与「回迁」

前段时间 Matic 的逆势上涨,Layer2 被指为下一个热点板块。

(数据来源:Coinmarketcap)

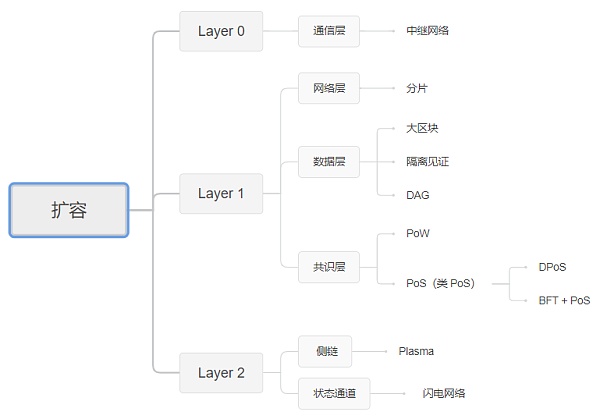

在扩容方法中,常见的结局思路有 Layer 2、分片、跨链等解决方案。Layer 2 是提及次数最高的方向之一。

Layer2(或 L2)描述的是众多以太坊扩容解决方案的集合,主要包括 Rollups,、侧链(Sidechain)、状态通道(State Channels)、Plasma、Validium、混合方案等几个小类。该种扩展不影响该公链本身,大部分解决方案通过将交易脱链来帮助去中心化应用程序扩展。

各个方案的侧重点有所不同。有分析认为,从安全性角度 Rollup方案占优,侧链和 Plasma 对验证人的依赖度较高,具有较高的作恶风险。状态通道,侧链,Validium 的热钱包的漏洞风险较高;从智能合约复杂性来看,侧链和 Optimistic Rollup 对复杂业务支持更好;从提现时间来说,状态通道和侧链具有较明显的优势。

“无尽战场Endless battlefield”将于月内上线链改版本游戏:据官方消息,Gamefi2.0概念链游“无尽战场Endless battlefield”项目宣布将于本月内上线链改版本游戏。目前该项目已经于Steam平台上线非链版本,并且已经获得彼岸花资本领投,了得资本、EVG资本、JVCI等资本投资。[2022/1/6 8:30:08]

早在 2017 年,以太坊和比特币拥堵的情况已经出现,为满足用户新的需求,众多开发团队陆续提出了不同的解决方案。Layer2 解决方案能够让以太坊应用程序的用户以极低的 Gas 成本进行交易,同时仍然能够享受到以太坊主网强大的安全性和去中心化。几年积累,Layer2 赛道早已成熟,目前以太坊 Layer 2 项目类型丰富。

去年开始爆发的 DeFi 热潮将用户的需求再度推升:区块链之间的交易壁垒仍然限制资产的利用最大化。当以太坊 Layer1 告急,从开发者到投资人,整个市场对底层基础设施的态度出现了明显的转变。

市场上,投资者逐渐有了更多的选择:各种 Layer2 解决方案,以及以 BSC 、HECO 等为代表的侧链。在 ETH 2.0 正式落地前,Layer2、侧链两种概念便较早的引起了投资者的关注。

其中,Polygon (Matic) 表现突出,这是一个以太坊扩容解决方案 Layer2 的侧链项目,运用侧链的链下运算来提供扩展性解决方案,兼容以太坊 EVM。目前,其官方披露的总应用数量超 100 个。已有不少知名的以太坊链上 DeFi 协议迁移至 Polygon,包括 Aave、Curve、Sushi 等,支撑起了这条链上的主要 TVL。

5 月中旬,知名 DeFi 去中心化贷款协议 Aave 主管 Marc Zeller 发布推称,Aave 市场总规模突破 200 亿美元,其中 Polygon 网络 Layer2 版本就达到了 50 亿美元。拆解这组数据后可以发现,自 Aave 接通了 Polygon 之后,在 10 天内便增加了近 10 亿美元的市场规模、并获取了 7.2 万左右的用户量。从某种程度上看,通过 Polygon(Matic),投资者在 BSC、HECO 等链上的稳定币正在向 Aave 转移,一些智能公链或将「失血」。

另一方面,社区对于 Polygon 为代表的 Layer2 操作体验大为认可,在允许用户对接交易所提币与充值之后,layer2 的优势再度被放大,而这是一些智能公链做不到的。

The Defiant 的 Discord 频道的一些交易员也公开表示,他们正在使用 BSC,但等到以太坊的 Layer2 解决方案在 DeFi Dapp 中得到更广泛的采用,他们计划尽快返回以太坊。

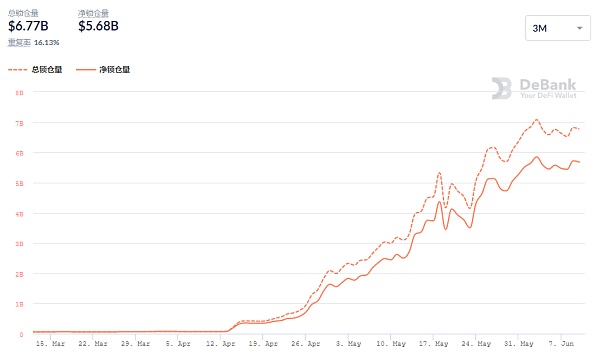

(数据来源:Debank)

据 Debank 数据,Matic 链上锁仓量已经突破 67.7 亿美元,其中 Aave 以 35 亿美元的 TVL 占比超过一半。统计数据可发现,早在 5 月下旬左右,Aave 各种版本于 ETH、Matic 上的总锁仓量已超过这之前排名在第一位的 Pancake。

有观点认为,倘若 Matic 的规模效应和生态效应逐步形成,那么将会对后进入的 Layer2 生态产生先入优势。对用户来说,选择使用以太坊主链还是 Layer2 应用需要作出决策,将资产在一层与二层间转移对于用户来说是极具挑战性的。

这种流动资金的转移趋势让投资人能够看到,随着 Layer2 热度高涨与竞争加剧,市场竞争格局或将继续发生变化。

ETH 应用层受到认可

根据市场观察,自去年 12 月以来, DeFi 在爆发期中快速增长。同一时间段,Layer2 方案普遍被指为是当下扩容问题的最佳答案。Synthetix 、Sushi 等项目纷纷宣布进军 Layer2 ,与此同时,不同公链也在布局自己的 Layer2 扩容生态,包括 Cardano、Near、Solona、Polkadot、Oasis、Nervos 等等。这些都成为了 Layer2 板块发出的信号,社区中积极的观点认为,新的基于 Layer2 的 DeFi 流动性挖矿大潮或将来临。

V 神是 Rollup 扩容方案长期以来的支持者。他认为,Optimism 和 arbitrum 处于领先位置,其次的 ZK Rollup 也是极具长期价值性的项目。

近期,V 神在回应 Layer2 扩展解决方案是否仍然适用于 ETH 2.0 发布时表示 :

「基于 Channel 和 Plasma 的完全脱链 Layer2 将继续发挥作用……以太坊覆盖全球的生态系统可能很容易就会有更多需求,尤其是面向小额支付的应用。「Layer2」空间将变得更加有趣。

这些都展示出了 Layer2 板块的魅力。能够看到,以太坊扩容方案发展到现在,Layer2 的实验已经逐渐地从概念证明阶段转向产品实施阶段。种种迹象表明,现阶段整个市场正在从「基础设施期」走向「应用期」,市场行情不稳定的当下,ETH 在应用层面上逐渐被主流认可,Layer2 的潜力更是成为投资人开始增持并看好 ETH 的主要原因之一。

不过,来自不同的观点认为,对于 Layer2 板块仍需谨慎。

一方面,理性的观点分析认为,市场对于 ETH 本身由于 Layer2 上线所将带来的利好并未释放出来。在 Layer2 的加持之下,ETH 市值进一步突破的「主流期待」并未实现。

另一方面,对于执着于 Matic 的投资人来讲,Layer2 赛道的竞争加剧也将成为下一个趋势。5 月底,Arbitrum 已正式上线主网。随后,Uniswap 官方公布信息称,为响应社区投票,Uniswap V3 已部署到以太坊二层网络 Arbitrum上。据了解,Arbitrum 是以太网络的扩容解决方案之一,相比于 Optimistic 和 Polygon,Arbitrum 更均衡,能够接纳匹配更多的项目也能获得更多的周边基础设施支持。

目前,而 Uniswap V3 的每日成交量已超过 V2,市场上还存在 Compound 将跟进的预期,这会给 Layer2 赛道增加一定的竞争压力,市场份额会受哪些因素的影响,仍需要观察。

Layer2 解决方案步入成熟,随之便带来了技术难点的解决与用户体验的优化,更多的应用正在选择迁移或直接部署在二层网络。DeFi 项目能否在大规模部署 Layer2 后出现新的价值增长点,市场仍在观望和期待。

标签:比特币POLYANONQUA比特币价格行情怎么样poly币是什么币Anonymous NetworkPoorQUACK.com

2021年6月10日,十三届全国人大常委会第二十九次会议正式表决通过数据安全法。从数据安全法草案公布开始,这部法律就一直打着确定数据安全制度,加大处罚力度的旗号。可以预见,数据安全法通过后,包括区块链在内的所有涉及数据安全的行业都要更谨慎。

近期,Osasion欧赛热度最高的莫过于超级节点相关工作事宜。目前,很多超级节点已获得首期GAS分配,获得的收益也相当可观,但相信很多超级节点看完文件可能也有些不知所云。基金会解读后也发现内容确实过于繁杂,体系过于庞大。目前将分几次披露,方便超级节点和社区结合文章解读。

本文由中币(ZB)研究院原创编辑 热点摘要: 1.Casa联合创始人:每个国家最终都将承认比特币就是金钱; 2.推特CEO:如有必要,愿意为了比特币事业离开Twitter和Square; 3.黑客组织Anonymous盯上马斯克。

法国银行、瑞士国家银行、国际清算银行创新中心和一个由埃森哲牵头的私营部门财团将进行一项实验,使用批发中央银行数字货币(CBDC)进行国际支付。 法国银行副行长Sylvie Goulard说,跨境支付将在法国和瑞士的银行之间进行。 这项实验将探索在DLT平台上用两种批发CBDC和一个法国数字金融工具进行跨境结算。

上图为BTC?2010-2020年至今的长期走势,通过研究可以发现,以三次产量减半为时间分割点,从之前每一轮熊市的最低点一直延伸至各自周期内的产量减半时间点这一段时间周期,与减半后行情开始震荡向上冲至这一轮牛市的最高点这一时间周期,我们对比发现,在整个这一轮牛市周期内,两个时间段存在着51%和49%的黄金比例。

随着DeFi协议应用的发展,越来越复杂的智能合约部署在以太坊网络中,合约与合约之间的交互过程不但复杂且频次高,每一次合约交互都隐藏着财富机会,比如套利,比如清算,链上应用的繁荣也使链上交易可捕获的价值增加,这些价值被统称为Maximum Extractable Value,简称即MEV。