很多时候崩溃往往是不经意间发生,而大家都认为会发生的事件,往往又不那么容易出现。

大家好,我是佩佩,感觉现在哪哪都是坏消息,除了下周一不确定的消息面,海外最近又开始流传关于U的FUD。。

目前的犹疑除了那些消息,可能还在于一个在社群间流传的担忧,如果我们再往下走,以太以及defi要面临大规模甚至是连环清算,即曾经质押eth等资产借出的款,当eth下跌时抵押率出现不足,但用户没有及时还款,导致质押其中部分eth被强制抛售来还款,而如果有大量币因此流入市场,对价格产生负面影响,那有可能进一步导致更多的清算,这也是我们所说的连环清算。

下面我们就来看看数据也讨论下目前这个“黑天鹅”发生的概率有多大。当然这里只是一个简单的讨论,笔者不具备上帝视角,还请自行决策判断。

查defi的债务清算数据有个网站:

https://maker.blockanalitica.com/vaults/

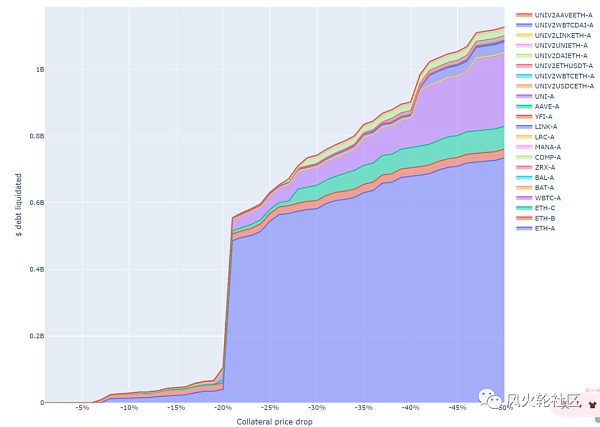

它有个很直观的图,显示的是以太上的主要抵押物,当价格下跌不同幅度时,预计需要清算的量。

这个图是在以太1800U的时候截取,从图中可看到这里占比最大的也是ETH,且很明显如果价格再继续下降20%以上,清算量有一个量级的飞升,该网页下方也有具体的数据可供查看:

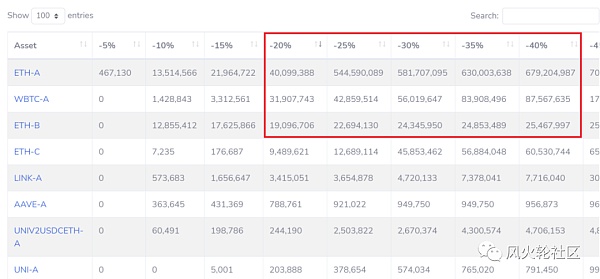

从体量来说重点可以关注ETH-A,这里的ABC代表的是不同的质押率,ETH-A是目前使用最多的150%的比率,即ETH/DAI需大于150%。

从上表看如果降到-25%,差不多1350区域,会有5亿多美金的以太坊,面临需要拿出来偿还债务的问题。

以上是从数据面看到的东西,我觉得知道下还是有必要的,毕竟我们并没走出下降趋势,也毕竟市场一切皆有可能,需对此做好心理准备。

不过暂时来说,以目前看到的,我会觉得到还不用过于担忧一切会变得一发不可收拾。

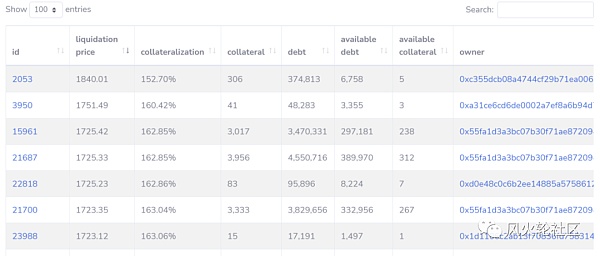

为什么这么说呢,首先这只是数据面的预估,并不代表实际,这些清算量的背后是一个个以太的用户或是说defi的套利者,网站中对此也有数据显示,所有地址的清算价格和清算量:

https://maker.blockanalitica.com/collaterals/ETH-A/vaults/

数据是死的,但人是活的,他们可以继续增加质押eth,或是偿还DAI,来把质押率提升到安全区域。

而任其清算会受到13%的罚款,我认为除非是万不得已,理性的参与者不会说看着下跌放手不管;或者是接下来还有那种短期二三十点的快速崩溃,像312那时是因为拥堵加上快速腰斩,属于被动清算的情况。

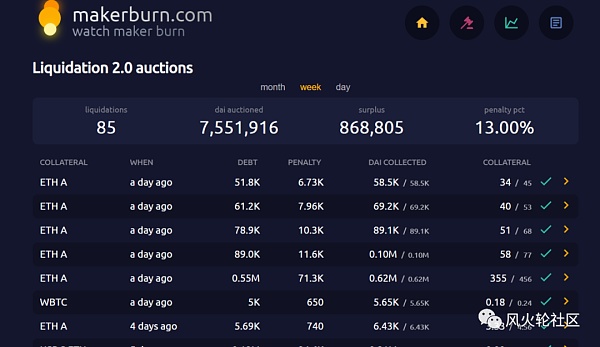

Makerburn上可以看到Makerdao平台的实际清算,近一周真实清算的是85笔,755万DAI并没有外界看博主们一两句话感受的那么吓人对吧:

应该说你看到的那个高高的“清算墙”它可能是会移动的,如果进一步下跌,大部分的清算量也会相应往下移动。

后面还会不会崩我们不清楚,不过从链上数据来算,也并没到万不得已的时候。

https://defiexplore.com/

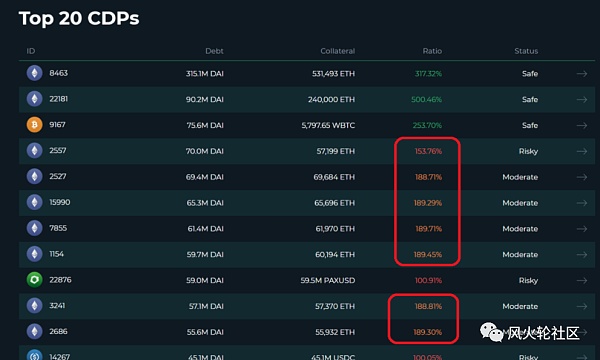

该网站显示了Makerdao(前三借贷平台)上,质押量前二十的地址情况,从质押率情况来看,排除前三名,他们的比率都非常健康,也排除那些稳定币间的借贷,剩下的几个账号非常非常相似,差不多都是有5-6万以太质押量,质押率在清算的边缘疯狂摩擦,见我上面圈的几个。

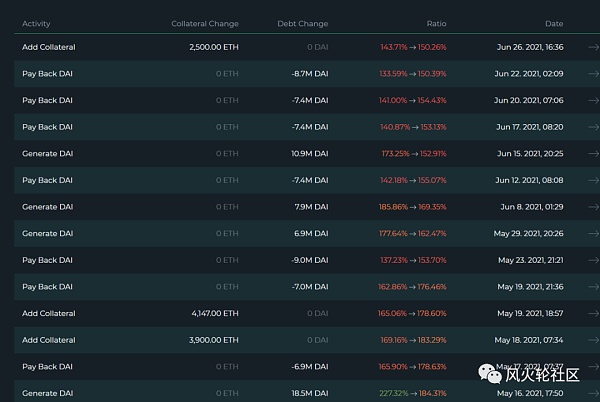

看下上面最危险的那个2557:

它目前仍借出7000万DAI,从上图记录里可以看到自五月份以来就一直在通过增加eth质押和偿还dai来维持质押率健康,包括昨天都还往里存了2500个eth,行动上表明并没有想被清算。

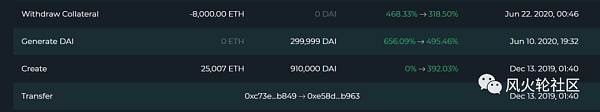

那资金上呢,第一笔借贷发生在2019年12月,当时抵押2.5万枚eth借出91万DAI,质押率是392%:

那时才几百万美金,随着市值的增长到最高已经能借出上亿的DAI,现在虽然跌下去很多,但平台记录的利润都还有5000万美金,远没到考运气赚到到最后靠实力亏回去的状态,包括从上述的行为来看,我不太觉得会陷入没钱偿还不了最终面临清算的情况。

还有上面说的其中几个号都很相似,基本上第一笔借贷都在2019年,感觉有点像是同一个组织,有点细思极恐。

其实前十的量差不多就占到平台的60%以上,而像2557这样的大户地址看记录也活跃在aave和comp里,所以我从目前情况得到的结论就是大家担忧的大规模清算发生的概率并不大。

另一个呢,目前也确实太多坏消息了,从市场分析中立的角度来说,市场的坏消息不一定是坏事,它会让短期风险得以快速释放,再急速崩溃的可能性降低。

当然了,这只是目前我们看到和分析到的情况,不变的就是变化,我们无法知道未来是否还会面临一个快速崩溃,也无法知道这些在边缘摩擦的账户背后的格局到底是怎样,毕竟相对2019他们已经赚到了太多,那后面也可以自行关注下这些数据变化,看看他们最终有没有被清算或是减仓,如果他们没有放弃可能也是件好事。

结语

1. 虽然我暂时认为连环清的概率不高,但理性的朋友也应该为此做好准备。

2. 今天这篇也想说一点,如果,我说如果的话,要以熊市的眼光来说的话,看看大鲸的利润率,这才哪到哪,无论何时都只该做能承担风险的决定。

3. 其实我们现在只是把前几个月每周看到新高反过来了,defi的周期也是这样,最早随着市值的增长信用也在疯狂扩张,如今就到了要不断还债的过程,很多酒菜只能接受市场涨,但成熟的投资者应该知道一切皆有周期,而有杠杠的市场,反应经常会过度,涨势起来就停不下来,跌也一样,以后也需要理解这一点。

标签:USDDEFEFIDEFIATUSD价格Dives DefiDragonsGameFiDeFiSocial Gaming

普遍观点认为,本轮加密资产牛市根本推送原因是全球量化宽松,但由于目前各国货币政策预期收紧,短期利空消息不断,加密市场接连下挫,比特币“四面楚歌”。尽管如此,近一个月以来,多名亿万富翁的目光仍关注在比特币市场上,相关资产配置中也不乏押注比特币者。

本周技术周刊包含以太坊、Filecoin、Kusama、Cosmos四个网络的技术类消息。 以太坊二层解决方案zkSync将于7月14日在主网上线 官方消息,以太坊二层解决方案zkSync最新版本完成了由ABDK进行的代码审计,将于7月14日在主网上线,该版本将支持交易、NFT,且代币上线zkSyns无需经过审查,此外zkSync还将上线新的事件系统。

稳定币的战事进入2021年,已经较过去几年呈现截然不同的形势,USDT在交易所的地位仍然稳固,但在DeFI市场的地位已然被USDC逆转,各项数据显示USDC尤其赢得DeFi用户的青睐。 同时,稳定币已经不仅是加密用户降低资产风险的工具,更正在成为传统金融市场资金进入加密市场与DeFi领域的重要且合规的媒介。

金色周刊是金色财经推出的一档每周区块链行业总结栏目,内容涵盖一周重点新闻、行情与合约数据、矿业信息、项目动态、技术进展等行业动态。本文是项目周刊,带您一览本周主流项目以及明星项目的进展。 周BTC挖矿难度预计下调21.04% 数据显示,目前比特币未确认交易量为19463笔。全网算力为99.81EH/s,24小时交易速度2.00 txs/s。

本文作者:Jonas Gehrlein,Web3 基金会研究科学家。本文发布于波卡官网,由 PolkaWorld 翻译。 背景介绍 Polkadot 网络及其狂野的表哥 Kusama 都是去中心化的系统,由无法被单个实体控制的大量服务器(即节点)来运行。这种无需许可的设计,与谷歌和 Facebook 等中心化系统相比,提供了更多的自由和包容性。

南非加密货币交易平台 Africrypt 的创始人两兄弟在向客户虚报了一个 "黑客攻击" 事件后,就彻底销声匿迹了。这次“跑路”事件直接导致投资者损失了高达 36 亿美元的资金。