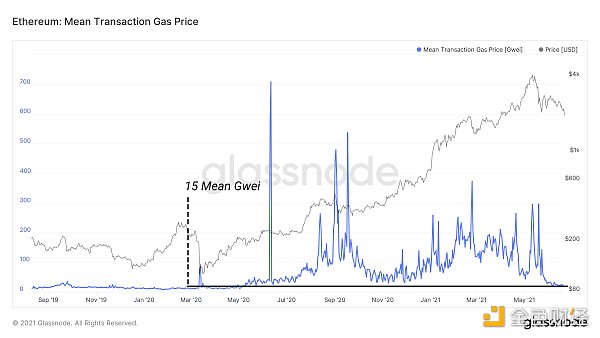

随着DeFi链上的活动陷入停滞,以太坊和DeFi代币价格持续呈现疲软态势。Gas价格已达到自2020年DeFi夏季开始以来的最低点。随着EIP-1559敲响以太坊的大门,它促使许多人重新考虑以太坊通货紧缩的程度。

在看跌情绪中,由于核心DeFi参与者寻求稳定币的最高收益率,积累治理代币并继续持有现货 ETH,因此链上的流动性仍然强劲。长期持有ETH的人似乎仍然意志坚定。此外,随着数十个VC资助的项目达到3-12个月的开发周期尾声,更多的产品正在进入市场。

盘整期来到,整个行业活动放缓

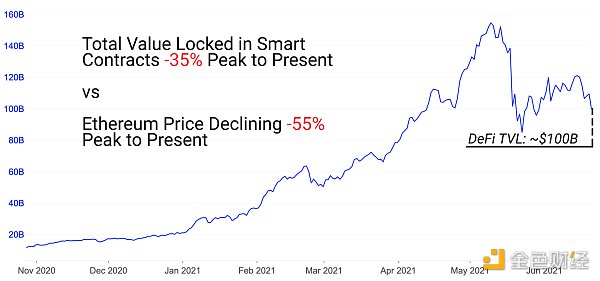

由于参与者在横向移动期间大部分时间处于闲置状态,因此活动已从之前的指数级增长中停滞下来。在价格波动期间可以看到短暂的活动爆发,但随着价格稳定,它会迅速放缓。大多数主要DeFi治理代币的价格下跌继续加深。

自2020年以来,Gas价格已恢复到去年夏季早期的水平,以至于愿意耐心等待的交易者甚至可以在非工作时间支付一位数的Gwei Gas费。

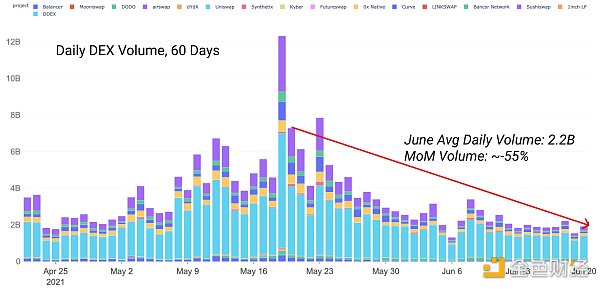

在整个2021年牛市中,DEX交易量主导了Gas消耗量。Uniswap仍然保持其作为空间中最大交易者的桂冠,即使DEX的整体交易量下降,但每月DEX交易量仍同比增长5600%+,成交量在每天20亿美元的水平附近巩固,在波动加剧期间显着飙升,反之亦然。

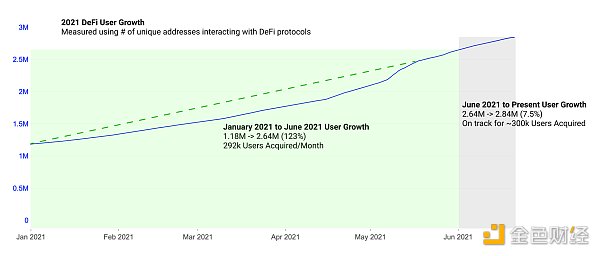

用户增长(地址增长)保持相对稳定,与4月份的18%和5月份的25%环比增长略有放缓,6 月,用户增长可能达到约12%。高用户增长对于持有者来说可能是一个看涨的指标,因为它是采用的关键指标,也是确定是否存在边际代币买家的关键指标。虽然总用户数的增长仍然强劲,但增长的百分比曲线正趋于平缓。

Silvergate CEO:今年推出稳定币的计划仍在进行中:金色财经报道,Silvergate首席执行官Alan Lane周二在公司财报后的电话会议上表示,该公司愿意 \"接受更多的机会 \"来扩大其比特币贷款计划。MicroStrategy 贷款来自 Silvergate 的 Silvergate Exchange Network Leverage Program,该平台旨在为公司资产负债表上持有的比特币提供贷款。\u2028此外,Silvergate 表示,今年推出稳定币的计划仍在进行中,但没有给出确切的时间安排。管理层表示,它正在研究如何以最佳方式管理储备。

此前金色财经报道,SilvergateBank今年第一季度净收入为2470万美元,同比接近翻倍。Silvergate 的股价在周二交易中上涨了约 12.6%。(Coindesk)[2022/4/20 14:34:58]

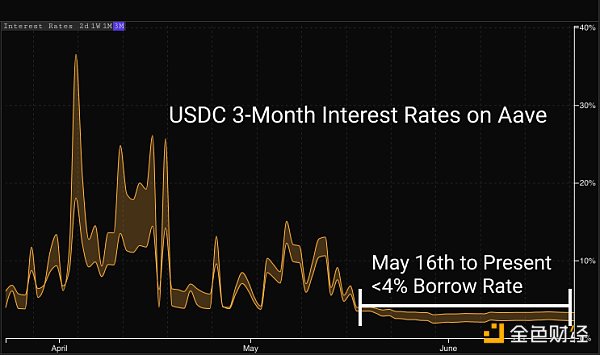

随着对链上杠杆需求的放缓,主要借贷市场的收益率开始下降。在收益率下降的过程中,出现了低波动性利率。这些低利率并不全是坏事,他们让稳定币的质押者和卖空者都能获得廉价的借贷资金,这在牛市期间几乎是闻所未闻的。只要流动性保持强劲且借贷需求减少,借贷市场的收益率将继续保持低位。这反映了我们在对DeFi现状的分析中探讨的利用率和收益率之间的关系。

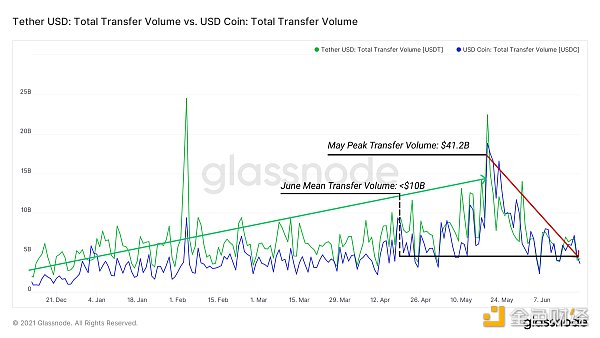

稳定币转账量已经结束了长时间的需求和增加的交易量。USDT转账历来一直是以太坊上前十大Gas消耗者,因为各种规模的持有者普遍使用USDT在交易所之间转移资产,而不承担价格波动风险。

调整期流动性依旧强劲,DeFi继续向前

许多人预测,如果熊市到来,流动性将大范围枯竭,无风险收益率将收紧。到目前为止,由于价格已超过总流动性,因此在调整期间流动性仍然强劲。

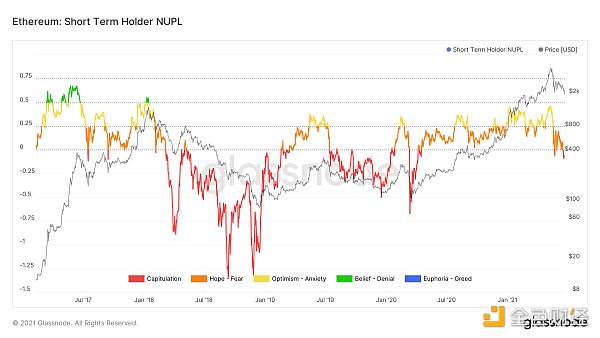

随着未实现的净损益指标进入投降区,短期ETH持有者(持币时间在155天以内,未出售)目前正在看着他们的未实现收益蒸发,这显示了最近购买ETH代币的用户从账面收益逐渐变成账面亏损,在未实现收益几乎达到市值的46%之后,短期持有者现在持有的账面损失总额为市值的-25%。

鉴于STH-NUPL下降的幅度,我们可以得出结论,大量ETH是在从约220万美元上涨至ATH的过程中购买的,目前所有ETH都在水下。风险在于,随着价格回升至其成本基础(STH-NUPL=0),这些投资者可能会清算。相反,如果信念仍然很坚定,那么无论接下来发生什么波动,它们都可能保持不变。

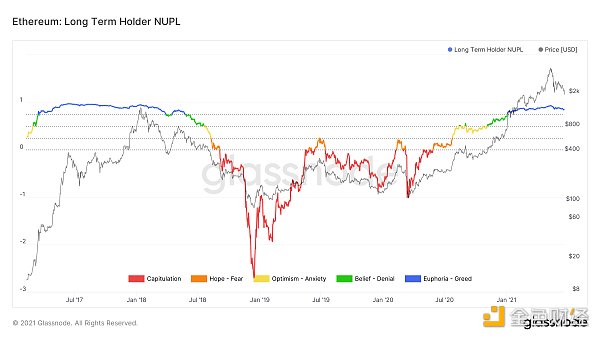

长期持有者(持币时间大于155 天)仍然保持盈利,持有相当于市值80%左右的账面收益。由于大多数长期持有人仍能盈利,长期净资产负债表持平,但如果市场继续下跌,他们将看到未实现收益下降。

目前长期持有者仍然有利可图,这突显出2020/2021年对许多ETH持有者来说是多么令人印象深刻。如果市场呈下降趋势,这些持有者的信念将受到考验。

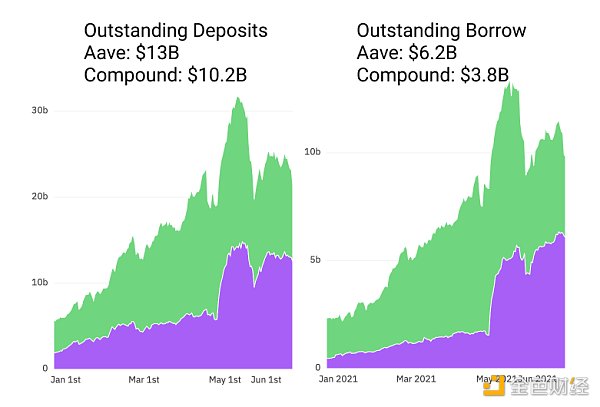

与以前的投降时期不同,许多长期持有者现在可以在DeFi中部署他们的资产,ETH广泛存入Aave和Compound等借贷协议中,目前在Aave和Compound中的未偿债务超过40亿美元。

这些协议允许他们存入ETH作抵押借出稳定币,然后可以用来获得有吸引力的风险规避收益率或投机代币价格。这些持有者可以积累治理代币,增加他们的稳定币余额,或大举买入,同时保持他们作为长期贷方对ETH的敞口。Aave和Compound的存款和借款依然强劲。

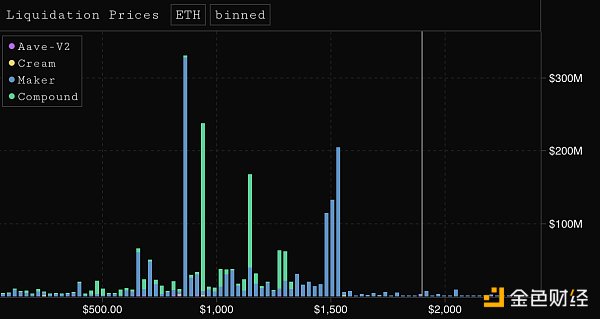

随着我们进入进一步的波动,看看大型借款人的清算水平在哪里很有趣。其中许多是自动头寸,当健康因素达到危险水平时就会关闭。随着价格达到清算水平,借款人的菜单上会出现额外的抵押品、平仓头寸或容忍清算。例如,以下是ETH贷方清算水平的视图,按清算价格水平划分;请注意1500美元的大型Maker头寸和1000美元的大型Compound头寸。

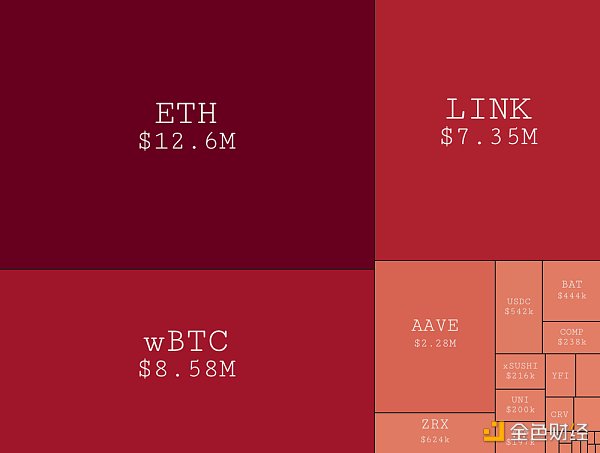

看看哪些资产以最高的速度清算也很有趣,以最近一周的LINK清算为例。

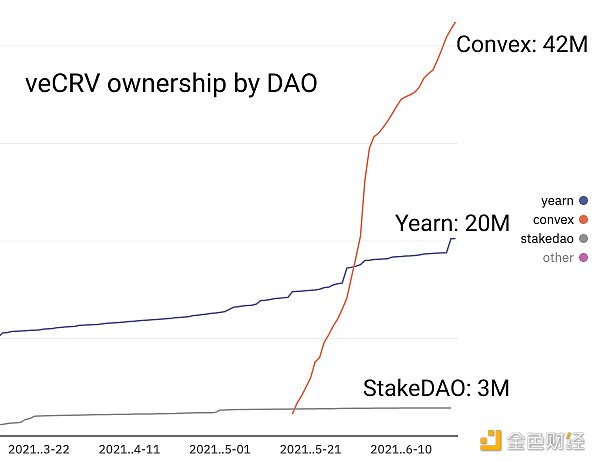

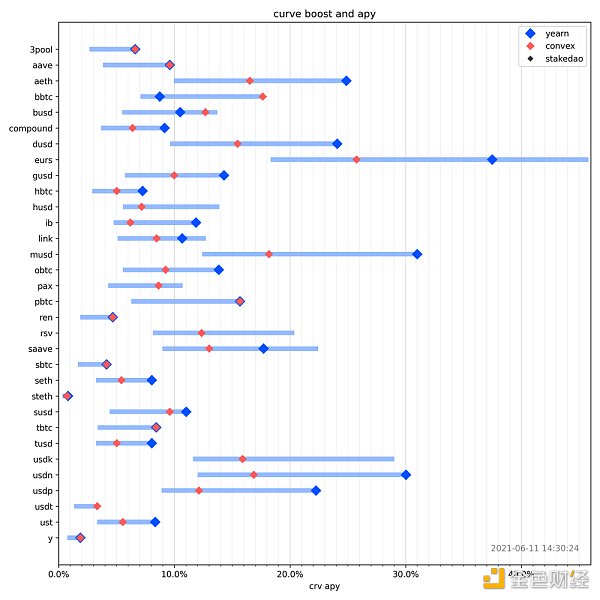

在经济低迷时期,稳定币收益仍然强劲。在Curve Finance生态系统中,随着Yearn、Convex Finance和Stake DAO争夺存款主导地位,竞争开始了。该协议拥有的veCRV让我们了解每个协议购买和锁定的代币数量,以提高其用户的奖励回报。

所有三个协议的收益率都保持强劲,每个协议都提供了具有较高回报的特定池。Convex在许多稳定币中处于领先地位,Yearn在其他稳定币中保持领先。StakeDAO目前仅在EUR上处于领先地位,为领先的EUR稳定币提供最高的收益率。10-30%以上的稳定币收益率在三个平台都很常见。

小结

整个DeFi领域中新活动和现有活动的增长都受到了打击,因为在大多数治理代币的ATH(历史新高)跌幅超过60%的情况下,许多参与者进入了避险心态。虽然链上活动不再按月环比增长,但同比增长仍然巨大。

DeFi参与者现在寻求风险规避的高产收益机会和更高质量的资产,以最好地在下行波动中生存。整个生态系统的流动性大多保持健康,长期持有ETH的用户仍然意志坚强,他们的许多代币都处于稳定的休眠状态。

标签:AINHAIChainCHASeahorseChaingalaxy-public-blockchainWhale ChainHelios Charts

6 月 29 日凌晨,美联储监管副主席 Randal K. Quarles 发表了一篇主题为「降落伞裤和央行数字货币」的演讲。 「降落伞裤」是一种影射,在上世纪 80 年代,美国人突然开始流行这种服饰,在这篇演讲中,美联储副监管主席用这一词来表达自己对央行数字货币(CBDC)的态度。

本文来自 The Block,原文作者:Frank Chaparro Andreessen Horowitz(a16z)正式推出了第三只加密基金 Crypto Fund III。 该基金规模超过 22 亿美元。 该公司还雇佣了数名高管,扩大了加密部门。

互联网时代下域名发展已经取得了非凡的成就,Web界面、静态资源文件等数据,为新应用的开发提供了必要的基础设施和基本内容并渗透到各类应用中,随着价值互联网与区块链结合继续探索域名的去中心化边界,也让其可行性变得尤为广大,NA爱好者思考发现,作为互联网最核心、最基本的域名系统正在建立起一座便捷使用的桥梁。

金色财经 区块链6月30日讯? 据Visa加密货币业务负责人 Cuy Sheffield在推特上透露,这家支付巨头正在扩充内部加密货币团队规模,目前已经通过招聘和内部人员调动“挖来”了五名关键员工。

比特币 比特币是一头野兽。是的,其底层软件需要认真升级。它真的太慢了。但是,您也必须承认它的优势,网络效应是非常强大的——比特币是加密货币之王。在全球范围内,比特币正成为一个常见、被理解和被采用的术语。大型信托、投资巨头和对冲基金经理,都被比特币的主宰地位弄得眼花缭乱。比特币像是一位有很多前任恋人的超级明星。

DeFi数据 1.DeFi总市值:630.8亿美元 市值前十币种排名数据来源DeFibox DeFi总市值数据来源:Coingecko 2.过去24小时去中心化交易所的交易量:40.9亿美元 过去24小时去中心化交易所的交易量数据来源:Debank 交易量排名前十的DEX 排名来源:DeFibox 3.DeFi借贷平台借款总量:171。