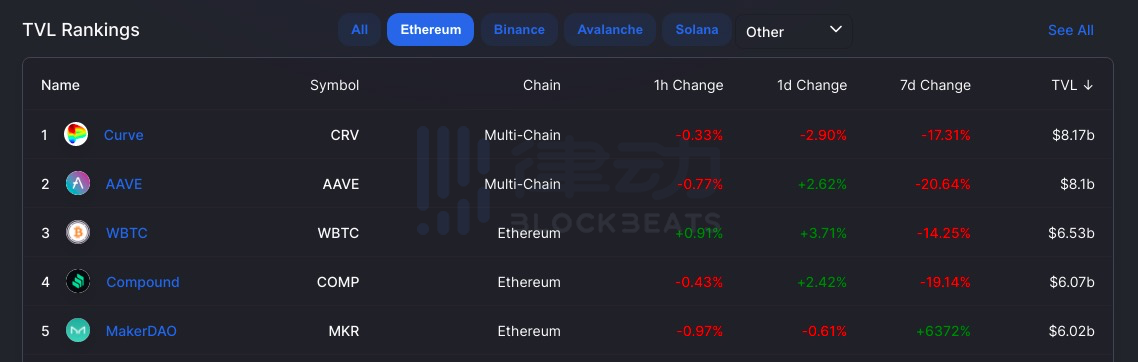

MakerDAO 由丹麦企业家 Rune Christensen 于 2014 年创立。MakerDAO 是一个运行在以太坊上的稳定币发行协议。在撰写本文时,它的总 TVL 为 60 亿美元。

MakerDao 的基本功能很简单:当用户存入抵押品时,MakerDAO 会铸造并一个稳定币 DAI 并借给用户。而当用户归还 DAI 时,DAI 将被销毁,并将抵押品归还给用户。以传统金融市场为例——就像一个小国的中央银行——MakerDao 正在吸收黄金储备(在这里则为 ETH、BTC)并发行票据。这使得 MakerDao 成为 DeFi 的中央银行,即 DeFi 中 M1 货币供应的来源。

(Source: Defillama)

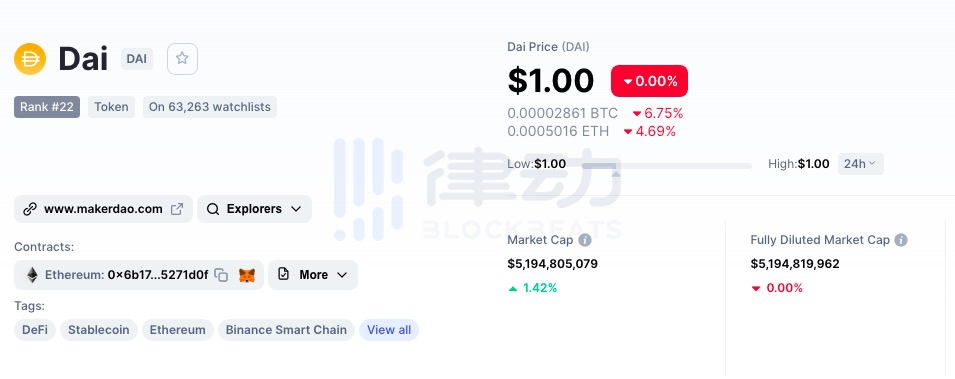

截至今天,DAI 的市值超过 50 亿美元,价格稳定在 1 美元左右。

(Source: Coinmarketcap)

DAI 稳定币是一种抵押支持的加密货币,其价值与美元软挂钩。DAI 保存在数字钱包中,并得到以太坊等多条链的支持。所有流通的 DAI 都来自于 MakerDao 的金库,并得到超额资产抵押的支持。例如,存入价值 150 美元的 ETH 作为抵押品,可借入价值 100 美元的 DAI。

Maker 允许用户以加密资产作为抵押贷出 DAI,抵押率由标的资产的风险决定。如果价格发生变化,借款人的抵押品价值下降到阈值以下,部分抵押品将会自动被拍卖出售(与 Aave 类似)。拍卖收益部分被用来偿还贷款,并在压力时期保持系统平衡。

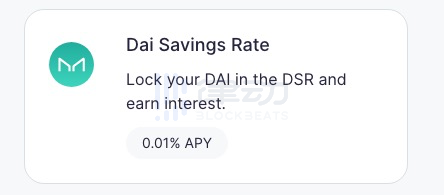

在 MakerDao 中,将 DAI 留在系统中的 DAI 持有者可以通过 DAI 储蓄率(DSR)赚取收益,这是一种协议级的收益支付功能。但在 Curve 和 Aave(以及更多协议)等其他协议中,DAI 可以创造更多的收益——DAI 就是金钱。

欧盟公民在过去一年中交易了8960亿美元的加密货币:4月27日消息,Watcher.Guru刚刚发推称,欧盟公民在过去一年中交易了 8960 亿美元的加密货币(占GDP的4.9%)。[2022/4/27 2:34:54]

除了可通过 DSR 赚取收益,DAI 还有对冲、贸易、支付等多种用途:

金库

金库可让持有者存入抵押品并生成 DAI。在 MakerDAO,每个金库独立存在。每个用户为自己的抵押品和 DAI 借款创建自己的金库,金库之间并不互通。

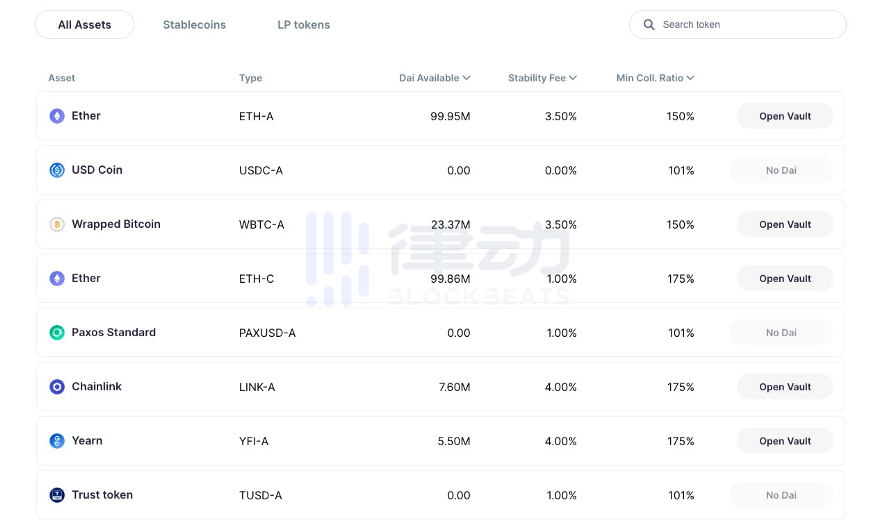

金库以抵押品的类型进行分类。用户抵押资产铸造 DAI,并在偿还 DAI 时将其销毁。这一过程完全在链上进行,这使得任何人都可以审计 DAI 的流通量和支持它的抵押品。当前的抵押品类型和金库类型列表如下。

(source: https://oasis.app/borrow)

稳定费

稳定费费率可变,稳定费被持续添加到金库所有者的 DAI 余额中。

稳定费是一个风险参数,旨在解决通过抵押品生成 DAI 所带来的固有风险。稳定费的一部分被用于维持 Maker 协议的运作,包括 DSR、风险团队开支和其他与维护协议相关的费用。不同金库类型的稳定费不同,具体费率可由 MKR 持有者投票治理。通常,费率改变基于风险团队的建议,他们会对系统中的抵押品进行风险评估。

当基础资产或整个系统发生根本性变化时,风险团队会更新其建议的稳定费。

清算

在 Maker 上,金库需提供超额抵押。每个金库均存在清算比率,当抵押物低于这一比率时金库将面临清算。

清算比率是每种金库类型为避免被清算所需维持的最低抵押水平。为了确保在任何时候都存在充足的剩余抵押品,系统激励「保管人」始终保持着对抵押不足的金库的持续关注。「保管人」是一类特殊的用户,在清算过程中,保管人可卖出部分被清算金库的抵押品以支付金库债务和清算罚金。这一举动可使抵押率恢复到清算比率以上。

此外,Maker 协议和每个金库类型都存在债务上限。债务上限是可以产生的最大数量的 DAI。全球债务上限是整个 Maker 协议可以产生的 DAI 数量,而特定金库的债务上限则限制了每种类型的金库可以产生多少 DAI。

综上所述,MakerDao 建立了一个信贷系统,允许用户根据存入基于智能合约的抵押品自行发放以 DAI 计价的贷款。其核心是抵押品组合,这是一个支持 DAI 供应的链上资产池。虽然抵押品是一个价值来源,但需要额外的启发式方法来维持 DAI 和美元的软挂钩。

套利

在计算借贷金额和清算比例时,1 美元总是相当于 1 DAI。由于 DAI 的价格在其他市场上波动,套利者可以买入和卖出 DAI 以获取利润。这种套利得到了货币政策调整的支持,货币政策调整会反复影响 DAI 的供应和需求,直到 DAI 恢复到其目标价格。做市商依靠稳定费的变化获利,并为其提供必要的流动性,这一举动又可减少 DAI 价格的偏差。

紧急关闭

在极端情况下,将启动一个被称为“紧急关闭”的过程,1DAI 可以被赎回为价值 1 美元的抵押品。抵押品的价值有时会急剧波动。如果抵押品价值急剧下降,MakerDao 可能无法将 DAI 全部赎回。作为应对资产价格波动的最后一道防线,MakerDAO 会将 MKR 代币拍卖以作为对抵押不足的 DAI 的支持。

MKR 代币

MKR 代币处于 MakerDAO 网络的核心,允许用户对 MakerDAO 进行治理,主要是对贷款的一系列参数投票调整,如用户可发行的 DAI 的数量上限等。

协议的贷款成本(稳定费)使用 MKR 支付,稳定费被用于从二级市场上回购 MKR 并销毁。这使 MKR 成为一种通缩型资产,起始供应量为 100 万枚 MKR。用户使用 Maker 创造、赎回越多的贷款,MKR 的供应量就越少。这种销毁机制有助于提高代币的价值,就像回购计划推动传统公司股价一样。

这种机制确保了对 MKR 持有者和对 MakerDAO 良好治理的激励是一致且适当的。良好的治理决策意味着随着时间的推移,会有更多的 MKR 被销毁。而糟糕的决策则导致更少的 MKR 被烧毁。

需要注意的是,稳定费并不取决于 MKR 的价格。MKR 的价格高则销毁更少的数量,反之亦然。

归根到底,MKR 持有者是确保 DAI 信用系统成功运行的群体。MKR 持有者使用去中心化的治理流程进行自我协调,通过该流程他们评估、选择适当的抵押资产。这套系统的平稳运行与对抵押品集风险的评估密切相关。尽职调查或自我协调的失败都将使协议产生严重损失,要么 DAI 价格下降、对用户产生损失,要么 MKR 稀释、对 MKR 持有者产生损失。

原文标题:《[DeFi 基本面]MakerDAO,DeFi 的中央银行》

原文作者:The Serenity Fund

原文编译:0xCC,律动 BlockBeats

标签:DAIMakerMAKEMKRDDAI价格makerdao官网Crypto Makers FoundationAMKR价格

DeFi 的借贷利率正呈现出明显的下降趋势,这就带来了一个新的问题:如果 DeFi 的收益率进一步下降,与传统金融(TradFi)趋同,将会发生些什么? LoanScan 数据显示。

热点摘要: 1.萨尔瓦多总统:比特币将于9月7日成为法定货币; 2.CNBC主持人:巴拉圭宣布旨在使比特币成为法币的法案; 3.比特币矿工迎来重大利好,挖矿难度可能会下降20.42%; 4.PayMeInBitcoin在推特热搜榜排名第一; 5.花旗集团正式成立加密货币和区块链部门 热点正文: 萨尔瓦多总统表示。

6月23日,也就是正好一周前,笔者参加了蚂蚁链的开发者大会,经过了演讲者的讲解和群访环节的对话沟通,笔者获得了较多信息,因此想借这篇文章为读者把把蚂蚁链的基础逻辑和目前的现状为大家盘点解读一下。 总体描述蚂蚁链,可以说是藏在阿里系庞大的业务系统内,根植于阿里云的技术框架内,却以蚂蚁集团体系为前端,其关联很多业务和产品,算是“赋能型”产品。

以太坊网络自推出以来,由于其安全和卓越的功能以及潜在的增长潜力,同样吸引了投资者和开发者的兴趣。就市值而言,该网络的原生货币ETH是第二大加密货币,仅次于比特币。在撰写本文时,它的价值为 1,900 美元左右,不到 5 月份 4,356 美元 ATH 的一半。然而,分析人士认为,其目前的价格并不公平,以太坊被严重低估,但却也为投资者提供了买入时机。

原文作者: Chris McCann,风投基金 Race Capital 联合创始人 去中心化金融(DeFi)正在重新定义金融的未来。支持金融应用的 底层基础架构 也正在发生重大转变,正在改变我们对许可和控制、透明度和风险的看法。 DeFi 是一个发展中的市场板块,区块链技术、数字资产和金融服务在这一领域交叉。

美联储将于今年夏季发布一份备受期待的关于可能创建央行数字货币(CBDC)的报告,但美联储负责监管的副主席夸尔斯周一表示,他对这一想法表示严重怀疑。夸尔斯称:“美联储的央行数字货币的潜在益处尚不清楚,相反,这可能会带来显著而具体的风险。” 他列举的不利因素包括,如果公众能够绕过传统银行而直接从美联储获得数字美元,这将会带来挑战。