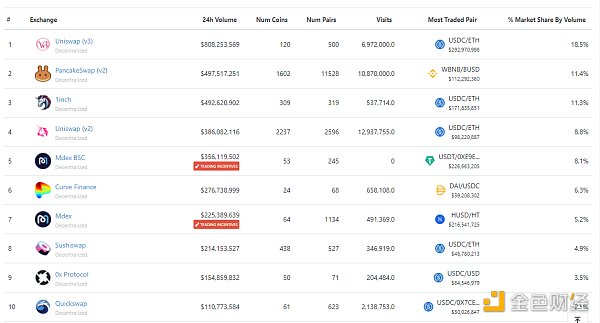

Uniswap V3 自今年 5 月份上线以来,迅速成为了 DEX 市场头部平台。根据最新的 CoinGecko 数据显示,按交易量来算,在 Dex 中 Uniswap V3 排名第一,占总交易量的 18.5%。

Uniswap V3 之所以能够迅速成长的原因,很大程度上是因为它独特的 LP 机制,它允许 LP 提供者能够自己设定流动性价格区间。这一方面提高了资金利用率,带来了比 V2 高数十倍甚至上百倍的 LP 收益,但是另一方面,这种机制也带来了无常损失的一些变化。

这篇报告我们从两个方面分析 Uniswap V3:

LP 的收益特点

LP 分布对二级市场交易的辅助

我们相信通过这样的研究,我们可以对整体市场有更好的、基于底层数据支撑的把握。

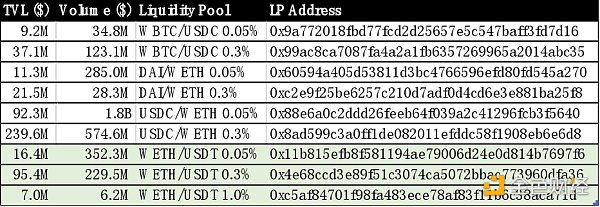

在探讨上面两个方面之前,我们认为有必要对 Uniswap V3 LP 收益机制做一些简要分析。这里我们拿 ETH 对 USDT 的 LP 池子做为例子。这个币对共有三个 LP 池子,费率分别为 0.05%、0.30% 和 1.00%。这三个池子,对于 LP 提供者来说,这三个池子相互独立。但是对于 LP 使用者(通过 Uniswap 做交易的用户)来说,他们并不可以直接选定某个 LP 池子进行交易,相同币对的所有 LP 池子会作为一个整体提供交易的流动性。

ETH跌破1900美元关口 日内跌幅为4.84%:火币全球站数据显示,ETH短线下跌,跌破1900美元关口,现报1898.99美元,日内跌幅达到4.84%,行情波动较大,请做好风险控制。[2021/7/15 0:55:07]

LP 的收益等于 = 该 LP 池子的费率*该 LP 池子的交易量

通过这个公式,在交易量相同的情况下,高费率的 LP 池子比低费率的 LP 池子的收益更高。这里很容易得出一个错误的结论:想要高 LP 收益,投资优先顺序为 1.00%>0.30%>0.05%。这个结论错误的原因是它忽略了交易量在不同费率 LP 池子里面的分配。通过数据研究和一系列观察,我们认为,在用户设定的 slippage 下,交易量会优先到低费率(0.05%)的池子,如果这个池子流动性不够,剩余的然后到中费率(0.30%),最后才去高费率的 1.00% 的池子。这点我们从上面的表格中也可以看出来:WETH/USDT 0.05% 的 TVL 仅约为 WETH/USDT 0.3% 的 1/6 但是它的交易量却几乎是 0.30% 费率的 1.5 倍。所以低费率的 LP 池子是会从高费率 LP 池子那里「抢」交易量的。

了解了这个机制,我们现在进入 LP 的收益特点和 LP 分布对二级市场交易的辅助的讨论。

BTC突破19400美元关口:火币全球站数据显示,BTC短线上涨,突破19400美元关口,现报19403.57美元,日内涨幅达到1.45%,行情波动较大,请做好风险控制。[2020/12/7 14:23:16]

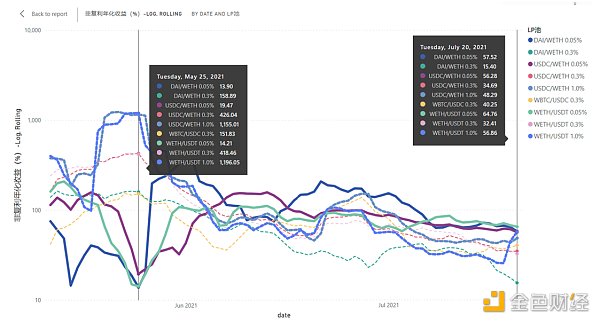

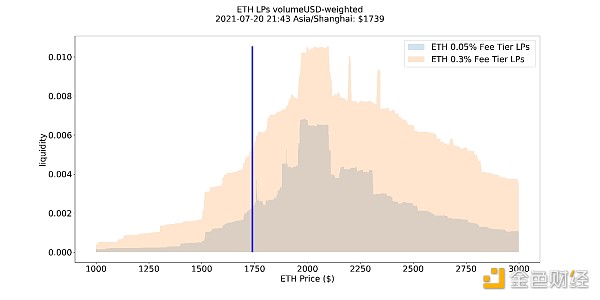

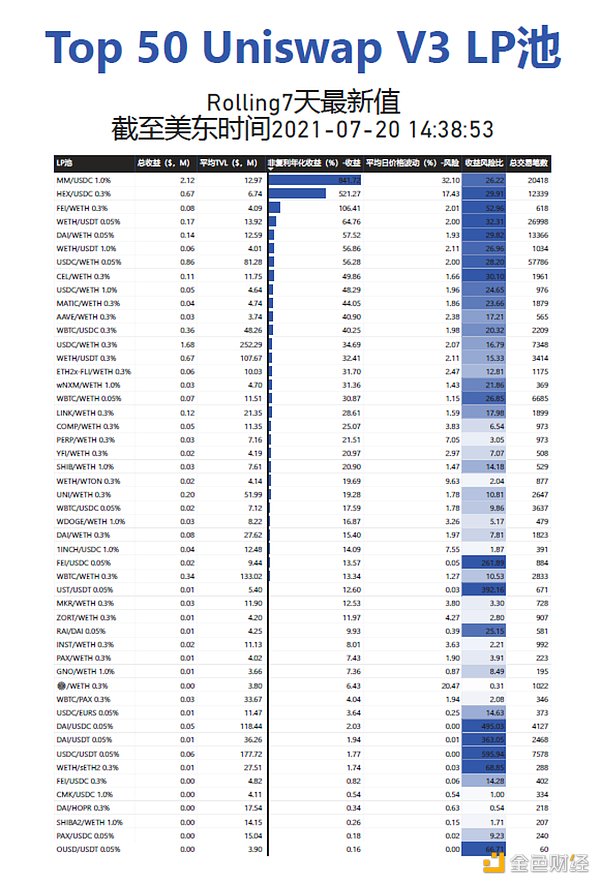

主要特点都来自于下面的 Top 50 LP Rolling 7 天收益的走势图。

从上图的实体线(0.05% ETH 对稳定币的 LP 池子)几乎一直都在虚线(0.30% ETH 对稳定币的 LP 池子)上面我们可以看出这个特点。

通过之前对 Uniswap V3 交易量分配的机制我们可以知道这样的原因:0.05% 的池子会从高费率的池子那里“抢」交易量,所以虽然费率低,但是因为多出的交易量会弥补而且提供更高的收益。这种收益差,可以看作是 LP 提供者的风险偏好不同:0.30% 的 LP 投资者倾向于更低的风险,或者风险中性,所以倾向于更高的手续费来补偿风险。

这个特点,我们可以从上图中标注的两个时间点,加粗虚线收益的上升的可以得出。这两个时间点分别对应 5 月 19 日后和 7 月 19 日后的市场下跌($1980 跌到 $1730)。

这种现象的原因同样可以通过上面的机制解释:在价格跌到一个低流动性区间时,0.05% 和 0.30% 的流动性已经不能提供所需的交易量,就会动用到 1.00% 池子里面的流动性,而且因为 1.00%(在 ETH 对稳定币的币对中)的池子一般 TVL 都较小,所以短时间之内可能会有超高的收益,例如 5 月 19 日下跌中,1.00% 的池子短时间的收益达到了年化 1000%+。

通过以上两个特点,在无对冲的情况下,一种比较好的 LP 收益的策略为:

当前价格附近:放入 0.05%,用来争取更高的交易量

当前价格稍宽的价格范围:放入 0.30%,作为 LP 的比较平稳(baseline)的收益,同时无常损失也较小

当前价格比较远的价格区间(大涨或大跌):放入 1.00%,用来博取极端市场条件下的超高收益

下面我们来讨论本研究的第二话题:LP 分布对二级市场交易的辅助。

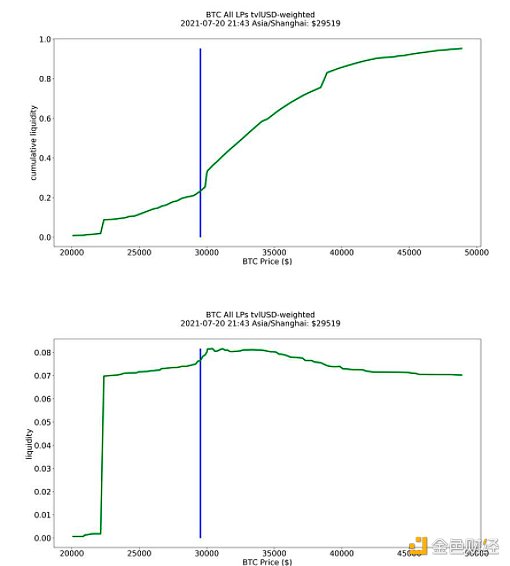

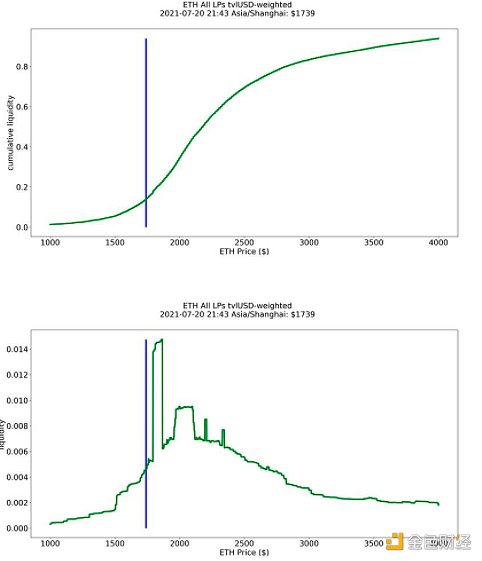

通过底层的数据抓取,我们可以汇总几个大的 BTC/ETH 对稳定币的 LP 池子,总结得出 LP 投资者对于市场 BTC 和 ETH 近期价格波动范围的判断。

从上面的图中我们得出,目前 LP 提供者对 BTC/ETH 的价格波动范围的判断

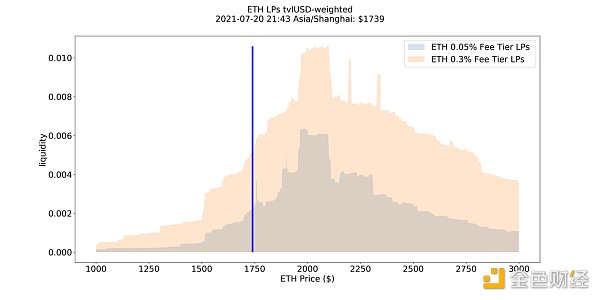

除此之外我们也可以看出目前 0.05% 费率和 0.30% 费率的 ETH 对稳定币的 LP 池子资金分布基本相同。但是 1.00% 的池子资金却比较集中,主要在 $1790-$1850。

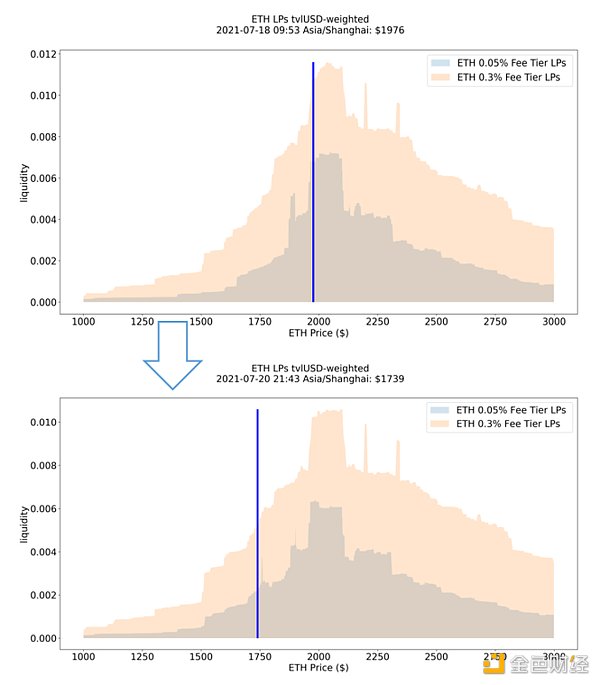

同时,通过这两天市场下跌前后的比较,我们还可以得出:LP 提供者调仓其实并没有十分迅速,很多仓位目前是在承受比较大的无常损失,这点我们可以从以下图中两个时间点的比较可以得出。

同时,通过这两天市场下跌前后的比较,我们还可以得出:LP 提供者调仓其实并没有十分迅速,很多仓位目前是在承受比较大的无常损失,这点我们可以从以下图中两个时间点的比较可以得出。

上图为 07 月 18 日,市场价格为 $1976,下图为 7 月 20 日,市场价格为 $1739。虽然 ETH 价格下跌了很多,但是还是有很多的流动性集中在 $1950-$2100 这个区间。这些 LP 提供者是在承受着比较大的无常损失(假设他们并没有对仓位进行对冲),如果他们决定进行调仓,那么对市场是有额外的卖压。

通过以上分析,我们可以看出市场投资者对于价格波动范围的预期,这对二级市场交易会有大的帮助。

在市场流动性充足的情况下,目前 0.05% 费率比 0.30% 费率的 LP 收益更高

在市场流动性缺失的情况下,1.00% 费率会产生比较高的收益

目前的流动性集中在 $1950-$2100 这个区间

附最新Uniswap V3 Top 50 LP Rolling 7 天收益

标签:ETHUNISWAPUniswapluckyethereumBTS UnicornMatrixswapethereumuniswap

据金色财经报道,7月26日,以太坊2.0验证者数量突破20万,而ETH合约质押量已经突破640万枚。 这些巨额的抵押资产从2020年12月1日开始,因为以太坊2.0的1阶段还没有上线,所以一直只在增长而没有减少。 那这上百亿美元的以太坊是如何抵押到合约里的呢?以太坊官方此前推出了官方的抵押教程,需要通过下载以太坊客户端进行抵押。

1.Axie Infinity经济系统深度分析 已经大量文章讨论了Axie Infinity的大热,但很少有人以科学的方式深入挖掘。因此,我从数据驱动的角度撰写了关于一份关于Axie的报告,涵盖了其游戏内经济系统。

区块链与其它技术进行融合,以打造完整的解决方案,已成为行业共识。其中,物联网可以大规模低成本地采集数据,而区块链可以大规模低成本地信任数据,因此区块链与物联网的融合被认为具有较大的想象空间。

特斯拉创始人Elon Musk(埃隆·马斯克)又一次「更新」了他对比特币的看法,在7月21日举办的「The B Word」比特币大会中,他自诩比特币支持者并表示,特斯拉可能会再次接受比特币支付。 而就在两个月前,他上演了倒戈比特币的戏码。不仅指出比特币「不环保」,还指责比特币由少数矿业公司控制。没多久,比特币从高点跌落,价格一度腰斩。

我们知道金融市场是由机构主导的,任何大型金融公司,从保险承销商到多空对冲基金都是机构。从大的角度来看,机构的行为模式非常相似。它们规模庞大,有着严格的交易管理和风控机制,需要对 LP 负责(除非完全由内部资金启动),并满足一定的托管投资指标(这些指标大部分是相似的)。

概要 1.EIP-1559将通过销毁代币,减少ETH供给。 2.EIP-1559升级过程复杂,需要大量时间及精力。 3.Stateful Works推出EIP-1559纪念NFT,以奖励开发人员。 如果你是以太坊网络升级铁杆粉丝,这个NFT非常适合你。