从小众到主流采用,比特币经过十多年的发展,市值已经超越了Facebook等互联网巨头。虽然没能成为中本聪设想的“点对点支付系统”,但在价值储备这条路上却越走越远,正在加入越来越多公司的资产负债表,并向着“超主权货币”这一方向发展。

受限于比特币网络可编程性的不足,比特币这个最古老、共识最强的加密货币在自身网络中的应用却很有限。BTC锚定币的出现为比特币搭建了更广阔的舞台,通过这种形式可以扩展到以太坊等图灵完备的区块链上,作为最具共识的底层资产参与繁荣的生态建设。

比特币网络是最早出现的区块链,从链上数据看,比特币仍然是如今最安全、共识最强的加密货币。根据Glassnode的数据,截至7月18日,比特币活跃地址约为64万个,持有大于0.01 BTC的地址有900万个,每天链上转移117万BTC,约等于369亿美元,相当于玻利维亚一年的GDP,2020年GDP超过这一数值的国家也只有94个。

比特币的每一轮新的牛市都伴随着更多的用户涌入,也可以说正是越来越多的用户造成了比特币的价格上涨,本轮牛市正是由大型机构的采用所推动的。2020年10月,国际支付巨头PayPal宣布进军加密货币市场,允许用户使用PayPal的在线钱包购买、出售和持有比特币和其它虚拟货币。几乎在同一时间,新加坡星展银行宣布推出数字资产交易平台,并支持BTC等加密货币的交易。此后,特斯拉、美图等公司开始购买比特币。比特币也逐渐从小众走向主流采用。

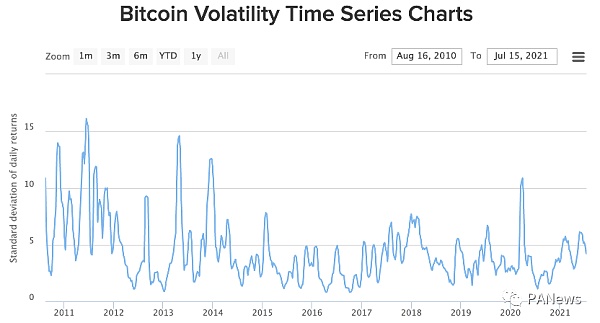

比特币的巨大波动让很多投资者难以接受,但随着更强大的机构买家逐步进场,比特币的波动性正变得越来越低。根据BitPremier统计的数据,从2010年到现在,比特币的30天波动性整体呈下降趋势。即使是去年3.12期间,波动性也不如2010年-2014年间。波动性的降低也让比特币能以一种另类资产的身份被机构所配置。因为比特币与多数主流资产之间并没有相关性,持有一部分比特币能够增强机构一篮子资产的多样性。

纵观比特币的发展历程,在遭遇了无数次危机之后,比特币在全球范围内的知名度越来越高,共识越来越强。2017年8月1日,部分矿工在比特币区块高度478558处执行硬分叉,BCH诞生,此后BCH又分叉出BSV,他们都称自己为“真正的比特币”,但与比特币的价格之比却不断走低。2014年,历史上曾经最大的加密货币交易所MtGox因为被盗窃价值4亿美元的虚拟货币而倒闭。2017年9月4日,中国交易所因监管而开始出海。

“任何不能杀死你的,都会使你更强大”。各种监管、黑客攻击等都没有击倒比特币,反而使比特币成为最安全的区块链网络。而Altcoin(Bitcoin alternative,比特币代替品)却更容易遭到安全问题,比如2018年比特黄金BTG遭到的双花攻击,导致交易所遭受1.1亿人民币的经济损失,现如今BTG价格只剩下不到2017年高点的10%。

BTC作为最优质的加密资产本应该得到广泛应用,但因为比特币网络本身的可编程性不足、出块时间长、区块容量有限,才限制了BTC的日常使用,曾经被视作希望的闪电网络等扩容方案也发展缓慢。而随着以太坊生态的繁荣,BTC作为一种优质资产开始在以太坊上的DeFi应用中广泛使用。目前,在以太坊上发行的比特币锚定币已超过比特币总量的1%,这一数字仍在持续增加。

瓦特合约周年庆合约交易大赛第四日收益率冠军达334%:据官方消息,WBF瓦特合约于4月21日正式开启的周年庆合约交易大赛已进行至第五天,目前已出现四位收益率单日冠军,收益率分别是439%、368%、582%、334%。

据官方披露,用户“吴春杰”在4月24日的交易中以334%的收益率,夺得当日收益率冠军。

交易大赛期间,瓦特合约官方共准备了超过5000USDT的交易奖励,并启用了重磅产品-合约复活保,为交易用户提供交易保障,在交易BTC正向永续合约产生强制平仓时可享受亏损全额返还福利。[2021/4/25 20:57:19]

将BTC作为一种跨链资产引入别的区块链对其它公链、持币用户和比特币网络本身都有好处。

比特币的高市值、高流动性、低波动率对于任何公链来说都是一种优质资产,因此比特币锚定币作为底层资产,在以太坊上的借贷协议中广泛使用。对于其它缺乏资产的公链,比特币的引入更加重要。

资产类型的增加,也使DeFi乐高的堆叠更加安全。在去年3.12之前,以太坊上的资产还比较单一,行情波动大时导致大量资产被清算。在MakerDAO中,大量用户需要DAI来偿还借款,DAI的溢价一度升至20%以上。倘若可以通过抵押更多种类的资产来借入DAI,则可以增加借贷协议的反脆弱性,随着WBTC等跨链比特币的应用,这一问题已经得到解决。

对于比特币的持币用户而言,通过跨链的方式在其它链上使用比特币能有效降低成本并增加使用场景,使用比特币锚定币有多种优势:

转账成本更低,在网络不拥堵的情况下,一般比特币网络中的转账成本约为5美元;而以太坊中Gas Price为10 GWEI的情况下,ERC20代币的转账成本约为1美元。Solana、Polygon、Harmony等其它链上的转账成本基本可以忽略不计。

交易确认更快,比特币的出块时间约为十分钟,以太坊约为十三秒,而新兴公链能在几秒钟之内完成交易确认。

作为抵押借贷、交易、衍生品、债券等协议中的优质资产,例如可以通过抵押比特币锚定币借出稳定币等资产。

可以帮助持币用户获得收益,这在比特币网络中无法实现。

对于比特币网络本身,跨链比特币也能增加比特币的共识。

跨链意味着比特币能被更多网络上的用户所接受,增加BTC的持币用户。根据以太坊区块链浏览器上的数据,WBTC的持币地址目前有33046个。

有利于巩固比特币的价值存储地位。原生比特币都质押在比特币网络中,并不会影响比特币的价值存储作用,且能通过其它网络获得收益,并将收益转换为更多的比特币资产。

有利于增加比特币的实际效用。比特币的出块速度慢,在比特币网络中难以得到应用,交易上链可能需要10分钟,等待6个区块确认大约需要1小时。通过锚定币的形式更有利于比特币的实际使用,以太坊等区块链的交易确认速度更快,可以在三分钟内完成10个区块确认。

比特币锚定币是发行在非比特币网络中,且价格锚定原生比特币的一类代币。当前使用较多的比特币锚定币包括WBTC、HBTC、renBTC、sBTC、oBTC、pBTC。截至7月19日,仅在以太坊上发行的比特币锚定币就达到了262642枚,他们的发行方式各不相同。

根据锁定的底层资产,可将比特币锚定币分为跨链和合成两种实现方式。

以这种方式实现的比特币锚定币,其原生比特币也1:1的锁定在比特币网络中,然后在其它区块链上铸造锚定币。当前使用最广泛的几种比特币锚定币都以这种方式实现,如WBTC、HBTC、renBTC。

通过这种方式生成的比特币锚定币并没有真正的BTC作为抵押,只是通过抵押其它代币来“模拟”铸造等同于比特币价值的资产,如sBTC和xBTC。

两者的比较:通过跨链方式实现的比特币锚定币,在比特币网络中有真正的比特币作为抵押品,这个过程不会产生额外的比特币,只是资产通过1:1的映射到其它链上。而通过合成方式生成的比特币,底层并没有原生比特币作为支撑,只能依靠较低的资金使用率,以流动性更低、波动性更大的Altcoin进行抵押,这样既造成资金使用率的低下,又不能保证足够安全。从这个角度上说,以原生BTC进行抵押的方式更加合理。

以跨链的方式发行比特币就必然面临一个问题,那就是资金的托管。用户的原生比特币都需要1:1地质押在比特币网络中,而这些比特币必须要有人来保管,并向用户发放收到原生比特币的“凭证”,我们通常称这类人为“托管方”。托管方保管资产的方式可以分为两种:中心化和去中心化。

在以中心化的方式发行的比特币锚定币中,托管工作由单一主体完成,如发行WBTC所需的抵押品都由BitGo托管。根据维基百科介绍,BitGo由Mike Belshe和Ben Davenport于2013年创立,是一家总部位于美国加利福尼亚州的数字资产信托和安全公司。

不受单一主体控制,由一个分散的去中心化网络完成托管工作。比如renBTC中,就由Ren虚拟机(RenVM)进行资金托管,这些虚拟机也被称为暗节点。tBTC中通过系统随机选择创建和管理BTC钱包的签名者来确保去中心化托管。

两者的比较:中心化的托管方更可能发生单点故障,如资产被盗甚至主动窃取用户,去中心化的托管方式才是趋势,也更符合区块链的精神。

在去中心化的比特币锚定币发行中,为了维护资金安全,防止托管方作恶,除了用户需要1:1抵押原生比特币之外,托管方也需要质押资产才能进行工作。托管方通常质押的都不是比特币,而是其它Altcoin,因此可能需要超额抵押。

在已有的方案中,renBTC选择以REN代币作为节点的抵押品,其中的暗节点需要注册并质押10万枚REN代币作为抵押品。tBTC以ETH作为抵押品,抵押金额不少于托管资产的1.5倍。而Synthetix中,合成资产的整体质押率更是高达588%。这就意味着生成的BTC锚定币数量受到抵押品的限制,同时超额抵押也会造成了资金的极大浪费。

根据7月15日CoinMarketCap的数据,当前REN的市值为3.26亿美元,renBTC的市值已经超过REN。Ren的官方文档显示,理想的renBTC的抵押率在300%以上,只要不低于100%就能保证资产安全,但现在renBTC的抵押率已经小于100%,RenBTC的发行量可能已经接近上限,且可能存在安全风险。

随着比特币锚定币需求的增加,铸币上限的问题会越发严重,已经有多个协议在寻求降低抵押率,增加资金使用效率。如Synthetix在2020年8月通过提案将抵押率从700%降低到600%,oBTC也在近期寻求将抵押率从125%降低至115%,投票已在SnapShot上举行,并获得了94.17%的支持率。

当前的托管方式还面临一个问题,节点质押的山寨币波动性更大,当质押物在短期内大幅下跌时可能就无法依靠质押来维护网络的安全,托管方可能联合作恶窃取用户质押的比特币。

如上所述,理想的比特币锚定币应有原生比特币作为铸币用户的抵押品,采用去中心化的形式发行,资金利用率和铸币上限足够高,清算风险足够低。PANews认为,比特币锚定币的理想属性需要包括:

公平:完全去中心化的资产托管,托管人之间权重相同存在于随机网络中且可随时自由进出,防止托管人的单点故障,使得托管方不能盗取系统内的原生BTC资产。

安全:铸币用户的抵押品为原生比特币,只是在新的网络中1:1地完成映射,永远无脱钩风险。

抗审查:不用进行KYC,任何人都可以创建、兑换和使用比特币锚定币,无论他们的身份是什么,或是身处在哪个司法管辖区。

铸币容量高:不因自身机制设计而限制比特币锚定币的铸币数量,应尽可能大的保证可铸出比特币锚定币数量。

资金利用率高:在网络足够安全的情况下,托管方的抵押率应尽可能低,抵押资产的价格应足够稳定,增加资金利用率。市场上大部分BTC锚定币的总质押率均在250%以上(sBTC:600%,tBTC:250%),总质押率越高,资金效率越低。

为了解决以上问题,DeCus提出了一种新的去中心化的跨链铸币方案。

首先,托管方的抵押品为BTC资产,初期为WBTC,后面逐渐扩展到包括自身铸造出的跨链BTC在内的跨链BTC上,理论上可以容纳将所有BTC通过抵押铸造为跨链BTC。

根据Conflux研究总监杨光博士的一篇SCI论文,形成了高效的托管模型,建立了一个可自我调节的托管网络。托管方甚至不需要足额抵押,就可以保证整体网络的安全。

根据DeCus的重叠分组方案,随着网络的成熟,托管方越多,抵押率将随之降低。

这就形成了DeCus的三个核心优势,即完全去中心化;托管人的质押率低(质押率约20%),资金利用率高;用户与托管人质押的均为比特币,无清算和脱钩风险。同样,DeCus的跨链BTC也能保持更快的交易确认速度、更便宜的转账费用等其它区块链带来的优势。

此外,DeCus还计划将跨链BTC进行拆分,以方便使用。现如今的1 BTC价值过大,DeCus将发行比特币的拆分币SATS,1 BTC = 1亿SATS,SATS和BTC之间能够随时按固定比例进行互换。因为有铸币用户质押的原生BTC以及托管方质押的跨链BTC,SATS将足够安全。

文 | 蒋海波

2021 年上半年,加密货币领域一共 404 家企业获得融资,融资总额达 72.71 亿美元。其中 9 家加密钱包相关企业获得了 8.63 亿美元融资,远超行业平均水平。加密钱包行业已成为除交易平台外加密货币领域最吸金的行业之一。根据公开资料统计,10 家加密钱包相关企业于 2021 年进行融资,共从市场上筹集 8.72 亿美元。

作为数字经济大省,广东下一步将如何发力,哪些领域将获支持?7月29日,广东省十三届人大常委会第三十三次会议对广东省数字经济促进条例进行二审,进一步完善数字产业化、农业数字化和服务业数字化等方面的规定,并对政府部门职能进行细化。 广东是数字经济发展大省,未来数字技术与实体经济如何深度融合?近来,社会各界对制定相关条例加以明确和保障的呼声越来越高。

2021年,互联网与科技迈入了一个新的关口,一方面,旧的蓝海已被悉数挖掘,增量市场已达到天花板,智能手机、消费生活、本地出行都慢慢进入存量市场的厮杀。另一方面,突破性的基础技术又处于爆发前夕,虚拟现实、人工智能、电动汽车还未在大众生活中普及。我国对于半导体、新能源、商业航天的产业布局还处于探索之中,区块链技术恰恰是其中一种。

Hi ,小伙伴们~ 毫无疑问,最近的投资热点就是NFT游戏,其玩赚模式所带来的巨大价值已经逐步显现。 而且,无论是从大机构参与的数量还是从链游的普及度来说,NFT游戏确实还处于行业发展的早期阶段。

Parity 公共事务负责人解释了为什么 Polkadot 优于以太坊、平行链是如何工作的、Kusama 的角色等等。 Parity Technologies 公共事务主管 Peter Mauric 表示,Polkadot 是唯一符合区块链项目要求的协议,提供了更强的可扩展性、速度、安全性和利用率。

提到,我们经常会在电影中见到各种黑帮老大的场景,有利用、古董买卖、境外投资、虚拟商品等作为媒介的手法,而现在有了虚拟货币,犯罪分子们的手法又会发生什么变化呢? 虚拟货币由于存在匿名性、去中心化、追踪难、全球流通性、交易便捷性、交易模式的复杂性、交易之后的不可撤销性、持有方式的多样性、价值认定标准存在争议性等一些特点。