原文题目《揭穿常见的比特币神话》

注:本文最初发表时间为 6 月 28 日,译者认为文章是对前段时间 The B World 线上峰会的造势。

比特币诞生 12 多年后,仍在努力获得广泛的机构认可。虽然建设性的批评是有益的,但 ARK 认为,一些有影响力的金融研究机构正在根据陈旧的信息、不连贯的论点和有缺陷的分析驳回比特币。

鉴于高盛最近对比特币的立场,方舟正在重新审视影响其接受度的最常见的误解。我们期待参与关于比特币的健康和教育辩论,以及我们认为它在多元化投资组合中应有的重要作用。

ARK 反诉:比特币的波动突出了其货币政策的可信度。

批评者经常将比特币的波动性称为“价值存储交易破坏者”。为什么有人想要将价值存储在日常价格如此剧烈波动的资产中?

在我们看来,这些批评者不明白为什么比特币会波动,为什么它的波动性可能会减弱。

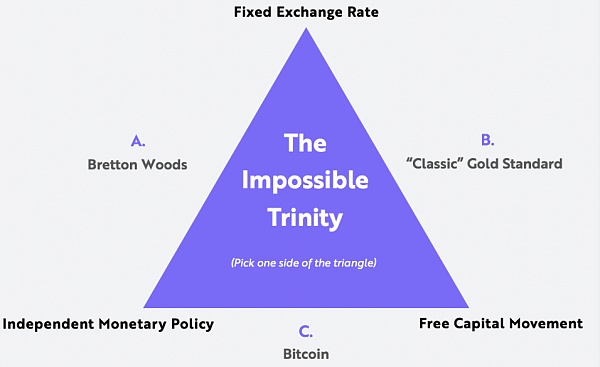

虽然让反对者分心评估其作为价值储存手段的作用,但比特币的波动实际上突显了其货币政策的可信度。不可能的三位一体,宏观经济政策的三难困境,解释了原因。如下图所示,三难困境假设,在制定货币目标时,政策制定者可以满足三个目标中的两个,而不是所有三个目标,因为第三个目标会与前两个目标中的一个相矛盾。

资料来源:方舟投资管理有限责任公司,2020

三难三角形的每一边都是互斥的。例如,选择固定汇率并允许资本自由流动的货币当局无法控制货币供应的增长。同样,选择固定汇率和控制货币的货币当局不能适应资本的自由流动,而选择适应资本自由流动和控制货币供应的货币当局也不能固定汇率。

基于三难困境,我们可以理解为什么波动是比特币货币政策的自然结果。与现代中央银行相比,它并不优先考虑汇率稳定。相反,基于货币数量规则,比特币限制了货币供应量的增长并允许资本自由流动,放弃了稳定的汇率。因此,比特币的价格是需求相对于其供应的函数。它的波动性应该不足为奇。

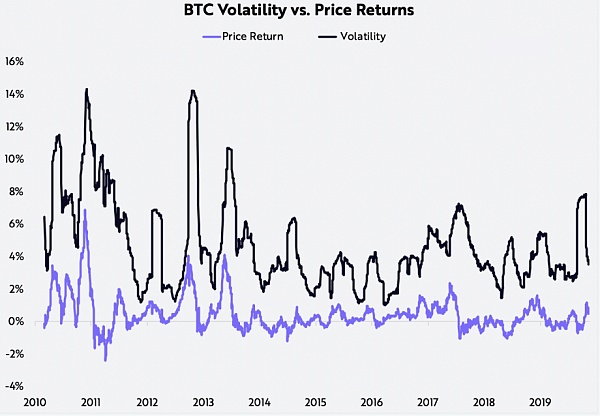

也就是说,比特币的波动性随着时间的推移而减少,如下所示。随着其采用率的提高,对比特币的边际需求应该成为其总网络价值的较小百分比,从而减少价格波动的幅度。在其他条件相同的情况下,例如,100 亿美元市值或网络价值的 10 亿美元新需求对比特币价格的影响应该比 1000 亿美元网络价值的 10 亿美元新需求影响更大。重要的是,我们认为波动不应排除比特币作为一种价值储存手段,主要是因为它通常与价格的大幅上涨同时发生。

资料来源:方舟投资管理有限责任公司,2020 年。数据来源:Coinmetrics

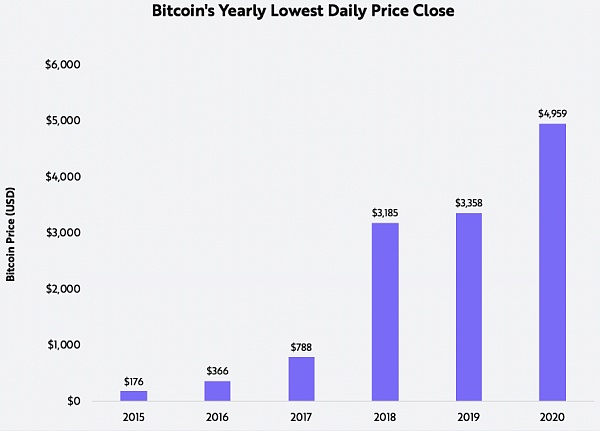

在很长一段时间内,比特币的购买力显着增加。例如,自 2011 年以来,比特币的价格以大约 200% 的年增长率复合,尽管年内出现重大波动,但自 2014 年以来,以最低价值衡量,它每年都在逐年升值年。

NFT分析工具Curio完成370万美元种子轮融资,776 Management领投:6月9日消息,NFT 分析和浏览工具 Curio(前身为 Ikaria)宣布完成 370 万美元种子轮融资,本轮融资由 Reddit 联合创始人 Alexis Ohanian 旗下风投 776 Management 领投。

Curio 利用多种不同的数据源提供强大的分析工具,帮助用户浏览和跟踪 NFT 数据,比如稀缺度、地板价、平均售价、数量等。目前 Curio 已经能从 OpenSea API 和区块链获取信息,而且已经计划近期整合 LooksRare 的数据。(TechCrunch)[2022/6/9 4:13:46]

ARK 反诉:比特币是全球货币角色的竞争者。

一些经济学家,如Nouriel Roubini,认为比特币处于泡沫之中,泡沫会破灭。推理的思路是,比特币没有内在价值,它的升值取决于像烫手山芋或郁金香这样的投机活动以及愿意支付更高价格的“大傻瓜”。在他们看来,比特币不是一种可投资的资产。

我们认为这个论点驳斥了比特币随着时间的推移而产生价值的原因。的确,比特币的行为不像传统的可投资资产。权益价值是通过对预期现金流量进行贴现来确定的。鉴于基于增长和/或投资资本回报的更高未来现金流,股票升值独立于其股东基础。

然而,像比特币这样的货币资产是非生产性的,它的升值取决于它随着时间的推移保值或增值的有效性。在某种程度上,价值主张是循环的:货币资产会随着更多人的需求而升值,如果它是一种有效的货币资产,就会有更多的人需要它。换句话说,“金钱是一种共同的错觉”和“金钱之所以有价值,是因为其他人认为它有价值”。

然而,声称货币的价值完全依赖于一种共同的错觉,这表明它的形式是任意的。实际上,根据货币历史,最常见和最可持续的货币都具有维持其需求的品质。例如,几千年来,由于黄金的稀缺性、可替代性和耐用性,经济学家一直认为黄金是最成功的货币形式。

通常被称为数字黄金,我们相信比特币不仅具有黄金的许多特征,而且还对其进行了改进。虽然稀缺且耐用,但比特币还具有可分割、可验证、便携和可转让的一系列货币特征,这些特征赋予了卓越的效用,可能会推动需求,并认为它适合(如果不是更胜一筹)全球数字货币的角色。

我们认为,作为第一个全球数字货币的合适竞争者,比特币应该会吸引至少与黄金类似的需求。然而,与声称它处于巨大泡沫中的说法相反,比特币的网络价值——或市值——不到黄金的 2%,如下所示。

数据来源:方舟投资管理有限责任公司,2020年。数据来源:Coinmetrics

ARK 反诉:仅靠软件无法复制比特币的价值。

在数字领域,商品是无形的,可以在不破坏原件的情况下轻松复制。例如,个人可以通过电子邮件广泛发送 Word 文档,同时保留原始副本。同样,数以百万计的人可以同时重复听一首歌,实际上提高了原作的价值,尤其是当其他词曲作者模仿其差异化的声音时。

比特币的软件也不例外。它是免费和开源的。个人可以复制软件,“分叉网络”并创建自己的版本。然而,怀疑论者仍然会问,如果比特币基于可以无限复制的开源软件,它怎么会变得稀缺?

首先,分叉比特币网络不会创建新的比特币单位,就像夸大委内瑞拉玻利瓦尔不会为美国货币基础增加美元一样。相反,分叉比特币会创建一个具有新单位或硬币的新网络。虽然现有的比特币持有者拥有新币的权利,但分叉网络在由独特利益相关者支持的一套独立规则下运作。开源软件并没有稀释原始网络的货币供应,而是不仅鼓励廉价的实验和新网络,而且鼓励新硬币和竞争市场。

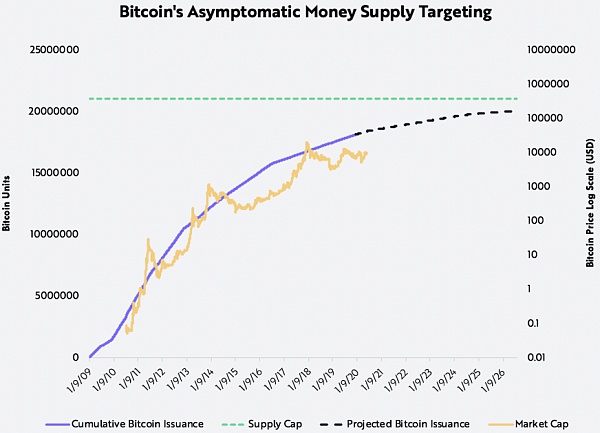

比特币的稀缺性对其网络至关重要。现在为 1800 万个单位,比特币的数量在数学上计量为 2100 万个单位,如下所示。每个比特币一次与一个钱包关联,无法复制。重要的是,控制用户比特币的唯一方法是访问其关联的私钥。

那么,在分叉时,是什么让比特币网络中的 2100 万个单位比比特币现金(BCH)等比特币(BTC)分叉中的 2100 万个单位更有价值?将比特币现金的价值等同于比特币的价值,就相当于假设 Facebook 的源代码可以“分叉”并自动复制其26 亿用户和50,000 名员工的价值。它们的价值源于比特币和 Facebook 的网络效应,而不仅仅是它们的存在。

就比特币而言,我们认为网络效应不仅包括专用于保护区块链的哈希率,还包括比特币的流动性和支持其采用和使用的基础设施。如果稀释,分叉将不得不分享比特币的算力、用户和流动性。如下图所示,比特币现金和其他分叉似乎未能破坏比特币的网络效应。

ARK 反诉:比特币具有抗审查性。

批评者仍然指责比特币在其早期的邪恶活动中助长了犯罪活动。在最初的几年里,比特币资助了丝绸之路,这是一个以销售非法而闻名的在线黑市平台。

我们认为,批评比特币促进犯罪活动就是批评其基本价值主张之一:抗审查。作为一种中立的技术,比特币允许任何人进行交易,并且无法识别“罪犯”。它不是依靠中央机构通过姓名或 IP 地址来识别参与者,而是通过加密数字密钥和地址来区分他们,赋予比特币强大的审查阻力。只要参与者向矿工支付费用,任何人都可以随时随地进行交易。一旦获得担保,交易就不能轻易逆转。

如果可以在比特币网络上审查犯罪活动,那么所有活动都可以受到审查。相反,比特币使任何人都可以在全球范围内无需许可地交换价值。这并不使它成为一种天生的犯罪工具。电话、汽车和互联网在促进犯罪活动方面的禁令不亚于比特币。

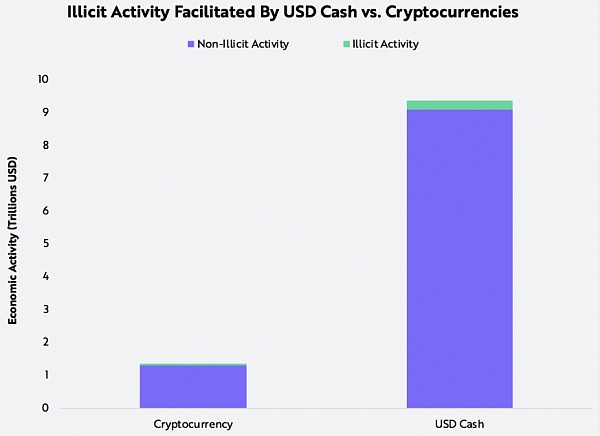

也就是说,似乎只有一小部分比特币交易用于非法目的。据Chainalysis 称,与非法活动相关的比特币交易数量仍低于 1%,这可能是对比特币透明度的致敬。任何用户都可以查看网络上的完整交易历史,这表明实物现金是进行非法活动的更好媒介。事实上,如下所述,无论是绝对值还是相对值,现金交易在非法活动中所占的份额都比加密货币交易要大。

资料来源:方舟投资管理有限责任公司,2020 年。

ARK 反诉:比特币的能源消耗比黄金和传统银行更高效。

比特币批评者经常断言,采矿消耗的资源,特别是能源,多于它创造的收益。然而,批评者认为计算效率低下且不可扩展的,倡导者不仅考虑了预期的权衡,而且考虑了一个基本特征。正如 Bit Gold 创始人和比特币先驱Nick Szabo所强调的那样,“大量的资源消耗和较差的计算可扩展性开启了独立、无缝全球和自动化完整性所需的安全性。”

ARK 认为,比特币具有以去中心化或信任最小化方式提供结算保证的独特能力,因为专门的专用硬件可以透明地证明计算机执行了昂贵的计算。

比特币使权衡变得明确:通过将重要的现实世界资源分配给采矿,我们相信网络可以像其他任何人一样保证结算。在工作量证明剖析中,Chaincode Labs 的居民 Hugo Nguyen 解释说:“在幕后,工作量证明挖矿将动能(电力)转化为账本区块。通过将能量附加到一个块上,人们赋予它‘形式’,使其在物理世界中具有真正的重量和后果。”

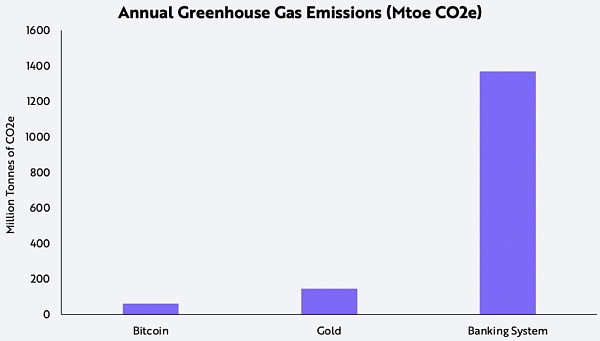

比特币的能源足迹更容易量化,容易受到表面批评。然而,仅以电力成本衡量,比特币在全球范围内比传统银行和金矿开采效率高得多。传统银行业每年排放 1,368 兆吨 (Mtoe) 的碳,金矿开采每年排放 144 Mtoe。比特币排放了 6100 万 Mtoe,分别不到传统银行和黄金开采的 5% 和 45%。

注:二氧化碳当量 (CO2e)

资料来源:ARK Investment Management LLC,2021。数据来源:Hass McCook

与共识思维相反,我们认为比特币挖矿对环境的影响微乎其微。可再生能源,尤其是水力发电,占比特币能源结构的很大一部分。正如 Castle Island Ventures 合伙人 Nic Carter指出的那样,在寻找最便宜的电力形式时,矿工将继续涌向提供大量可再生电力的地区,将搁浅的能源资产作为“最后的电力买家” ,为能够以低于当前生产商的价格生产的任何电力来源创造高度流动的基础需求,而不管位置。” 因此,从气候的角度来看,比特币挖矿可能是净利好。

比特币的复杂性不应阻止金融机构对其进行深入分析。在这篇文章中,我们讨论了一些对比特币最常见的反对意见,希望能在机构投资界引发对话和辩论。随着比特币网络的不断成熟,我们相信它将巩固比特币作为新兴货币资产的地位,金融机构将认真考虑它。

作者 | Yassine Elmandjra,方舟基金分析师

编译 | 白泽研究院

MakerDAO 现在完全去中心化了。 治理部门批准了几个核心单元来有效地组织 DAO 内的所有工作,以及现在由全球社区负责 Maker 协议的所有方面的工作。如此一来,DAO 现在已经完全自给自足,而 Maker 基金会也已经履行了其引导职责。基金会将在未来几个月内正式解散。 尽管社区一直以来都在推动这一刻的到来,但很难相信我们真的来到了这一步。

在我们之前的文章中,我们已经讲解了创建私钥的作用以及如何创建一个私钥。具体来说,在第一部分,我们知道了密钥就是一个很大的随机数而已,没有别的;而在第二部分,我们学习了如何用一个很大的随机数来创建一个能够持有资产的以太坊钱包。在这最后一部分里,我们要学习如何使用这样的随机数来签名、操作你自己的虚拟资产。 区块链的交易与银行交易没有特别大的区别。

核财经APP深核报道?千呼万唤始出来,“The Bitcoin Word”会议如期而至。7月22日,由加密创新委员会(CCI)发起并举办的“The Bitcoin Word”线上会议召开。这是继迈阿密举办的比特币大会之后,加密资产市场的又一大盛事。

Tradecraft Capital的首席投资官,《自治时代的加密资产投资》一书的作者Jack Ryan。 随着对加密货币价格的高度关注,在没有中央管理机构的情况下,有关区块链的决定权将留给用户。而治理Token作为一种加密资产,不仅为投资者提供加密货币回报的可能性,更它让人们可以编写特定区块链的规则。

近些天,Uniswap是业内重点关注的对象之一,因为其剔除部分代币,似乎违背了去中心化平台无需许可的理念。 但剔除代币或许代表其有其他的业务目标。我们从此前的多个新闻可以推论。

移动互联网的热潮下,imToken、Trust Wallet 以及 Argent 等移动端钱包百花齐放,MetaMask 一度成为了以太坊浏览器插件钱包的唯一选择。不过,随着多链 DeFi 应用数量和场景的持续拓展,浏览器插件钱包在迭代速度、配置便利性以及可组合性等方面的优势愈发凸显,一时间已经成为了资本追逐的又一热门赛道。