撰文:CapitalismLab

GMX和SNXPerp的新版本都不约而同的借鉴了一个项目GNS,GNS从去年Luna危机至今上涨10倍有余,交易量和费用收入也屡创新高,这离不开其在机制上的不断创新。本文将为你详细介绍GNS的机制,发展历史及其竞争优势。可以说看懂GNS就能一眼看穿诸多DEXPERP。

本文较为复杂,建议在阅读本文时主要看我提炼的要点

GNS的机制

如果你对GNS缺少基本的了解,简单来说其为一个去中心化永续合约平台:

预言机定价,LP和Trader对

LP为纯稳定币,支持外汇/股票/加密货币交易

双向资金费率,跟CEXPerp一样一方向另一方支付费用

另外一方面可以阅读下面我此前写的GNS中文百科,LP以外的内容仍有意义。

对模式的核心是风险控制,我们之前讨论过GMX是全额保障模式,即每1ETH多仓GLP底层均有1ETH现货支持这一点,让GMX可以安然度过狂暴大牛市。那底层只有稳定币的GNS是如何应对风险的呢?

a16z将在伦敦开设办事处:6月12日消息,a16z 发文称,将在伦敦开设 a16z 办事处,新办公室定于今年晚些时候开放,由普通合伙人 Sriram Krishnan 领导,致力于在英国与欧洲发展加密货币与创业生态系统。同时,a16z 还计划于 2024 年春季在伦敦举办下一届 Crypto Starup School。本次在伦敦开设办事处的到英国总理 Rishi Sunak 支持,他表示决心为这项技术释放机会,并将英国变成世界 Web3 中心。同时,a16z 还将继续对美国进行大量投资,并继续致力于于美国政策制定者于监管机构合作,使其对加密货币初创公司的监管更加明确。[2023/6/12 21:30:56]

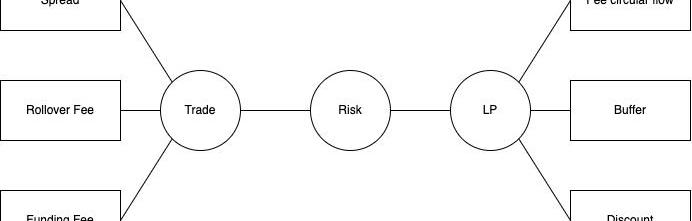

GNS在交易侧和LP侧各设有三重机制控制风险,其核心为:

资产现货流动性决定场内交易滑点,防止价格操纵

资产价格波动性和多空比决定持续持仓成本,应对单边行情

净值模式加上流动性调节以及现金流循环,构建稳健的LP

a16z普通合伙人James Gwertzman将于本月底辞职:1月19日消息,a16z普通合伙人James Gwertzman宣布将于本月底辞职,成为一名全职建设者。去年6月,a16z宣布推出6亿美元Web3游戏基金Games Fund One,并表示James Gwertzman负责领导该基金。[2023/1/19 11:20:13]

GNS使用了Spread,RolloverFee,FundingFee三重机制来进行交易侧的风险控制。

Spread:额外的开仓费用,开仓头寸越大,资产流动性越差,费用就越高。用于预防价格攻击,便于上架小币种。

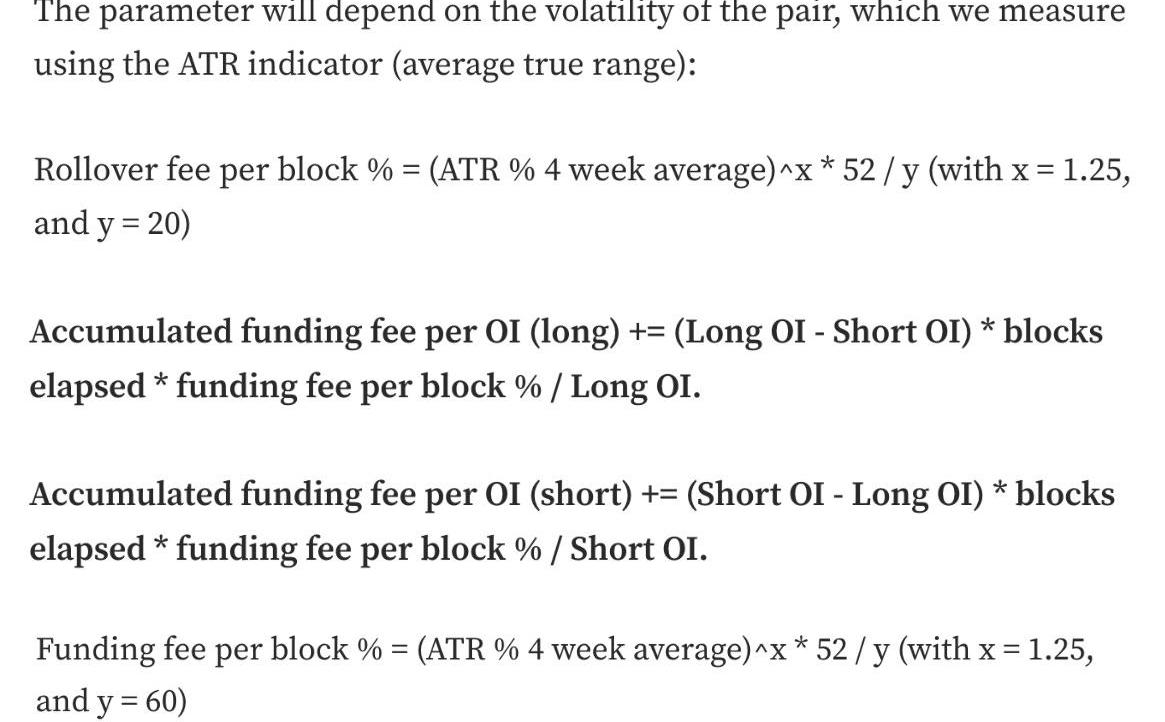

RolloverFee:现货波动率来定价,用于控制交易者的杠杆和风险

FundingFee:多空头寸之差和现货波动率来定价,多/空>1时多头支付空头,反之亦然,用于平衡多空比,避免单边敞口过大。

详情参见:?gTradev6.1:In-depth

Sardine宣布完成5150 万美元融资,a16z领投:金色财经报道,金融科技行业加密合规平台Sardine宣布由a16z增长基金领投的 B 轮融资中筹集了 5150 万美元。金色财经此前报道,Sardine在今年早些时候为完成1950 万美元其A轮融资。[2022/9/20 7:09:01]

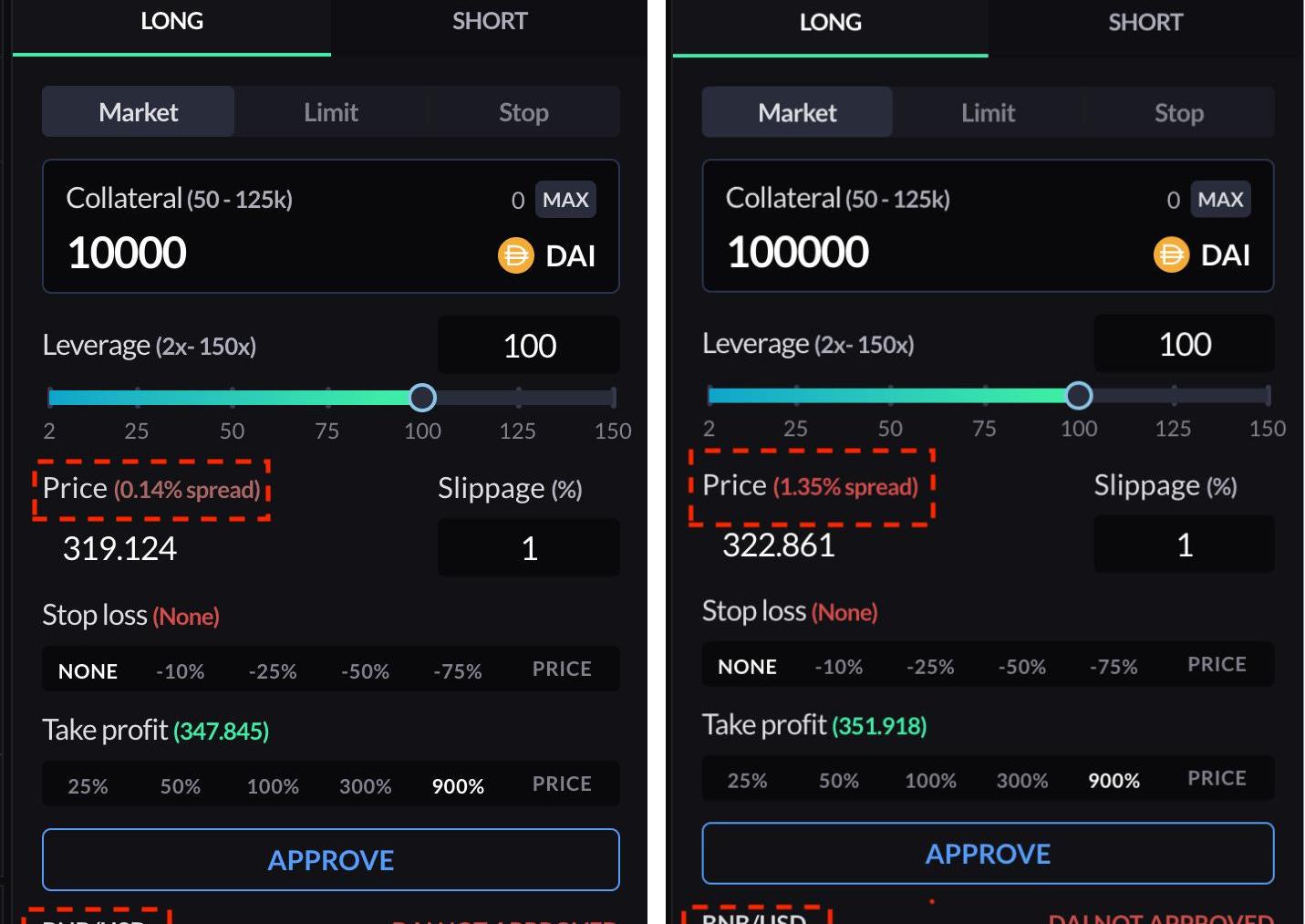

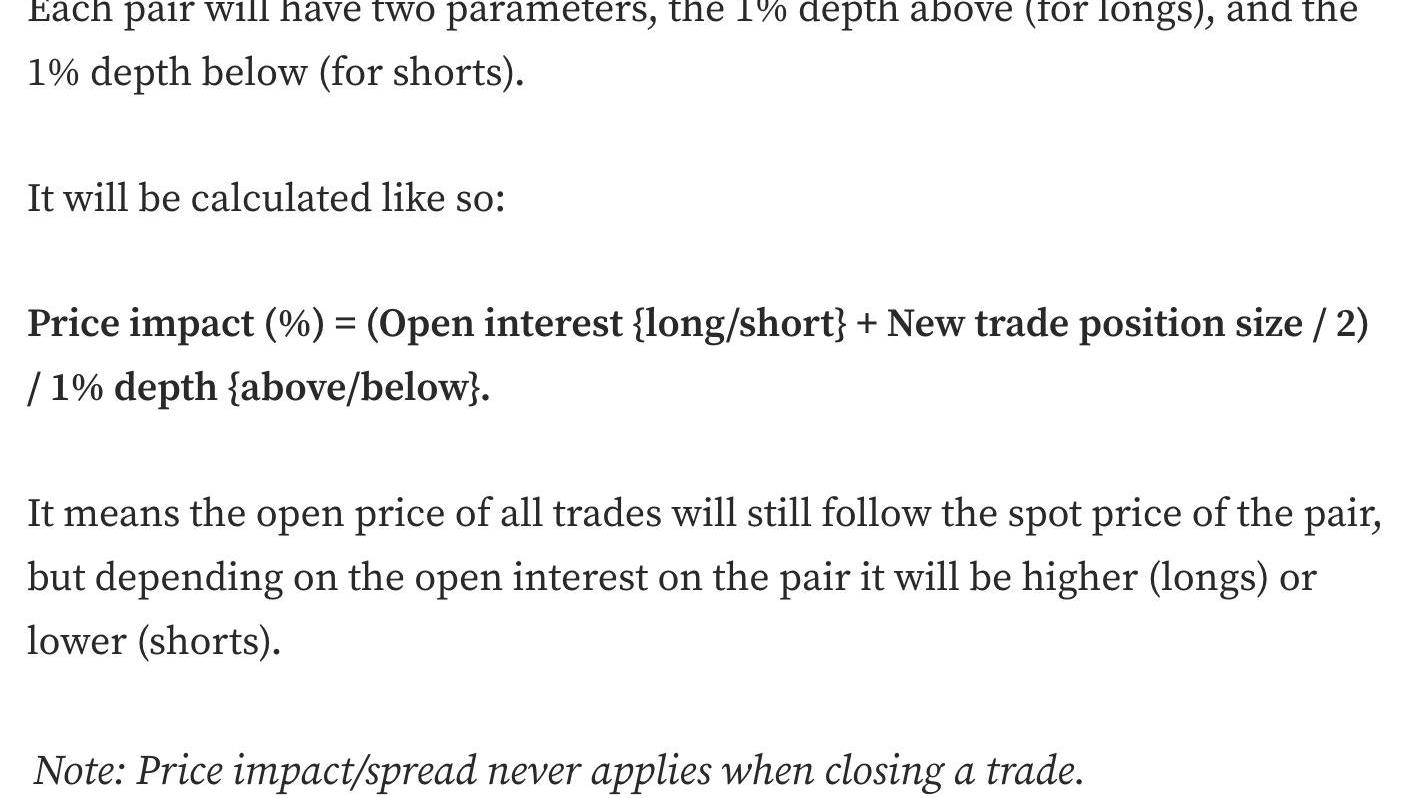

Spread是开仓时需要付出的额外滑点。对于预言机定价而言,其滑点应该根据预言机来源的交易对的深度而动态调整,使得在场外操纵价格的成本始终高于在场内的盈利。所以Spread正相关开仓规模和场内OI影响,而负相关于场外现货深度。公式参见下图

RolloverFee/FundingFee根据近期波动性计算,RolloverFee多空均要缴纳,而FungFee则由多空比例决定由一方支付给另一方,具体公式参见下图。在狂暴大牛市下,波动性和多空比的加大将会让多方支付的费用快速上涨,以此回补作为对手方的损失以及控制多空比。当然,这些也造成了其不菲的交易成本,所以在加密货币这种可以做IndexAssetLP的资产类别上,体量会逊于GMX。而对于股票/外汇这种没有链上资产的类别,其就极具优势。

a16z合伙人Chris Dixon:区块链是可以做出承诺的计算机:12月18日消息,a16z合伙人Chris Dixon发推表示,“区块链比传统计算机慢”是事实,这是在性能和对用户和开发者做出长期承诺之间的权衡。区块链是可以做出承诺的计算机,它和不能做出承诺的计算机(谷歌/AWS服务器)之间的性能差距将随着时间的推移而缩小。区块链的一个了不起的特点是,任何人都可以不经许可加入,并成为网络中的矿工/验证者。但我们也需要一些系统来筛选参与者,以避免垃圾邮件/攻击。因此,有了工作量证明和权益证明。[2021/12/18 7:47:43]

所谓RolloverFee仅作用在抵押物上,就是你拿$1k开$10k的头寸,只按你$1k收利息,而FundingFee作用在头寸上,按$10k收41%。比如下图$1k开空$10kBTC,FundingFee(s)=-0.0005%,RolloverFee=0.0043%。那么最终需要支付的Fee=($1k*0.0043%-$10k0.0005%)/$10k=-0.00007%,就是这时候开空还是可以赚利息的。

Angle Labs完成500万美元种子轮融资 a16z领投:金色财经报道,DeFi初创公司Angle Labs完成500万美元种子轮融资,由a16z领投,FabricVC、Wintermute、DivergenceVentures、GlobalFoundersCapital、Alven、JulienBouteloup和FrédéricMontagnon等参投。本轮融资旨在帮助AngleLabs将其协议推向市场,发展Angle核心团队和社区,并促进agTokens(Angle稳定币)在去中心化金融中的采用和集成。(Coindesk)[2021/9/28 17:13:07]

LP侧-gDAI也有三重机制使其稳健运行:

类似GLP的净值型产品,不保本

费用收入/Trader盈亏为gDAI创造出一层buffer,避免价格下跌

激励长期锁仓资金,动态调节进出时间,避免极端情况流动性问题

所谓净值型产品的优势在于,公平对待所有质押者,极端情况共同承担。而老的LP模式是所谓保本的,但是赤字下,最后一个跑路的拿不到一分钱,是的,就跟FTX是一个道理,那么在危机关头自然更容易恐慌。

这里最难理解的是Buffer这一重机制,GNS的费用收入中,有一部分会Mint新的GNS支付给用户,而原本作为收入的DAI则进入gDAI中构成超额抵押的Buffer,Trader的盈亏在超额抵押情况下也会进入Buffer,这使得gDAI虽然名义上不保本,但实际上大部分时间价格都不会下降,可见其深知大众“损失厌恶”心理。

GNS同时在超额抵押的情况从Trader亏损带来的盈利中抽取一部分用于回购GNS,保持超额抵押率在安全范围内波动,这样的话长期来看GNS不会是一个持续增发的状态。

LP长期锁仓会给其一定的折扣,折扣的资金来源也是从这个Buffer中支出的。而所谓的动态调节,就是超额抵押率越低提款越慢,增加抗风险能力。虽然这么干有点怪,但是规则是提前公开透明的。

是的,你可能没看懂上面这几段话,这是正常的,不然我怎么称之为史上最精巧复杂呢。如果你实在想搞明白,可以先阅读完gDAI介绍原文?IntroducinggTokenVaults.?,然后再回头再看上面这几段话,相信能解决你心中不少疑惑。

发展历史

在Luna带来的崩盘中,GNS的LP一度陷入赤字僵局,被迫出售GNS换DAI来补缺口。后来GNS进行了多方改进,在FTX引起的恐慌中表现良好。

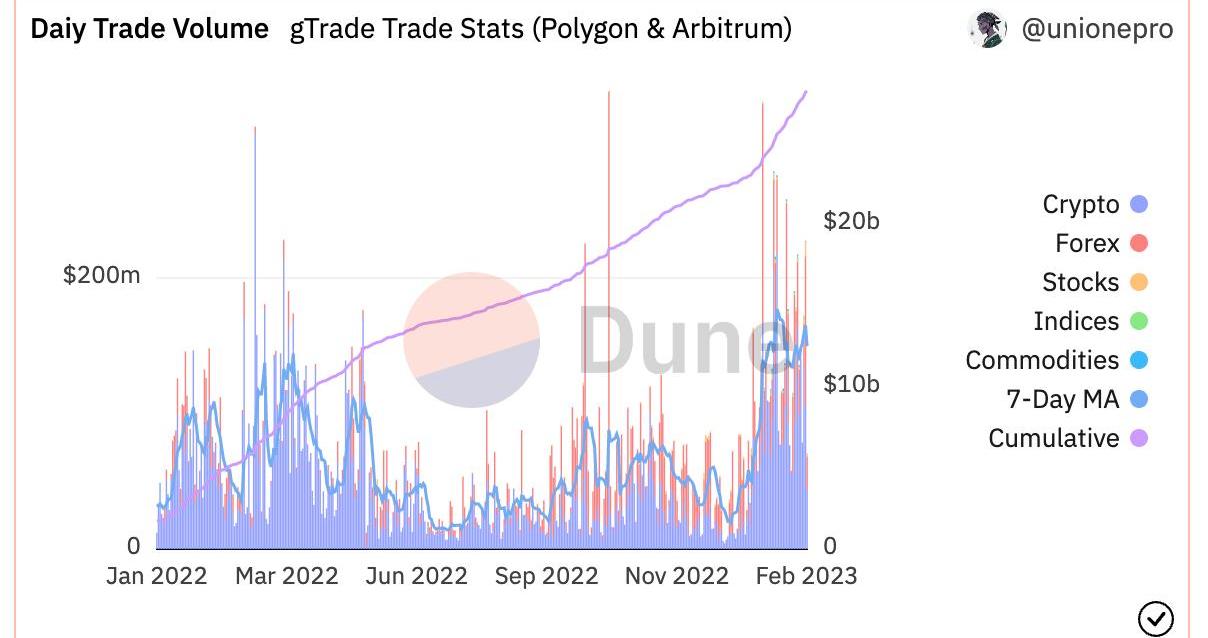

实际就在陷入困境后的6月,前文所描述的交易侧三重风控机制就已经悉数上限,使其恢复了正常运营,并在9月开始捕获到了当时外币对美元大贬值的热点,使其重回大众视野。在12月初,gDAI上限,月底更是部署到了Arbitrum,带来了今年初无论是币价还是业务数据的爆发。高效率的团队让GNS不断进化才有了如此凤凰涅槃之象。

竞争优势

核心优势就是在通过其复杂的风控机制,提供了一个体验合格的外汇/股票衍生品交易场所,在这些资产上交易体验独占鳌头,让其产品能够立的住。另一方面双向资金费率等又让其和GMX实现了差异化竞争,在加密货币方面也成功获取了部分客户。做到这些离不开GNS团队的优秀,这是这个成长型项目最宝贵的财富。

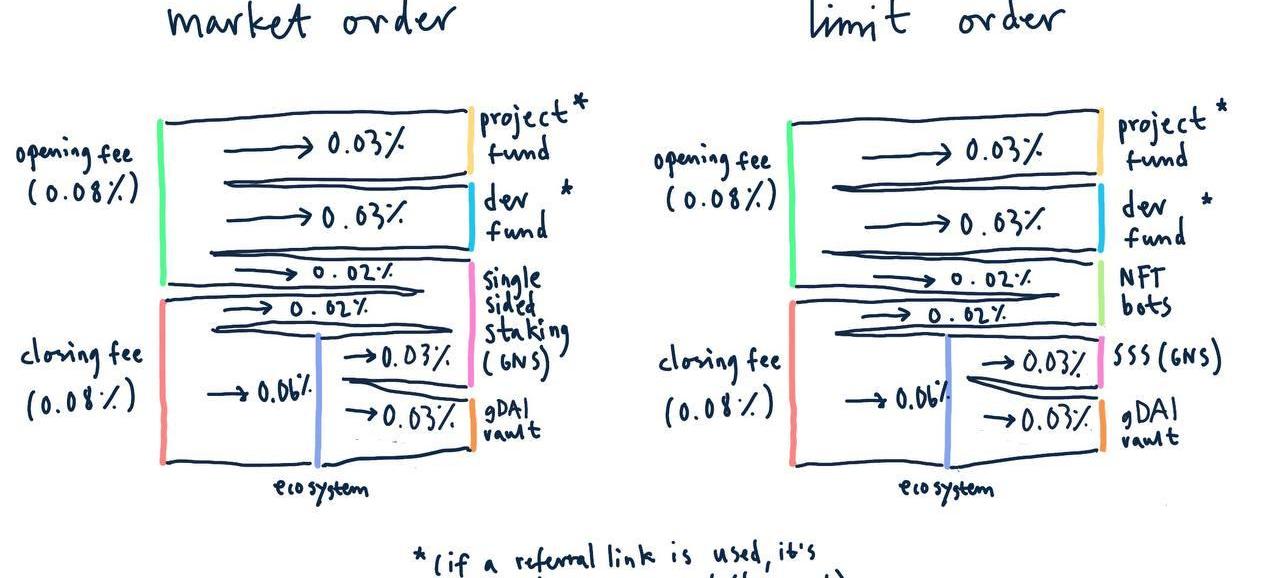

GNS的费用去向明细如下图,考虑到市价单约占比70%,因此GNSStaking分成约为0.07/0.16x70%+0.03/0.16x70%=36.25%,gDAI分成约为0.03/0.16=18.75%。其中限价单中支付给NFTBots(执行机器人)的部分即是上一条推文中进入gDAIBuffer的部分。

是的,GNS支付给LP的收入比例罕见的低,那么其为何能做到这一点呢?

为了避免Fork,GNS虽有审计但尚未完全开源

如之前的推文所述,其机制极为复杂,挺难抄的,没抄好容易翻车

非全额抵押模式的LP,让其可以在高资本效率下运作

虽然GNS看上去给团队分了一大部分收入,不过其实目前现在大部分项目,比如UNI,Maker,Lido等,其国库收入也不能或着只能勉强覆盖团队支出,所以仍需要不断卖币,而GNS靠收入分成就能过活其实算蛮不错了,毕竟你也不能要求每个团队都跟GMX那种慈善团体一样。

总结

读到这里,想比你也会有所感叹,实际上所谓DEXPerp,远远不是一句Trader和LP互为对手方这么简单的。所以直到GMX使用了低风险的IndexAsset全额抵押模式,加上其团队优秀的细节打磨才终于出现一款有人用的产品。然而要交易外汇/股票这些未上链的资产,进一步把蛋糕做大,必须使用GNS这种合成资产模式,也是迭代到今天我们才终于看到了曙光。致敬Builder。

标签:比特币USDDAIUSDC比特币最新价格一枚多少钱人民币gusd币会因为什么涨跌Daiquilibriumusdc币是什么意思

作者:蒋海波,PANewsArbitrum上的DeFi项目再次迎来春天,原生项目中,衍生品类的GMX、DEX类的Camelot、借贷类的Radiant,都吸引了很多的关注.

作者:ConnieChan&JustineMoore,a16z编译:Kate,Marsbit我们已经进入了生成人工智能的时代.

原文标题:《JieData资深分析师Jerry带你回顾不一样的币圈2022》撰文:JieData资深分析师,Jerry众所周知,2022年一整年,比特币价格浮浮沉沉,总体处于下跌趋势.

原文标题:《CircumventingLayerZero:WhyIsolatedSecurityisNoSecurity》作者:KrzysztofUrbański.

撰文:UkuriaOC,Glassnode编译:Annie,达瓴智库比特币价格在剧烈波动一个月之后,目前的价格保持在几大持有者群体的链上基础成本之上.

撰文:ThorHartvigsen编译:深潮TechFlow从VC钱包中发现获利的机会,排名前20的加密货币基金总共有1200多个钱包。整个一月/二月我一直在密切关注它们.