撰文:Ignas

编译:深潮TechFlow

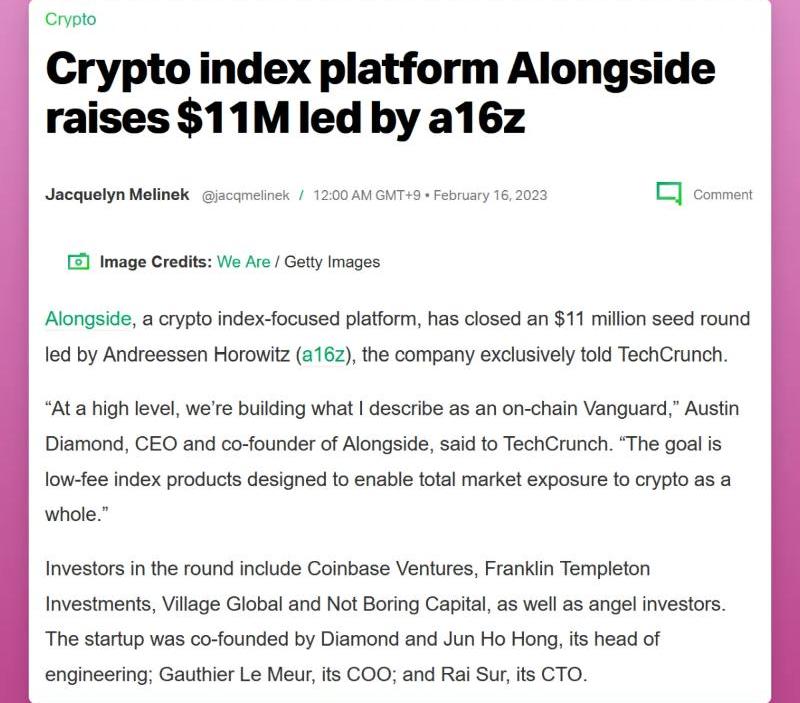

上周,Alongside指数协议宣布由A16z牵头、Coinbase加入的1100万美元种子融资。

这令人惊讶,因为通常情况下,DeFi项目的融资在100万到400万美元之间,而且所有DeFi指数项目的资本化程度都很低。

很少有人听说过Alongside,这激起了我的兴趣,风险投资公司需要具有前瞻性,因为他们的份额会被锁定几年时间。

WarrenBuffet曾经说过,通过定期投资于指数基金,一个菜鸟投资者都可以胜过大多数投资专家。传统市场上,股票指数被用来跟踪一系列股票的表现,标准普尔500指数是最知名的例子。

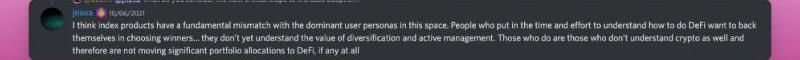

但对于链上指数来说,现在还为时过早,许多加密货币原住民认为他们可以比中心化解决方案更好地管理自己的头寸,叙事不在这里。

数字显示:股票指数占TradFi股票市场的18%左右,而链上指数只占加密货币市场的0.077%,或与DeFi的TVL相比,占0.18%。

指数的表现优于ETH和BTC

投资者需要标的来衡量各种代币和项目的表现。一段时间以来,以太坊和比特币一直被人视为的市场基准。

因此,链上指数需要超过它们的表现来证明自己的价值。然而,IndexCoop开发的最大的DEFI指数一直落后于ETH。

DeFiance Capital与3AC清算人的1.4亿美元纠纷案将在新加坡开庭审理:金色财经报道,DeFiance Capital 和三箭资本资产清算人Teneo之间的1.4亿美元纠纷将在新加坡举行。争议涉及DeFiance Capital管理的资产,该基金独立于 3AC 运营,但属于其公司结构的一部分。根法庭文件显示,清算人声称这些资金应作为 3AC 资产的一部分持有并分配给债权人,而 DeFiance Capital 则声称这些资金应单独处理并返还给自己的投资者。[2023/8/15 21:24:56]

如果你相信DeFi的发展,那么持有ETH是有意义的,因为它是DeFi生态系统的基础,蓝筹DeFi项目建立在它之上。

这同样适用于NFT生态系统,ETH是NFT采用增长的代理代币。此外,ETH没有困扰DeFi代币的通货膨胀,而且被广泛认为是加密货币中最好的抵押品。

然而,一些单独的DeFi代币的表现远远超过了ETH,所以一个精心设计的指数必须带来更高的上升潜力,同时将风险降到最低。

例如,在DeFiSummer,DPI指数当时很流行,因为每天都有新的DeFi项目出现,很难追上该领域的所有发展。高昂的Gas费用也阻碍了小型投资者在多个DeFi代币中进行多样化投资。然而,2021年秋季的市场回调导致投资者认为这些指数的风险太大,从而退出。

指数金融黑客

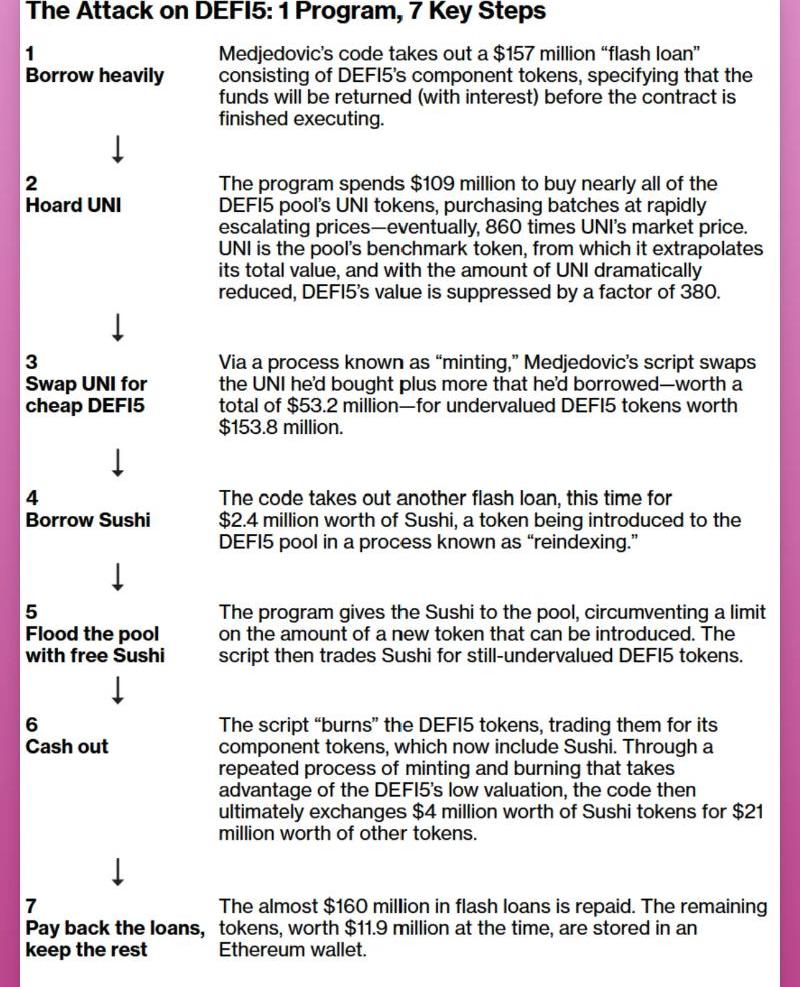

2021年10月,IndexedFinance的DEFI5指数被利用了1800万美元。攻击者利用了指数池通过闪贷交易进行再平衡的方式。

末日博士:DeFi是垃圾雾件:末日博士Nouriel Roubini今日在推特表示,你不需要加密货币来对冲高通胀风险。大量伟大的、廉价的金融技术解决方案,他们不依赖于加密货币、垃圾币(shitcoin)和伏都教的假冒区块链。金融的未来是中心化的金融科技。DeFi是新的加密时尚,完全是一派胡言的垃圾雾件(在开发完成前就开始作宣传的产品)。[2020/11/17 21:00:27]

这个黑客事件和故事很吸引人,值得写一部电影。事实上,彭博社写了一篇关于它的深度文章。主人公是,A.Medjedovic,一个18岁的数学家,是黑客的幕后黑手。

因此,持有ETH或BTC也是比较安全的,因为加密货币的相关性非常高。

指数的浪潮即将到来

随着大规模采用和市场越来越成熟,加密货币指数将获得更多关注。就在上一个牛市之前,还没有DeFi、NFT或元宇宙。

这些新的板块仍然年轻,并且与BTC/ETH相关,但每个板块都有它高光的时刻,所以随着行业的扩大和更多板块的出现,指数是有意义的。

A16Z领导的最近的1100万美元融资表明,该板块开始增长。

DeFi代币被超卖,但收益和TVL表明DeFi代币会出现反弹:Cointelegrah文章称,Yearn.finance和Aave的价值回落表明DeFi市场可能存在超卖,但顶级项目的收益增加表明情况并非如此。

Maker(MKR)、Uniswap(UNI)、Yearn.finance(YFI)和其他DeFi代币的价值在过去两周内暴跌。但是,各种数据表明,主要的DeFi代币的基本面仍然强劲。最值得注意的是,在过去30天内,Maker、Uniswap和Aave的收益激增130%,达到440%,而这发生在它们的代币价格大幅下跌的时候。

链上数据表明,DeFi市场的TVL保持相对不变。尽管大多数DeFi代币下降30%至50%,但TVL仍保持在100亿美元以上。以Yearn.finance为例,其原生YFI代币在五天内下降了44%,而这个数字资产目前已从峰值下降了56%。尽管跌幅惊人,但投资者和分析师仍然对该项目持乐观态度,本周早些时候,Yearn.finance团队透露计划发布新的稳定币托管业务。数据显示Yearn.finance的TVL约为7亿美元,进一步证明代币价格并不能反映项目的可行性,该数字接近其8月份价格更高时的TVL。[2020/10/4]

AlongsideCryptoMarketIndex是一个中心化解决方案,其中包括一篮25个由市值加权的资产,以及资产由Coinbase托管。

元界DNA黄连金:DeFi项目可以通过开源的方式来验证其安全性:8月5日15:00,2020年纷智云端峰会第三场直播正式开启,本场云会议由元界DNA总冠名,蚂蚁节点联盟、金色财经联合主办,主题为“DeFi领航数字金融最前沿”。

在以“DeFi安全专访:如何确保资金的安全”为主题的圆桌论坛上,元界DNA联合创始人、中国电子学会区块链分会专家委员黄连金率先表示,针对DeFi安全问题,目前还没有通行的安全标准,DeFi项目可以通过开源的方式来进行测试验证;世界银行首席安全架构师张志军则认为,要警惕恶意的DeFi漏洞,未来第三方认证将是DeFi项目安全的可行道路。[2020/8/5]

在传统金融中,指数是大规模资本分配者。它们遵循一套被称为"方法论"的规则——通常是市值加权——根据资产的市值来增加或删除。

虽然标准普尔500指数支持500家公司,但AMKT仅限于25家,因为更多其他资产"没有流动性深度"或"安全状况有问题",以及"该领域的一些资产正处于监管审查之下;AMKT不能包括这些资产,因为需要合规。"

AMKT使用固定的代币供应通货膨胀率来获取费用。

链上指数协议

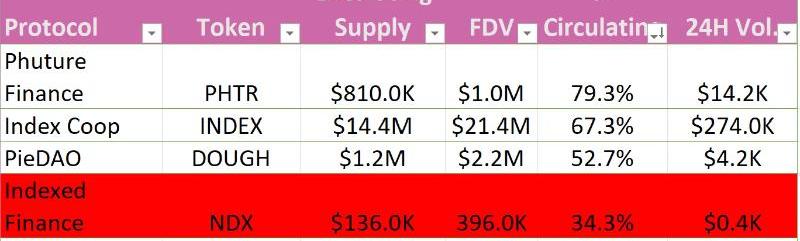

这个板块还很小,总市值只有9040万美元。

尽管如此,仍有一些主要的链上指数构建者:

IndexCoop

BKEX Global成立DeFi挖矿宝并将开启第一期抢购:BKEX Global成立DeFi挖矿宝,并将于2020年7月27日16:00-2020年7月28日16:00(UTC+8)开启DeFi挖矿宝第一期抢购。

DeFi挖矿宝是BKEX结合当下火热的DeFi流动性挖矿而推出的非保本浮动收益理财活动,用户可以通过使用USDT、DAI、USDC参与抢购,抢购成功即可获得以YFI(yearn.finance)、CRV(CURVE)等代币为奖励的收益。

成功参与的用户,收益将于收益周期内的每天20:00进行发放,实时发放的代币奖励可以参与对应交易对交易。[2020/7/25]

PhutureFinance

IndexedFinance

PieDAO。

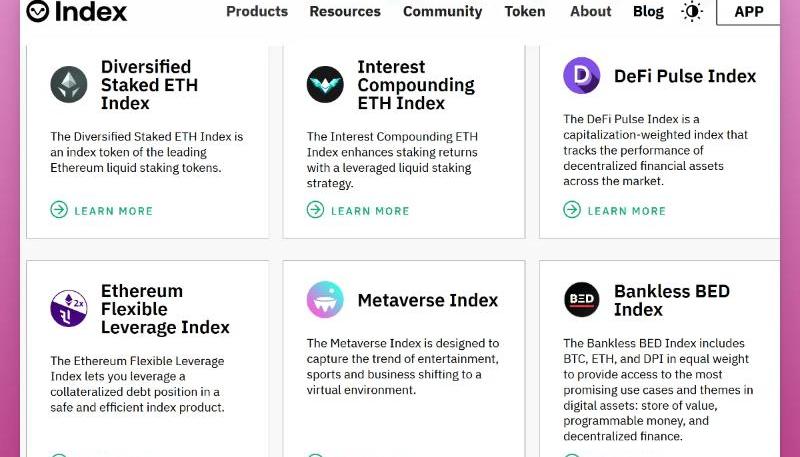

IndexCoop

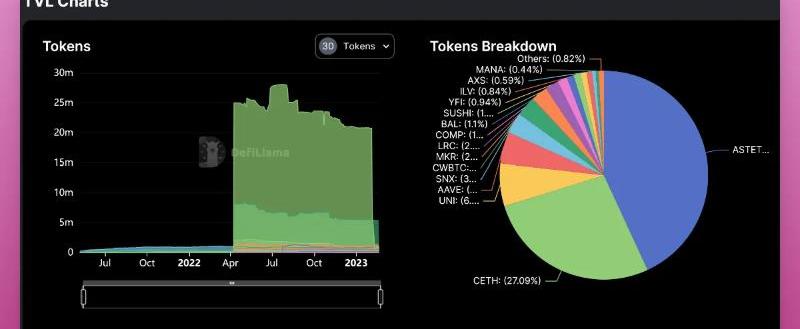

IndexCoop是市值最大的指数协议,拥有6300万美元的TVL。

他们有一系列的产品,包括:

DeFiPulseIndex(DPI)

元宇宙指数(MVI)

BanklessBEDIndex?——比特币、以太坊和DPI的比例相同

似乎他们优先考虑质押ETH服务,而TVL的大部分是ETH流动性质押衍生产品。

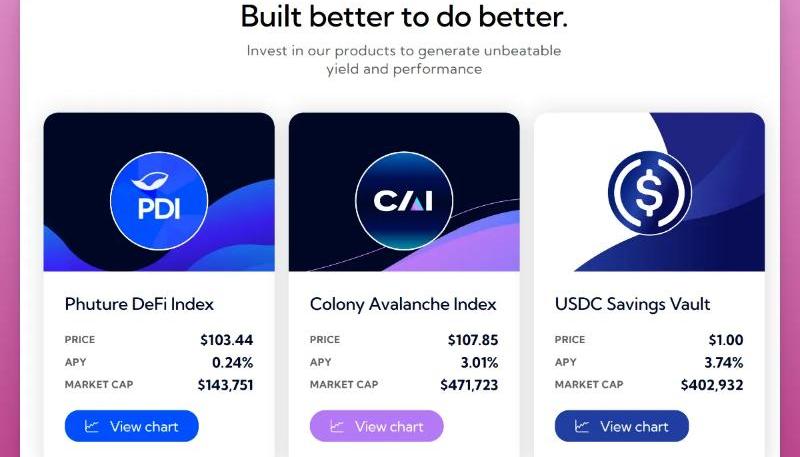

PhutureFinance

PhutureFinance与Alongside不同的是,他们提供非托管的、在链上的和产生收益的产品。

这些产品包括:

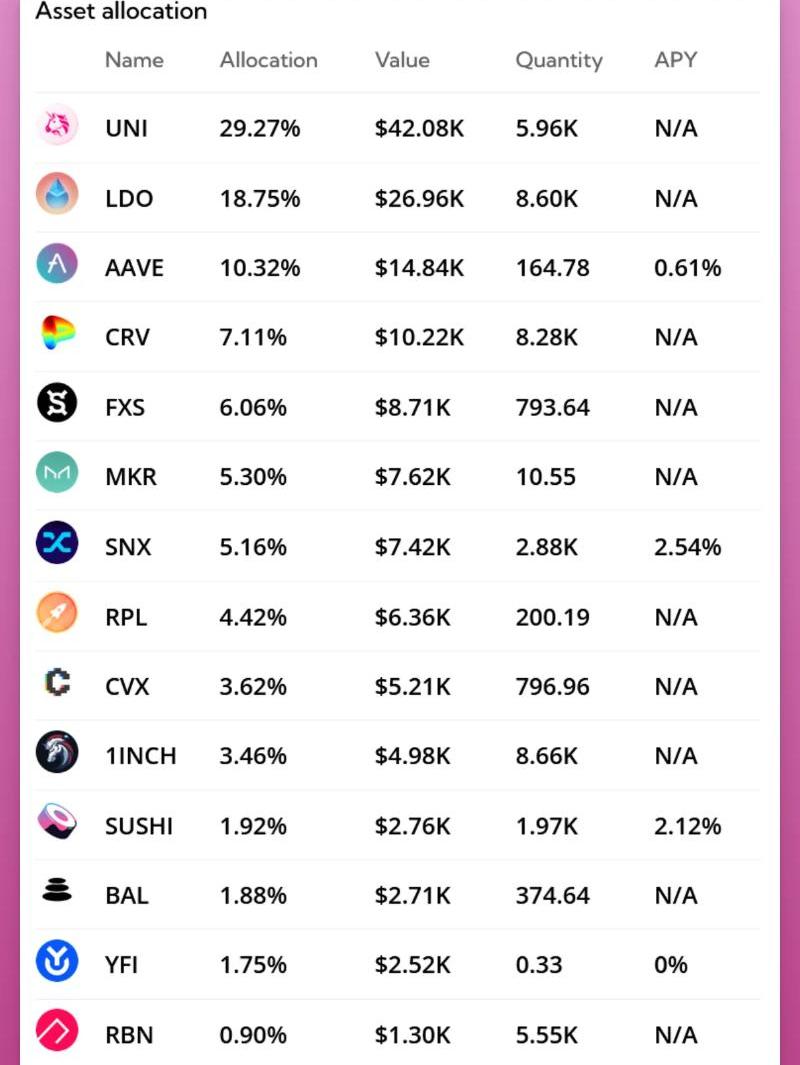

PhutureDeFi指数(PDI)。

ColonyAvalancheIndex(CAI)-跟踪Avax生态系统。

USDCSavingsVault(USV)-通过管理3-6个月的债券组合产生利息。USV由Notional驱动。

Phuture的PDI已经与Yearn整合,允许某些资产产生收益,如AAVE,SNX和SUSHI。

IndexedFinance

IndexedFinance还没有从黑客攻击中恢复过来,他们在Twitter上的最后一条信息是6个月前。

治理代币NDX下跌98.4%,仅有13.2万美元的市值,没有交易量。目前,黑客攻击留下的金额可供提取。

令人惊讶的是,在他们的智能合约中仍然有130万美元。

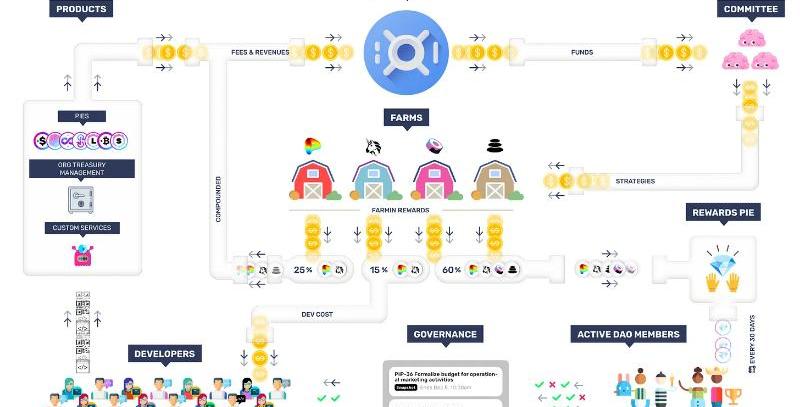

PieDAO

PieDAO是指数的早期采用者,最近宣布从被动管理转向主动管理,"持有人管理DAO拥有的基金,以创造收益"。

代币表现

除了DOUGH之外,指数治理代币的表现均未能超过ETH。

如果你之前一直持有它们,这是个坏消息,但也是个好消息,因为指数的叙事还没到来。

他们的代币市值、交易量证明了我们在链上指数方面是多么早期。除了IndexCoop的INDEX之外,它们都是小市值的代币,交易量极低。

代币经济学简要概述和链上数据

Alongside?还没有代币,但也许持有AMKT指数可能意味着未来有可能空投?

IndexCoop-INDEX

$INDEX的供应上限为10,000,000,在三年内逐步归属。在总供应量中,70%被预留给社区、流动性提供者和"Methodologists"。

$INDEX是一种治理代币,用于对改进协议、财政支出以及与$DPI和未来指数产品中的基础代币相关的治理提案进行投票。

据Nansen的聪明钱数据,目前还没有链上增持的迹象。Wintermute是INDEX的做市商,但他们并没有选择增持。

PhutureFinance

PHTR是Phuture用于治理、奖励用户、激励活动和筹集资金的代币。

它有两个主要功能:

质押,赚取利息由ePHTR代表;

流动性激励,PHTR分配给为Phuture的指数基金增加流动性的用户。

ePHTR的APY为4.7%。

同样聪明钱没有流入。30天的交易量数据显示,私人投资者有解锁,从ePHTR取款,但这些流出被活跃在其他EVM链上的个人投资者吸收。

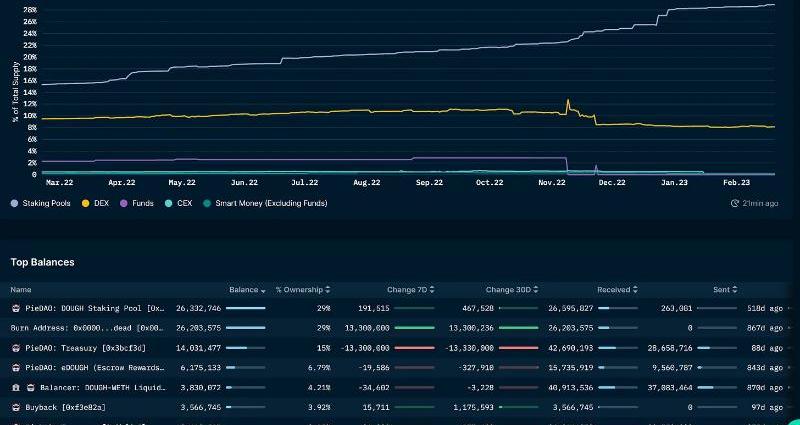

PieDAO-DOUGH

如果将DOUGH质押至少6个月,用户将收到PieDAO的新治理代币veDOUGH,PieDAO的新治理代币,这使得他们可以对提案进行提议和投票,同时因他们的承诺和努力而得到补偿。

其目的是产生和重新分配收入。

PieDAO将其60%的收入按比例重新分配给活跃的社区成员,即他们持有的veDOUGH数量。

链上数据显示,目前聪明钱对其兴趣不大。29%的供应被锁定在质押地址中。29%的供应被销毁,4%用于回购。

总结

链上指数的主要缺点之一是,它们只能管理少量资产,这限制了它们的潜力。标准普尔500指数有500种不同的资产,而目前的解决方案只支持大约30种代币。

尽管如此,多元化、特定行业的指数可能是加密投资的未来,让投资者能够进入他们可能没有时间关注的新的、不断增长的加密行业。

就个人而言,像DeFi这样的指数可能对我没有吸引力,因为我更喜欢自己挑选代币。然而,其他指数,如元宇宙、AI或NFT,我更乐意选择。

链上指数要想跑赢市场,需要包括较新的、高增长潜力的资产,与BTC或ETH不相关的。以安全的方式做到这一点并不是一件容易的事。

总的来说,链上指数仍处于早期阶段。但随着市场的成熟和加密货币的大规模采用,它们可能是加密货币投资的未来。

原文标题:《CoinMetrics’StateoftheNetwork:Issue183》撰文:KyleWaters、MatíasAndrade编译:Lynn.

作者:Grayscale 编译:达瓴智库 像以太坊这样的智能合约平台通常被称为Decentralized计算机,而像比特币这样的支付型加密资产是更简单的Decentralized账本.

作者:西昂翔,ChainCatcher最近,针对DeFi优化的公链Injective宣布启动1.5亿美元规模的生态系统计划,这笔生态基金也是Cosmos社区中规模最大的基金之一.

作者:ArthurHayes编译:GaryMa吴说区块链注:SBF回应这篇文章,表示:“我显然强烈反对这里的许多与FTX相关的特定表达,但是我在很大程度上同意你更高层次的观点.

作者:FrankChaparro、MichaelMcSweeney,TheBlock编译:深潮TechFlow在1月27日至1月31日间的社区治理投票中,Wormhole赢得投票.

作者:Kaspar,MaskNetwork 本主题共有3篇,此为 →→* 全链双雄:Loot 与DarkForest有着明确的游戏目的和游戏机制不同,Loot作为一个NFT项目.