原文作者:DyoHu@Axia8Ventures

原文来源:Mirror

本篇文章价值

当前?NFT?市场已经到达百亿美金,然而NFT抵押借贷的估值多低于一亿美金,巨大的价值落差隱含了巨大的机会。

本篇文章会讨论为何当前NFT抵押借贷主流的P2P模式不愠不火,以及为什么我认为资金池模式会创造新的范式,解放当前99%闲置在钱包的NFT,并开启NFT抵押借贷的赛道。

本文内容

NFT?抵押借贷赛道规模

为什么当前Peer-to-Peer模式没有很好的解决问题

为何我认为资金池模式是更好的方式以及如何运作

两个模式分别有哪些项目值得关注

文章太长可以直接跳到?3?与?4?的结论。

赛道规模

NFT抵押借贷意思是NFT拥有者将自己的NFT作为抵押品,向资金提供方借钱出来。

NFT?要能作为抵押资产,必须要满足:

足够的价值共识:市场都认定该?NFT?系列有价值,对其价格有信心,不会短期的价格波动就崩盘,同时资金提供人愿意获得抵押品

足够的需求方与交易量:有价无市,缺乏换手率会导致无法即时清算?NFT?,造成资金提供方的潜在损失

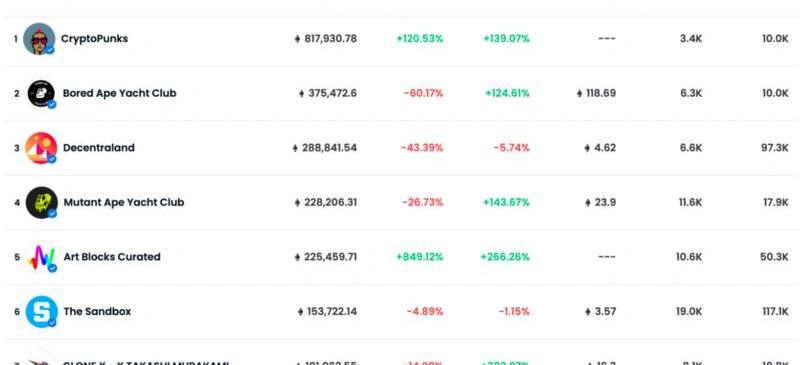

Opeasea上超过10万?ETH?volume的系列有七个,CryptoPunks/BAYC/MAYC/ArtBlocks/CloneX/?Decentraland?/SandBox。光是这七个系列已经是100亿美金的市场,同样也是NFT抵押借贷项目的市场规模。

数据:比特币波动率指数再创新低,年化30日波动率为19.55%:8月13日消息,Theblock数据显示,比特币波动率指数(BVIN)已达42.48,再创今年以来新低点。该指数衡量比特币的隐含波动率,即期权交易者对未来30天波动率的看法。

比特币年化30日波动率则为19.55%,该指数反映了过去30日波动率年化为365天后的比特币价格波动程度。[2023/8/13 16:23:17]

Openseadata-2022/2/1

2022?年势必会出现其他头部项目以及更多资金涌入,?Solv?Protocol?这种有明确价格的?FinancialVoucherNFT?也会开始发力。我认为2022年NFT头部项目能达到200亿美金以上的市值,NFT抵押借贷的项目也能出现数十亿美金市值的项目。

为什么当前Peer-to-Peer模式没有很好的解决问题

Peer-to-Peer模式介紹

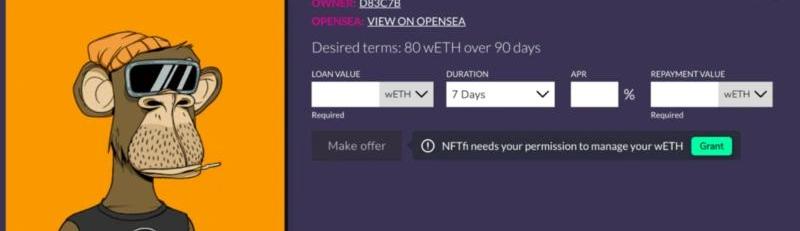

NFT?作为抵押品最大的问题就是怎么定价,每个?NFT?有不同的稀有度导致价格不一。因此当前的?NFT?抵押借贷多为?Peer-to-Peer?模式,让?NFT拥有者与资金提供方在协议上沟通双方能接受的价格,项目作为平台促成交易。

以当前较成熟的P2P平台?NFTfi.com?为例,使用流程为?NFT?拥有者抵押?NFT?到平台,填写想贷的金额与期间。

资金提供方可以在平台浏览各个?NFT?期望的借款金额,资金提供方提交他愿意提供的贷款金额以及要求的利息。

整个流程就像是拍卖,?NTF?拥有者从数个资金提供方的条款中从中选出一个他能接受的方案完成交易,借款到期后需偿还本金与利息来取回智能合约中的?NFT,否则?NFT?会从智能合约中转移给资金提供方。

P2P的优势

美国第一季度实际GDP年化季率终值2%,美国上周首次申领失业救济人数为23.9万人:金色财经报道,美国第一季度实际GDP年化季率终值2%,预期1.40%,前值1.30%。

美国至6月24日当周初请失业金人数23.9万人,预期26.5万人,前值26.4万人。

美国第一季度核心PCE物价指数年化季率终值4.9%,预期5.00%,前值5.00%。

美国第一季度实际个人消费支出季率终值4.2%,预期3.8%,前值3.8%。[2023/6/29 22:08:28]

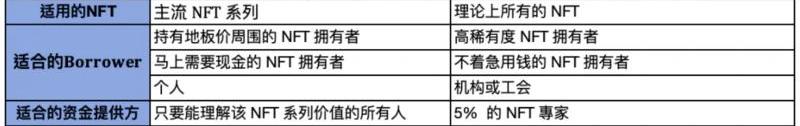

取得当前市场共识价格

由于?NFT?的独特性,?P2P?的机制能解决任何?NFT?的价格问题,由资金提供方来鉴价并报价,收益风险都取决于资金提供方的判断能力。尤其是对于稀有度高,远高于地板价的?NFT?或是交易量少的NFT,更需要?P2P?模式来给到市场当下合适的价格。

适用各种NFT

不管是主流还是小众NFT,收藏品还是游戏道具,只要有供需就能透过P2P完成交易,延展性最强。

P2P的缺点

交易流程长

NFT拥有者上架后只能等待别人报价,不知道什么时候会有人提交报价,需要不断回去察看,每个NFT拥有者都希望有多个报价来比较,交易时间通常以日计算。

许多时候抵押借款就是当下有急需,P2P?模式在交易媒合上只能透过增加资金提供方数量等手段优化交易时间的体验,但本质上依然无法加速。对于有急需用钱的NFT拥有者而言,这种不确定性的体验较不友善,可能被迫接受条件恶劣的?offer。

具备专业鉴赏NFT拥有者的数量少,利息高

P2P?模式会劝退大多数有兴趣但缺乏专业鉴价能力的资金提供方。P2P?模式资金提供方本身就要具备专业鉴价能力,对于能力要求很高,给错报价就需要承担清算后亏钱的风险。

能看懂整个系列每个?NFT?价值区间的NFT拥有者屈指可数,因此除了BAYC/CryptoPunks/ArtBlock,其他即使是MAYC/Axie/SandBox,基本都是无人报价。

美国第四季度核心PCE物价指数年化季率初值录得3.9%:金色财经报道,美国第四季度核心PCE物价指数年化季率初值录得3.9%,为2021年第一季度以来新低。[2023/1/27 11:31:30]

然而即使是?BAYC/CryptoPunks?也只有个位数报价,資金提供者要求的利息通常在到30-40%?之间,甚至60%-100%也能见到。对于借款者而言,除非能确保期间内有办法带来更高的收益,否则有较高的损失风险,大幅影响供给的意愿。

P2P平台宣传资金提供方获得超高?APY?来吸引更多人提供资金,减少交易时间,但等于?NFT?供给方需要支付高昂利息,对整个模式最关键的NFT提供者体验不佳。

平台交易金额小,且借贷资金无法留在协议上

P2P?对于资金提供方不友好的地方在于放贷的金额受限于?NFT?数量与价值,报价offer还需要跟其他bidder?竞争拍卖,不确定在什么期间会有结论,需要一直回到平台检视。最后没被?NFT拥有者选中还要承受资金的时间成本。

同时无法将资金一直留在协议生息,必须不断到平台找新项目出价,只能留住重度用户。

总结

P2P?逻辑上的确完美解决?NFT?价格不一的问题,但是资金使用效率低,交易时間久以及高利息是明显的缺点。

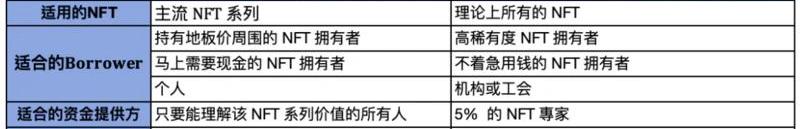

因此我认为P2P?最適合的场景可能在高价值?NFT?,长尾?NFT?等。同时NFT拥有者没有急用錢,可以有几天的时间等待。或是像?Kyoko?提供?GuildtoGuild/?DaotoDao?这种P2P的大额借贷服务以及专注在长尾的游戏道具。对于一般的场景与用户,?P2P?的机制用户体验还有比较多改善空间,这也是我看好资金池模式的原因。

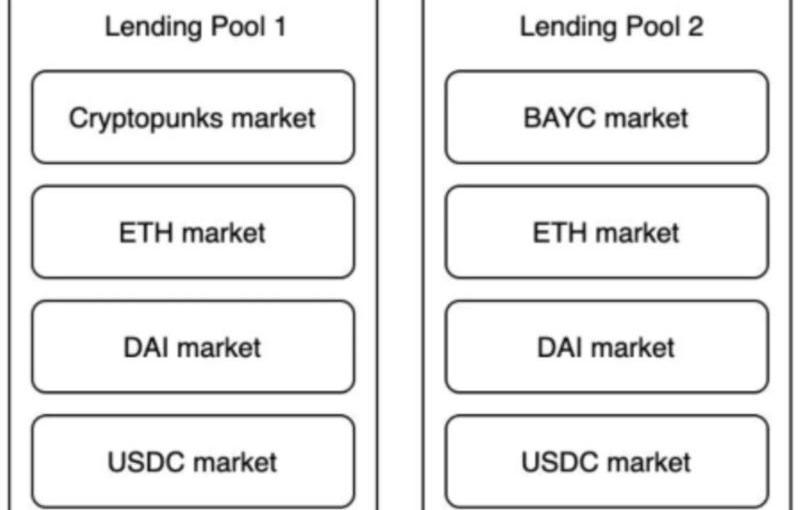

为何我认为资金池模式是更好的方式以及如何运作

资金池模式中,NFT拥有者在超额抵押NFT到池子后可以马上借出贷款,整个流程就像使用?AAVE/?Compound?一样。

Aave创始人:受BASED流动性挖矿影响,Aave平台USDC年化利息高达52%:Aave创始人兼首席执行官Stani Kulechov发推称,受DeFi流动性耕种项目BASED挖矿影响,Aave平台上稳定币USDC年化利息已高达52%。[2020/8/14]

另外一方面,想赚取利息的资金提供方可以将自己的稳定币或是?ETH?放入池子生息,NFT拥有者支付的利息多寡取决该池子的借贷资金量与NFT供给,若NFT拥有者还不出钱或是?NFT?价格跌至清算线,?NFT?会被放到?Opeasea?拍卖,并将资金返回给资金提供方。

预言机问题

资金池模式怎么给?NFT?定价-

当前的解决方案基本都是用根据链上数据做?TWAP?,剔除极端值并用一段时间的地板价做平均。也就是说不管你这个?NFT?在系列中多稀有,一律使用地板价作为其价值,同时透过这个方式防止价格被操纵。

资金池模式的优点

交易完成快且借出金额明确

Crypto?大部分借贷的用途就是炒币,炒币看重时机同时知道有多少资金能投入。资金池模式让?Punks?跟?BYAC?用户只要有借贷需求,抵押马上可以获得明确金额的贷款去投资,不需要等待价格发现。

低且稳定的利息,资金能留在协议上

资金池能解放大量的借贷资金。有许多人能理解?BAYC?跟?CryptoPunks?的价值,但能分辨每个?NFT?价值的人可能不到?5%?。资金池模式让所有对系列有共识的人,都能提供资金到池子里赚取利息。相比与?P2P?模式,协议的借贷资金量能有显着的提升,我预测这也会让NFT拥有者利息从?P2P?模式动辄?30%-100%?的利息能稳定的降成?10%-20%?。

最后,资金可以留在协议上生息,不需要频繁回来看出价。

预计美国第一季度经济增速年化将萎缩9%,超过美国大萧条时期:高盛:预计美国第一季度经济增速年化将萎缩9%,第二季度经济增速年化将萎缩34%,此前预期分别为萎缩6%和萎缩24%。预计美国失业率将在年中之前从此前峰值9%升至15%,这一水平超过美国大萧条时期。(金十)[2020/3/31]

资金池模式的缺点与风险

最明显的就是无法给到地板价以上的?NFT?更公允的借款金额,让离地板价越远的?NFT?越不愿意使用,这部分当前无法解决,未来可能是对有特定稀有部位的NFT们另开一个池子,用地板价+X%的方式解决,也因此我认为高稀有度NFT不是资金池现在最主要的服务对象

再来最大的风险就是价格操控或急跌,可以分成幾个场景-

NFT?价格快速下跌:

如果?NFT?系列下跌速度过快,NFT?被大量清算挂在交易市场,导致恐慌继续下跌,NFT?卖不掉导致借款人损失。这也是我认为资金池模式当前更适合具有强共识的NFT系列,确保被清算时有人等着收购。

协议惡意攻击:

另一个常见的担忧是如果有用户不断远低于地板价左手卖右手,可能导致地板价被操控快速下跌,影响协议参与者利益,即使对黑客没有利益。

TWAP用多个时间维度作为数据采样来源,同时剔除极端值,做出的综合地板价,同时同个NFT时间内多次交易都只能被判定一次来避免被攻击。

拉高价格后借贷并故意清算:

大户在时间内用多个?NFT?左手卖右手,大幅拉升地板价,之后到池子大量借款并不还钱,让协议清算不值这么多钱的NFT。对于长尾NFT系列尤其容易。因此资金池模式对于非主流的NFT的确风险较大,可预见这类项目资金提供方利息会更高,投资人需要更谨慎。

至于?BAYC?与?CryptoPunks?等主流项目?,池子抵押率假设是?30%?,?50ETH?地板价可以借出?15ETH?。如果想透过拉抬地板价借款来获利,即使大户之间勾结,依然要需要拉升到?150ETH?以上才有赚头,同时还要建立在?BAYC?内在价值就是?50ETH?不会再涨的前提,成本远收益更大。

智能合約風險:

资金池模式毕竟较为复杂,即使多数逻辑与CompoundAAVE类似,仍有智能合约的风险。

资金池与?P2P?模式的总结

当下大多数的?NFT?都没有做抵押借贷的价值,因为清算了也没人要,多数?NFT?在2022年依然没有转手率。P2P理论上可以服务所有NFT,然而当前缺乏足够的资金提供方以及优质?NFT供给,只有?BAYC/CryptoPunks?等系列有人报价,其他系列都没有足够的专业鉴价方。相比于P2P模式,资金池对资金提供方门槛的降低让它能服务更广的主流NFT系列。

因此这阶段NFT抵押借贷项目的关键就在于谁能拿到最多的主流项目供给,谁能服务更多的主流系列。在存量市场里,你的协议多拿到一个?BAYC?,另一个协议就少了一个供给。快速占据主流NFT供给带动借贷资金,压低利息形成正循环,建立优势。这也是我认为在当前的市场样貌我更看好资金池模式能带动NFT抵押借贷市场的爆发,根本的原因在于能真正吸引蓝筹NFT供给进入金融市场。

两个模式分别有哪些项目值得关注

资金池模式

Drops

二月上线NFT抵押借贷资金池,上线BAYC/CryptoPunks池。当前全稀释市值约在?3000万美金。

Wise

有原有业务,以太坊投资工具,已发币,市值未知。Q1会推出?P2P?的借贷服务,有做资金池的规划。

P2P模式项目

多数都没有发币,许多项目有原本其他业务。

Arcade

PanteraCapital投资,内测中。

NFTfi

当前?P2P?已上线且最成熟的市场,未发币。

Nexo

中心化借贷平台,三箭投资。推出中心化?NFT?抵押借贷服务,最高能借20%的报价,市值11亿美金,FDV20亿美金。

其他项目

Vera

用户可以借钱买?NFT?并固定支付给资金提供方利息,市值?580?万,FDV1.62亿美金。

Jpeg'd

抵押NFT后可以从池子获得协议提供的PUSD,抵押率32%,未发币。

Muse

有个给程序员使用的?NFTflashloan?专案,允许闪电贷借贷。

Bunchy

十月开始停止更新,不确定进度。

BridegeSplit

Solana项目,CB/Solana/Jump投资,机制还不明确

如何验证?NFT?抵押借贷项目是否成功

当下的判断是主观且静态的,然而市场变化是动态的,判断是否正确,是否有新的影响因素,项目能不能做运营起来都需要时间持续验证。

头像NFT抵押借贷是不是刚需

当前NFT抵押市场都是瞄准头部的NFT,但这些头像与土地究竟长期来说有没有足够的流动性与好的定价当前其实是个问号。P2P模式不温不火是因为使用体验不好还是多数头部NFT?买家没有这个需求,就像有钱人不会将自己的名画抵押借贷一样。

主流NFT供给数量

最需要观察的数据为主流?NFT?供给数量,当前的市场只有主流项目有抵押借贷价值,主流项目NFT主要流向哪个协议,就会是赛道的龙头项目。

主流NFT社群讨论度

主流NFT项目都是自成一个社群,产品如果打中社群痛点,势必有足够的讨论声量。

能否服务更多的系列

最后是加分项,能否将除了?BAYC/CryptoPunks?以外的?NFT?系列做起来,有真实足够的供给与需求。

此几项是项目方产品上线后验证思考的判断维度。

未来判断

NFT?抵押借贷赛道更多还是切入角度与运营能力之分。资金池当前最适合主流的系列,P2P在整体NFT买卖家数量足够后,什么系列什么场景都适用,延展性更强。

因此我认为未来?P2P?模式的协议可能增加资金池模式,资金池模式的可能增加?P2P?模块,让不同需求的借贷双方都能在一个协议满足。

NFT?抵押借贷是能协助?NFT?项目稳住地板价以及增加其价值的,一个项目如果持有能确保在借贷协议借钱同时获得协议代币奖励,对于买家有更多的诱因参与。

因此抵押借贷协议如果有?DAO?且允许代币持有者投票要新增哪个?NFT?系列,以及根据票数决定池子代币奖励,也有机会像?Curve?一样让各个?NFT?项目方进行代币投票权的竞争。

于头像与土地是不是最适合的做抵押借贷的也需要时间验证,至少土地NFT?我认为可能更适合?IQProtocol?提供的NFT租赁而不是抵押借贷。

我认为游戏资产也是抵押借貸優質的標的,只是这个市场还需要等待?GameFi?行业本身发展,因此?Kyoko?也是我比较关注的项目。

标签:ANCHORANCHORCHOHelmet.insure Governance TokenTHORAnchor ProtocolNACHO价格

作者:念青,链捕手 近日,加密风投机构ElectricCapital为两只新加密基金共筹集10亿美元,其中4亿美元的基金投资于股权和代币,6亿美元的基金仅投资于代币和稳定币.

作者:Ishanee,IOSGVentures本文节选自IOSGVentures公众号文章。NFT的金融化是一个艰难的旅程,我们也很难搞懂它涉及的方方面面.

作者:FootprintAnalytics/AnchorDashboard2022年2月10日,Terra官方表示将以UST的形式向AnchorProtocol注入4.5亿美元.

来源:Etherscan官方博客 编译:谷昱,链捕手 虚假或“”ERC-20代币转移在以太坊中并不是新鲜事。然而,去年区块链的广泛采用导致这些案例急剧上升.

作者:BNBChain博客原文标题:《GameFiLifeCycleAnalysis,FeaturingMOBOX,StarSharks&BombCrypto》 编译:麟奇.

作者:Web3erLiu 导语 纵观世界金融史,风险和收益始终是资本市场最关注的话题。从1347年乔治?勒克维纶为“圣?克勒拉”号商船开立保单,再到次贷危机前风靡于华尔街的CDS,保险产品始终是.