被视为DeFi下一个增长引擎的RWA正在升温。近期,加密借贷协议MapleFinance宣布将推出美国国债池后,其代币$MPL上涨超20%。而近三个月内,$CREDI、$SMT和$FACTR等RWA概念代币都上涨了10倍以上。此外,上周币安宣布成为Layer1区块链Polymesh节点运营商的消息也引起了市场对于RWA的关注。Polymesh不是一个普通Layer1,而是专为证券型代币等受监管资产而量身打造的机构级区块链。消息宣布后,Polymesh代币POLYX应声上涨超10%。目前一个不可忽视的趋势是,除了币安外,高盛、HamiltonLane、西门子等传统金融的大机构和MakerDAO、Aave等头部DeFi协议都在RWA赛道上争相布局。据加密数据平台Rootdata显示,RWA板块已有近50多个项目,围绕借贷和房地产领域的创新项目较多。其中,Goldfinch、Centrifuge、MapleFinance等项目的投资方中不乏a16z、CoinbaseVentures、分布式资本等知名机构,为什么RWA又火了?

RWA——真实资产代币化,并不是一个新概念。从区块链诞生至今,关于房地产、大宗商品、私募股权和信贷、债券和艺术品等现实世界资产代币化的讨论屡见不鲜,也陆续出现了不少概念项目,但都没有掀起太多水花。2020年,MakerDAO正式将RWA纳入战略重点并发布引入RWA的指南和计划,该概念逐渐引起更多的关注。除了发行稳定币DAI,MakerDAO通过了RWA作为代币化房地产、发票和应收账款形式的抵押品的提案,以扩大DAI的发行。据悉,MakerDAO2022年12月约70%的收入来自RWA。而Aave紧跟MakerDAO其后于2021底宣布上线RWA市场,同样允许真实资产的抵押借贷。不过尽管有头部协议在布局,RWA也一直不温不火。近期,币安躬身入局,以高盛、HamiltonLane、西门子等为代表的传统金融大机构和一些链上美债协议的密集布局,让RWA重回视野。今年初,先是高盛宣布旗下数字资产平台GSDAP正式上线,而该平台已经帮助欧洲投资银行发行1亿欧元的两年期数字债券。不久后,管理规模超1000亿的私募股权公司HamiltonLane在Polygon网络上将其21亿美元旗舰股权基金的一部分代币化,向投资者出售;电气工程巨头西门子也在区块链上首次发行6000万欧元的数字债券。而币安除了前文提到成为Layer1区块链Polymesh的节点运营商外,今年3月份还就RWA为主题发布了一份34页深度研究报告。除了大机构的动作外,我们也发现以OndoFinance和TProtocol等为代表的不少支持链上美债的项目动作频繁。上周,OndoFinance宣布推出基于货币市场基金的美元稳定币OMMF、TProtocol启动流动性挖矿计划、MapleFinance宣布将推出美国国债池。一些对加密友好的政府机构也在试水RWA,比如新加坡金融管理局(MAS)宣布了名为“守护者计划”(ProjectGuardian)的试点项目,该项目将债券和存款代币化用于各种DeFi协议中,摩根大通、星展银行为试点的合作方。既然RWA不是一个新概念,为什么在这个时间点上,RWA重新被重视起来?驱动因素是什么?币安RWA研究报告中提到,短期来看,最直接的原因是,DeFi持续低迷的收益率无法满足加密用户们日益增长的收益需求。DeFiSummer时期,牛市的高收益率可以满足加密投资者的收益需求。但经历大的市场震荡和持续的牛市,DeFi的TVL已从2021年12月的高点下降了超70%,DeFi收益率更是跌至谷底,DeFi协议或者加密投资者都需要一个新的收益增长渠道。从这个角度也不难理解为什么链上美债是RWA赛道近期最热门的趋势。美联储持续加息下,投资美债的收益率比DeFi协议要高的多。DeFi老牌协议如Curve、Aave和Compound的普遍收益率已从最高的超10%跌至0.1~2%,而美债的收益率从0.3增至5%。后者还没有前者那么多的协议安全风险。此外,长期来看,RWA打通传统金融和加密金融的故事,确实带来了很大的想象空间。房地产、非金融企业债务市场等传统金融的真实资产都是万亿规模的庞大市场,如果DeFi与其兼容,可以为用户获取更大的流动性和资本效率以及投资机会。而于此同时,传统金融也存在进入门槛高、中间方多、限制多等很多痛点,比如私募基金的投资资本一般要50万美金以上,房地产投资也需要不菲的资本支持,一般投资者几乎无法进场,此外还面临着中介机构的不低收费,监管机构限制入场以及资产在第三方系统中的风险。而DeFi的设计也可以解决传统金融的一些痛点,有吸引更多投资者进入DeFi的潜力。波士顿咨询集团最近的一份报告显示,到2030年,RWA预计将成为一个规模达16万亿美元的市场。RWA有哪些代表用例?

币安上BTC-USDC交易对在今早短时达到5万美元:3月13日消息,今日7:15左右,币安平台上BTC-USDC交易对价格突然达到5万美元,随后恢复正常。目前BTC-USDC交易对价格为22621.71美元,24小时涨幅达9.64%。USDC价格现报0.9918美元。[2023/3/13 12:59:38]

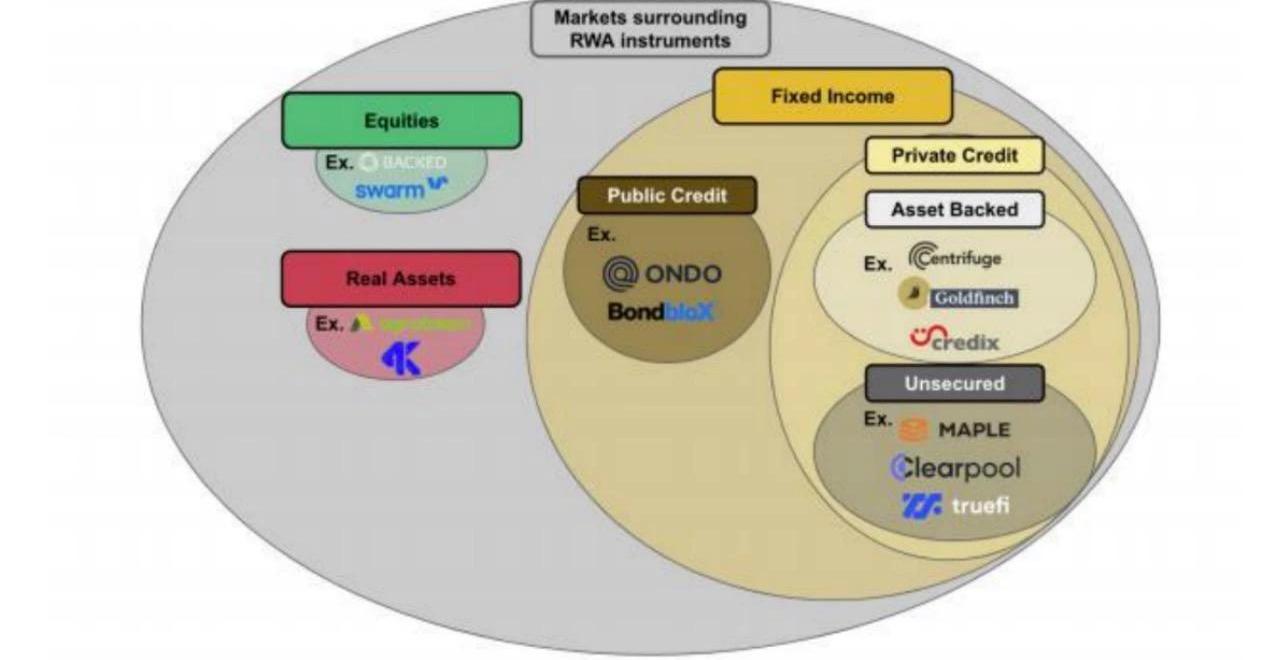

RWA旨在打通传统金融和加密金融的故事不难理解,但要真正实现打通,并为Web3注入大量成规模级的新资产并非易事。“我们离最终目的还很远”,@ThreeDAO成员研究院JasonChen认为,RWA赛道的发展目前有两个阶段。一是最早用区块链为房地产、收藏品等现实资产确权鉴权的过程,比如当时很多联盟链给邮票上链,二是DeFi崛起后出现的稳定币、DeFi衍生品,将法币等现实资产带到了链上。当下我们正在第二阶段摸索。按照币安研究报告的分类,目前RWA市场主要三大市场:即基于权益的DeFi市场、基于实物资产的DeFi市场和基于固定收益的DeFi市场。其中基于固定收益的DeFi市场是目前RWA最主要的市场,而该市场主要包含提供私人信贷和公共债券的DeFi协议。其它房地产、艺术品等实物资产以及基于私募股权或股票代币化的项目相对较少或者活跃有限。

私人信贷

私人信贷方面,一类是Centrifuge、Goldfinch、Credix要资产担保的私人信贷协议,一类是MAPLE、Clearpool、Truefi、RibbonLend等无需担保的私人信贷协议。目前这七个最大的RWA私人信贷协议,历史贷款金额超40亿美元,活跃贷款近5亿美元,平均年利率超12%。其中成立于Centrifuge是最早涉足RWA的DeFi协议之一,也是MakerDAO、Ave等头部协议背后的技术提供方,其投资方里有分布式资本、CoinbaseVentures以及IOSGVentures等。2022年12月,Centrifuge还宣布与DeFiFintech、MakerDAO以及BlockTowerCredit合作设立一只2.2亿美元的基金。Centrifuge旨在帮助中心企业更低门槛的融资,同时让投资者可以从真实资产中获取收入。Centrifuge基本模拟了传统金融中企业信贷的过程,只不过运用了DeFi+NFT消除了一部分中介方的参与以及链下的繁琐流程。Centrifuge上融资的过程大致可以概括为:借款人将其链下的真实资产打包上传,生成一个具有法律效应的NFT用于抵押,并获得带息ERC20代币,投资者可以用DAI购买这些带息ERC20代币;发起人获得融资到期后赎回,投资人获得收益。由带息ERC20代币生成的资金池也分为了初级和高级两种,初级资金池投资者收益高但风险也更高,高级资金池则收益和风险都相对更低。而由Coinbase前员工创建的Goldfinch虽然比Centrifuge入局要晚一些,但其凭借着创新的模式获得了知名机构的大额融资,其累计融资已经达到3700万美元,a16z连续两轮领投,CoinbaseVentures、AllianceDAO、BlockTowerCapital等知名投资机构以及BalajiSrinivasan等天使投资人也参与了投资。Goldfinch主要为债务基金和金融科技公司提供贷款,为借款人提供USDC信用额度,并支持将其转换为法定货币给借款人。Goldfinch的模式很像传统金融的银行,但是拥有的是去中心化审计员、贷方和信用分析师池。Goldfinch审计借款人的审计师必须拥有质押治理代币GFI。Goldfinch可以提供的收益率很高,因抵押门槛低,Goldfinch的借款人可以支付10-12%的利率,目前其也没出现坏账的情况。相比有资产担保的私人信贷协议,Maple和TrueFi等协议因无抵押信贷模式在牛市中提供了很高的活跃贷款。其中Maple与Goldfinch以用户来作为审计不同的是,Maple会任用专业的信用审查人士,严格审计借款人的信用。但无抵押模式下,随着三箭资本、FTX等的暴雷,Maple出现5200万美元的坏账,且因借款需要KYC而不够中心化备受争议。近期Maple还拓展以真实资产抵押放贷模式来降低风险。公共债券

比特币全网未确认交易数量为1816笔:金色财经报道,BTC.com数据显示,目前比特币全网未确认交易数量为1816笔,全网算力为309.66 EH/s,24小时交易速率为3.45交易/s,目前全网难度为39.16 T,预测下次难度上调11.26%至43.56 T,距离调整还剩1天4小时。[2023/2/24 12:26:02]

相比私人信贷协议,链上债券也因美联储的持续加息而迎来红利。前文提到了除传统金融机构都在布局链上美债外,也有FluxFinance和TProtocol、BackedFinance、PV01、KumaProtocol、ArcaLabs、StreamProtocol、CytusFinance、BondBlox等不少关注该领域的协议。其中值得一体的是由前高盛数字资产团队成员NathanAllman与前高盛技术团队副总裁PinkuSurana创立的OndoFinance,其目前已获得了3400万美元的投资,投资方有PanteraCapital、CoinbaseVentures、TigerGlobal、Wintermute等等知名机构。OndoFinance可以为投资者提供四种债券,美国货币市场基金、美国国债、短期债券、高收益债券。用户参与KYC/AML流程后可以交易基金代币,并在许可的DeFi协议中使用这些基金代币。其中OUSG的使用规模最大,通过KYC的OUSG持有人能够存入OndoFinance开发的去中心化借贷协议FluxFinance以借出他们的代币供USDC杠杆化;非KYC的USDC持有人可以通过向KYC的杠杆寻求者提供贷款来获得低50个基点的收益率。TiogaCapital投资人Tzedonn在最新的报告中提到,债券代币的现有市值为1.68亿美元,Ondo拥有61%的市场份额,其中28%存入了FluxFinance。目前FluxFinance总供应已经超4000万美元,OUSG的市值已经超过一亿美元。房地产等实物资产市场和权益市场

相比于私人信贷和公共债券,基于房地产、艺术品等实物资产以及基于私募股权或股票代币化的项目相对较少或者活跃有限。一方面这些资产只能由注册和经过审查的交易所提供,受到严格监管。另一方面它们通常需要对标的资产类别进行链下实物所有权,操作更为复杂。但该领域的不少协议依然在探索为Web3引入更多有价值的现实资产。其中基于房地产的代币化有增长的发展趋势,代表项目有Propy、ReaIT、Atlan、LABSGroup、ELYSIA、Tangible等。通过将房地产代币化可以解决房地产资产的流动性和交易成本问题。比如原本需要按套买卖的房产可以碎片化出售,让普通的投资者以持有部分所有权的形式参与投资。除房地产以外,将碳信用凭证代币化后在区块链上交易也是一个新兴有潜力的市场,出现了Toucan、Flowcarbon、RegenNetwork等代表项目。RWA叙事过于乐观了吗?

RWA的再次升温背后,也面临着不少的质疑。很多加密人士指出目前很多RWA项目只是DeFi衍生品套了个RWA概念新壳,而真正要打通传统金融和加密金融的阻力太大了。首先是监管,不少加密人士都指出代币化意味需要全球交易流动,而现实资产是受地域限制的。RWA的核心在于信用机制,促成全球性流通的关键在于设立国际通用的法案,同时相关法案还应具备强制执行的能力。但目前来看,RWA在合规上的阻力还是蛮大的。曾做过为邮票等资产上链的推特用户@0xChok也赞同以上观点,他表示当初只能用联盟链来做邮票等资产上链,“表面是区块链+,本质上还是中心化背书,不能通用全球,流动性也就很难真正做起。”于此同时一个现实是,一些资产保护机制也面临挑战。目前MAPLE、TrueFi等不少私人信贷已经出现了坏账情况,但由于抵押品不是流动的ERC-20代币,清算这些资产以收回贷款人的资本会比使用加密抵押品的贷款要麻烦得多。此外,也有观点认为,RWA对于加密用户的吸引力可能会在DeFi回暖后下降。一旦宏观经济和DeFi有所回暖,RWA对于加密用户的吸引力可能远远不够,很难逃脱昙花一现的宿命。尽管挑战很大,但专为RWA设立的区块链等基础设施正在涌现。由于监管等限制,以太坊等无许可的公链可能很难满足RWA资产的交易,因此专为RWA设立的垂直应用链应运而生。比如有专为证券型代币等受监管资产而量身打造的机构级区块链Polymesh,币安近期已宣布成为其节点之一。此外MANTRAChain、RealioNetwork、Provenance、Intain等RWA垂直应用链也值得关注。目前,RWA赛道尚处于很早期,仍需等待监管和基础设施的逐渐完善。但RWA叙事仍有巨大的增长潜力,与现实资产挂钩的同时或许也能将更多传统用户引入DeFi和Web3世界,真正重塑加密市场的格局。

标签:RWADEFDEFINFTxvs币rwaDeFi Degen LandModefiChainlink NFT Vault (NFTX)

不久前的3月29日,Gem宣布新通过了50000份GemV2测试申请。一两天前,还有人在Gem的Discord服务器询问GemV2测试资格的相关问题.

在开始进入正题之前,首先需要明确一点,即:尽管市场出现暂时下跌,但NFT将继续存在。市场波动是正常的,加密行业也经历过类似的周期.

2023年第一季度刚刚过去,身处其中的加密从业者大多喜忧参半。一方面,美国数家银行发生挤兑危机、监管机构对中心化交易所的持续打压冲击着市场信心;但另一方面,以BTC、ETH为代表的加密资产在二级.

各位朋友,欢迎来到SignalPlus宏观点评。SignalPlus宏观点评每天为各位更新宏观市场信息,并分享我们对宏观趋势的观察和看法。欢迎追踪订阅,与我们一起关注最新的市场动态.

身处Web3世界的每一个人都对乐高很熟悉。我们把DeFi比喻成金融乐高,把DAO比喻为组织乐高,未来还会有商业乐高及各种垂直领域的乐高比喻.

摘要 本篇热点报告主要复盘了Arbitrumone发行代币后整个Layer2生态的现状,得到以下结论:Arbitrum的空投带来了造富效应,引发了Layer2交互热潮.