今天早上起床以后,许多同僚发来有关SVB的情况。坦白说,要高频地跟踪美元区的金融体系风险,仅靠几个人是很难做到的,在联储激进紧缩的前提下,笔者实际上已经做了很多风险跟踪的预备工作了,此前重点关注的子领域是商业地产、CLO以及中小银行的准备金充裕度。这都是在疫情前的时候做影子银行体系研究时跟踪过的,同时还要在这个节骨眼上盯美债的发行和H.8里的信贷情况,让我感到疲于奔命……缺乏持续的跟踪就很难在短期内提供扎实的观点,因此,对于SVB的情况,我只能提供一个我对于此类风险事件的跟踪思路,主要分为事实、背景以及潜在传导。从企业公开文件入手

首先我们得感谢媒体让事件得以传播,但要看清事件的原貌,首先我们先规避媒体信源和各色各样的观点,进入硅谷银行的投资者关系页,找到当天相关的公告以及PPT信息。

MakerDAO发起有关添加UNI-V2-DAI-USDC为抵押品等执行投票:金色财经报道,治理促进者和MakerDao智能合约域团队已将一系列执行投票纳入投票系统。具体包括:1.将UNI-V2-DAI-USDC添加为抵押品类型;2.将UNI-V2-ETH-USDT添加为抵押品类型。3.将全球系统债务上限增加600万DAI。[2021/2/6 19:02:39]

这一页信息基本已经包含了事实的全貌。-SVB计划出售其可供出售金融资产组合中的美债/MBS,出售规模为210亿美元。-这部分出售的资产久期为3.6年,收益率为1.79%。出售行为会引致18亿美元的税后亏损。-通过不同形式的股权融资募集22.5亿美元的资金。-一通操作有利于自身的资本充足率,同时改变自身的资产负债策略以匹配当前的高息环境,最终目标是改善自身的NII。投资者的想法需要去验证

动态 | Gemini 1月报告:GUSD的发行流通量增加至430.38万枚:Gemini发布的1月份独立会计师报告显示,截止美东时间2020年1月31日2:42 PM,已发行流通的Gemini dollar和Gemini美元账户中的美元余额为430.38万,相比去年12月份报告中的375.37万增加约55.01万,结束此前连续三个月降低态势。[2020/2/15]

投资者对这一事件的负面解读非常简单粗暴:-抛售资产=高吸低抛,之前低利率时期抄顶买的固收资产现在市价下跌后抛售。-明明可以拿到到期为什么不忍忍?说明负债端撑不住,因为负债端的成本已经随着联储加息变高了。-期限错配的同时,资产亏,负债跑路+变贵,股权融资更说明了可能缺钱。-一级市场本就已经风雨飘摇,客户又多是高科技、医疗相关的企业,需要烧钱。这里我们需要明确一点,金融业的问题从来都不是期限错配,因为金融就是期限错配。对于银行而言,棘手的事情实际上非常直观——你资产端赚得少就罢了,还因为联储加息被迫给客户付高息,这商业模式本身就已经不合理了;此外,客户要求把自己的存款汇出去,你必须汇出去,这时候就需要考验你的流动性储备,没有流动性储备,就必须在市场里找人借。投资者的解读有问题吗?没有问题。因为你看SVB的PPT,其实他们非常清楚投资者在担心什么:

行情 | BTC突破11200 USDT:据币安行情显示,BTC价格突破11200 USDT关口,现报11200.0 USDT,24小时跌幅3.51%。行情波动较大,请做好风险控制。[2019/7/14]

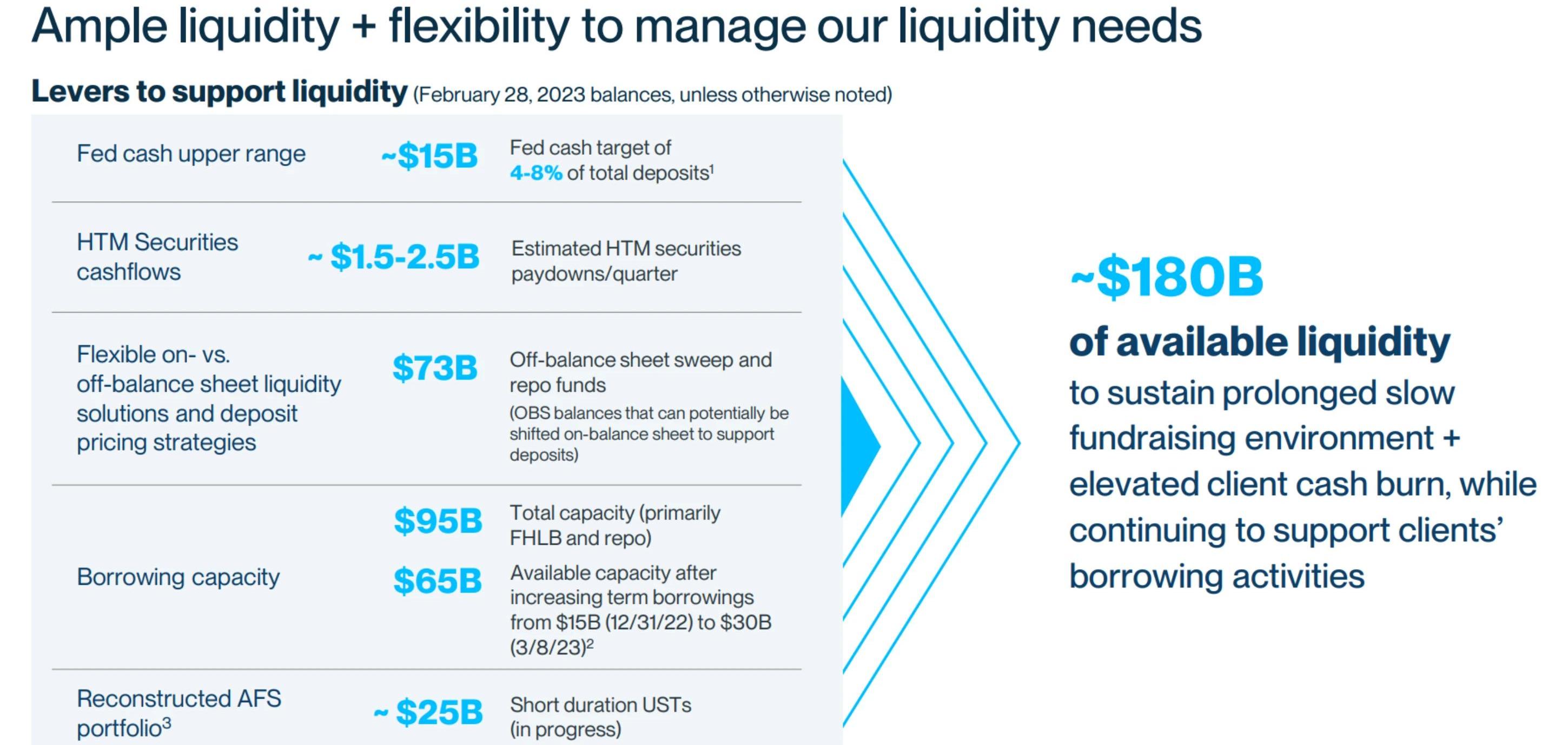

这一页在试图告诉你什么呢?-我们有充裕的流动性储备——即在联储的准备金-我们持有的一部分证券到期,会有偿付款付给我们-我们表外有流动性-我们可以找FHLB借,也可以拿资产抵押去做回购融资-大不了我们还能卖掉我们的短债库存-总共我们有1800亿美元的储备,应对一些风险情况都是小Case啦!但投资者显然对秀肌肉不感兴趣……大的要来了?

动态 | Tether在以太坊网络新增发1.5亿枚USDT:据PeckShield态势感知平台数据显示:今天下午18时15分,Tether向以太坊网络新增发1笔价值1.5亿美元的USDT,块高度为7936931,交易哈希值为:0x07856fe710b2d1a446aa6d9fa09d882fcab7a010f49b68ce551c01b7f6caa509。截止目前,Tether在以太坊网络上的ERC20 USDT总发行量已达800,010,000枚。[2019/6/11]

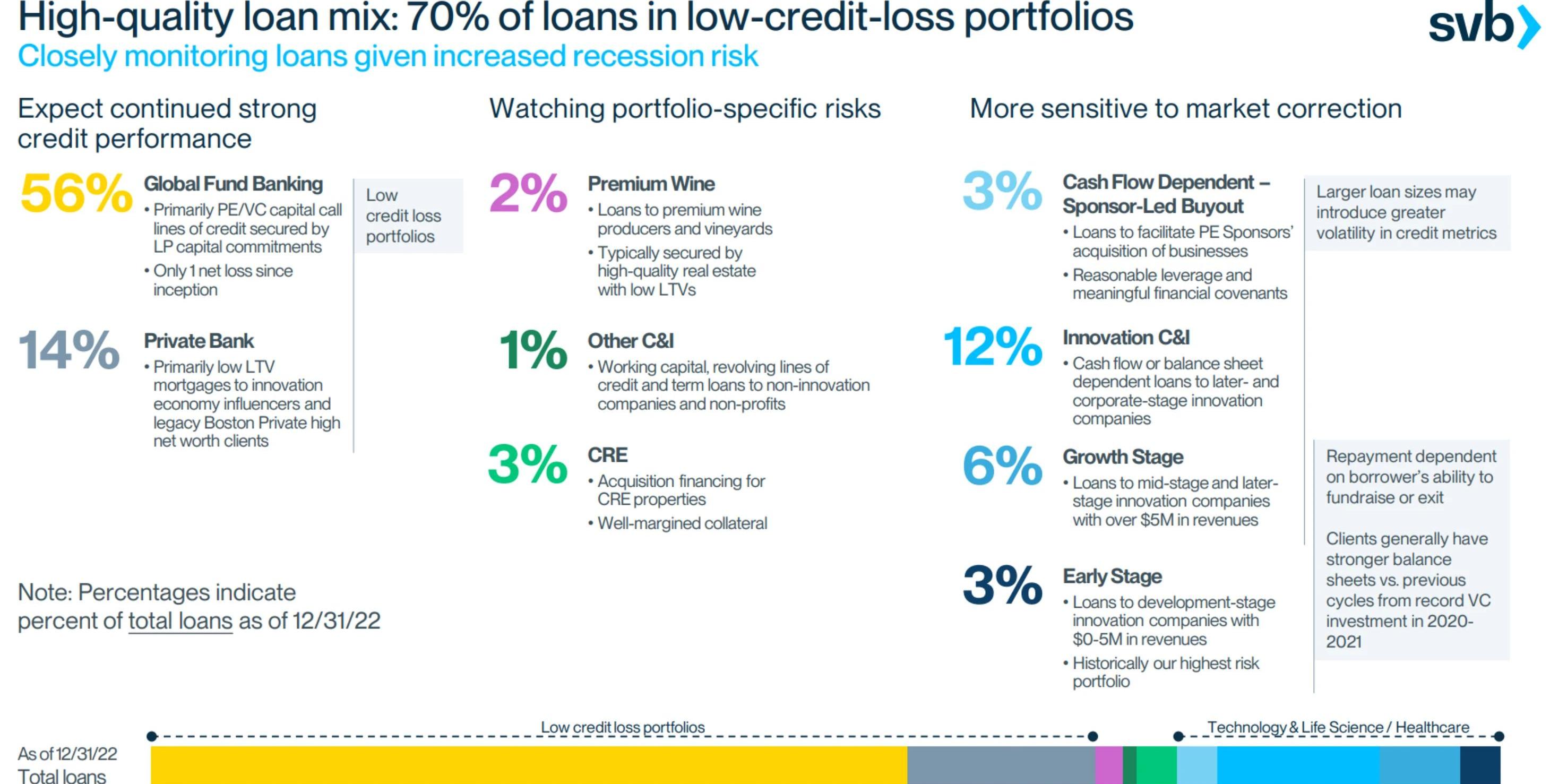

投资者和自媒体大多热衷于营造“大的要来了”,进而对SVB事件产生了进一步的联想:-是否SVB的客户会开始挤兑存款?就像此前Crypto领域的美元银行Silvergate那样?这里的挤兑存款说得不是客户去银行排队取现金,而是客户要求SVB汇款到一些更安全的大银行,比如Chase。一旦客户有提款汇款要求,银行的兑付义务将导致其需要汇款给到客户指定的目标银行,进而构成其流动性压力。-是否SVB的信贷资产质量也存疑?存款的客户是一些科技企业的话,对这些科技企业的贷款会不会面临风险?我们还是可以在PPT内找到验证……

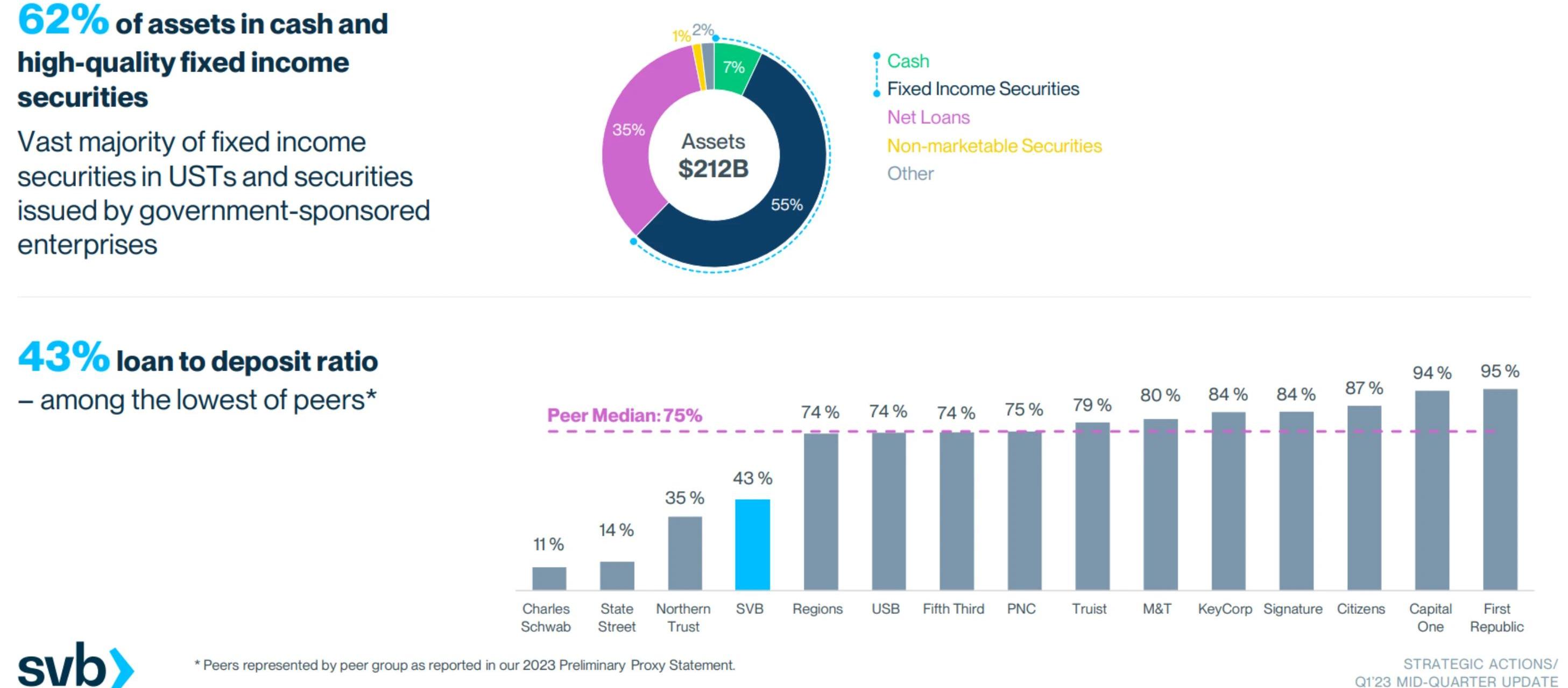

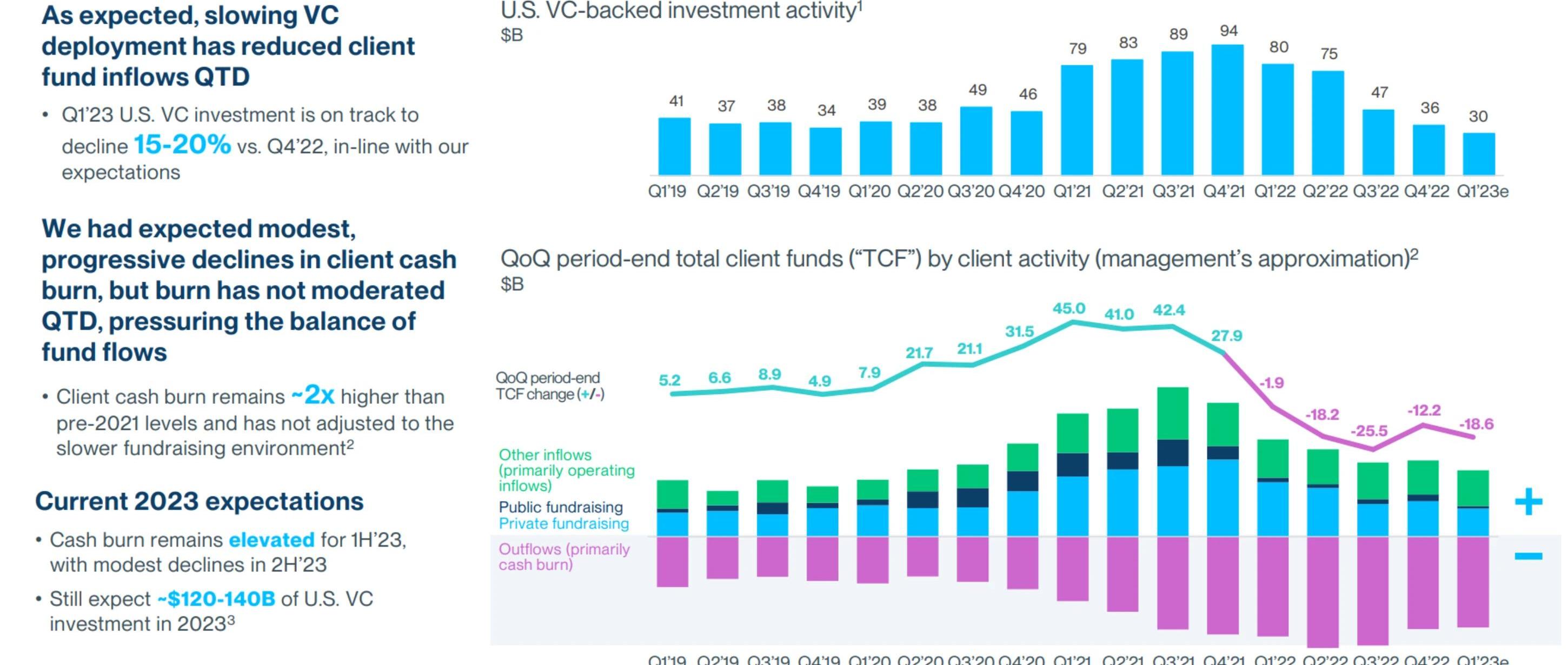

简言之,其资产组合的信贷比例不高,近六成都是公认的“安全资产”,只不过买亏了。信贷中对科技和医疗的直接信贷敞口占比也不足三成,主要是对一级市场PE/VC的贷款。笔者认为,仅凭信贷结构的信息就断言SVB的信贷资产质量不行是夸大了。But……负债端的压力显然是显著的,因为在一个流动性紧缩且高利率的环境下,企业融资会变得越来越困难,那么对应到他们的开户行就是存款获取变少,同时,科技企业又有极高的资本开支需求,他们的开户行就被迫需要代客汇款给其他银行。图:SVB对自身客户的行业困境心中有数,VC投资活动趋弱导致自身客户资金流入变少,同时企业还在不断烧钱,并没有去匹配当前的融资环境。

还有更大的吗?

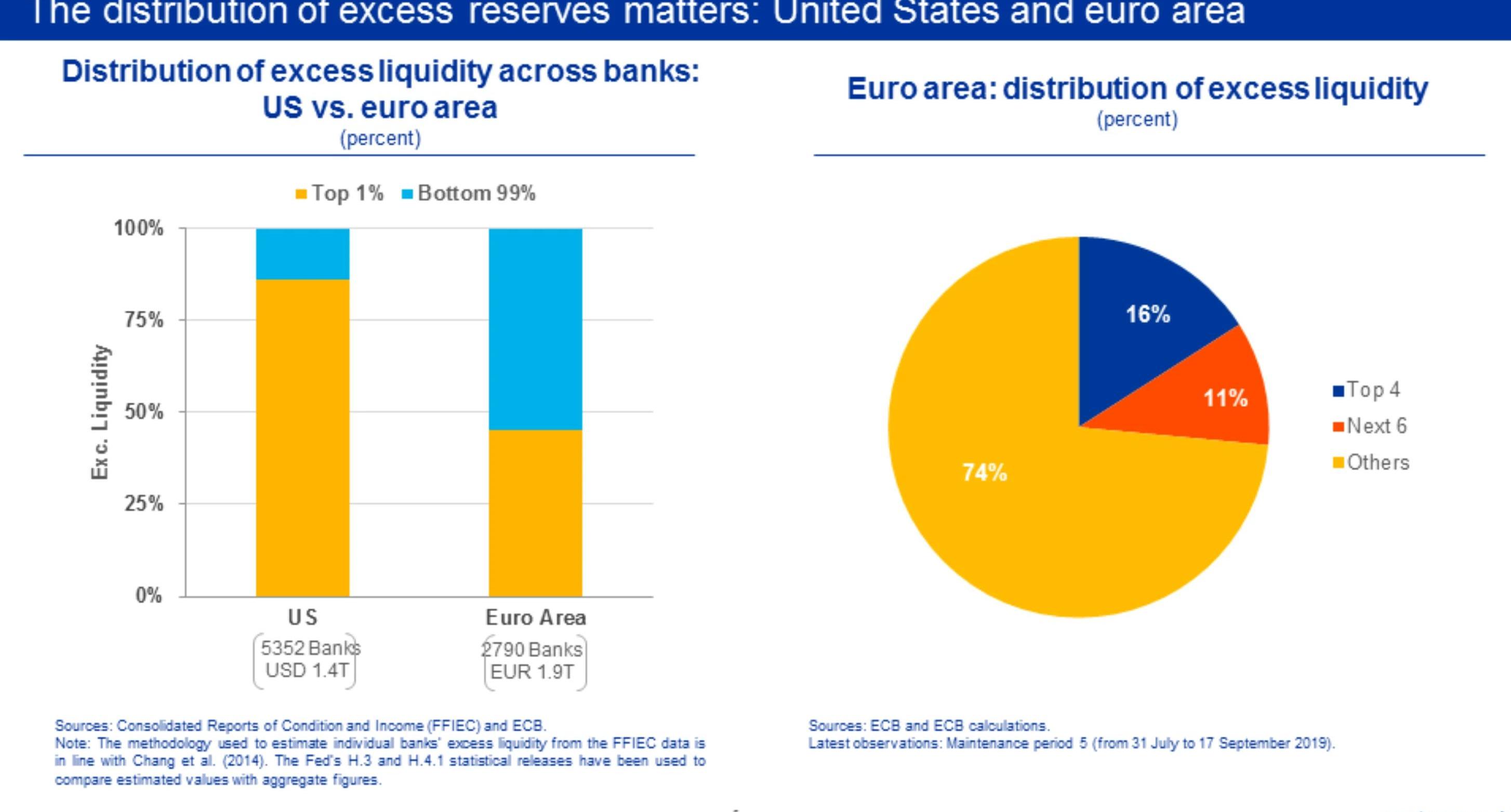

作为美元体系的研究者,我对自己工作的定位就是需要捕捉到那些“更大的”信息……最近几个月我一直在思考美国中小银行流动性储备是否充足的问题,这是因为上一轮缩表时期,我在翻译欧洲央行官员科雷的演讲的时候,发现流动性研究者总是会过于在意总量而忽视结构,而科雷就谈到了流动性的分布问题同样非常重要。图:美国金融系统中超额准备金的持有是高度集中的。根据美国联邦存款保险公司的数据,86%的超额准备金仅由1%的美国银行持有。仅四家银行就占美国超额准备金总额的40%。

因此从联储启动QT以后,中小银行的流动性充裕度问题一直在我的脑中回响。投资者确实可以通过跟踪美联储的贴现窗口工具和SRF工具来观察市场中的紧急流动性需求,但通常走到央行这一步的时候,流动性的情况已经相当紧急了。由于Zoltan没有在继续覆盖货币市场和美国银行体系的流动性状况,故我只能用上一轮周期中从他那里学到的一些三脚猫功夫来观察整个体系的流动性压力,老实说,当前的货币市场已经出现了一些趋紧的信号。-保荐回购的交易量在上升-FHLBs的资产负债表在迅速扩大-金融机构在美联储的隔夜透支额在上升-本土银行在联邦基金市场的拆借规模在上升-小银行的流动性水平已经低至2019年时的水平当然,以上的这些信号只能说明目前联储的紧缩卓有成效,确实流动性非常的紧,但要得出“大的要来了”这一结论,恐怕我们还是得看到联储的三大紧急流动性工具被调用才合理。扯远了,有关SVB的问题就写到这,联储会不会被迫转向的问题,那就是后话了。

历经多次推迟清算及数场官司,Mt.Gox被盗事件总算进入赔付阶段,其债权人有望在今年3月获得首批还款.

在上周周末,所有人都被硅谷银行事件吸引了眼球,但比特币NFT社区却好像在另一个加密世界,分享自己穿着巫师服装洗澡的照片和视频,热络的玩着社区的游戏.

3月16日, Circle 发文宣布已经基本上清除了所有积压的 USDC 铸造和赎回请求。这也意味着,USDC已基本渡过了本次因硅谷银行“暴雷”而引发的脱锚危机.

2023年2月20日,香港证监会就加密货币交易发布了《咨询文件》,标志着港府在放开加密货币交易领域迈出了重要一步.

NFT交易市场将再迎新选手,DEX聚合器1inch近期发起了创建NFT交易聚合器的提案投票,不出意外或以高票通过.

LSDFi是基于LSD的DeFi产品,通过LSD,质押者可以将质押的ETH转化为一种可以交易的资产,从而解锁流动性,且LSD也降低了用户质押ETH的门槛,任意数量即可质押.