近期,硅谷银行危机引发Circle稳定币USDC脱锚,市场对CeFi机构信任降至冰点。与之相对的,去中心化的链上交易受到追捧。根据DefiLlama数据显示,3月11日DEX单日交易额创下约250亿美元的高点,此前的高点出现在2021年5月。过去一周,DEX板块整体涨幅超过30%,受主力资金追捧,新兴订单簿协议Gridex以700%的涨幅位列周涨幅榜榜首。DEX已成热点,想要获得贝塔收益,只要跟随大势买入龙头即可;难点在于如何从数百个项目中挑选出黑马,获得阿尔法收益?一、链上订单簿协议是DeFi大规模采用的催化剂

DEX是DeFi的核心,想要挑选DEX赛道的黑马项目,绕不开的一个问题是:DEX的发展方向究竟是什么?对这一问题的回答有两个方向:一是自动做市商还是CeF中的CEX一直奉为圭臬,也是主流用户和加密用户最熟悉的,用户迁移成本最低。因此,从发展的角度看,AMM模型只是早期为了适应链上环境而做出的妥协,并不是DeFi的最优解,订单簿模式才是推动DeFi大规模采用的核心要素。不过,订单簿模却在实际应用中面临最大的问题是,如何以低成本在链上运行中央限价订单簿(CLOB)模型中的匹配引擎?撮合引擎算法需要处理大量的订单,消耗大量的链上资源,并且这种消耗率随着订单数量的增加而增加,用户交易时需要消耗较高的GAS费用。一个思路是,转向layer2采取链上+链下的混合方案,代表产品是dYdX和Injective。比如dYdX是基于Starkware构建,用户存取款花费GAS,但交易无需花费GAS。看似解决了问题,但这种方案过去依赖中心化的服务,订单簿存储在中心化服务器中,使得其透明度以及可靠性大打折扣。选择dYdX之流,为什么不直接在中心化的币安交易,属实过于鸡肋。因此,唯有完全基于链上的订单簿才能真正实现去中心化目标,GridexProtocol正是破局者。GridexProtocol是一个支持在以太坊链上运行订单簿的协议。其创新点在于,Gridex抛弃了中心化平台常用的中央限价订单簿(CLOB),而是开创了一个新型的订单簿模型,名为GridMakerOrderBook(GMOB)。在GMOB模型中,Maker订单类似于CLOB模型中的限价订单,但有几个明显的区别:GMOB模型中的Maker订单被限制在一个非常狭窄的价格范围内,而不是一个特定的价格。范围的百分比称为“resolution”,每个范围的上限和下限称为“boundaries”。boundaries与UniswapV3中的tick类似,但用法不同。与限价订单不同,Maker订单不会立即执行,而是在GMOB模型中被添加到订单簿中。由于Maker订单增加了订单簿的流动性,Gridex协议授予Maker订单负交易费用。因此,在执行Maker指令时,交易员将获得Maker费用。根据官方文档,目前GridexProtocol挂单系统为用户提供三种颗粒度的挂单——0.01%、0.05%以及0.3%,适合不同的代币类型。比如对于稳定币之间交易,波动率本身很小,选择颗粒度更细的Grid更利于快速成交;而对于波动率大的交易对,Maker更倾向于颗粒度更粗的Grid,以获得更好的手续费收入;市场会促使用户向合适的Grid里挂单。此外,挂单者可以通过撤单迅速重新规划流动性从而避免无常损失。

CertiK:EFVault的代理合约ENF ETHLEV经历了一次闪电贷攻击:金色财经报道,据CertiK官方推特发布消息称,EFVault的代理合约ENF_ETHLEV经历了一次闪电贷攻击。据悉,攻击者进行了多笔利用攻击,获利528,000美元。[2023/8/9 21:34:23]

从费率的角度来看,dYdX的taker费率从0.2%到0.5%不等,maker费率从0%-0.02%不等;目前Arbitrum上最热门的GMX,采用固定费用结构,交易者为发起交易支付0.1%,为结束交易支付0.1%;而GridexProtocol的Maker费率全部是负数,-0.01%到-0.3%,与Maker主动分享协议收入;而Taker费率从0.01%到0.3%也远低于dYdX的水平。

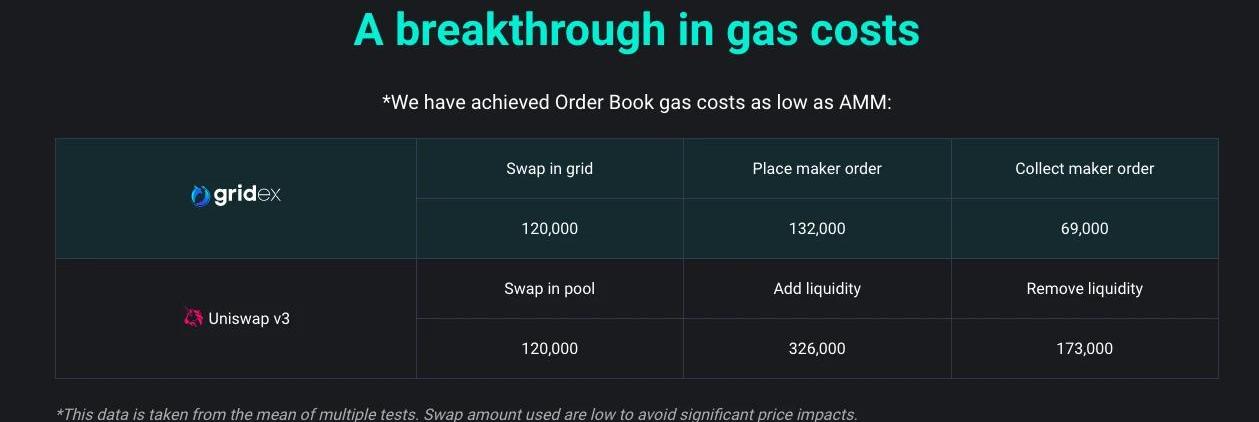

另外,GridexProtocol基于CLOB模型还开发了「网格价格线性移动」算法。在使用GPLM算法后,即便所有交易上链,GridexProtocol的Gas消耗与AMM模型的ConstantFunctionMarketMaker(CFMM)处于同一水平,不会对用户产生更高的成本负担,同时也不会影响交易结算效率。根据测算,GridexProtocol无论是挂单、吃单还是交易,其Gas水平与使用AMM机制的Uniswap基本持平甚至更低,真正将资源消耗降低到与AMM相同的水平。二、代币GDX涨了700%,高估还是低估?

数字银行FV Bank战略投资银行账户即时验证平台DIRO:1月19日消息,数字银行和数字资产托管机构FV Bank宣布对银行账户即时验证平台DIRO进行战略投资。DIRO是Original Documents Online技术的开发者。DIRO的平台为金融机构、支付提供商、加密公司和其他企业提供在全球范围内直接从原始可信在线来源快速准确地验证任何人或文件的能力。

FV Bank正在将DIRO的解决方案集成到其开户协议中,以促进其“了解您的客户”(KYC)和“了解您的业务”(KYB)流程的合规自动化。通过即时外部银行账户验证、身份验证、地址证明和直接从原始可信网络来源获得的资金证明,FV Bank将能够简化其国际客户的注册流程。(Blockchain Wire)[2022/1/20 9:00:16]

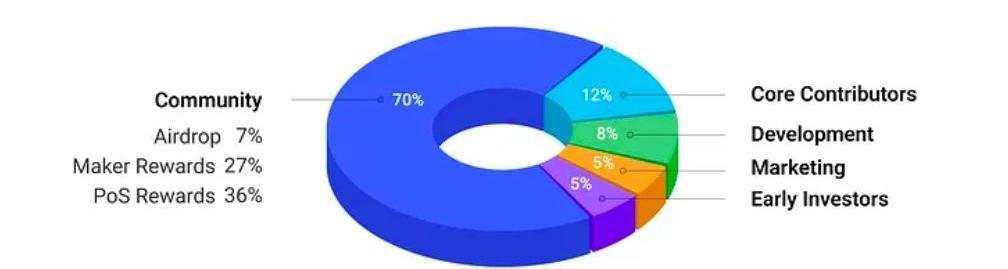

从技术的角度来说,作为第一个真正的、完全链上的订单簿协议,GridexProtocol无疑代表了DeFi未来的前进方向。在刚刚过去的一周,市场已经用脚开始投票,GridexProtocol代币GDX从最低0.16美元最高上涨至1.94美元,最高涨幅超过1100%,目前价格1.4美元,涨幅775%。接下来的问题是:代币价格已经上涨这么多,还能继续狂飙吗?要回答这一问题,必须弄清楚GridexProtocol的代币经济模型。根据官方计划,Gridex不仅仅是一个链上订单簿协议,未来还将成为一条L0POS链,计划于2024年第二季度上线主网,Gridex将跨链并允许在所有主流L1和L2上进行去中心化订单簿交易,包括支持最古老的比特币区块链,实现原生BTC在DEX中交易。而GridexPoS的原生代币便是GDX,总量2亿个:其中1.04亿个在Arbitrum上发行,剩余9600万个将在未来POS链上线后开始铸造,用于POS奖励和核心贡献者。

YFV突破65美元,最高涨幅85.18%:据Gate.io行情显示,新交易对YFV/ USDT币价持续上涨,今日突破48美元,截至今日15:00,24H涨幅最高达85.18%,当前涨幅24.88%,24H最高价65.00美元,当前报价56.05美元。[2020/8/31]

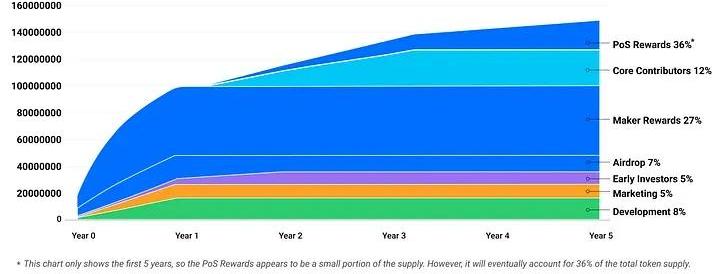

从具体的分配来看,70%分配给社区:7%分批空投给社区用户;27%用于奖励给在GDX交易对挂单的用户;36%用于奖励给支持和保护GridexPoS的区块链节点运营商。其他的30%包括:12%用于核心贡献者奖励,在GridexPoS推出后铸造,具有2年线性归属权;8%用于用于Gridex的持续开发,包括GridexPoS,12个月内线性铸造;5%用于Gridex及其生态系统的所有营销费用,12个月内线性铸造;早期投资者占比5%,在24个月内线性铸造。代币释放随时间变化如下:

Yfv Finance:用户需停止在当前的staking pool中质押YFV,并提取资金:Yfv Finance团队今日发布公告称,团队于昨日发现YFV Staking池中存在一个漏洞,恶意参与者可通过该漏洞对质押中的YFV计时器进行单独重置。目前,已有某个恶意参与者正试图借此敲诈团队,团队已确认这个恶意行为者是一个心怀怨恨的farmer。尽管团队不断地通知和提醒,该恶意参与者还是没有在UTC时间7点52分关闭前将其资金从Pool 0中取出。当听说团队决定把是否拯救其资金的决定留给社区时,该恶意参与者决定诉诸威胁和勒索。

对此,Yfv Finance决定:

1. 通知所有质押用户停止在当前的staking pool中质押YFV,并在计时器允许的情况下尽快取出他们的资金。

2. 在下一个epoch(预计GMT时间8月28日下午2:00:38)销毁当前的YFV staking池。这将相当于15%的供应销毁。如果社区想要一个新的注池,我们会尽快制定一个新的迁移计划。

3. 目前被困在池中的救助资金。团队已经制定了一项解救计划,但出于安全考虑目前不会披露。

4. 将使用发展基金(约30万YFV),补偿任何受到计时器重置攻击而无法从救援计划中受益的社区成员。[2020/8/25]

根据计算,目前GDX的流通量应为:第一轮空投400万+第二轮空投300万+MakerRewards160万+开发133万+营销83万+早期投资者41万,总计1117万;按照当前1.4美元价格计算,GDX流通市值只有1500万美元,全稀释市值为2.8亿美元。

Balancer社区投票同意将DEXG流动性挖矿上限提高至300万美元:刚刚,DeFi协议Balancer(BAL)官方宣布,针对提高DEXG流动性挖矿上限的投票已结束。投票结果显示,社区支持将DEXG流动性挖矿上限从100万美元提高至300万美元。[2021/1/18 16:24:52]

这样理解可能不太直观,我们用相对估值法进行对比。目前订单簿协议中表现最好的是dYdX,其流通市值为4.4亿美元,FDV为29亿美元。按照流通市值想等估算,GDX在当前价格基础上还有28倍的涨幅,即有望上涨到39美元;如果按照FDV相等计算,GDX预计还有10倍涨幅,即有望上涨到14美元。如果Gridex能够实现自己的多链梦想,则有望蚕食Uniswap目前的市场,成为第一梯队玩家。按照与UNI流通市值相等计算,GDX还有333倍上涨空间,目标价格466美元;如果按照与UNIFDV相等计算,GDX还有23倍的上涨空间,即目标价格是33美元。对于未来GDX的增长预期,我们也做了一张图,如下所示:

除了相对估值法,还有一种方案也可以用来对GDX合理价格进行估算,即费雪方程式。该方案也是V神的偏爱,其曾在博客和Twitter上多次提到这一对区块链项目估值的方法,他认为这是一种非常适合交易媒介类Token的估值方法。费雪方程式为MV=PQ,其中M表示Token合理流通市值,V表示货币的流通速度,P表示Token平均价格,Q表示Token流通量。据此,我们可以测算一个Token的流通市值M=PQ/V。3月18日的GDX价格是1.4美元,流通量1117万,换手率为20%;根据公式计算可得GDX合理流通市值应该为7819万美元,而其当前流通市值为1500万美元,换言之今天的价格还是被低估的,仍有5倍的上涨空间,即GDX目标价格7美元。三、结语

上述计算结果仅供参考,我们在选择投资标的的时候,还需要理性考虑其他因素,比如短期市场情绪是否过热,此外还要考虑目标项目的生态建设状况、品牌影响力等等。就拿Gridex来说,在巴黎区块链周黑客马拉松活动,Gridex作为本次大会的官方战略合作伙伴之一,与XRP以及Solana一起参与了评审并为获胜团队提供奖励。另外,Gridex在上线之初进行了两轮空投,其中第一轮的空投对象之一便是Uniswap用户,向用户空投了总计400万个GDX,算是近期市场为数不多的「大羊毛」,慷慨程度也获得不少加密用户称赞。同时Gridex官方公布了即将在24日开启GDX的第三轮空投。

随着Arbitrum的第一份改进提案已在社区论坛上发布,ArbitrumDAO的治理流程逐渐完善。本文将概述Arbitrum的治理、ArbitrumDAO以及发起提案和投票的过程.

今天我们将探讨2023年基于最有前途的以太坊Layer2生态系统——Starknet的前十个项目。包括针对交易和流动性的协议、NFT平台以及其他与Starknet生态系统相关的项目.

自从美联储在2022年3月开始加息以来,我一直认为,最终的结果总是会出现重大的金融动荡,接着就是恢复印钞.

JackDorsey是Square母公司Block的首席执行官,也是比特币的忠实信徒。做空机构兴登堡研究公司在周四上午发布的一份“做空报告”中指出JackDorsey旗下的支付服务提供商Bloc.

3月14日,经过了一年多的酝酿后,FVM终于在Filecoin主网上线,为Filecoin生态带来了活力。FVM生态现状如何?我们为大家梳理了目前13个颇具雏形的FVM项目.

一个关于MEV的零基础快速入门指南——byWyeeeh注意:本文仅涉及时事热点的学术分析和交流.