近日,有用户在社交媒体爆料,使用硬件钱包Ledger内置的Swap服务进行兑换,资金被无故冻结。这一事件也引发了大量投资者和用户的关注与讨论。当知名品牌集成了第三方产品,用户的信任被延伸至其他产品,遭遇了问题将由谁负责?Changelly用户:300万美金被“卡”其中

根据社交媒体的爆料,一投资者K使用Changelly时遭到冻结约300万美元。今年11月初,K作为Ledger用户,出于对Ledger的信任,选择了被Ledger集成的Changelly进行Swap操作。

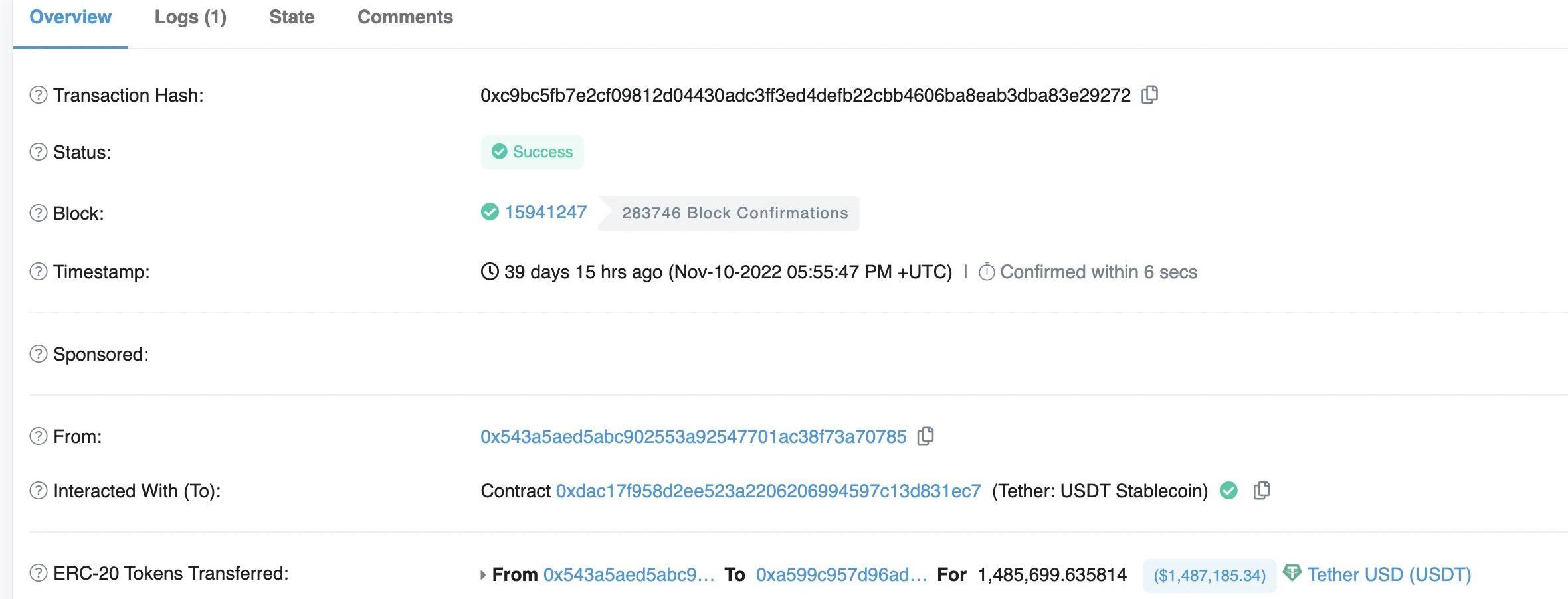

K试图在Changelly上将约293万枚USDT转换为USDC。在其操作完成后,尽管Changelly平台显示“交易播送成功”,但他的USDC却并未到账。而在联系客服之后,平台客服要求其进行KYC操作。在此之前,LedgerLiveApp并未对此进行过相关提示。K配合平台进行了相关流程,提交了包括银行账单、商业合约等一系列文件。但在繁琐且复杂流程之后,Changelly即使已经收到K的完整答复和资料,却并没有继续推进解决该事件。K表示,Changelly在同一问题上反复纠缠,又重新要求解释相关地址的几笔交易。Changelly不断对用户K提出质疑,并不推进兑换的处理,自11月11日至今,K所Swap的约300万美元始终被扣押。至今仍未兑付。K的诉求很简单,就是把300万资金退回来。目前K已准备在香港报警。在评分网站trustpilot上,尽管Changelly获得了4.6/5的评价,但仍然收获了约15%的一星评价。浏览其差评,我们发现其差评均是相同的原因,即“SCAM”。有用户直言,“这是一个网站。”我们发现,像用户K一样,在进行大额Swap之后被要求进行KYC的用户远不止K一人。有多名用户均有相同遭遇,随后他们的资金便被“卡”在Changelly之中,平台既不释放其资金,也不指责用户操作违规,仅是不断要求提供资料扯皮、拖延时间,最终形成用户资金被扣押的事实。而这些用户,大多均通过LedgerLiveApp进行操作。一个以安全为主打的硬件钱包App,其用户却频频遭遇资产安全事件,这一结果不免令人唏嘘。Wyre用户:148万美元失而复得

查阅Ledger官网可知,该产品集成了多家Swap服务商。包括Changelly、Paraswap和1inch、Wyre。并不只是Changelly会“卡”用户资金,Wyre同样有过同类事件发生。一位化名“土豆”的投资者也在社交媒体爆料了其个人经历。11月上旬,土豆试图在LedgerLiveApp进行一笔价值约148万美元的稳定币Swap。在两笔交易小额交易测试中,Swap并未出现问题,且正常到账。而在进行148万美元的大额交易之后,土豆付出了它的USDT,却并未收到USDC。

这笔资金最终转到一个以“0x912f”开头的个人钱包地址。随后,土豆与Wyre客服取得联系,并要求退还资金。但在LedgerLive的操作流程中,它并未得到自己在Wyre进行交易的id,Wyre以无法确认id拒绝了他的要求。幸运的是,在社交媒体进行曝光之后,Ledger的客服进行了介入。11月23日,土豆拿回了自己的146万美元,但仍有约2.19万美元的缺口未获得解决。中心化Swap:Ledger为其“引流”

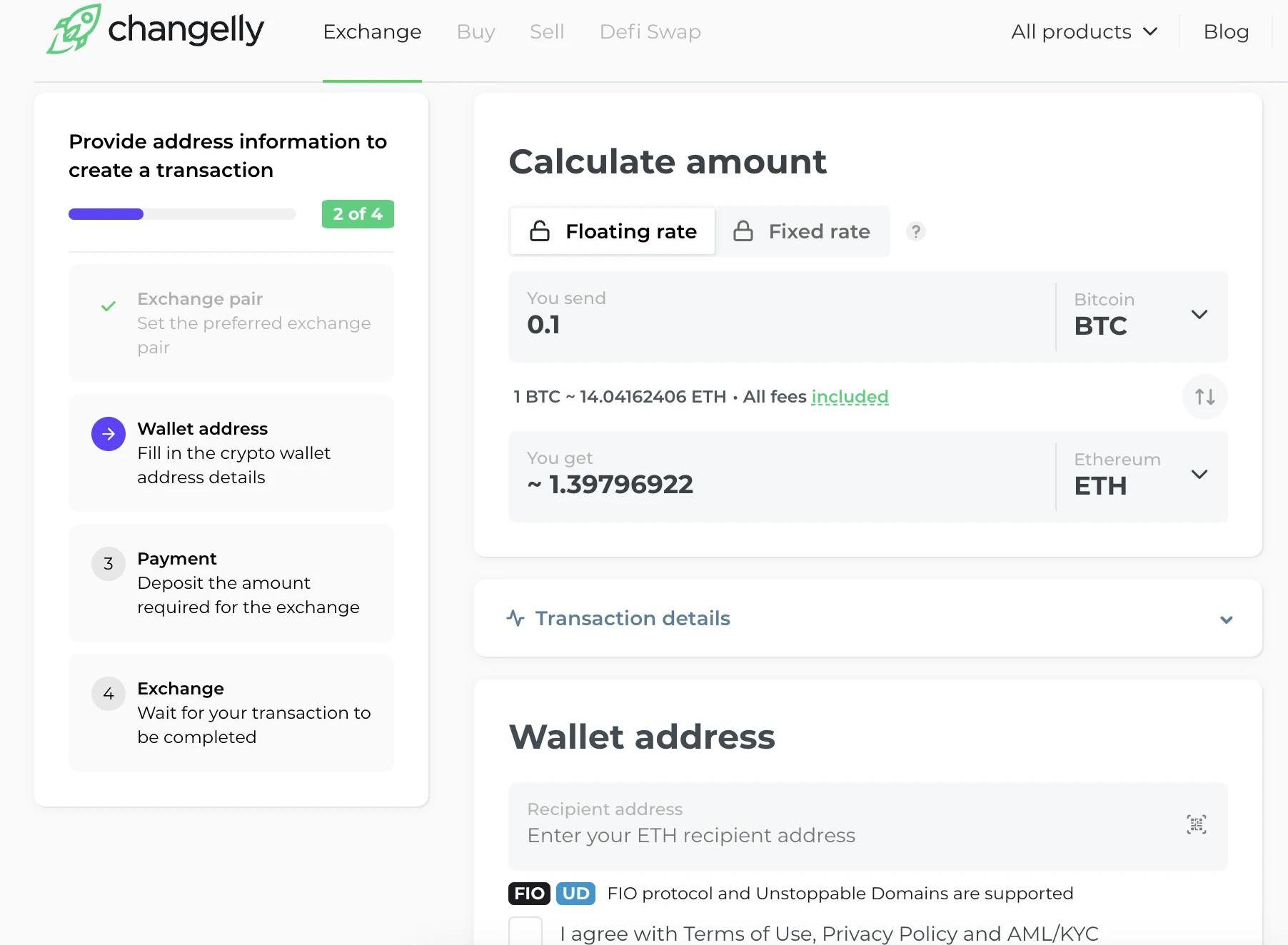

在这两企案例中,无论是Changelly还是Wyre,其Swap都是一个颇为“奇葩”的产品形态。以Changelly为例,实际体验之后Odaily星球日报发现,其Swap服务与常见的DEX兑换有所不同。在Changelly中,兑换不经由智能合约完成,流动性也无需由LP币对提供,更不存在AMM机制。其兑换流程是极为原始的“转账——收款”的模式。即用户向Changelly执行一笔转账,Changelly再为用户转回其标的代币。

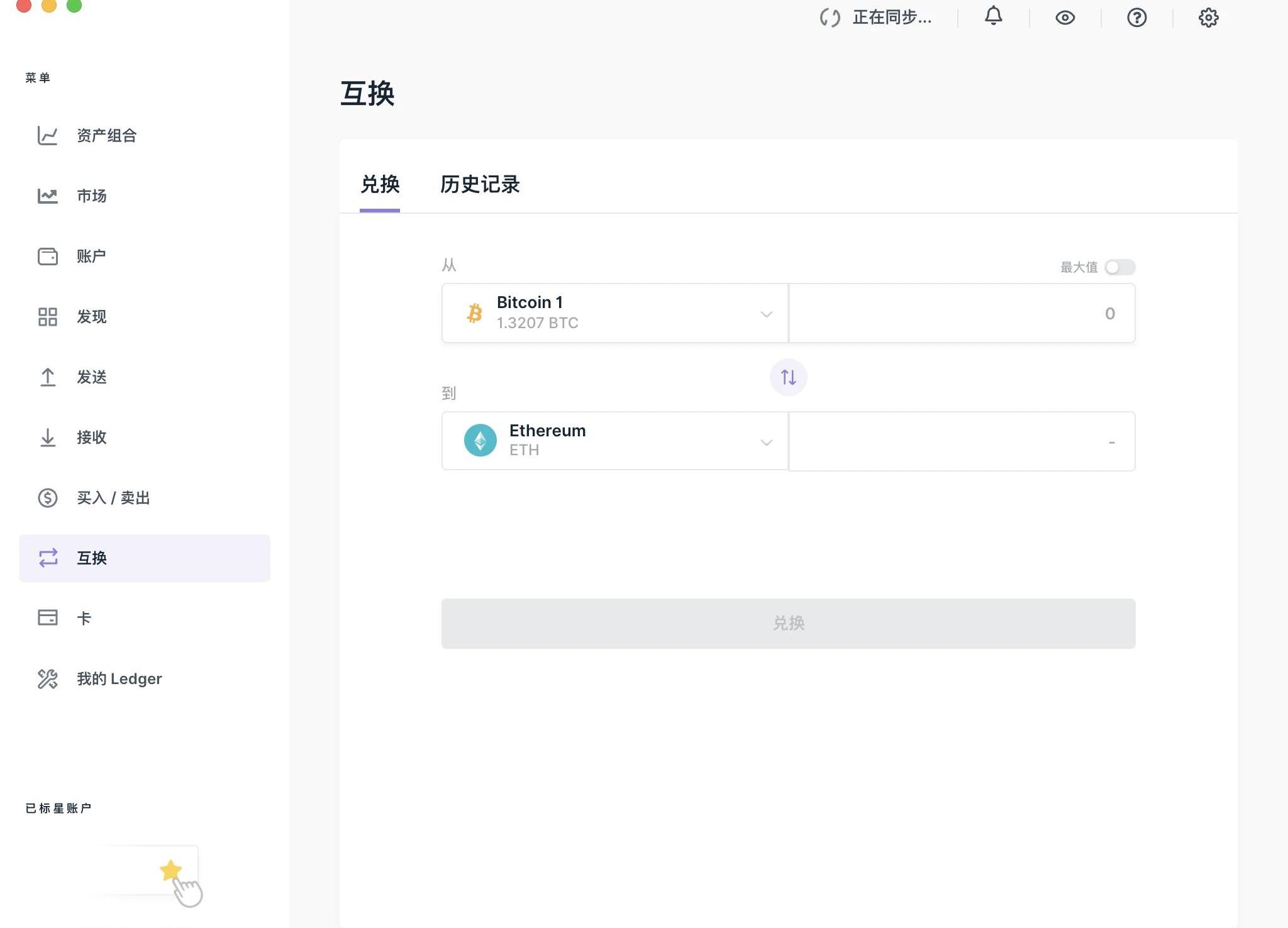

而在Wyre的Swap服务中,流程与Changelly无异。毫无疑问,这是一种由中心化机构提供的兑换服务,与其说是Swap,更不如说这是一种CEX。从前文所述的“土豆”的转账截图中我们也可看到,他所执行的148万USDT操作是一笔标准的“转账”,而非链上交互。在这种情况下,用户能否收到兑换之后的“回款”,没有任何第三方有能力提供担保或背书。可以说,“回款”的成功与否,某种意义上取决于承兑方的“良心”。这是一个完全中心化的Swap流程,用户资产安全系于机构的可信程度。但当用户信任Ledger之后,这一切又有所不同了。实际体验LedgerLive之后,发现其“兑换”服务在App内高度集成,无论是功能还是UI都与Ledger官方服务浑然一起。而更为关键的,其“兑换”页面并未标明服务来源,用户无法得知其兑换服务由何方提供。

若用户不加以甄别,或将被UI误导,误认为这一服务由Ledger官方提供。纵览钱包App,“闪兑”一类的功能已经成为了钱包的标配。所谓闪兑,即和钱包深度整合,在产品中拥有更明显的独立入口、更简化的操作流程,更便捷的兑换操作。此类服务往往并不由钱包直接提供,而是通过集成第三方供应商完成。而当“兑换”和“钱包”深度整合,钱包也在一定程度上为兑换服务提供了背书,用户对其天然更具信任,也一定程度降低了防范意识。此前,TokenPocket闪兑服务商被盗,诸多使用过该服务的用户均被盗取了资产,用户损失超2300万美元。回到本次事件,Ledger以安全作为品牌的主打优势。毫无疑问,此类事件并未对其钱包功能的安全性造成冲击,但这是否代表Ledger在此类事件中完全免责?在DeFi早已成熟,链上交易异常发达的今日。通过智能合约进行交易已是一件稀松平常的事情,诸如Changelly、Wyre此类“中心化Swap”,其异类一般的产品形态,或许并不会在公开的市场竞争中胜出。若无Ledger的集成与背书,用户或许并不会将此类平台作为交易的首选。“黑暗森林”是广为流传的对于链上秩序的叙述了,也提醒着用户这个世界的危险性和高风险。但诸如此类事件的一再发生,真的可以全部归责于用户的安全意识吗?承担了“引流”职能的Ledger,是否同样应肩负起安全义务呢?以FTX事件为例。本月中旬,三起FTX相关案件被合并。有用户针对FTX的一系列有偿明星代言人,包括NFL运动员TomBrady、喜剧演员LarryDavid、网球运动员NaomiOsaka和NBA金州勇士队等提起集体诉讼,相关诉讼已被合并并被指派新法官。或是出于对这些明星的信任,一部分人成为了FTX的用户。而当FTX出现了事故,这些“大使”、“代言人”也不得不面临着为FTX“引流”所带来的司法纠纷。去中心化世界机会与风险并存。还记得加密技术最初的愿景吗?“保护你的资产,没有人可以夺走你钱包里的加密货币。”而一个良性秩序的建立,需要的不是复杂的代码、晦涩的概念,确保每一个普通用户都能安全的使用加密技术,仍然需要行业里每一个参与者共同的努力。

一段时间以来,针对币安的“FUD”此起彼伏,围绕用户的资产安全、币安财务状况、验证公司合作以及司法调查等多个角度在媒体和社区不断蔓延.

Odaily星球日报译者|念银思唐在加密货币交易所FTX崩溃后,加密初创公司正面临着吸引私人金融家的艰难时期.

让我们从一开始就谈一谈房间里的大象:SBF和FTX确实在早期促进Solana生态系统的发展方面发挥了不可或缺的作用。他们现在不在了。然而,许多其他建设者已经并且仍然致力于扩展生态系统也是事实.

近年来,权益证明区块链愈发流行,证据包括:1)以太坊从工作量证明区块链共识机制转向PoS;2)Cosmos生态系统蓬勃发展;以及3)更多全新PoSL1公链兴起.

熊市漫漫,热点分散。在缺乏明确投资机会的当下,本着“宁可错付gas,不能放过大毛”的原则,我将视线与精力投向了优质项目交互,说不定还能提前发现下一价值标的,是吧.

Zkrollups是加密领域最有前途的创新之一,但很容易与最近出现的新解决方案混淆。因此,本文将对一些最著名的Zkrollup协议进行可视化介绍.