前言

五年前,我写了一篇博文名为《矿工不是你的朋友》,向以太坊叙事引入MEV。那时,我们并不叫它MEV。PhilDaian和他的合作者一年多以后在他们的开创性论文“FlashBoy2.0”中将其命名为“矿工可提取价值”。当时我们计划发表一篇后续文章,介绍在EtherDelta和其他主网DEX上生成抢先交易的python片段。后来我参与了HTLC和其他跨链工具的建设,后续的文章被推迟了,最后被永久搁置。五年后的今天,我坐下来写这篇关于MEV的文章,感觉有点不真实。这种感觉和上次一模一样。我们又一次处于漫长熊市的开端,深陷上一轮投机狂潮的破灭之中。熟悉的感觉又悄然而至。就像上次一样,我确信下一次会有所不同。下一次,我们将从我们的错误中吸取教训,我们将建立更好的东西。也许吧。作者注:这不是一本MEV入门读物。很多人已经写过相关主题,而且大多数都比我写得好。这篇文章假设你对MEV很熟悉,若你还不熟悉,可以先去阅读一些博客再回来阅读。这是一部关于MEV的叙述性历史。它不是完全中立的,带有我自己的判断与情感色彩。在这个故事中,我是一个配角,但这是我的博客,所以我可以从我的角度来讲述它。

MEV:第一个五年

MEV是协议设计的基础。每个严肃的从业者都知道MEV,为MEV制定计划,并对MEV有强烈的看法。从我们所处的位置来看,我们很容易忘记我们对MEV的理解是近几年才发展起来的。它和加密货币一样起源很早,但相关的术语、表述和工具仍在发展中。过去的两年彻底改变了我们对MEV的理解。我们很容易忘记,MEV是完全从无到有的。MEV之前

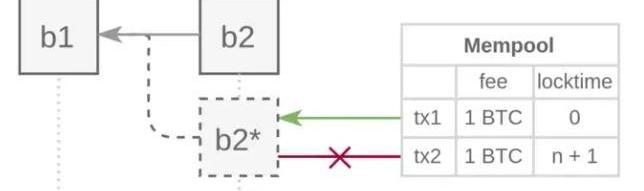

MEV的论述出处可以追溯到2010年代早期对“费用狙击”的比特币研究。费用狙击后来被推广到EVM状态模型,并正式成为“FlashBoys2.0”论文中描述的“时间强盗型”攻击。比特币在发布时实施了第一个共识层MEV抵御措施,在2014年12月对使用钱包节点进行的交易增加了一区块的时间锁,从而有目的地实施了第一个客户层MEV防御。

MEV机器人使用USDC等5种加密货币获利3719美元:5月6日消息,据EigenPhi MEV Alert监测,MEV机器人使用5种加密货币(USDC、FRAX、ETH、WETH、USDT)通过Arbitrage形式获利3719美元,ROI达2481%。[2023/5/7 14:47:37]

费用狙击防御流程图,来自0xB10C对状态的争夺和受承诺但并不明确的状态转换导致MEV的产生。比特币基本上不存在共享状态,也就没有争夺,而且比特币的状态转换受严格规定,所以MEV通常只限于费用狙击和其他类型的双重支付。也就是说,如果不直接攻击共识机制,比特币矿工可以提取的MEV少之又少。这使比特币不适合进行MEV研究,我们不会花太多时间在比特币或与之类似的链上。MEV的诞生

像任何一段良好的关系一样,MEV需要做两件事:争夺和承诺。首先,它需要人们争夺公共状态的控制权。MEV需要受人们欢迎且愿意为之付费的状态。其次,它需要承诺。在一段时间内,MEV希望人们承诺对状态进行更新,但同时这一承诺尚未执行。当人们签署并广播交易时,他们承诺对该状态的控制进行争夺。但承诺和执行之间的滞后使MEV得以介入,在事前和事后接触该状态。它拉动了用户的意图,将他们的承诺推向可接受的最坏结果,使提取者将差价收入囊中。DEX是MEV实施的绝佳之地。他们有一个完美的争夺方案:每个人都想在市场上进行交易,而每个交易都可以与其他交易竞争。比如,2016年自撮合的订单簿DEX设计EtherDelta就允许矿工在交易中获得优先权,但没有人真正利用它做任何事情。一些链上自动撮合的CLOB在当时看来是很疯狂的,现在回想起来也是很奇怪的。虽然我们知道手续费费钱,但到2018年中期,一单位手续费的价格大约是今天的1/400,是去年的1/10000。直到2020年,我们才对手续费市场有直观理解。2017年DAI的推出为DeFi引入了清算。清算引入了大量但不频繁的MEV。在过去的几年里,我们观察到预言家通过作弊来赢得自己协议的清算,并且通过极端的手续费拍卖来赢得SpikeMEV。SpikeMEV也可能是由黑客、NFT掉落和其他特殊事件产生的。因为它不能被分割成小包,所以SpikeMEV对协议运行有很大的影响。协议设计必须考虑到不经常发生的、但可能后果重大的恶意激励。另一方面,DEX倾向于随着外部市场的变化而变化,从其市场的移动中产生FlowMEV。它的特点是更频繁、更小的MEV数据包。AMM的目的与MEV密不可分,它们的存在是为了跟踪外部市场,通过向提取者赠送价值来实现这一目的,这些提取者将恒定函数推向“公平”的定价。实际上,它们通过提取MEV的“套利者”来维持效率。2018年中后期的第一批AMM开始在订单簿上进行流动。这导致相应的MEV增加,并引起了人们对这个问题的极大关注。当然,在2018年,Uniswap的资金池是以个位数计算的,而且资产少得多。这时的MEV研究几乎不存在,当然,我们甚至不叫它MEV。我们大多称它为抢先交易,借用TradFi交易所的“DEX抢先交易”或“清算抢先交易”。我们知道它不仅仅适用于插入订单的情况。在理论上了解回跑和三明治攻击后,我们知道,如果提取者有利可图,交易可以被延迟或回撤。过去的DeFi也许不知不觉建立起创造MEV的必要环境。然而,没有人真正担心这个问题。当时的状态还不够理想,所以回报还不存在。因为没有人有这方面的实际经验,我们甚至不清楚当提取到来时究竟会发生什么。Flashbots的形成

今日夹击MEV机器人的恶意验证者已被Slash惩罚并踢出验证者队列:4月3日消息,Offchain Labs 开发者 terencechain 在社交媒体发文表示,链上数据显示,今日夹击 MEV 机器人的恶意验证者已经被 Slash 惩罚并踢出验证者队列。

此前报道,据推特用户 @punk3155 表示,部分 MEV 机器人遭黑客攻击,损失已达 2000 万美元。该用户表示,黑客通过替换 MEV 机器人的交易模块进行攻击,这可能成为整个 MEV 生态系统的主要转折点。[2023/4/4 13:42:44]

随着2019年4月“FlashBoys2.0”的发表,MEV研究开始流行起来。我建议你重读这篇优秀的文章,了解一下每位作者。它是协议和机制设计者的奠基性论文,它将永远是标准课程的一部分。如果没有Tina,我想它的发展可能早已经停滞不前。2018年初我和Tina在某个VC的办公室认识。我们是通过一个共同的朋友联系上的,我们的推介会当时也在一起。我当时正在推销Summa的HTLC变体项目,由于我们了解到需要两个在线方的跨链协议存在局限,该项目最终被叫停。Tina在推销一个关于在农场挤奶的社交区块链游戏。我们对衍生品挖矿有共同的兴趣,并对如何进入这一领域有一些想法。我们在熊市的每一次黑客马拉松上都会交谈。她擅长选中超前的想法,并围绕它组建团队。她的黑客马拉松项目后来成为CarboClan,这个游戏基于衍生品挖矿,游戏内容和做蜂蜜柠檬有关。在2019年的后半年,Tina开始组织活动。她只用一周就搭建起defi.wtf,并与DevConOsaka一起举办。仅3周后她又举办了macro.wtf。此后不久,PirateShips成立,这个名字来自2019年我们在EthDenver开的一个关于闪电贷和闪电铸币的玩笑。PirateShips是由Tina在旧金山、纽约和其他地方举办的沙龙式聚会。你可以在这里找到一个不拘一格的研究人员、工程师、操作员、子和其他加密货币从业者。这些“船”有些时候会邀请研究人员,有些时候会有特定主题,有些与在当地的人进行随意小聚。这个组织从2019年底也就是整个大流行病期间运行,吸引了最坚定的支持者们。Flashbots的诞生要远远归功于PirateShips,而非论文“FlashBoys2.0。它是作为一个永久的“船”诞生的。MEVShip成立于2020年中期,并从一个人的空间扩展到线上的数字集体。其他Flashbots的创始人和管家——Stephen,Phil,Alex——被拉进了这艘“船”首次亮相,将MEV推向了以太坊对话的中心。DeFi之夏已然开始,但我们还不知道它会对我们有什么影响。Mev-explore和Mev-inspect的发布为可用MEV的链提供了粗略的工具,突然间这件事情就变得切实可行——它不再只是一个理论。那年秋天Flashbots拍卖会的到来,宣告着MEV提取工具近在眼前。钱随处可见,“捡钱”的比赛也拉开序幕。MEVShip为Flashbots打下基础,并树立了合作研究和实验的文化,推动了该组织的发展。从这种文化中衍生而来的清晰使命已定义了MEV的叙述。MEV提取将不可避免地产品化,但Flashbots的文化和精神却不然。专业化

Jito Labs已完成Solana主网上首次MEV分发:9月19日消息,推特ID为@0xspl_iff的Jito Labs团队成员表示,Jito Labs已于北京时间今日6:00左右完成了Solana主网上首次MEV分发。

此前报道,Solana生态MEV基础设施开发商Jito Labs于8月宣布完成由Multicoin Capital和Framework Ventures领投的1000万美元A轮融资。[2022/9/19 7:06:17]

当然,MEVShip和Flashbots的光环吸引了很多技术人才。Flashbots拍卖会在2021年1月推出——在Flashbots宣布后的不到3个月里——非常完美的时间点。以太坊迎来历史上最大的涨幅,MEV生成量相应大增,在这样时刻的初期,Mev-geth被推出了。在Flashbots拍卖之前,一些勇敢的搜索者通过向交易池广播交易和具体的手续费来提取MEV。这不可靠,也十分低效。它要求搜索者看到交易池中的交易,在区块内模拟、提取和广播。EIP1559之前对费用的规定和交易池的普遍不可靠使这一过程变得复杂。假设区块按费用排序,抢先交易将对费用进行选择,尽可能在目标对象之前立刻执行。SpikeMEV交易会支付令人震惊的高额手续费。因为搜索者使用了公共交易池,所以会出现激烈的实时拍卖。这就导致了一个混乱又有趣的局面。

Flashbots拍卖的相对简单性推动了它的采用。它简化为一个单一的RPC端点,允许搜索者提交捆绑物,捆绑物应完全按照指定的方式包含在区块中,而恢复这一动作会抛弃捆绑物。这为专业化创造了一个简洁的接口。搜索者猎取和捕获MEV,并确保它捆绑好,将其传递给矿工以纳入链中。Flashbots拍卖很快就定义了提取,以至于其他系统几乎没有任何意义。Flashbots拍卖的后续发展是我们在mev-boost所见的那样,将“建造者”与“生产者”分离。我第一次听说提议者-建设者分离是在2019年的EthBerlin。Will当时在eth2上工作,教给我很多关于“无状态以太坊”设计中状态见证生产与更新的事情。我不记得当时我们叫它什么,但它被概念化为一个协议规定的专门节点,负有额外的责任。“无状态以太坊”因大流行病而终结。MEVPBS是mev-boost中的实例,它存在于协议之外,是基于市场的专业化,而不是由协议规定的专业化。今天,我们已有一个相对成熟的MEV供应链。搜索者在交易流中挖掘MEV,相互竞争价格上涨和流量。搜索需要技巧和极度的专业化。他们秘密进行,因为要保持对其他搜索者的优势。建设者接受来自搜索者的捆绑物,并将其建成区块。搜索者和建造者相互共生。建设者依靠搜索者进行提取,而搜索者则依靠建设者诚实地包含捆绑内容。构建者从提议者那里购买将其区块纳入主链的权利。提议者拥有协议赋予的权利,可以将区块添加到链上,并选择支付最多MEV的构建者区块。用户创造MEV,由搜索者进行提取。搜索者支付给建造者;建造者支付给提议者。齿轮加上油,区块被组装起来,交易进入了链中,就这样转动了起来。既然我们在讨论这个话题,那么就简单说一下。捆绑有一个意想不到的副作用:它们导致搜索者顺便补贴了提取目标的交易费用。当搜索者将用户交易纳入捆绑交易时,该用户交易会比其他情况下更早、更可靠地进行确认。搜索者提取的MEV在供应链上被部分支付给建造者和提议者。这有效地将部分提取的MEV转换为捆绑交易的交易费用。从本质上讲,提取的MEV向提议者支付了“影子费用”。交易的优先级首先由其MEV决定,其次是其协议费。提取意外地破坏了EIP-1559。非捆绑式交易在基价以外收取Gas费。而捆绑式交易实际上仍然是一种第一价格型拍卖,在基本费用上进行统一的小费收费,而不是按Gas计算。也就说现在有两个互相依赖的收费市场。一个是MEV交易的影子市场,一个是其他的常规市场。MEV能购买到优先权。我们在EIP1559之前就预测到了这些影子收费市场的出现。但我们没有预料到的是使用MEV的市场情况。由于提取在幕后运行,用户从影子市场中受益,甚至没有意识到它的存在。从机制设计的角度来看,MEV驱动的PBS很可能不是“安全”或“激励兼容的”。到目前为止,Flashbots的做法是依靠诚实的假设来填补激励机制的空白。然后他们将这些假设确立为市场规范行为。为什么建设者不把捆绑物拆开来,而是采取MEV?为什么建设者不包含被恢复的捆绑?因为违反这些市场规范会导致搜索者停止使用中继器。我们认为让游戏迭代起来,比让游戏结束,直接抢夺捆绑的MEV更有利可图。我不确定,这种机制长期来看能否支持SpikeMEV和垂直整合。拍卖的激励不相容性可以被安全地暂时忽略。目前的市场规范已经足够。机制设计已向市场压力低头。利润率的压缩是今天MEV供应链唯一相关的问题。由于提议者拥有选择区块的独家权利,建设者必须在价格上竞争。他们被迫放弃越来越多的MEV份额,交给提议者,并从搜索者那里获取更多的份额进行支付。由于提议者占据了大部分份额,MEV的利润率已是崩溃态势。从根本上说,提议者提取租金。建设者和搜索者不能从其他人那里购买,也不能拒绝购买。提议者被协议授予独家权利,能够选择下一个区块,并且可以不受监督地行使这一权利。套用一位相当著名的家RodR.Blagojevich的话“提议者得到了如黄金一般的东西。他们不会白白放弃它”。提议者被协议授予极大的权利,这不是一种道德或自然权利。它是由协议的规则授予的,可以人为改变。不管怎么说,提议者因延长区块链获得报酬,然后建设者再向提议者支付报酬,让他们以特定方式延长区块链,这便是一次获得两份报酬。在MEV提取之前,排序是一个不那么重要的角色;通胀型区块补贴是主要的激励措施。因此,权利随意地被免费分配。这就是为什么提议者没有为这项权利支付任何费用。它过去没有任何价值。但现在,排序包括对大量MEV的权利,这种不对称的权力关系使MEV的供应链被扭曲。这一领域的研究正在进行。未来我们有可能看到协议内机制被提出以解决这一问题。Sunny主张对进行中的交易进行加密。加密交易可以防止提议者在交易被排序前了解到MEV值。就我个人而言,我感兴趣的点包括将MEV纳入分叉选择规则的设计、将订购权卖给价高者,和保留大部分提取的价值用于协议内再分配。MEV:第一个五年

质押协议Figment表示将在以太坊2.0上支持MEV:7月20日消息,加密质押协议Figment周二宣布,当以太坊完全作为权益证明网络运行时,它将支持MEV。

MEV是指矿工或验证者根据其在以太坊区块链上确定交易顺序的能力从交易区块中提取的最大价值。该价值超过了标准的区块奖励和Gas费用。

在解释其MEV策略时,Figment表示将优先考虑公平MEV提取。该公司将公平MEV定义为确保增加网络上的质押,并为客户提供最大回报,同时防范中心化风险。(The Block)[2022/7/20 2:24:58]

那么,我们现在该何去何从?五年前,MEV起源于好奇心。它是研究人员晚餐时谈完正事之后小酌几杯的结果。MEV等待着DeFi活动和实践经验的正确结合。当我们进入2021年的牛市时,Flashbots靠着MEV研究在浪潮中一路上升。现在,我们举行MEV专题讨论会,让搜索者和开发者一起讨论有关MEV的协议设计。市场结构已经确定好这3个角色的配置,并开始测试其极限。虽然人们仍然尊重PirateShip的理念,但以太坊上的提取已呈现专业化的态势。在未来,MEV将不会被任何精神或研究所定义。MEV的故事将由利润率书写。纵观其历史,人们都认为MEV或危险或邪恶。“偷窃”这个词被戏谑地提及过不止几次。但最近几日,我开始认为这种价值判断并不合理。MEV是一种事实。再多的哲理、研究或机械组合都不会改变这一点。这就是为什么我很高兴能够见证有力的MEV提取供应链的出现。专业化的MEV就是可预测的MEV;可预测的MEV就是有用的MEV。我们没有聪明到可以提前规划市场,所以让我们尽可能利用能利用的一切吧。

韩国上市游戏开发公司Gamevil收购区块链科技公司Zenaad:11月25日消息,韩国上市游戏开发公司Gamevil已收购区块链科技公司Zenaad,计划发展基于区块链的游戏平台。Gamevil昨日透露,收购Zenaad后,其区块链生态系统建设已进入最后阶段。Zenaad的技术力量已经内化到Gamevil的开发团队中。该公司将利用区块链技术用于为其NFT交易所构建电子钱包,并为其全球游戏服务平台HIVE开发基于区块链的广告解决方案。

据了解,Gamevil的HIVE平台正在转变为一个基于区块链的开放游戏平台,以增强公司开发链游的环境,并促进NFT的便捷交易。Gamevil的NFT交易所将于2022年上半年推出。(Forkast)[2021/11/25 7:11:05]

2022年的加密市场给出了一份非常“动荡”的年终答卷。2022开年至今,在全球大类资产表现中,比特币65%左右的跌幅超过其他主流资产类别.

现实生活中手机转账数目,卡上余额,通话数据甚至对象信息我们都会小心翼翼的注意数据信息的安全和不对外公开,这是个人隐私也是其对应的数字资产,隐私的相关保护也慢慢成为了大众共识.

市场观点: 1、宏观流动性 货币流动性趋紧。日本央行变相加息,短期全球流动性依然紧张。美联储上周表示只要美国通胀水平居高不下,可能会在23年加速加息,并可能会将高利率维持在更长的时间.

特别感谢DennisPourteaux和TinaZhen的讨论促成了这篇文章。DennisPourteaux最近提出的另一种指南针提出,我们当今时代最重要的分歧不是自由与威权主义或左派与.

1月10日,由MarsBit主办,香港创新产业园区数码港、G-Rocket高诺国际加速器、element协办的「POW’ER香港Web3创新者峰会」在港举办.

Tl;dr:监管治理和政策社区的人问我最常见的问题之一是监管清晰度究竟是什么样子。在这篇博客中,我概述了一个现实的蓝图,以确保我们对中心化参与者有清晰的监管,以及跨交易所的公平竞争环境,同时保留.