FTX的崩溃证明了自我托管和风险管理的重要性。但是在DeFi中,仍有许多漏洞、RugPull以及合约BUG,一不小心就会亏钱。今天这篇文章,我就来说一下如何去评估一个项目的安全性,以保护好自己的资产。如果你自己本身就是一个经验丰富的智能合约开发者,能够亲自去验证项目代码的安全性,这再好不过了,但是我相信大多数人都不是。所以没办法,我们只能根据其他数据去评估一个项目,这涉及到一定程度的信任。TVL高就一定安全?

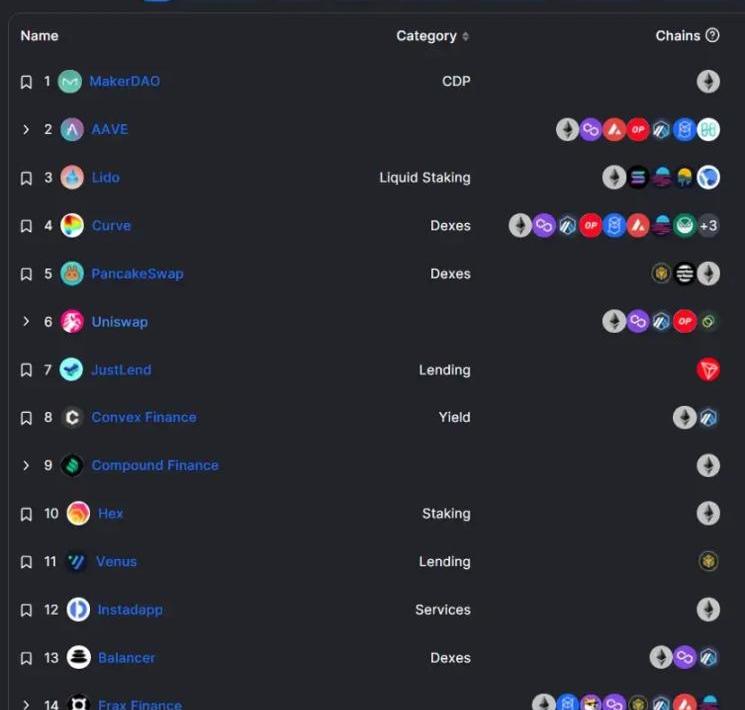

众所周知,大多数人通过存入智能合约的资产价值来评估一个DeFi项目的好坏。因此,不少人认为TVL在一定程度上,是可以反映这个项目的安全性的。如果锁仓的资产越多,那么说明这个协议的安全性就越高。你可以这么想,能够锁仓这么多资金的协议,那这些存钱的人一定是进行了充分的调查,确认了协议的安全性才敢把钱放进去。不幸的是,TVL往往给人一种错误的安全感。一方面,你认为高TVL的协议更加安全,但同样黑客也会盯着这些协议进行攻击,因为攻击这些协议能赚取更多的利润。另一方面,低TVL也不一定就意味着协议就不安全。因此,仅仅通过TVL去判断一个协议的安全性,不免有些似是而非。我们根据TVL对现有的DeFi项目进行一个排名:

看完这张图后你还认为高TVL一定代表着安全吗?图中有哪些协议你觉得是不可信的?为什么?亲自验证

「不信任,只验证」是我们进行智能合约审计的原因。如果不是这样,我们可能不需要审计。因为代码是开源的,社区可以找到代码中的所有问题。然而,社区可能没有正确的动机、激励或专业知识来验证代码。因此审计人员必须要足够专业,但更加重要的是,审计人员自己不能出问题。例如,著名审计公司Certik经手审核的不少项目仍然被黑了,可以说是防不胜防。

同时,审计公司也在建立自己的声誉。如果他们审核的协议被黑,则给人一种不专业的印象。事实上,Certik已经审核了超过3422个项目,所以其中一些项目遭到黑客攻击或存在漏洞也是难以避免的。所以仅仅进行是通过审计,并不意味着协议是安全的。我见过一些项目自豪地宣布「完成审计」,但当你阅读审计报告时,却发现他们的安全分数实际上很低。这给我的教训是,不要盲目相信项目方的审计公告,而是通过阅读实际审计报告来验证结果。我不爱读审计报告怎么办?

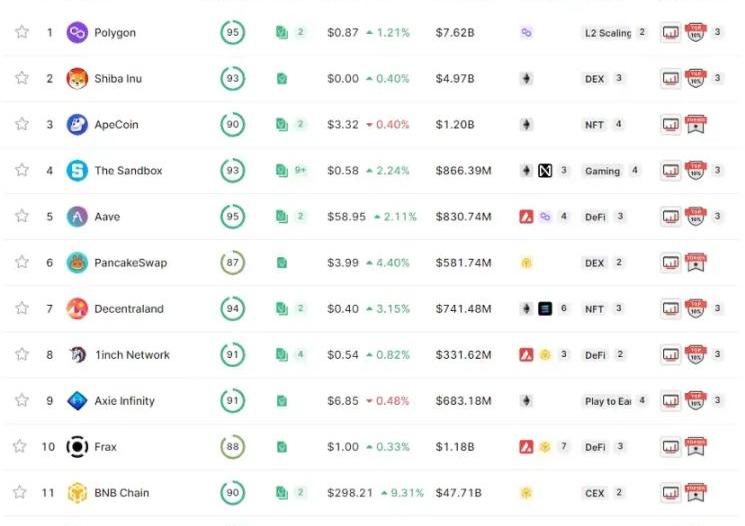

事实上,大多数人都不会阅读审计报告,不过Certik有一个包含所有已审项目的数据看板,在这个看板里面,你可以检查项目的「信任分数」,数字越高表示安全。

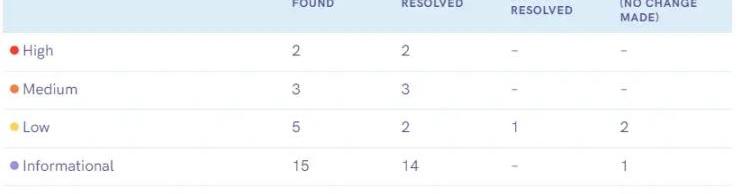

其它审计机构,例如Hacken,也会有类似的数据看板。或者你可以简单地阅读一下审计摘要,例如下面这个TraderJoe的例子,它是由Paladin审计完成的。译者注:TraderJoe是Avalanche上的一站式交易平台。提供交易和借贷功能,并将其结合能够提供杠杆交易。

通过这里的数据我们不难看出,TraderJoe修复了所有的中高风险问题,但是在低风险问题上,却仍有部分未进行修复。审计只是开始

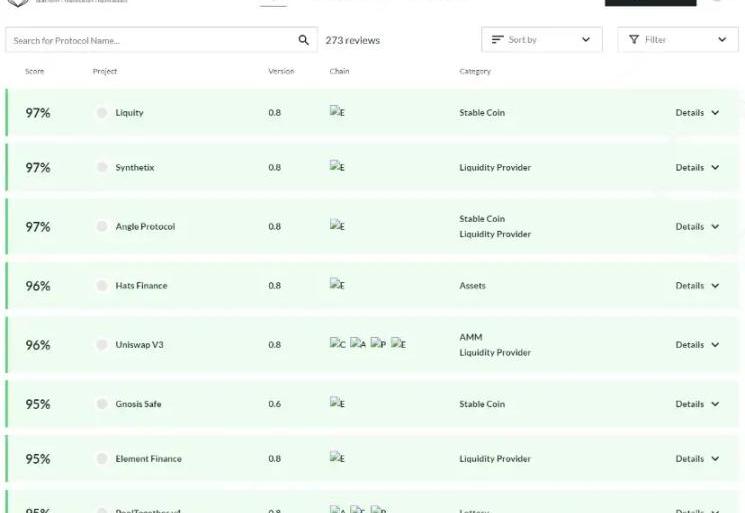

评估一个项目的安全性,还需要考虑更多:充分的测试赏金活动文档的公开透明管理控制Oracle文档要考虑的方面那可太多了,要是全部都亲自验证,恐怕先得累死。说到这里,我们就不得不提到DeFiSafety。它会对这些协议进行一个验证,然后给出安全评分。

根据它们提供的结果,我们可以很清楚地看到,LiquityProtocol、Synthetix以及AngleProtocol是所有经过验证的DeFi协议中最安全的。在DefiSafety上,你还可以查看更多细节部分的内容。例如,Liquidyprotocol仍然需要形式验证。译者注:在计算机硬件和软件系统的设计过程中,形式验证的含义是根据某个或某些形式规范或属性,使用数学的方法证明其正确性或非正确性。

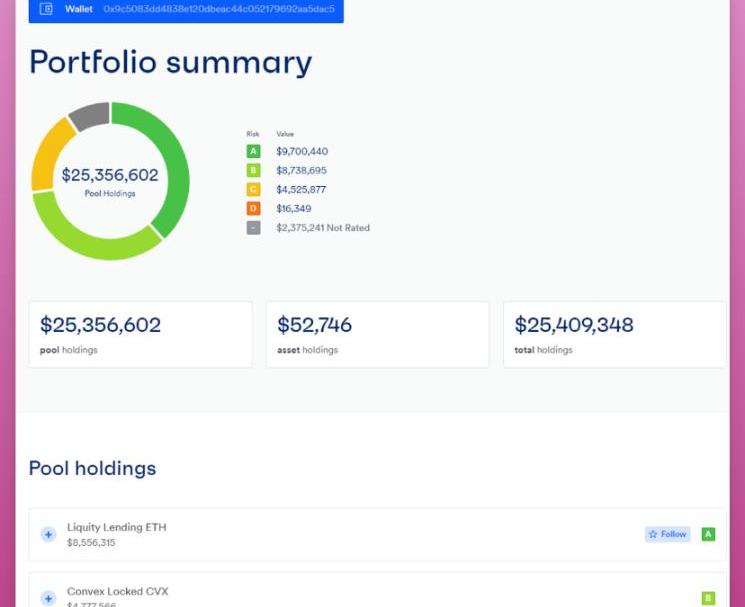

此外,你还可以通过ExponentialDeFi,对钱包的投资组合进行一个安全性评估。「评价钱包」功能会为你提供当前投资的风险分析。例如,在Tetranode的资产中,就有450万美元的资产是被存入在风险较高的协议中。

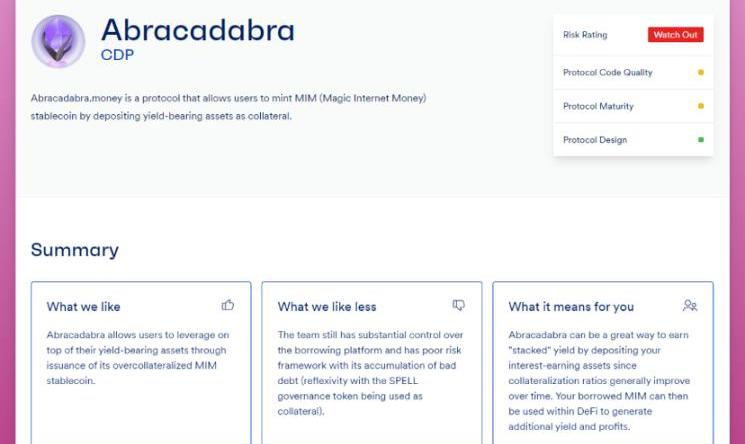

译者注:Tetranode是一位匿名远古巨鲸,据传他有价值约10亿美元的加密资产,他在2009年的时候就接触到了比特币,并在此后的日子里始终对其保持高度的信仰。ElementalDeFi会根据项目评估给出评分,评估考虑了资产风险、代码质量和资产存放的区块链的安全性。这种简单易懂的风险说明,让我爱不释手。就拿Abracadabra的稳定币MIM来举例,它会直接给出警告:SPELL被用作抵押品可能会导致坏账。

译者注:Abracadabra是一个生息资产稳定币协议,用户可以使用用生息凭证进行质押并印铸协议原生稳定币MIM。不懂就问

最后一个要给大家介绍的方法就是,直接加入项目的社区,然后思考一下下面几个问题:他们有保险基金吗?他们会回避提问吗?他们正在做什么来提高安全性?

例如我之前就曾问过Stargate团队,他们是否拥拥有保险基金,以防止项目被黑客入侵。但是有时想要得到一个准确的答案,却并不是那么简单,项目方往往会各种拐弯抹角地回避问题。这似乎是一种危险信号,让人不得不提高警惕。但是无论发生什么,DeFi都还很年轻,还有很长的路要走,所以最好不要把所有的鸡蛋都放在一个篮子里!

在NFT领域,版税成为了绕不开的大热话题。在很长一段时间内,大家都采用与OpenSea相似的版税规则,即由买家支付项目方或创作者设定的版税,此举可以让创作者既能获得NFT作品的初级销售收入又能获.

头条 DCG欠子公司Genesis超11亿美元,并要求不要披露Odaily星球日报讯推特用户Andrew发推表示.

当地时间11月17日,FTX新任首席执行官JohnRayIII向美国特拉华州破产法院提交了一份文件,披露了FTX集团相关资产以及运营情况,同时也揭露了此前内部管理混乱、财务状况紊乱等问题.

11月16日,Genesis宣布其贷款部门暂停取款和发放贷款。当日晚些时候,加密交易平台Gemini发文称其理财产品Earn受Genesis暂停取款和发放的影响而暂停取款服务.

随着FTX事件持续发酵,中心化交易所的储备资产成为加密市场关注的焦点,每一个普通用户都在日夜忧虑:谁有可能下一个暴雷?过去一周,多个平台相继进行透明度公示,披露了部分储备资金钱包地址.

DAI、LUSD、sUSD和FRAX等债务支持的稳定币是DeFi中被动收益的来源。用户可以从此类资产的高杠杆头寸中受益。如果对USDC等其他稳定币进行杠杆操作,则用户的清算风险被认为很小的.