在过去的几个月里,DeFi借贷赛道产生了重大变化,1kx研究员Mikey0x对此场域重新进行梳理,BlockBeats对其整理翻译如下:本文内容将包括对新借贷协议的介绍、核心数据统计以及发展趋势,也许可以让我们大致把握下一个周期的赛道面貌。

新借贷协议

dAMM和Ribbon

dAMM和Ribbon是非足额抵押的、提供可变利率的借贷协议,在本质上类似于Aave的借贷池模型,为用户提供高效的、无摩擦的存款和借贷体验。dAMM目前支持23种资产,Ribbon即将上线。Lulo

Lulo是一个链上P2P订单簿模式借贷协议,提供固定利率和周期借贷。经过后端运行,用户可以从复杂的借贷机制中轻松获利。和Morpho类似,Lulo关闭了借贷池模型中常见的贷方/借方利差,而是对贷方/借方进行直接匹配。Arcadia

谷歌计划在其旗舰搜索引擎中添加对话式人工智能功能:金色财经报道,谷歌CEO桑达尔·皮查伊表示,谷歌计划在其旗舰搜索引擎中添加对话式人工智能功能,以引导这家科技公司应对来自ChatGPT等聊天机器人的竞争以及更广泛的商业压力。[2023/4/6 13:48:36]

Arcadia借贷协议允许借款人一次性将多种资产抵押到资金库中。这些资金库是NFT,因此可以被组合为第二层产品。贷方可以根据金库质量选择风险偏好。ARCx

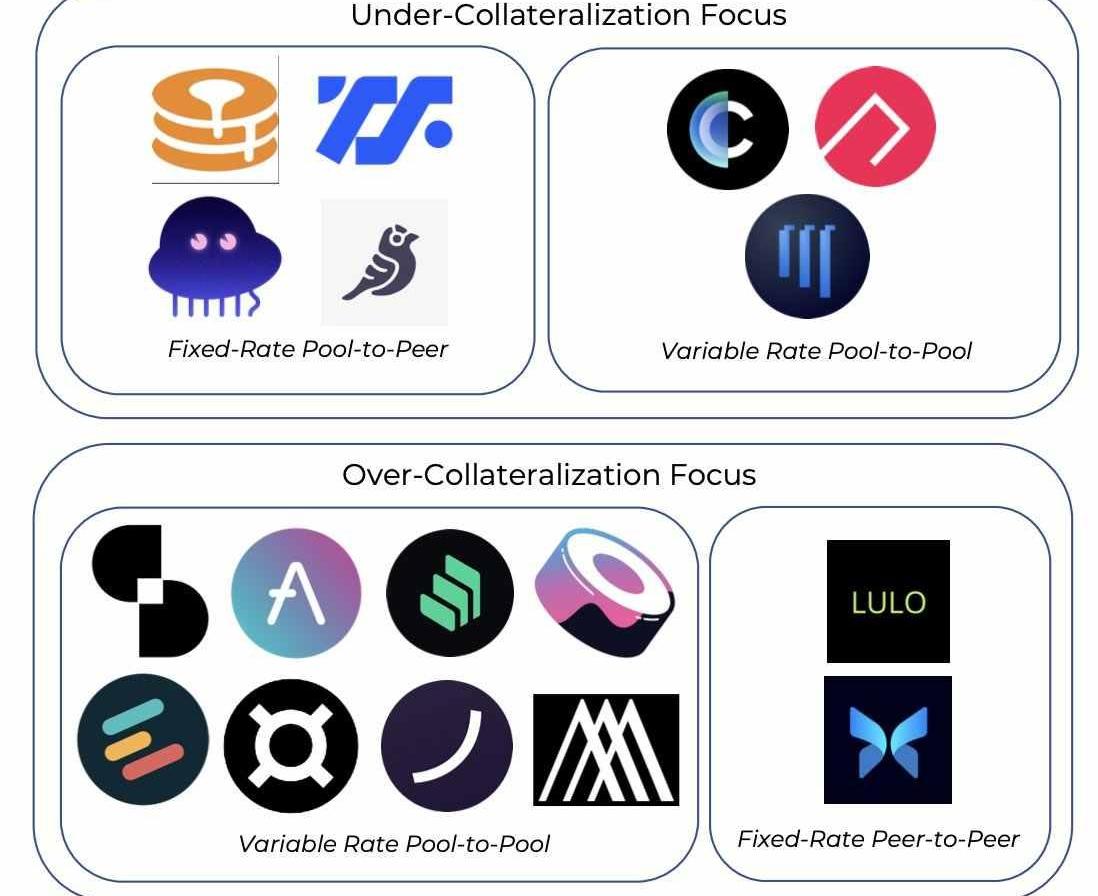

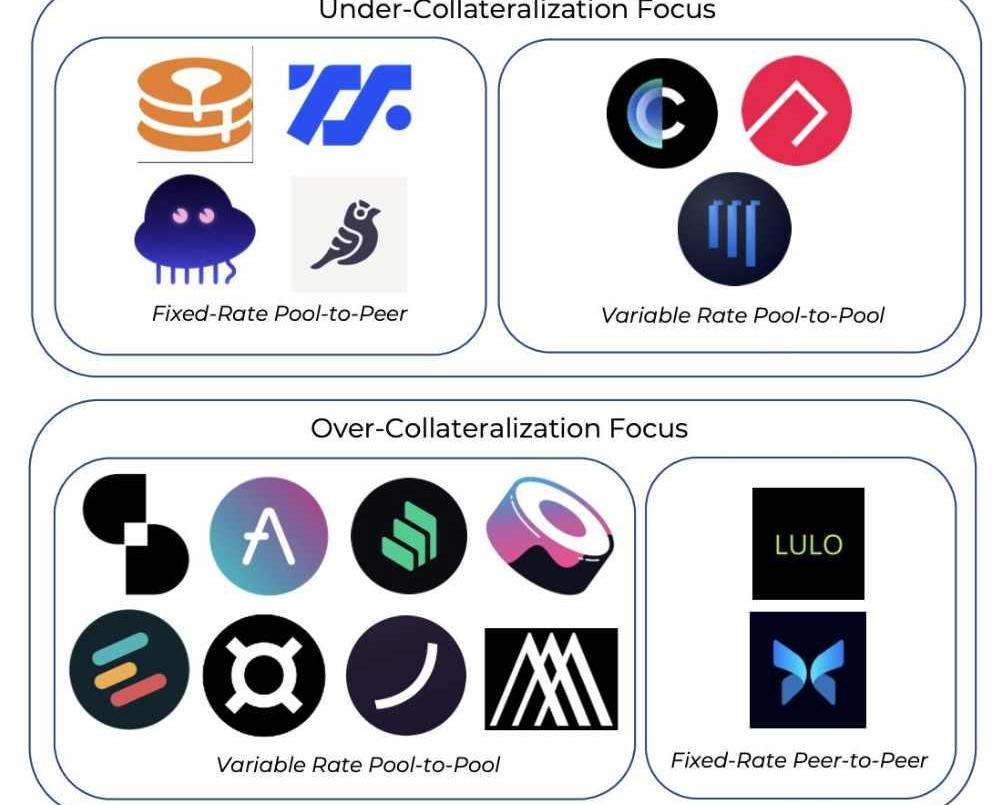

ARCx借贷协议会对借款人的链上交易历史进行评估,借款人的历史交易信用越好,则其贷款价值比越高。截至目前,最大一笔借款中借款人LTV高达100%。贷方根据借款人的信用风险提供流动性。dAMM和Ribbon在机构借贷领域直接与Maple和Atlendis竞争。Arcadia、ARCx和Frax则是该领域现有模型的变体。

美众议员:将继续就如何将数字资产纳入监管框架与金融服务委员会进行对话:金色财经报道,美国众议员Don Beyer(非委员会成员)发表了一份声明,赞赏了金融服务委员会今天举行的听证会,并提到了他关于加密货币监管的法案。他说:“我的全面数字资产立法是针对这些努力的绝佳起点。我期待与主席Maxine Waters和委员会其他成员继续就国会如何将数字资产纳入监管框架进行对话,这是行业和监管机构一直以来越来越强调的需求。[2021/12/9 13:00:06]

核心数据分析

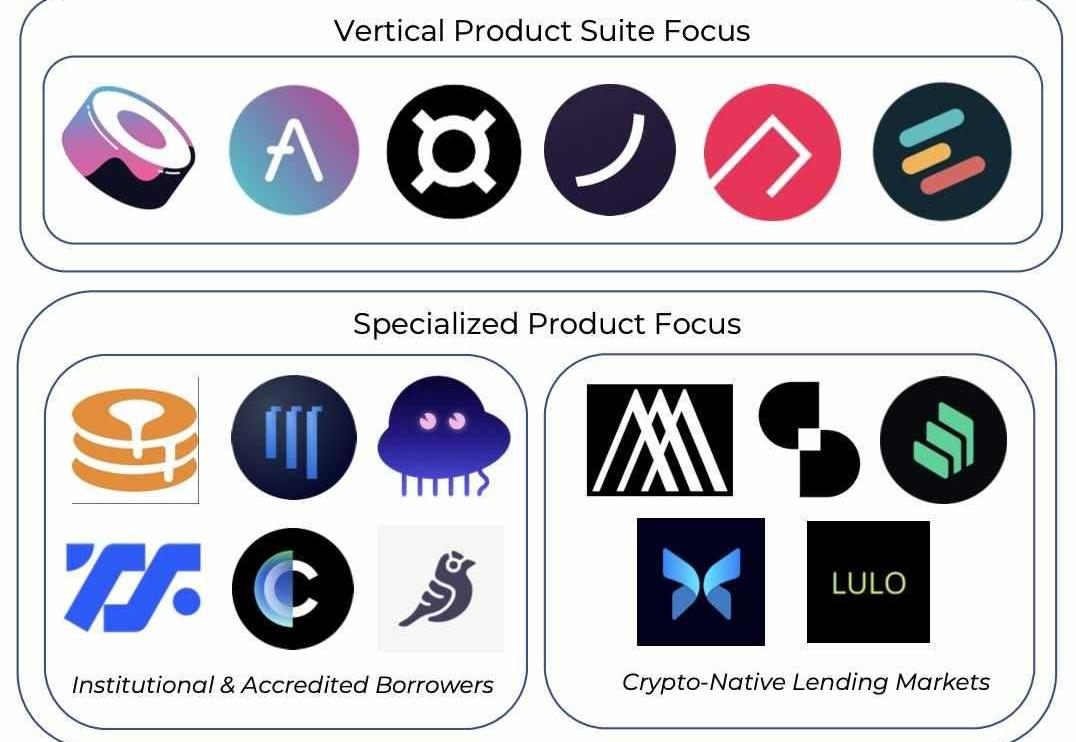

许多协议仍不断追求「产品垂直化」,以保持其竞争优势和价值捕获能力。Frax:Stablecoin、AMO、AMM、流动质押AAVE:Stablecoin、非足额抵押贷款、风险加权资产RWAARCx:信用评分Ribbon:资金库+借贷

Ripple首席执行官希望与SEC新领导层进行对话:4月1日消息,Ripple首席执行官Brad Garlinghouse在最近接受彭博社采访被问及是否有和解的可能性时,他表示希望与SEC新领导层进行对话。Garlinghouse坚持认为,XRP交易了八年,SEC前主席Jay Clayton提出的诉讼毫无道理。详情见原文链接。(u.today)[2021/4/1 19:36:13]

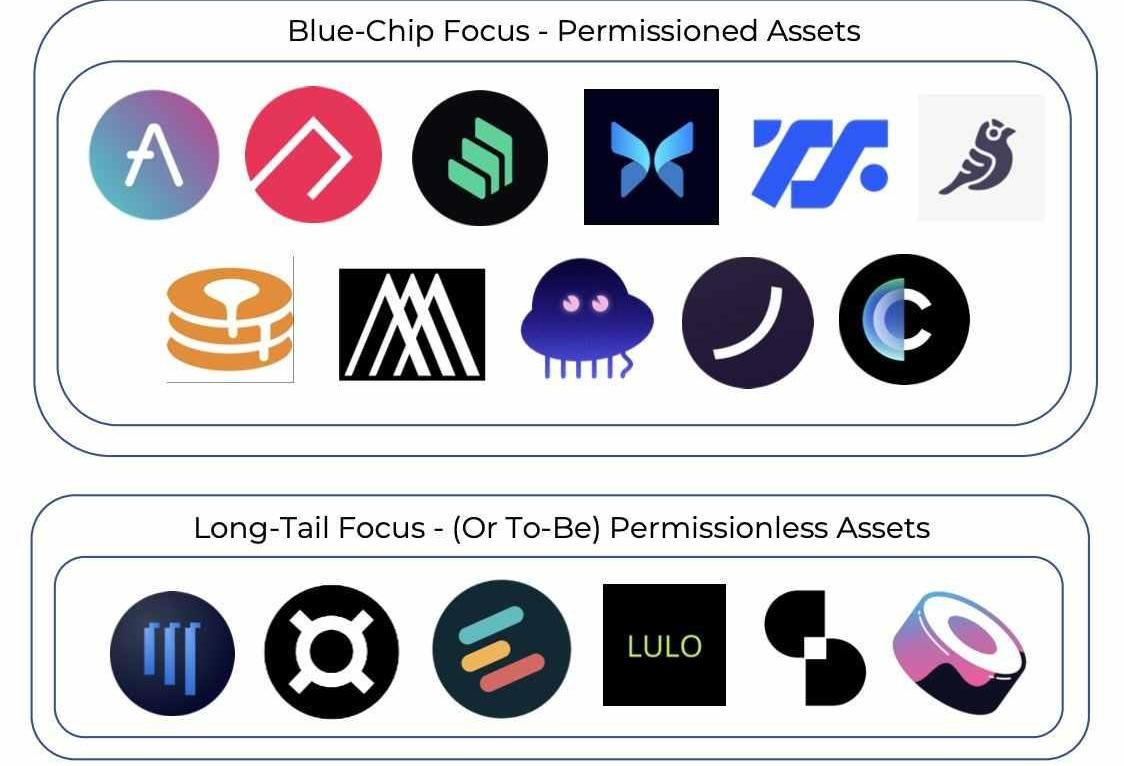

一些借贷协议更关注于迎合长尾资产从机构层面讲,dAMM是目前唯一一个已经支持多种长尾资产的协议。Eulerfinance允许借贷任何资产,其中部分可以作为抵押品。

STD盛大公链接受央视《对话品牌》栏目采访:9月25日,中国企业数改专业委员会主任,盛大公链CEO赵永亮先生,今日接受中央电视台《对话品牌》栏目采访,其间多次提到企业数改的相关政策以及盛大公链运用在企业数改方面的优势,这是央媒首次对专业从事区块链技术的企业的官方报道。盛大公链专注区块链底层技术开发,拥有多项区块链黑科技,其独立开发的STD钱包可直接对支付宝收款码实行秒结算,真正实现了互联互通的点对点交易。[2020/9/25]

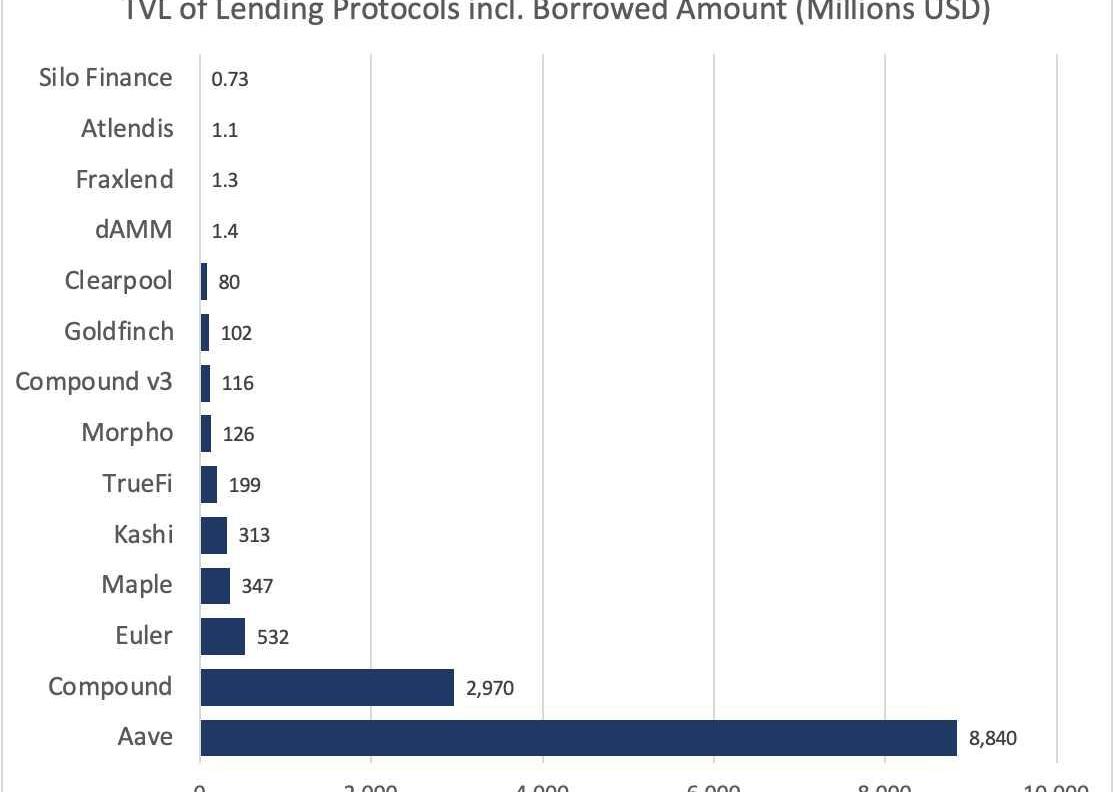

迄今为止,AAVE仍然赢面显著,部分归因于其积极推进多链部署,其总TVL的37%来自于Layer2与EVM兼容链。CompoundV3从V2获取资金的速度不佳,Compound因此稳居第二名。Maple是最受欢迎的非足额抵押借贷协议。

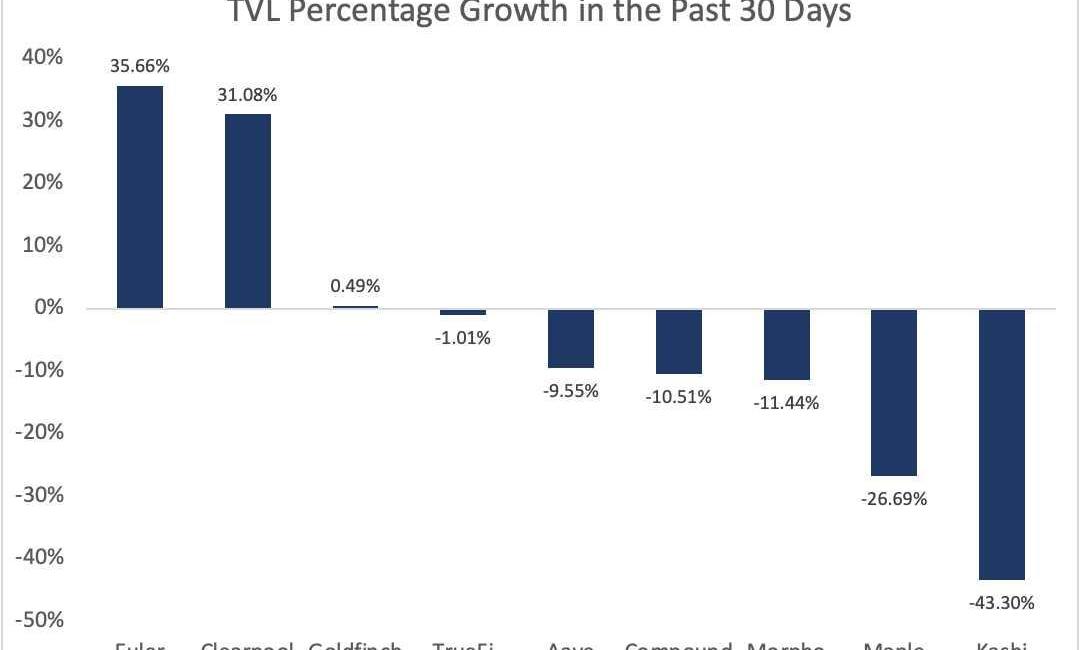

在过去的一个月里,Euler和ClearPool是仅有的两个出现显著增长的早期平台。AAVE和Compound增长幅度居中,而Kashi跌幅最大。

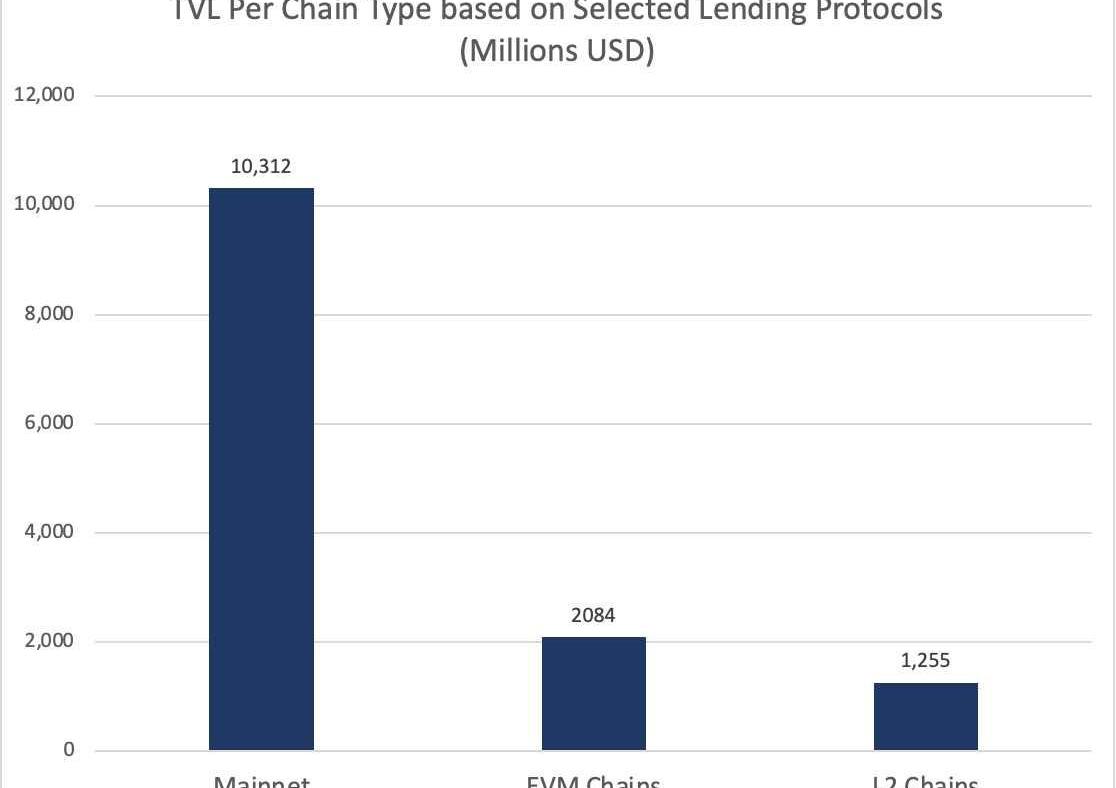

大部分借贷TVL来自主网,但EVM和Layer2正在缓慢侵占市场份额。在下一个周期中,Layer2使用量和项目数量增长将会导致对杠杆的需求提高,从而产生更多流动性。

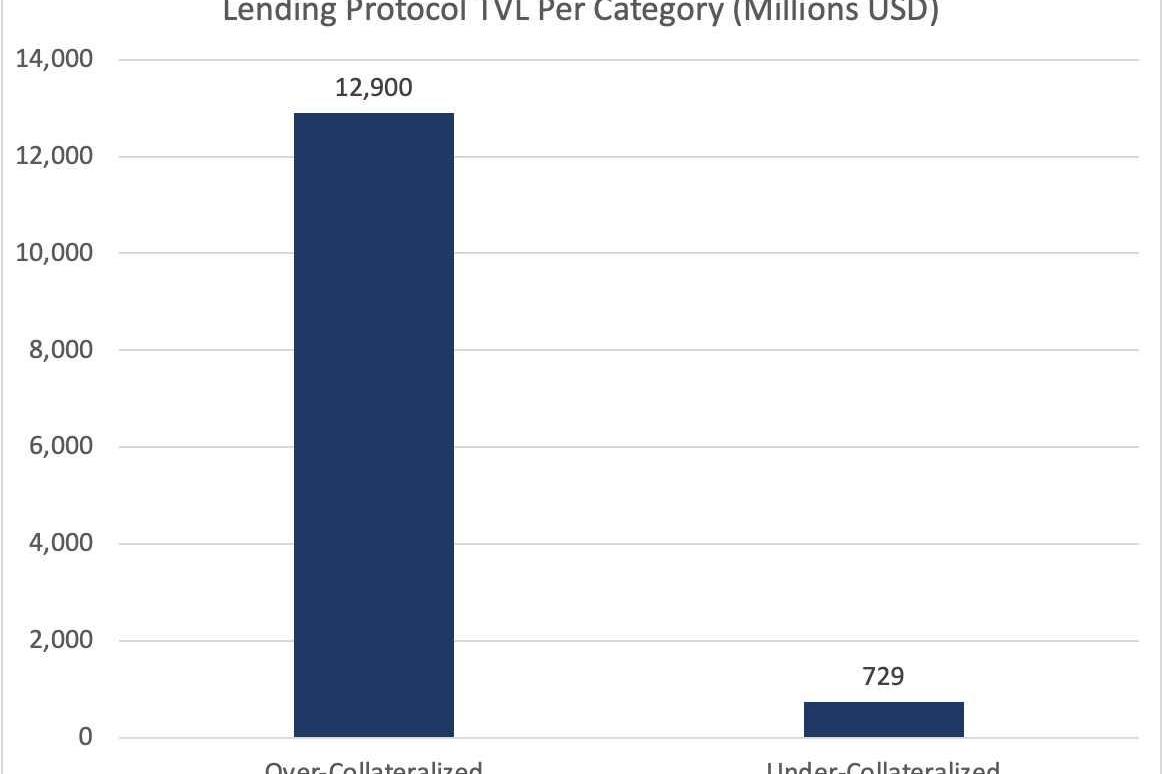

以借贷协议的不同类别进行TVL排序,超额抵押模型一直占主导地位。但随着KYC和ZK凭证技术的推进,以及更多机构资本的入场,这种差距预计会进一步缩小。

对比蓝筹资产与长尾资产借贷,目前蓝筹资产几乎占据了所有的流动性。Euler是比较知名的、专注于长尾资产的协议,但它的TVL只有不到5%是属于长尾资产的,这主要是由于质押Token带来的机会成本。当质押可以获得高达10到30倍的APR时,用户怎么会选择将GRTToken存入Euler呢?随着市场上出现更多流动性质押DeFi协议,这种情况会被逆转,在这些衍生品中,Token可以在获得收益的同时被用于借贷。垂直化是所有DeFi中一个不可忽视的有趣趋势,因为借贷并不是唯一一个市场份额越来越集中的赛道......Lido、Uniswap和MakerDAO在各自的品类中占有巨大市场份额。

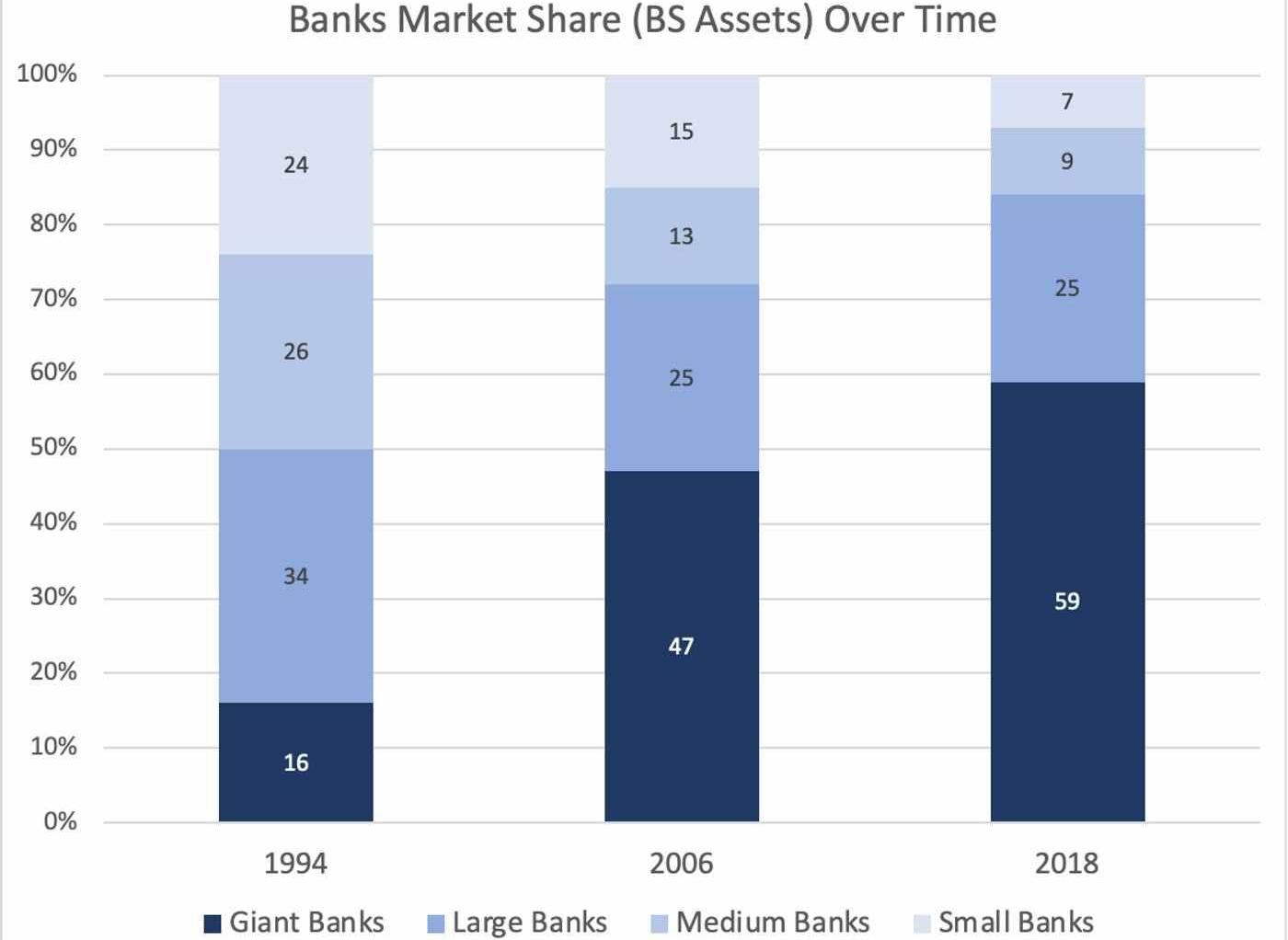

随着时间的推移,我们可能会看到龙头DeFi会继续越做越强……类似于过去几十年大型银行的规模也在不停扩大。原因包括:强大的网络效应、垂直化、品牌竞争优势(BrandMoat)。

潜在DeFi借贷趋势:

1)基于有zk证明的链下资产的非足额抵押借贷协议2)以具有社交属性的NFT作为抵押品的贷款3)关注于DAO的贷款原地址

最近的DeFi领域有什么新的动向么?为了找到答案,让我们来跟随资金的步伐。那些在这一轮熊市中获得融资的早期项目,有很大的机会能在下一轮牛市中强势崛起.

在Terra/UST这一套算法稳定币体系崩溃之后,美国加强了对稳定币的关注。9月21日,媒体上传出了美国众议院提出的稳定币法案的相关内容,对类似于TerraUSD的算法稳定币实施禁令.

TL;DR 并不是所有区块链都会造成巨大的能源消耗,人们往往认为共识机制是纯粹的资源浪费;主流的共识机制有Pow和PoS,两者是实现路径完全不同,PoS对比PoW的能源消耗通常能节省99%左右.

#1-没什么是免费的世上没有免费的午餐。任何值得追求的东西都是有成本的。在加密货币领域,追求超额回报的成本是被迫忍受巨大的波动.

7月,前SpartanGroup合伙人JasonChoi宣布与前DeFianceCapital高管Wangarian共同创立加密创投俱乐部Tangent.

头条 V神新书《ProofofStake》捐赠地址超过45000,捐款总额达223ETHOdaily星球日报讯据DuneAnalytics数据显示,截止发稿时.