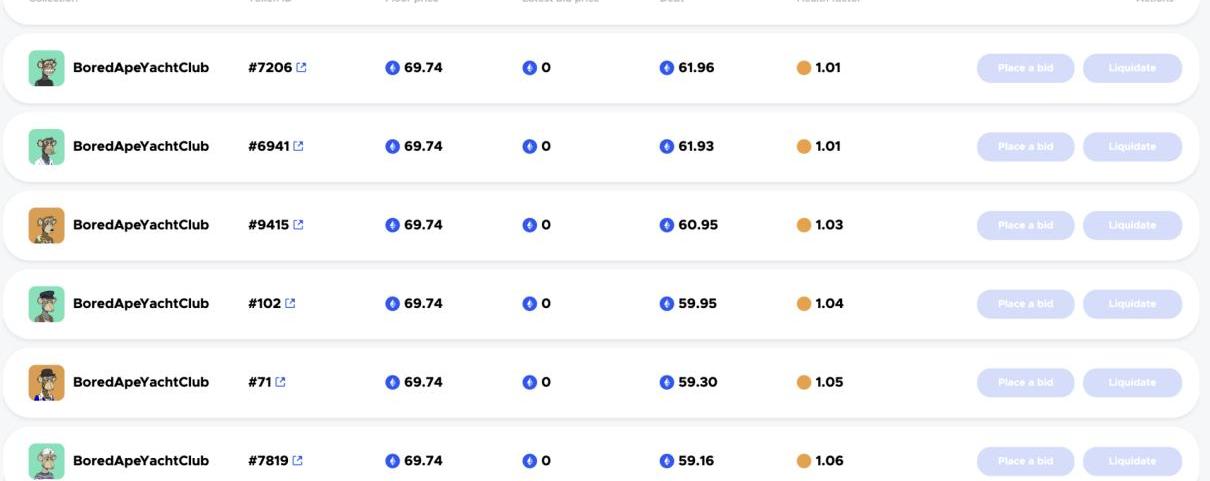

BAYC为代表的蓝筹NFT正遭遇连锁清算反应。近期NFT市场各类标的持续阴跌,8月19日NFT抵押借贷平台BendDAO首次清算拍卖BAYC。最近三天有28个BAYC和28个MAYC被清算,而清算拉低了NFT的地板价又引发其他NFT抵押物濒临清算门槛,从而引发多米诺骨牌效应。8月22日,BendDAO平台有20个BAYC的健康因子小于1.1,如若低于1,将进入拍卖阶段。而从市场动态来看,目前愿意参与拍卖的用户屈指可数。

为何目前有大量的抵押NFT有清算风险,却鲜有人参与清算拍卖?

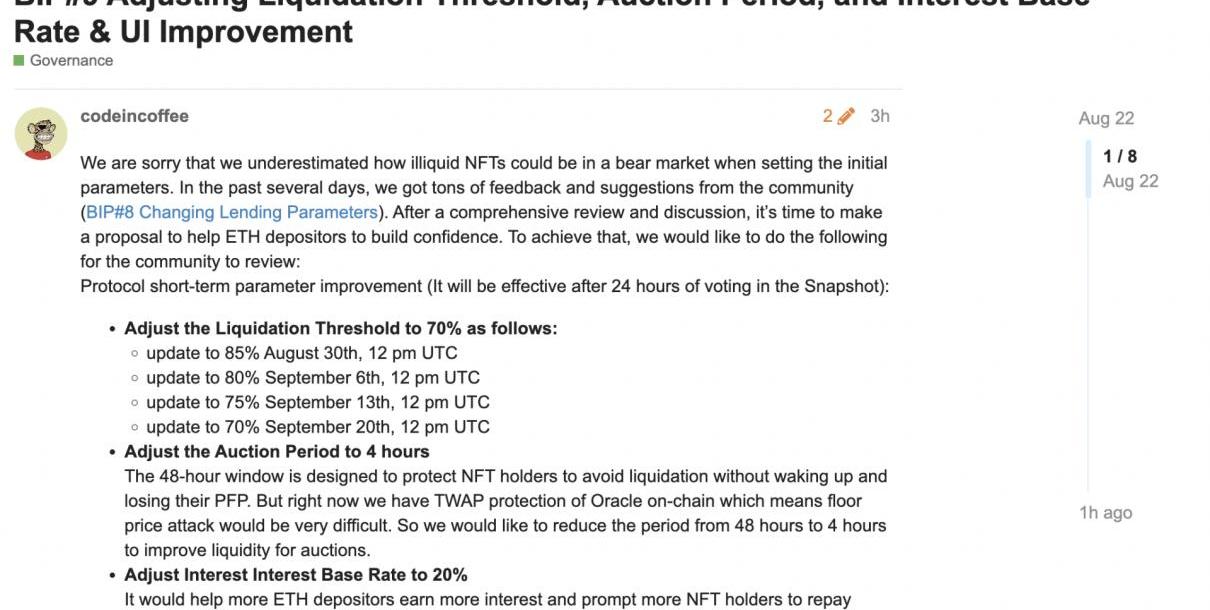

从借款人角度,8月22日数据显示,BendDAO协议借贷利率达到年化103.71%,这意味着借款人需要偿还100%的利息才能拿到原有的NFT,这直接降低了借款人还款的动机。与其赎回NFT后还面临着NFT资产继续下行的风险,不如彻底“摆烂”坐等清算。当热潮短暂褪去,当年炙手可热的NFT如今却无人愿意参与拍卖接手。一方面市场情绪悲观,整体市场下行,以ETH计价的NFT资产跌幅更大。而且根据BendDAO的机制,拍卖参与人员的资金需要锁仓48小时,在当前的行情下,没有人愿意“火中取栗”。另一方面,按照规定,拍卖出价需大于NFT地板价95%。这对于拍卖人而言,似乎并没有太多有利可图的空间。而按BendDAO的机制,如果拍卖最终未成交,平台将承担浮亏或借款人未来偿还债务。基于现状,BendDAO社区于8月22日发布新提案BIP#9,想通过修改部分参数解决流动性危机。包括将清算阈值调整为70%、将拍卖周期调整为4小时、将利息基础利率调整为20%、以及当发生坏账时BendDAO社区可投票决定如何处理。当然社区也有议论称,尽管该提案可能会让存款人对超额抵押产生一些信心,但也许会导致更多NFT被仓促清算。此外,将在用户界面中增加显示ETH浮动坏账的数量以及在主页上显示利息总额。未来协议层面改进包括支持BendDAO中的抵押品报价、尽可能多地接触交易平台以支持抵押物挂单等。

陈茂波:数码港过去一年累计有超过150家Web3相关企业落户:6月18日消息,香港财政司司长陈茂波发文称,推动创新科技发展是政府加紧努力的重点工作。国家十四五规划明确给予香港建设国际创新科技中心的定位和任务,以创科推动产业升级转型和多元化发展,是香港迈向高质量发展的必由之路,同时也助力国家加快实现高水平科技自立自强、提速实现中国式现代化发展。发展创科,是香港未来发展的核心课题。

陈茂波表示,数码港其科生态圈同样正在急速成长,目前已超过1900家企业,初创企业的累计融资总额突破357亿元,并拥有超过480个知识产权项目。数码港社群其中一家公司去年成为全港第二家获证监会发牌的虚拟资产交易平台。另一方面,《财政预算案》已拨款五千万元供数码港加速推动以区块链为底层技术的第三代互联网Web3.0发展,数码港过去一年累计有超过150间相关企业落户,相信会为这方面的发展带来更多研发及应用的创新。[2023/6/18 21:45:15]

Web3 隐私层 Iron Fish 正式启动主网:金色财经报道,Web3 隐私层 Iron Fish 宣布已正式启动主网。Iron Fish 此前已公布代币经济模型,将在主网上线的创世区块中释放 4200 万枚代币,代币的总供应量上限为 256,970,400 枚。在最初释放的 4200 万枚代币中,测试网空投占比 2.25%;未来的空投占比 2.25%;Pre-Seed 轮投资者占比 5.1%;种子轮投资者占比 9.9%;A 轮投资者占比 14.5%;顾问占比 0.6%;核心团队占比 37.4%;IF Labs 占比 5%;用于未来捐赠的代币占比 5%;Iron Fish 基金会占比 18%。包括投资者、顾问和员工在内的人员分配的代币都将锁定 12 个月,再分为 12 个月进行释放。[2023/4/21 14:16:50]

反思NFT-Fi,是机制漏洞还是伪需求

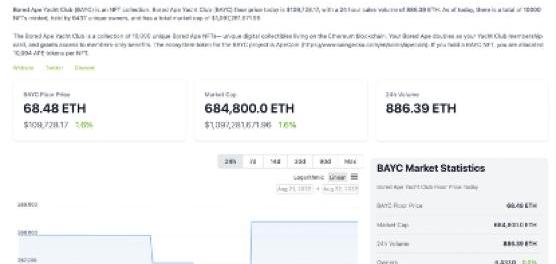

相对于此时BendDAO面临的流动性危机,人们开始思考NFT借贷是不是伪需求。想起从去年年中NFT市场被BAYC等蓝筹带火之后,市场上便不断有人讨论NFT借贷市场。NFT持有者可以借到流动资金,提高资金利用率;对于提供流动性的用户,可以获得利息赚得额外奖励。需求简单明确,也有许多团队构建并上线产品,但因为借贷逻辑采用点对点的模式,以及清算结果的不确定,导致借贷效率极其低下,也极少人问津。针对BendDAO出现流动性危机,DForce创始人Mindao发推称,BendDAO协议内借贷利用率几乎是100%,将供需都推到了顶峰。而基于池子的NFT借贷根本问题是资产和负债之间的不匹配。我们可以想象一家银行只有活期存款作为他们唯一的资金来源,而他们的资产全部是房地产贷款。在金融世界中,这样的银行模式是行不通的。以蓝筹NFTBAYC为例,它是最大的NFT,市值10亿美元,但日交易量仅为140万美元,换手率仅为0.14%;有资格获得DeFi借贷抵押品的相同市值的代币的换手率是多少?大约5-10%。

Web3基础设施公司Blocknative筹集了1500万美元融资:金色财经报道,Web3基础设施公司Blocknative筹集了1500万美元,本轮融资由Blockchain Capital、Foundry Group、Rho、IOSG Ventures、Robot Ventures、Fenbushi Capital、HackVC、Industry Ventures等领投。本轮融资将加速Blocknative在以太坊生态系统中的区块构建市场的举措。

Blocknative首席执行官兼联合创始人Matt Cutler在一份新闻稿中表示:“通过这一轮新融资,Blocknative处于积极寻求区块构建机会并帮助推动整个Web3交易供应链的公平价值再循环的理想位置。”(CoinDesk)[2022/12/16 21:47:50]

星巴克推出Web3平台Starbucks Odyssey:金色财经报道,星巴克宣布推出 Web3 平台 Starbucks Odyssey。Starbucks Odyssey 将星巴克的忠诚度计划 Starbucks Rewards 与 NFT 平台相结合,允许其客户赚取和购买数字资产,从而解锁独家体验和奖励。此前报道,星巴克该向投资者预告了其 Web3 计划,并称相信这种新的体验将建立在目前的星巴克奖励模式之上,顾客可以赚取 \"星星\",并换取免费饮料等福利。[2022/9/12 13:24:42]

本质上,BYAC是DeFi标准中不可替代的长尾资产。如果你使用按需负债来为这些资产提供资金,那么肯定会以一种或另一种方式出错。DeFi中有很多这样的失败尝试,比如Fuse(Rari)/Kashi(Sushi)/Beta。对于当前BendDAO面临的问题,Mindao表示没有简单的解决方法。BendDAO需要采取临时行动来改变利率曲线并降低借款利率,让负债不会达到借款人偿还动力不足的水平。这一条恰好也在BendDAO社区最新提出的提案当中。另外,Mindao认为一旦BendDAO稳定下来,或许会发行一个债务代币。并参与失败的拍卖获得那些NFT,然后将债务代币重新分配到ETH存款中以让系统重启,但是没有长期的解决方案来恢复ETH的流动性以打破僵局。详解BendDAO机制,启动时曾暴涨300倍

Variant Fund联合创始人:Web3将使所有权真正成为用户体验的基石:金色财经报道,在Permissionless大会上,投资加密网络和平台的早期风险投资公司Variant Fund联合创始人Li Jin谈到了所有权经济,她将所有权经济描述为一种以数字所有权为先例的经济,并表示Web3可能会极大地影响创作者赚钱和与粉丝互动的方式,这相当于一种社区经济,创作者和粉丝之间的界限消失了。LiJin称:这是Web2平台永远无法提供的东西,因此我继续非常看好Web3网络,它使所有权真正成为用户体验的基石。[2022/5/19 3:27:39]

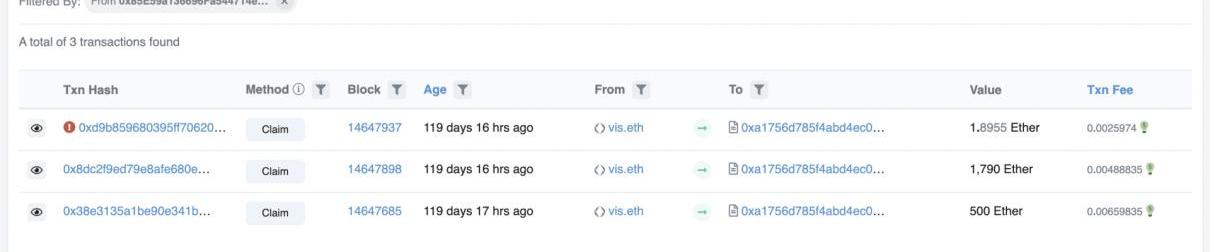

BendDAO普遍进入加密圈视野源自他启动时的FOMO,因为进行IFO时被一位巨鲸以2290ETH包场,本来计划长达90天的IFO提前到4月25日结束而第一次被市场广泛关注。据悉,IFO发售价格为1ETH可获得333333个BEND,计划总募资为3000ETH,发售方式为公平发售,人人可参与,且不设上限。募集到的ETH的66%将用于Bend上的ETH借贷池,34%将用于Bend协议开发。IFO结束当天晚上BEND代币暴涨,币价从最低0.006暴涨至最高0.18USDT,涨幅达3000%。虽然当时有如此涨幅主要是因为官方未加流动池,市场短期FOMO所致,但BendDAO也一时成为市场的焦点。加密社区里众说纷纭,“NFT借贷市场终于有了能打的选手”,称Benddao为NFT界的AAVE,也称之为NFT银行。

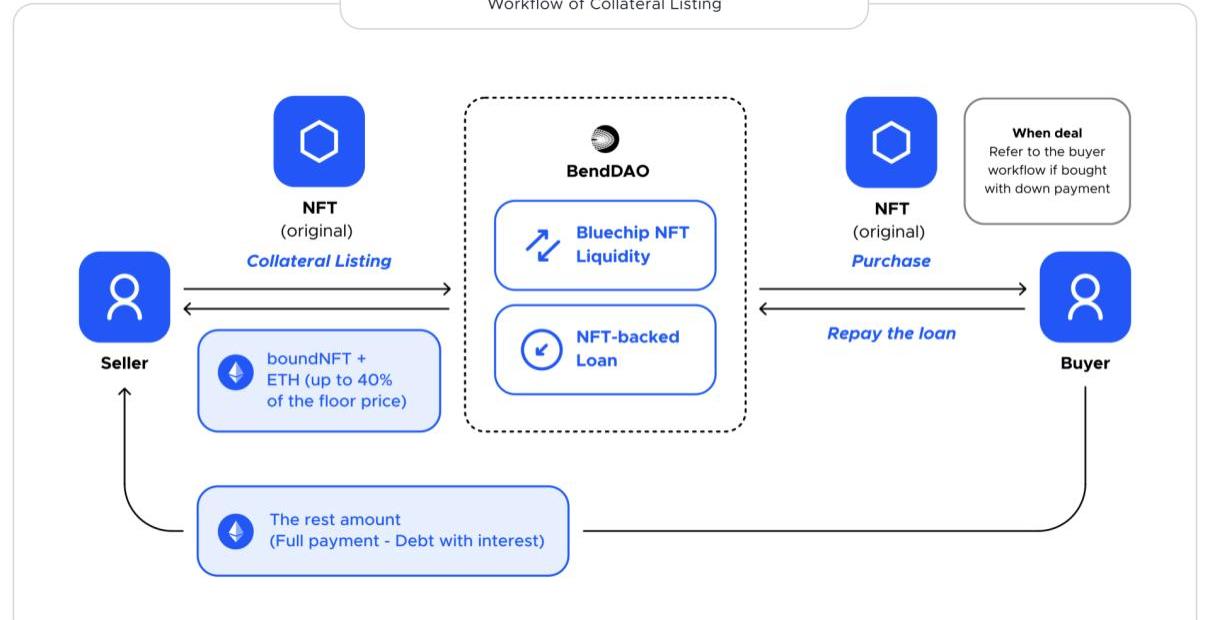

从业务逻辑上,针对卖方,蓝筹NFT持有人/卖家/借款人通过将NFT作为抵押资产上架,可以即时获得NFT地板价的40%的流动资金。当借款人在BendDAO中存入NFT时,将铸造一个boundNFT作为债务NFT。boundNFT具有与你拥有的原始NFT相同的元数据和代币ID,这意味着你可以在你的钱包中使用boundNFT,没有人可以偷你的boundNFT,因为它是不可转让和不可应用的。

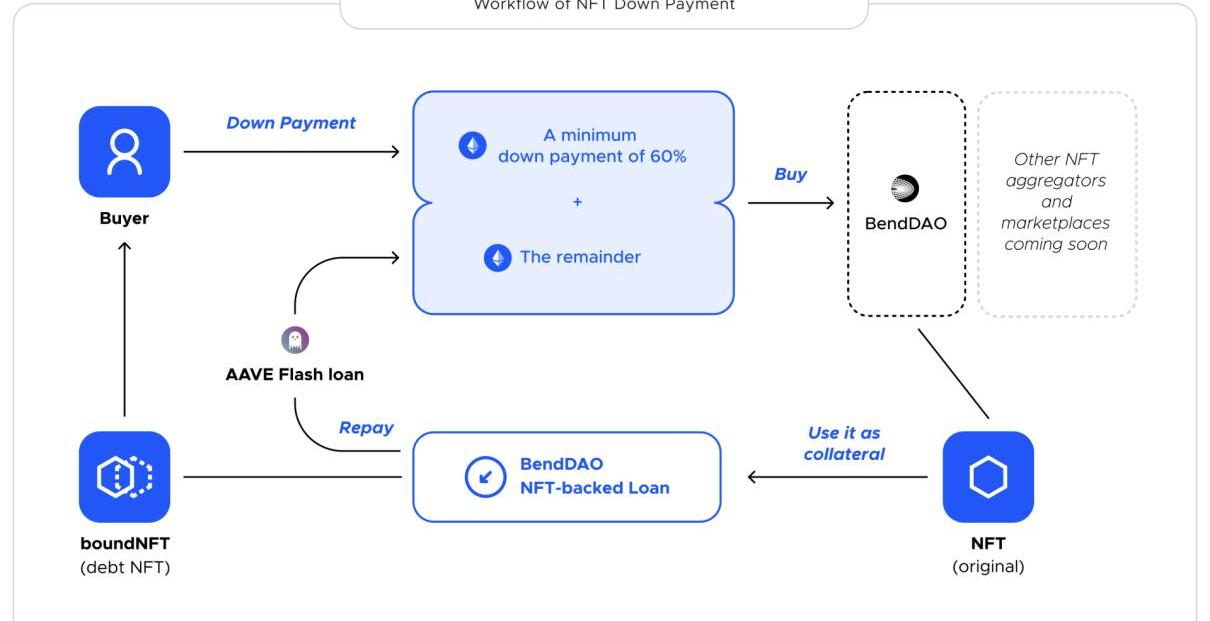

针对买方,可以理解为NFT首付。买方可以根据实际价格支付最低60%的首付,购买蓝筹股NFT,同时从AAVE闪电贷来支付剩余部分。闪电贷款的借款金额将通过BendDAO上的NFT贷款来偿还。买家将自动成为借款人,并支付首付款。而借款人也可以将其抵押的NFT挂牌出售。

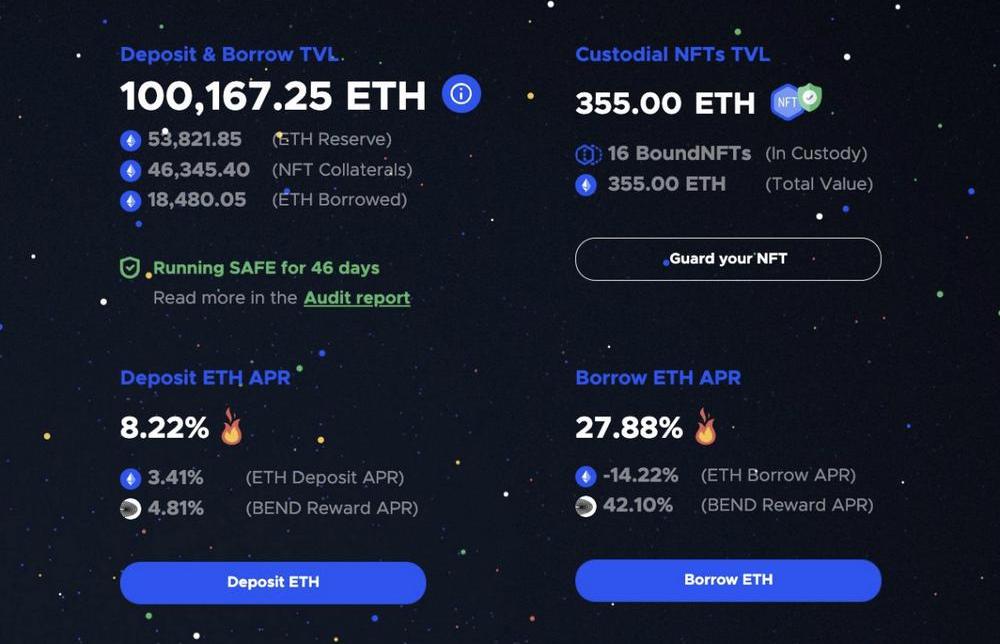

同时官方为所有boundNFT协议合约设定7天时间锁,所有BendDAO借贷协议合约设定24小时时间锁。无论是基于营销还是产品端,BendDAO上线之后得到了市场的正反馈。NFT市场景气,持有者们将杠杆加到加无可加,不舍弃每一分可能的流动性,使得BendDAO成为蓝筹持有者的香饽饽。4月24日,BendDAO发推称,其合约地址已成为MAYC最大持仓地址、BAYC第5大持仓地址。BendDAO共有496个NFT抵押,主要持仓还是MAYC(187个)和BAYC(133个),其抵押价值占NFT总抵押价值的比例分别为22.5%和60.2%。5月5日,即BendDAO上线46天后,协议总锁仓价值超10万ETH。

自此之后,随着加密货币市场的巨幅下跌,使得NFT市场USDT本位市值急剧下滑,NFT市场遭遇戴维斯双杀,参与者纷纷踩踏出场。导致如今极少有投资者愿意接盘,也使得BendDAO遭遇流动性危机。至于BendDAO能否顺利度过此次危机,暂且不得而知。但熊市正是检验一个产品是不是刚需,协议设计是否有效是否有缺陷好时机,通过BendDAO我们也正好观察一下NFT与DeFi的结合之路究竟该如何走。

在2022年夏天,我骑着我的哈雷摩托车穿越了美国11,500英里,参加了30场比特币聚会,并与数百名比特币爱好者进行了交谈.

关键结论MidcoreGamers偏策略研究型,且愿意通过在游戏内付费的方式获得成就。这与Web3用户的行为特征高度重合.

合并很令人困惑,那就让我们从头开始,深入浅出地讲解这件加密货币历史上发生的最重要事件之一。1.什么是「合并」?「合并」是以太坊区块链从使用工作量证明(PoW)共识机制转变为权益证明(PoS)共识.

Polygon仍然是高度不安全和中心化的。只需要5个人就可以影响超过20亿美元的资金,更糟的是,这5人中有4人是Polygon的创始人。这可能会是最大规模的黑客攻击之一,正等待着发生.

众所周知,以太坊有自己的虚拟机。什么意思呢?就是比特币中的交易长这样:“如果小明的签名验证通过,小明转10元钱给小红的地址.

前情提要:《关于Harmony“增发补漏”的操作,社区群众怎么看?》。上周,在受到了“千夫所指”之后,Harmony领导者取消了他们的提议——通过“增发”赔偿在6月份遭受1亿美元黑客攻击的社区成.