介绍

就像任何其他OGDeFi项目一样,Synthetix在过去几个月经历暴跌,许多人被清算,因为他们没有仔细管理他们的sUSD债务头寸。事实上,随着SNX价格崩溃,需要增加SNX抵押品或偿还sUSD债务来回应追加保证金的要求,以确保抵押品比率适当。Synthetix债务模型一直是把双刃剑:牛市中,degens使用sUSD债务购买其他Token或购买更多的SNX,对他们的SNX抵押品头寸上高杠杆。随着SNXToken价格上涨,给他们带来了额外的sUSD费用和更多的SNX通胀奖励,这推动了SNX上涨。但当市场转为熊市,债务杀死了所有的投机者。他们输身上的债务,并无法偿还,从而导致SNX的级联清算。毫无意外,SNX从历史最高到目前的价格,跌幅达90%。然而,它在上个月上涨了88%。到底发生了什么?

你可以对Synthetix有任何看法,但不可否认的是,他们有最硬核的项目团队和整个DeFi生态中最活跃的DAO之一。虽然sUSD的债务模型存在一些缺点,但它也有很大优势,比如可以实现原子交换,这能让巨鲸通过使用Synthetix的合成资产从更好的价格中获益。原子交换已经被应用,并且,由于Curve流动性池和1inch等DEX聚合器的存在,它们每周都给SNX质押者带来了巨额sUSD收益。

NYDIG融资10亿美元,WestCap领投:12月14日消息,比特币公司NYDIG今天宣布了一轮10亿美元的增长股权融资,该公司的估值将超过70亿美元。本轮融资由WestCap领投,之前的领投方Bessemer Venture Partners和FinTech Collective以及战略合作伙伴和现有投资者Affirm、FIS、Fiserv、MassMutual、摩根士丹利和纽约人寿参投。

这笔资金将用于进一步开发NYDIG的机构级比特币平台,使用最近升级的比特币协议,具有比特币和闪电支付、资产标记化和智能合约等功能。

NYDIG联合创始人兼首席执行官罗伯特·古特曼( Robert Gutmann)表示:“我们的合作伙伴和战略投资者名册为NYDIG为行业企业提供比特币解决方案的领先提供商奠定了基础,而这笔新的股权资本将进一步加快推进网络访问和使用进程。”(prnewswire)[2021/12/14 7:39:13]

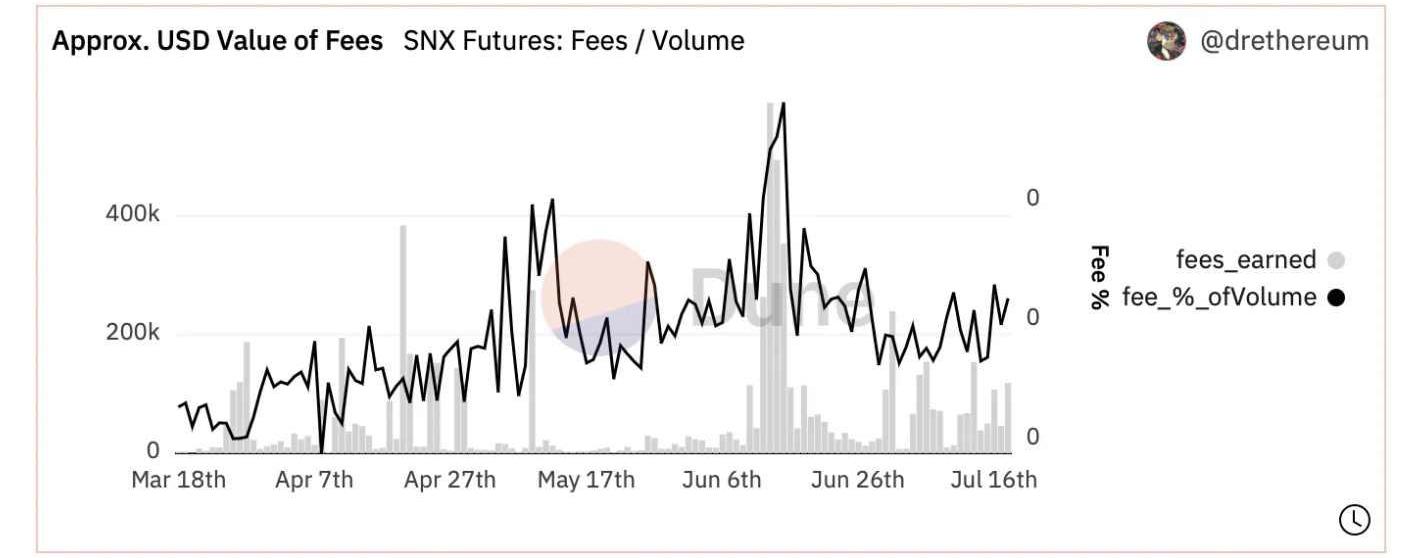

除此之外,Synthetix已经开始分拆其他建立在sUSD无限流动性理论之上的项目,大交易商可以在Synthetix上进行交易,而不会像他们在传统金融市场那样遭受滑点或价差损失。从费用角度看,对SNX质押者而言最有希望的是Kwenta。它已经在OptimismL2上推出期货交易,交易量有所回升。另外,它还给SNX质押者带来了额外的收益。

Robinhood Crypto将向NYDFS支付1500万美元罚款:金色财经报道,根据上周提交给美国证券交易委员会的文件脚注,Robinhood已拨出1500万美元来解决与纽约州金融服务部 (NYDFS) 的法律纠纷。文件几乎没有提供有关指控性质的细节。仅表示NYDFS的行动与Robinhood的加密部门Robinhood Crypto有关,并且“主要关注反和网络安全相关问题”。此前6月30日消息,Robinhood因监管失误被美国金融业监管局(FINRA)责令罚款约7000万美元。[2021/7/8 0:35:03]

因此,从基本面看,这两个因素足以证明最近的价格飙升是合理的。但问题是,一旦市场稳定下来,是否有足够的动力让SNX回到历史最高?因为Synthetix的架构极其复杂和分散,并且只构建在以太坊和OptimismL2上。SNX回到ATH的理由

协议层

过去几年里,Synthetix一直处于不断转型的状态,因为项目团队从未安于现状:无论是应对危机情况,还是实施新的功能或想法,例如原子交换。Synthetix开始是作为一个用于合成资产交易的DEX,或者简单来说就是一个构建在以太坊之上的dApp。随着v3计划于2023年推出,该项目将被视为一个协议层,其他项目会在其上构建dApps并使用其流动性。它使用得越多,与其他DeFi乐高集成得越多,它产生的费用就越多。因而,它为SNX质押者带来了各处汇集的费用。从整合角度看,Synthetix也是OptimismL2上最先进的项目。随着Optimism的发展,Synthetix也会壮大。当新项目在Optimism上启动时,它们会用Synthetix来增强他们的流动性或活动量,以各种各样的方式产生协同效应,并提高Synthetix协议的使用率。因而,又有更多的费用产生了。一旦Synthetixv3上线,它将允许在其它L2和可能的其它L1上快速部署,例如Polygon或Avalanche。通用跨链桥

NYDIG为摩根士丹利的新比特币基金提交申请:金色财经报道,美国证券交易委员会 (SEC) 的一份新文件表明,摩根士丹利将提供第四只比特币基金。NYDIG及FS Investments已为新比特币基金提交申请。据悉,今年3月,摩根士丹利成为第一家通过三只基金向其客户提供比特币敞口的美国大型银行,其中一支基金由NYDIG和FS Investments联合创建。[2021/6/16 23:39:38]

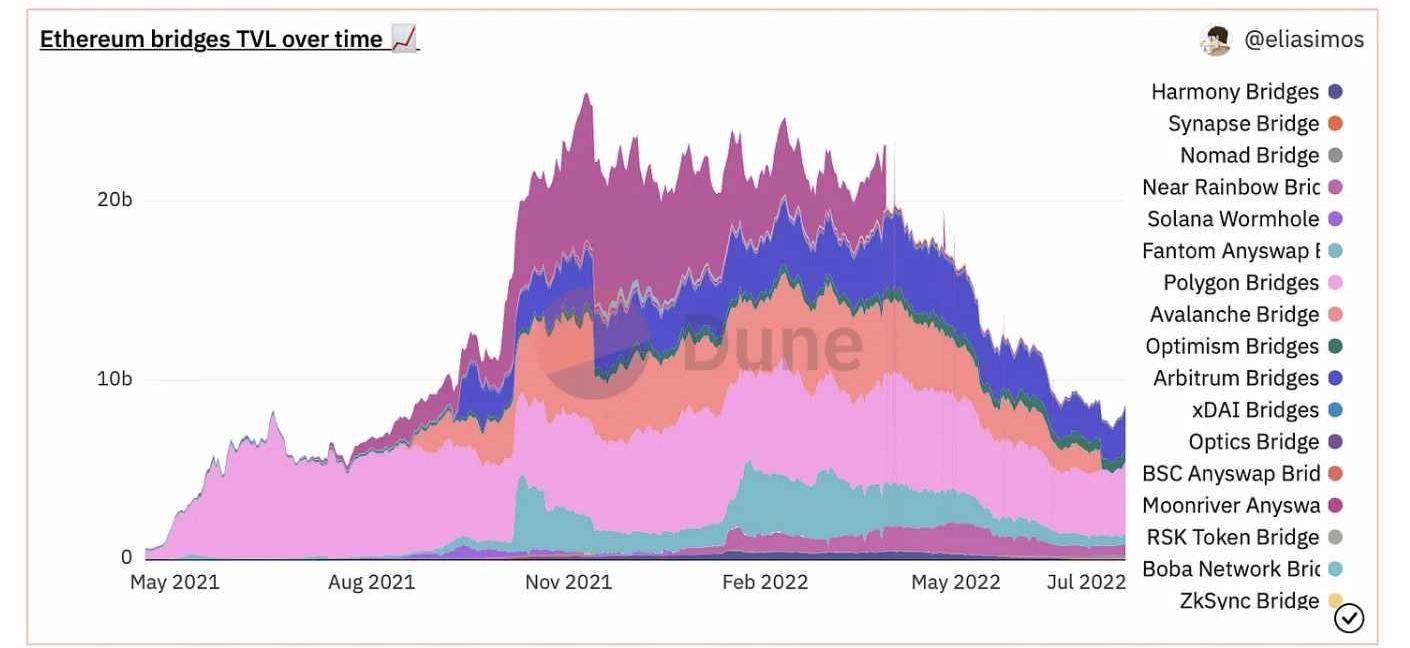

一旦Synthetix被部署到其它L1和L2上,它可以作为一种通用跨链桥或者合成传送器,以最高效的方式跨链传送Token和Stablecoin:与依靠流动性池实现进出的传统跨链桥相比,Synthetix交付更快、更安全,也更便宜。Kain在SIP-204中这样描述它:「绝大多数Token跨链桥都依赖于一个网络作为每个Token的「原生」网络。这意味着当一个Token被桥接时,目标网络会收到这个Token的「wrapped」版本,然而原生Token仍被存储在源网络的跨链桥合约里。这并不理想,因为需要随时保证跨链桥的安全,以维护目标网络上资产的价值。大多数这些跨链桥依靠多重签名保证安全,从而使目标网络上的所有资产都面临风险。」合成传送器并非跨链桥,它们是另一种类型的协议,通过销毁和铸造资产实现跨链转移。「这确保了每个合成资产的总供应量保持不变,并且不用保护同一资产的两个版本安全。在跨链消息传递方面,通常有两种方法:一种是依靠Chainlink提供的跨链互操作性协议;另一种是使用每个网络上的传送者生成的签名信息,授权另一方的传送者铸造之前被源传送者销毁的资产。」跨链桥市场前景巨大,目前的TVL为87亿美元,峰值时则能达到240亿美元。通过推出各种工具,Synthetix将很快在这一市场中占据一定的份额。

强大的交易协议

无论是现货还是上杠杆的去中心化交易,已经流行了相当长的一段时间。为了吸引交易者,链和协议之间展开了巨大的竞争。到目前为止,最受欢迎的交易场所很可能是dYdX,它目前在自己基于StarkNet的L2上运行。dYdX是去中心化交易的中心,或者直到最近都是。好的产品固然重要,但绝非全部。拥有良好的Token经济学同样至关重要。如果情况不是这样,用户和持有者之间就会产生摩擦。dYdX是一个「优秀的产品+糟糕的Token经济学」的完美案例。dYdX的相对成功可以归功于该协议以牺牲DYDXToken持有者和VC的大量解锁Token的方式,为交易者提供了慷慨的交易激励。与dYdX相反,Synthetix的产品和Token经济学都很吸引人。它以每周分红的方式奖励SNX质押者。目前,APY已经连续多周保持在100%以上。最重要的是,Synthetix是一个协议,它不仅可以搭载Kwenta,而且由于没有滑点、无限流动性和完全可定制的产品,许多其他团队也愿意在Synthetix上推出衍生产品。再强调一次,SNX质押者能获得更多的费用。两个短板

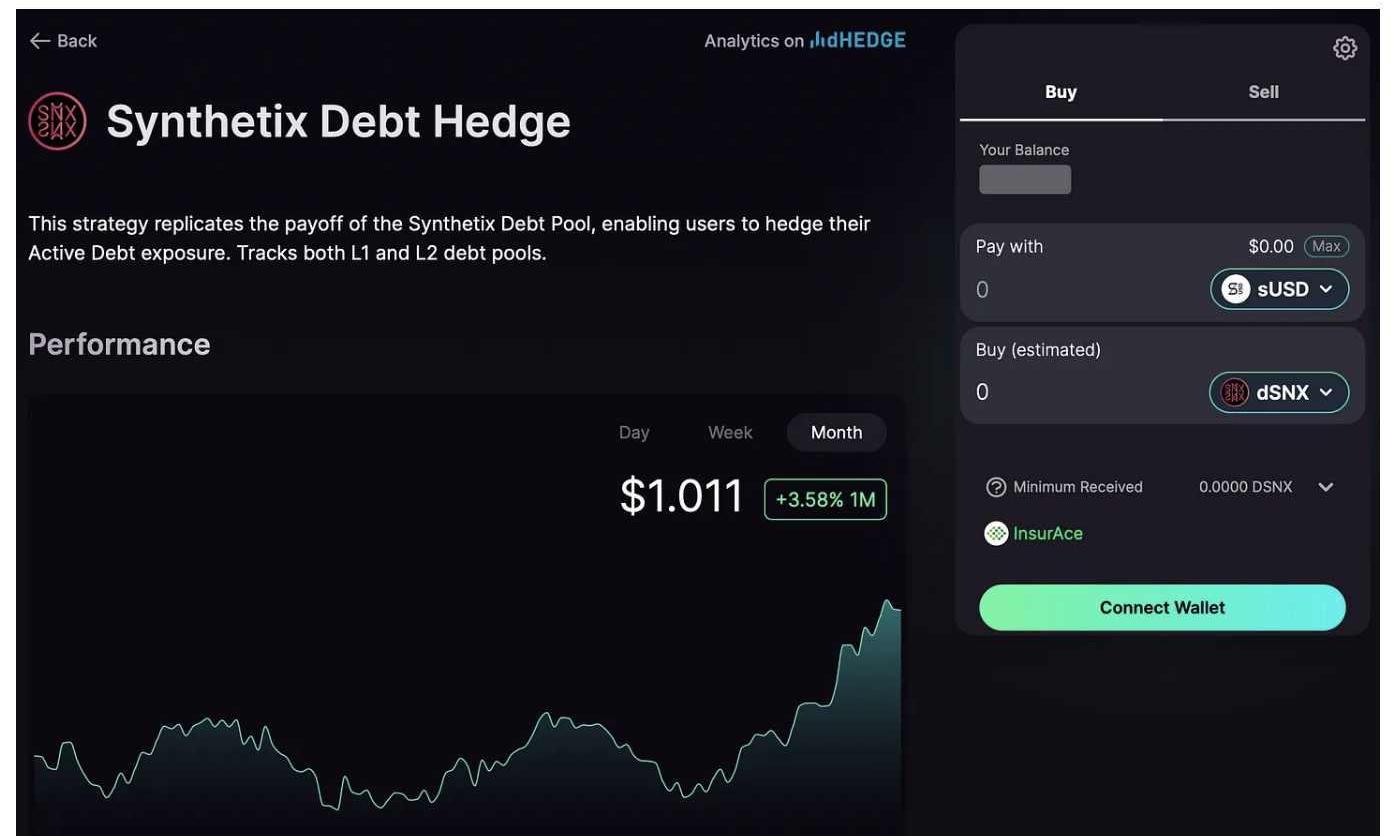

sUSD债务众所周知,为了参与SNX质押,你需要质押你的SNX和铸造sUSD。一旦你成为SNX质押者,你就身处于Synthetix的全球债务池。实际上,对于SNX质押者而言,他们是任何持有Synthetix提供的合成资产头寸的交易者的对手方。这意味着你的债务头寸会发生波动,如果交易者赚钱了你的债务就会增加,交易者亏钱了你的债务就会减少。Synthetix的最初想法是,交易者平均而言往往会亏损,因此Synthetix将实现盈利。因此,当你的债务金额随着交易者的开仓和平仓而变化时,你就完全暴露在市场波动之中。然而,现在有可能完全对冲你在OptimismL2上的债务头寸,这要感谢dHedge和他们分拆出来的Toros。Toros允许你用你铸造的sUSD购买dSNX,这样你就不会受到市场波动的影响,你的债务也不会随着时间推移而增加。

实际上,如果你质押一些SNX并铸造1000枚sUSD,你现在就有一个1000美元的债务,它会随着交易活动而变化。如果你希望你的债务保持在1000美元不变,您可以用您的1000美元购买dSNX,Toros将代表你对冲债务池。Optimism网络上的TorosdSNX池可以在这里访问。就我们看来,由于许多用户并不完全了解sUSD债务的概念或含义,因此sUSD债务管理一直是使用Synthetix的主要缺陷。现在,你可以对冲你的债务,Synthetix对那些不想24小时管理他们头寸的用户来说更加简单易用。Optimism上的sUSD流动性

DoKwon有一句名言「你的规模算不上规模」,在Optimism上更是如此。Optimism上的sUSD流动性不佳,所以没有巨鲸能在Kwenta上执行交易。然而,这即将改变,因为Synthetix已经启动了以太坊和Optimism间的sUSD跨链桥,所以现在你可以在以太坊上购买大额sUSD,并将其桥接到Optimism上开始交易。唯一的不足是,一旦你想从Optimism桥接回以太坊,你需要等待7天。合成传送器一时半会还搞不不来。如何桥接sUSD,点击查看教程。风险

主要的风险已经众所周知:监管:如果Gensler先生负责监管全世界的DeFi,并且盯上Synthetix。黑客/漏洞:Synthetix是一个复杂的协议,所以黑客可能会发现一个漏洞。这显然不容易,因为Synthetix一直在安全方面投入大量资金,到目前为止还没有真正被黑过。结论

Synthetix多年来一直在全力以赴地推动协议的发展,看到他们的献身精神仍会感到惊奇不已。此外,该协议有强大的基础,良好的Token经济学和一个雄心勃勃的路线图。路线图很宏大,计划于2023年推出Synthetixv3必然会给SNX质押者带来更多费用。鉴于Synthetix在各方面的进展,以及他们给SNX质押者带来费用的策略,很难看跌Synthetix。因为这显然是一个能够获胜的策略——更多的费用意味着SNX质押者将获得更多红利。我们无法预测未来,因此无法知晓目前的熊市是已经结束,还是会持续一年甚至更久。但我们相信,今年晚些时候和2023年,所有dApps上与Synthetix相关的交易量都将飙升。如果是这种情况,SNX迟早会回到ATH。原地址

含着金汤匙出生的FeiProtocol正经历着关乎存亡的至暗时刻。是否要关闭TribeDAO,如何对造黑客攻击受损的用户做赔偿,被攻击后已4个月,悬而未决的处理结果让FeiProtocol被拖至.

公众分析没有抓住要点 公众媒体已经迅速捕捉到ETH不断增长的期权活动,并得出结论,交易员在合并之前疯狂地看涨,ETH在期权活动方面已经超过了BTC.

上周,以太坊社区大会EthCC5在法国巴黎举行,包括以太坊联合创始人VitalikButerin在内的许多加密领域大咖出席了本次大会并发表演讲,现在就让我们快速回顾下本届大会的重要内容.

去中心化混币器TornadoCash被制裁事件持续发酵,再次将加密行业的“隐私”问题推向讨论热点.

作者|秦晓峰编辑|郝方舟出品|Odaily星球日报 一、整体概述 以太坊测试网Sepolia将于区块高度1735371进行合并后的执行层升级.

正当Aave紧锣密鼓地制定GHO稳定币的具体参数时,MakerDAO宣布可能会选择出售协议中所有的USDC敞口。这无疑是一枚重磅炸弹,可能会重新定义去中心化稳定币的标准.