本文来自微信公众号老雅痞。

散户通过NFT和游戏加入将加密货币捧上神坛的往往是普通用户。但技术不会从0直接跳到100。从某种意义上说,它不会在一夜之间从秘密的军事技术变得普及大众。它渗透到社会的各个结构中,坚持利基市场。这在报告中体现得非常明显。第一个引起我注意的是下面的图表。早在2021年第一季度,跨网络的交易量就开始下降,但转让数量并没有下降。直到今年第一季度,它才有所增长。造成这种情况的一个原因是,token价格在2022年第二季度一直处于历史最高水平——因此当你乘以基价时,它会显示出更高的交易量。交易量下降,但转让数量与历史最高点相差不到10%,这种情况有几个原因。

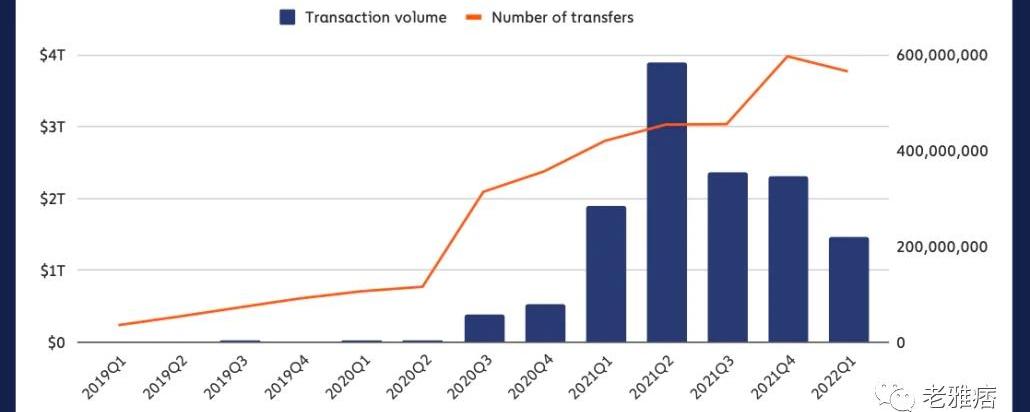

下图显示了交易量和转让数量之间的关系。

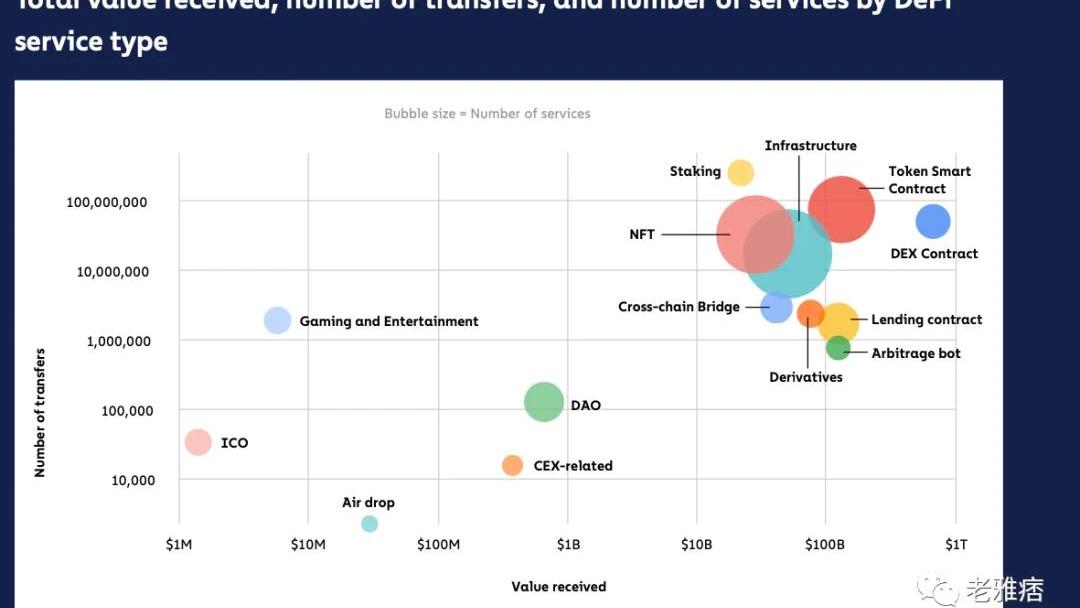

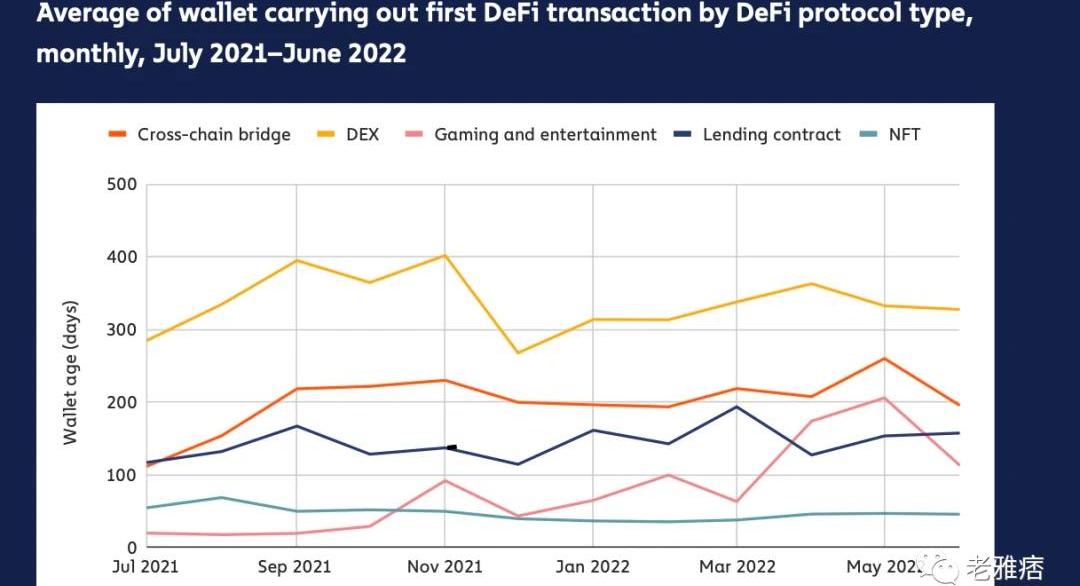

这里有两个以散户为主的服务让我眼前一亮。一个是游戏,另一个是NFT。与游戏相比,NFT在交易量和转让数量方面似乎更加突出,而游戏的转让数量似乎只有800万美元左右。当然,部分原因可能是与游戏内资产相比,BoredApes等NFT的价格上涨。我的观点是,这两个行业似乎已经抓住了公众的心理,现在大家对它有足够的兴趣。重要之处在于它扩大了市场。下面的图表显示了每个产品部门中钱包的平均年龄。Dex钱包在约300天时或多或少地趋于平缓。这推测出DeFi用户平均已经活跃了约1年。平均而言,游戏和NFT钱包的活跃时间不到50天。与游戏相关的钱包的折线更高。我认为这与过去几个月中还处于探索中的play-to-earn模式有关,只有旧的钱包仍在其中。对于NFT而言,这个数字一直持平。这意味着越来越多较新的活跃账户已进入生态系统。

Curve:发起禁用crvUSD价格预言机Chainlink限制提案与中心化问题无关:金色财经报道,链上流动性提供商Curve已提出禁用crvUSD价格预言机Chainlink限制提案,社区认为此举可能因为预言机Chainlink服务过去中心化,对此Curve特别成为发起该提案与中心化问题无关,更多的是因为关于算法价格应该不高的事实,此外Curve还指出预言机价格有时看似安全但实际上并没有提高安全性,同时Curve还称该提案不是暂时性的,禁用crvUSD价格预言机Chainlink主要因为会造成用户损失。[2023/8/20 18:11:18]

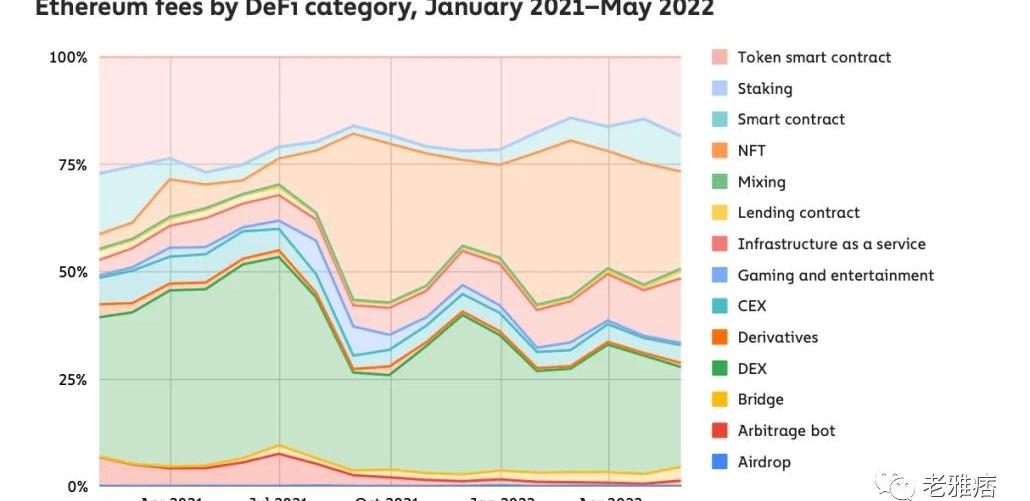

新的钱包在支付费用前意义不大,这就是下面的图表所揭示的一些问题。直到2021年7月,NFT占支付的费用的5%以下。现在约为20-25%。我觉得这很有趣,因为在Chainalysis的所有类别的数据中,NFT是增长最快的。所以也许我们应该改变对他们如此负面的印象..

长话短说:平均交易金额呈下降趋势,更多的交易正在发生,而NFT正在成为登上“散户舞台”的重要组成部分。交易所迎来了它们清算的时刻

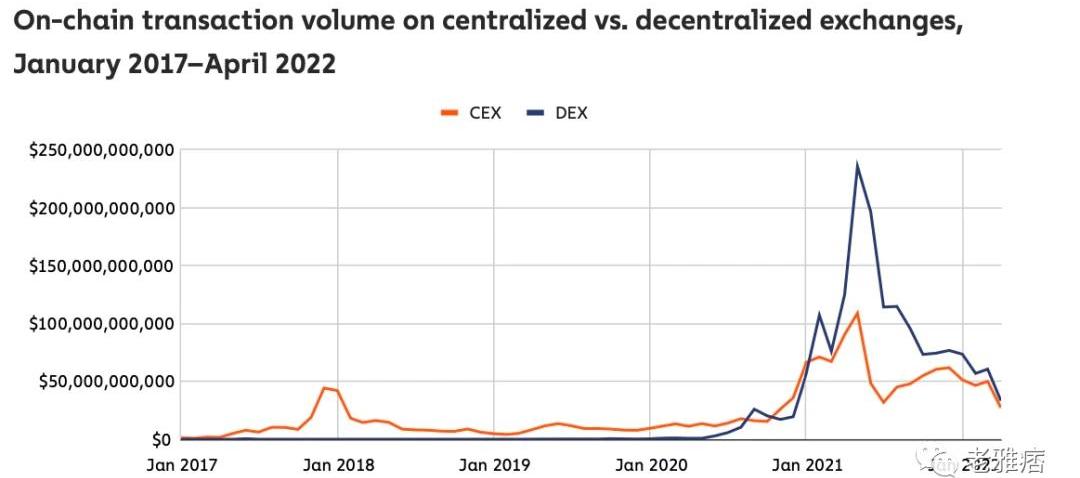

去中心化交易所正处于一个激动人心的时刻。他们的链上交易量现在与中心化交易所的交易量相当。在鼎盛时期,与DEX相关的交易量约为CEX的2.5倍,但这很可能与流动性挖矿有很大关系。在没有激励措施的情况下,鉴于速度和成本效益的考虑,用户可能会回到中心化交易所。

ChainAlysis:已经进行了一些裁员,但只影响不到5%的员工:金色财经报道,区块链分析公司Chainalysis正在解雇其900名员工中的约44人,占其员工总数的4.8%。该公司传播总监MaddieKennedy证实,Chainalysis宣布将“重组”不到5%的员工,并补充称一些员工将负责新的角色和岗位,而其他主要从事销售的员工将被解雇。该媒体称其在Chainalysis领导层发布的消息中获得了详细信息,裁员的主要原因是随着数字资产价格和交易量暴跌,私营部门的需求锐减。其他原因包括重新关注开发针对金融部门的新产品,以及更加重视公共客户。[2023/2/2 11:42:12]

更多的链上交易量流向去中心化交易所而不是中心化交易所。现在,大约55%的交易量流向了去中心化交易所。我认为随着以第二层为中心的交易所在DeFi中的成熟,这个数字将继续呈上升趋势。有以下几个原因支撑我的判断:DeFi是以鲸鱼主导的——因此,DEX的平均交易量远远超过使用中心化交易所的普通人所做的交易。一旦你存入资金,CEX就不会在链上记录交易。他们的交易对链上交易量没有贡献。

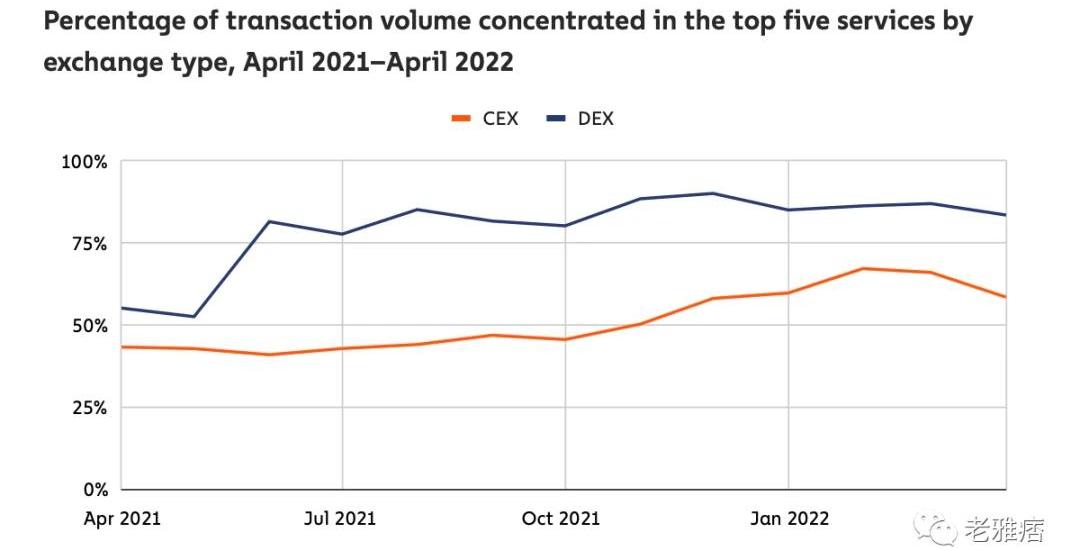

有趣的是,Chainalysis共享的数据也观察到了DeFi中残酷的幂律。例如,前5名去中心化交易所占据了约85%的交易量。在他们的中心化同行中,这个数字更高,约为45%。因此,如果你在DeFi的交易所类别中不在前5位,那么你就要争夺大约15%的交易量。

多链Web3社交协议Atem Network正式上线Atem Chat公测:金色财经消息,多链Web3社交协议Atem Network正式上线AtemChat公测。此前报道,2月份Atem Network完成300万美元种子轮融资,INCE Capital领投,旨在建立一个Web3社交平台,用户可以通过NFT创建、连接和拥有自己的社群。[2022/5/23 3:34:47]

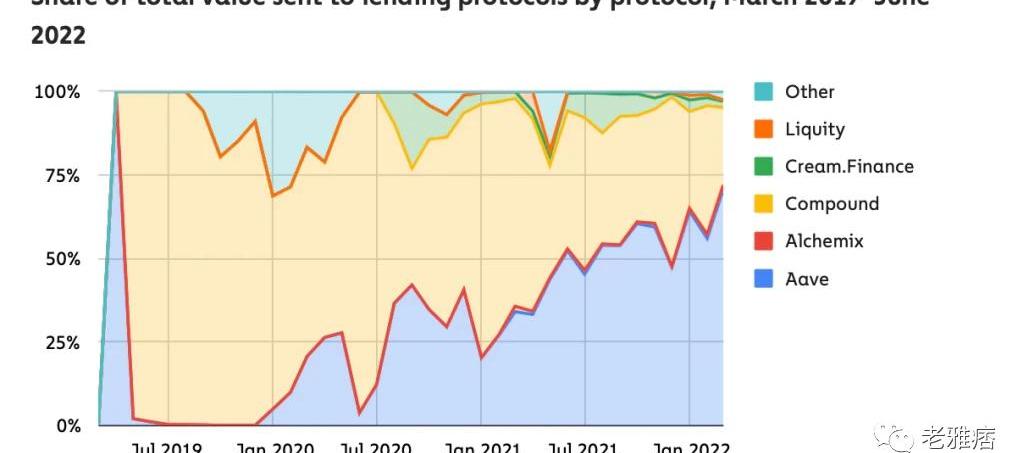

贷款方面呢?Aave和Compound目前控制着借贷平台的交易量的90%。这里的“其他”类别是所有其他参与竞争的借贷平台。他们获得了剩余借贷量的10%以下。人们可以查看这些数据并说,‘DeFi借贷是如此集中’。市场遵循风险投资领域中典型的幂律模式。如果有什么不同的话,考虑到过去几个月的波动性和清算频率,这些平台运行得异常良好。我选择这些数据集是为了展示DeFi在更多次要协议之间的竞争程度。我想,成为DeFi创始人并不容易。

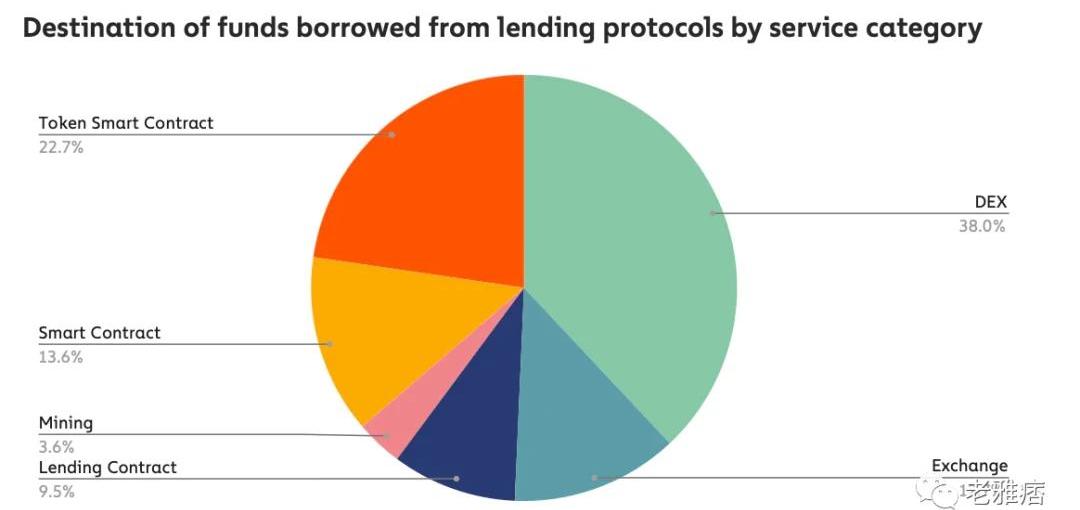

这些数据有趣地显示了大多数人使用DeFi贷款的目的。大约38%的用户将贷款中收到的资产发送给DEX。这通常是为了用它换取另一种资产,该资产的升值速度可能快于为贷款支付的利息。大约13%的交易量流向了典型的交易所。总体而言,在DeFi中获得的所有贷款中有一半以某种形式回到了交易所。我发现有趣的是,只有3.6%的贷款资金流向了与矿工挂钩的钱包。我推测这可能是因为矿工之间的杠杆来自于更集中的来源,如Nexo或银行。因此,目前可以肯定地说,与DeFi挂钩的贷款是用于交易。

链上ChainUP SaaS系统网格交易正式上线:据官方消息,链上ChainUP SaaS系统网格交易今日正式上线。据了解,网格功能对比其他平台网格功能,可用于ETF交易对,在震荡行情中帮助用户获得可观收益。

链上ChainUP区块链技术服务商,成立于2017年,总部位于新加坡。 截止目前,链上ChainUP已为全球600多家客户提供了区块链技术服务,覆盖全球五大洲,30多个国家和地区,累计触达6000多万全球用户。在非小号排名前100的交易所中,链上ChainUP的客户占比超过30%。[2021/3/9 18:29:19]

由DeFi主导的DAO

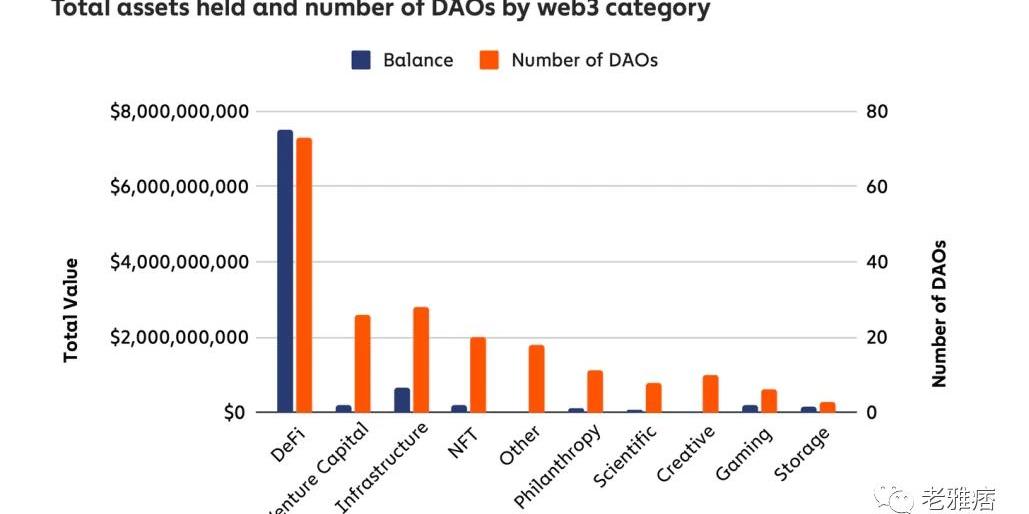

如今,几乎所有事物都有一个DAO。它们的有效性和相关性仍然受到质疑,但越来越清楚的是,与DeFi相关的DAO将在可预见的未来占据主导地位。与DeFi相关的企业在DAO中持有约83%的资本。与DeFi相关的DAO平均管理着约1亿美元的资金。这是有原因的。DeFi相关企业的现金流和典型的op-ex完全在链上。当DAO与链下世界交互的时候,就很难验证发生了什么。

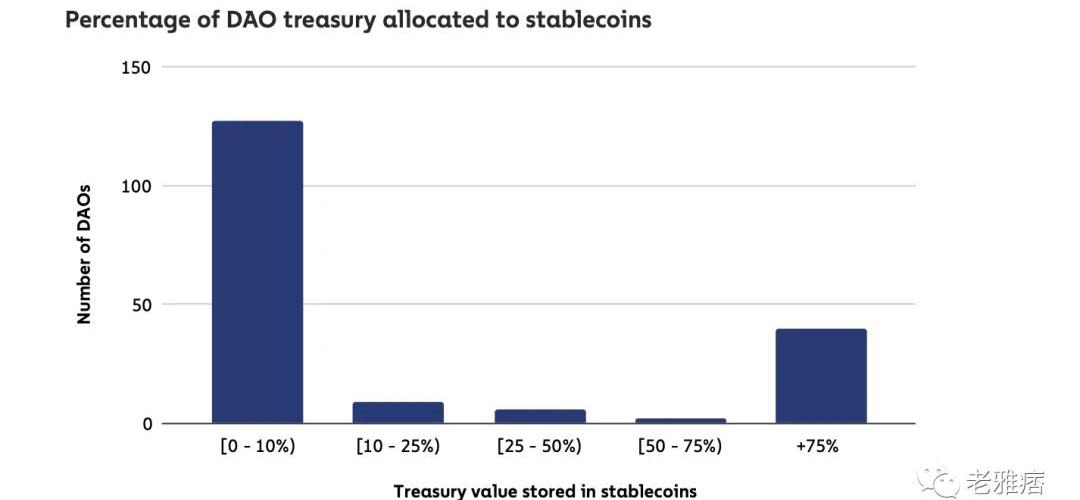

不过,有一点需要注意。在Chainalysis审查的DAO中,约85%的DAO将其全部资金存储在单一资产中。我认为这通常是企业发行的token。chainalysis覆盖的DAO中,只有约23%使用稳定币。其中,约有130个DAO的AUM不到10%,而约有40个DAO的AUM达到了75%。这个数据有点问题,因为它只检查了DAO的数量和分配给稳定币的资本比例。了解货币价值会更好地说明问题。

Kadena将集成Chainlink以简化报价:加密货币初创公司Kadena今日宣布,将使用Chainlink现有的链上预言机为基于Kadena的资产定价。Kadena将自己定位为比特币和以太坊区块链的高吞吐量替代品,其创始人表示将于2020年第三季度末上线两家排名前十的加密货币交易所。(Coindesk)[2020/5/20]

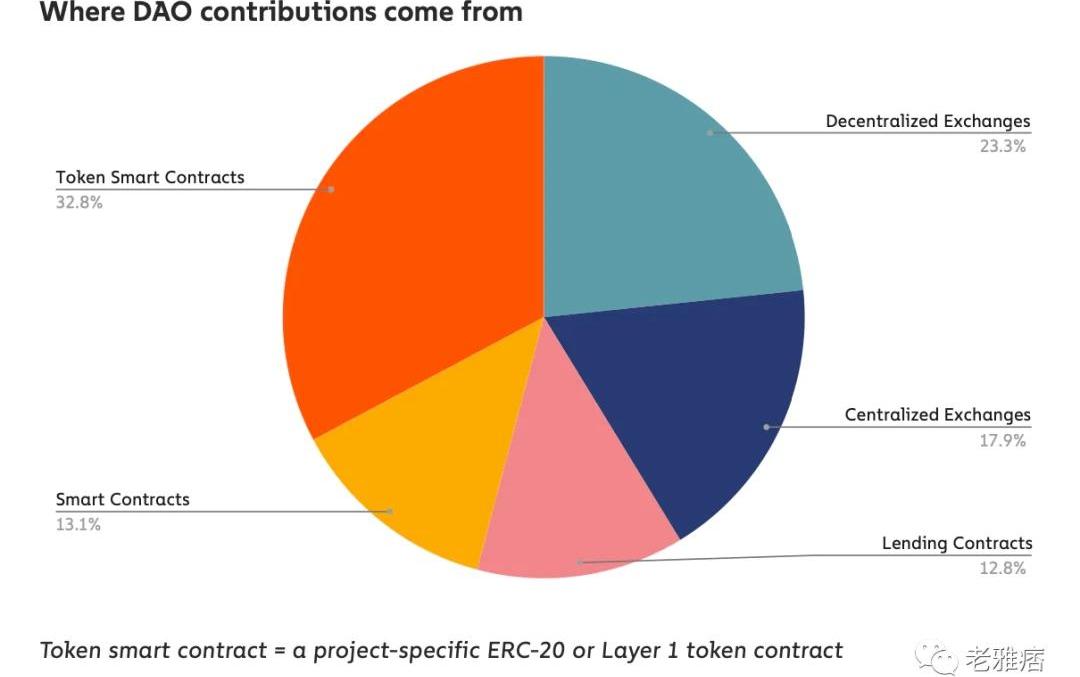

该数据集还包含有关谁使用DAO的信息。今天,每流向DAO的5美元中,只有1美元来自中心化服务。相反,DAO管理的大部分资金来自其他智能合约、借贷平台或去中心化交易所。

NFT是新的DeFi

认为熊市冻结了NFT?不。与2021年总支付额400亿美元相比,2022年已经有大约370亿美元用于NFT。这些数据中有一些更有趣的发现。报告发布时,约有75万NFT买家和卖家活跃在链上。这个数字的峰值出现在今年第一季度,当时这个数字几乎达到了100万用户。这是迄今为止NFT市场的总规模。我发现耐人寻味的是,与2021年第一季度相比,这一数字增长了约20倍。对于NFT来说,这不是一个糟糕的年份。

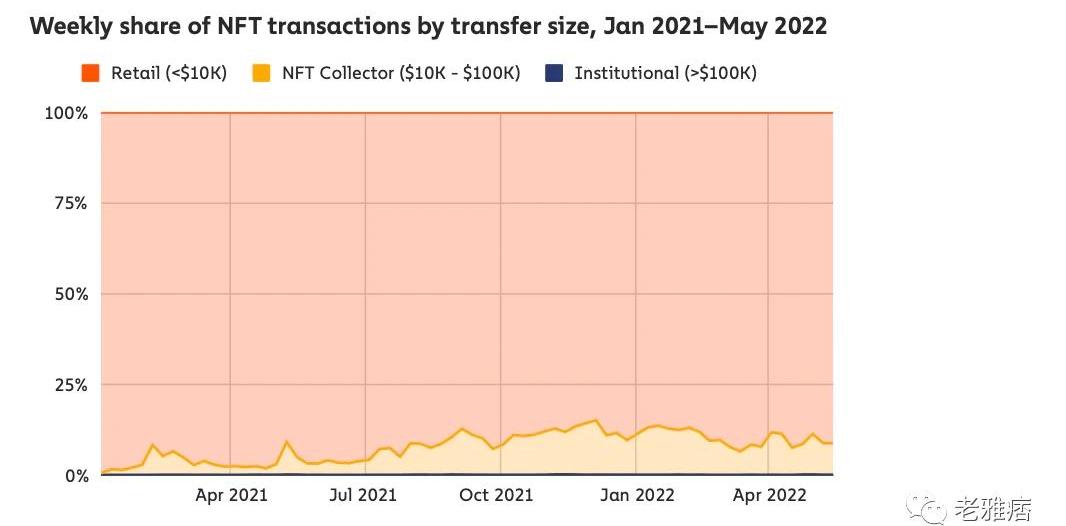

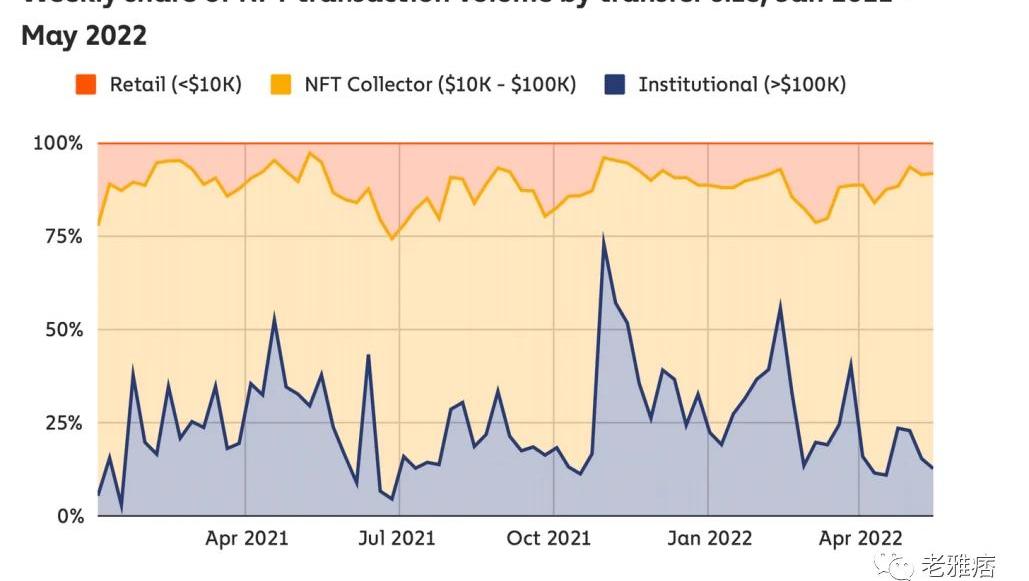

机构所做的与NFT有关的交易数量很少。就交易频率而言,似乎90%以上的交易资产价值低于1万美元。这是否意味着机构和交易者并不重要?不是的。处理价值1万至10万美元资产的交易者和机构约占交易量的90%。

我认为此时我们将看到市场一分为二。低端、价格合理的NFT可能主要在第二层或像Solana这样的低成本网络上进行。这将专注于相对较低的交易费用并增加用户体验,而不是成为投机工具。与艺术不相上下的昂贵NFT。为此考虑token化音乐权利或无聊猿之类的东西。他们可能会在早期采用者的“旧”资金已经存在的层面上。只要交易最终确定,他们就不会在乎花费几百美元的费用。创始人将不得不选择为这两者中的任何一个提供服务。对于大多数与NFTFi相关的创始人来说,关注后者可能对扩大规模至关重要。Metastreet.xyz是一个很好的例子,下面的图表解释了原因:

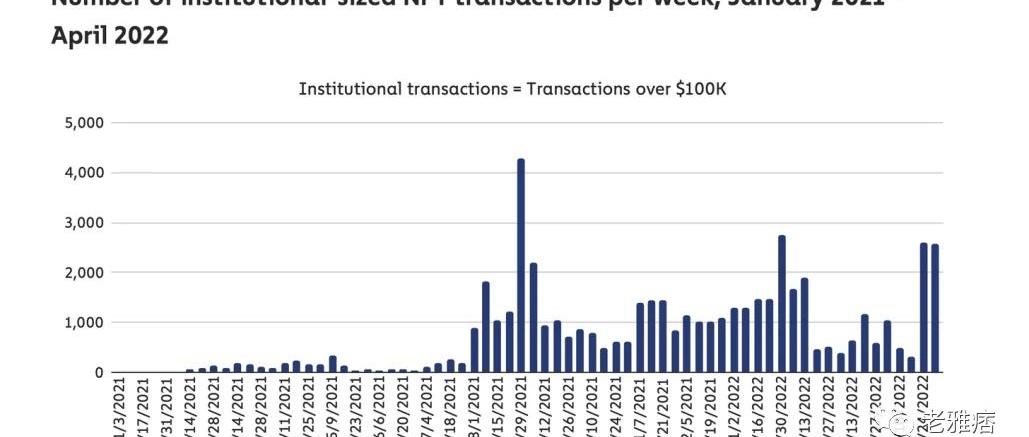

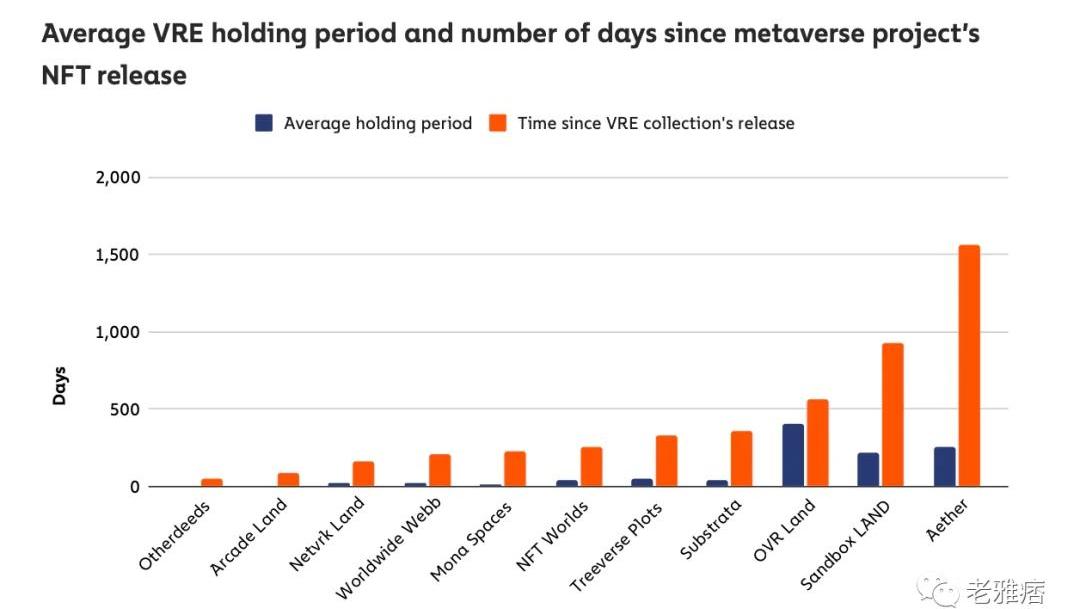

价值超过10万美元的NFT相关交易数量目前正处于峰值。截至2022年4月末,每月有超过4000笔价值10万美元以上的交易。对于企业来说,抓住这一交易量的一小部分,并在此基础上收取哪怕是0.2%的费用都是非常有利可图的。该报告还深入探讨了元宇宙房地产的持有行为。“在我们研究的11个项目中,有10个项目中用户持有VRENFT的时间不到NFT集合上线时间的25%。在11个项目中,有6个项目的用户持有的时间不到15%。换句话说,上述大多数项目中的VRE购买更适合被描述为投机。”

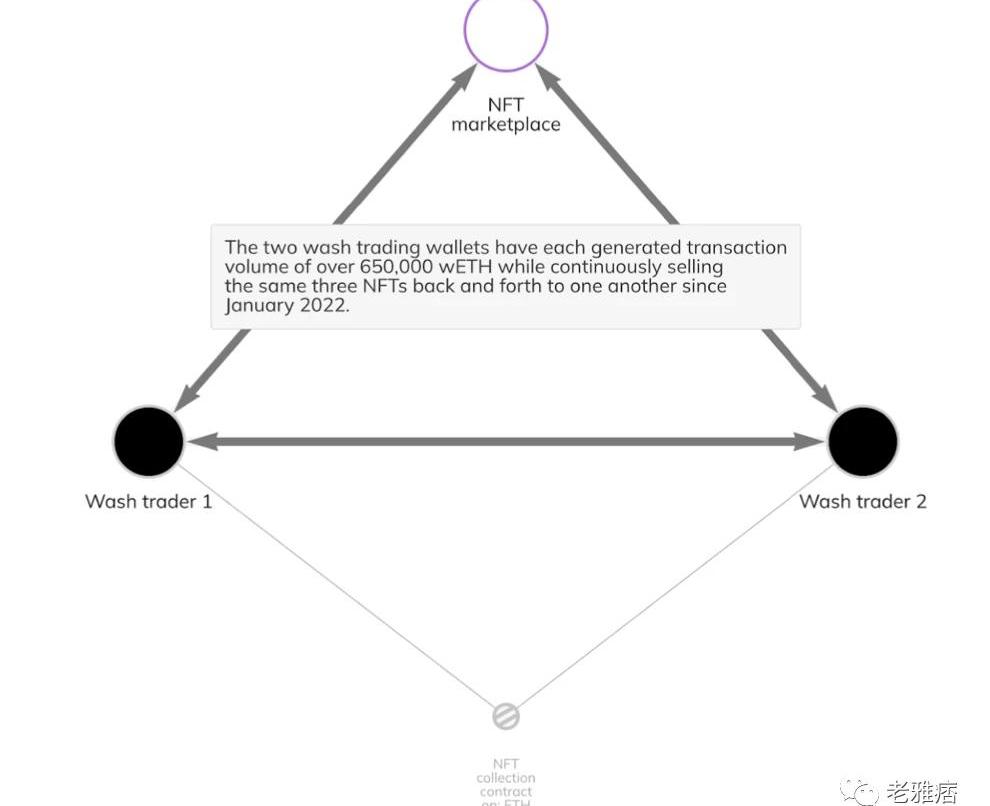

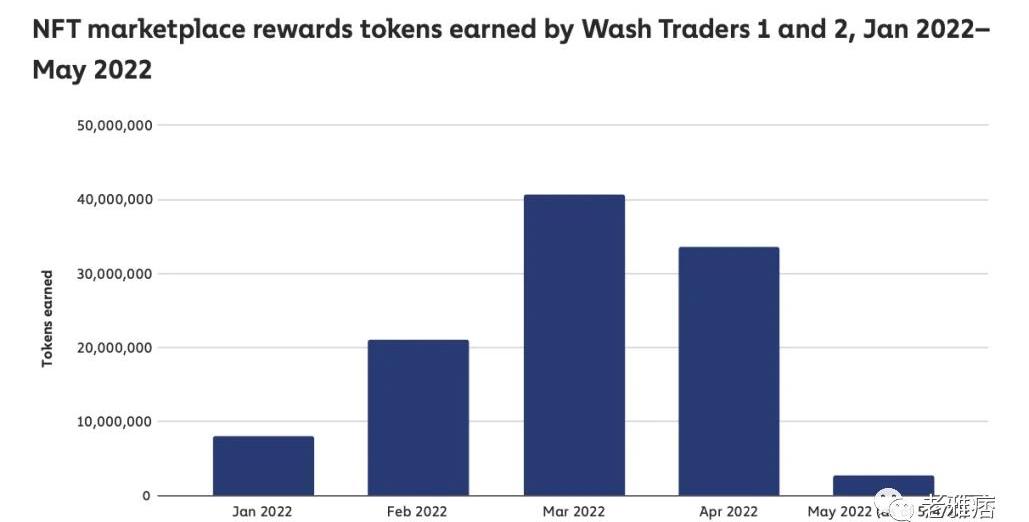

它显示了元宇宙房地产类似于token工具的趋势。人们目前购买它的目的是为了以更高的价格出售它。我很想在这里看到的一件事是,几天内每个世界的房地产地块达到历史最高水平的平均时间,以及从那以后持续了多长时间。我推测目前房地产资产的ATH是在推出后的几天内,而且它们不会随着时间的推移而保值。我可以访问一些metaverse数据集,所以我们稍后会深入研究。报告的其余部分涵盖了有关UST脱钩的信息。我暂时避免讨论这个问题,但会对我见过的最活跃的washtrader进行总结。该报告提到了一个根据交易量奖励token的“平台”。我推测这是looksrare。他们在今年早些时候曾推出过一个token。Washtrading通常是指人们在自己之间进行交易,以制造交易量的错觉。在加密货币的情况下,一个人可以启动数千个钱包来申请空投。这些washtrader明目张胆得令人印象深刻。他们做了大约65万个ETH的交易量,彼此之间卖出和买入3个相同的NFT。他们从未与任何其他卖家或买家有过互动。有关钱包设法花费了1.14亿美元的汽油费,以获得价值约1.855亿美元的token。

我只是对该团队没有费心叫停这些奖励感到困惑,因为在链上很容易看到这些垃圾交易。总结

去中心化交易所的交易量已超过1万亿美元。他们还有约55%的资产流向交易所。NFT是散户加入的关键部分。与NFT互动的钱包平均使用期限为10天,而DeFi为300天。NFT也是增长最快的链上付费细分市场。在以太坊上从每年约5%增长到现在的25%去中心化交易所有着可怕的权力法则。排名前5位的DEX占据了约85%的交易量。借贷平台的趋势相同。Aave和DeFi共同控制通过借贷平台转移的约90%的资金。从借贷平台获取的所有资产中,有50%流向了交易所。与DeFi相关的DAO平均拥有约1亿的AUM。。Chainalysis跟踪的85%的DAO都将其资金存放在单一资产中。对于处理稳定币的DAO来说,USDC比DAI更受欢迎。低于1万美元的交易占NFT交易频率的90%以上。上一季度NFT的活跃买家和卖家约为75万。

原文作者:Water&Music 原文翻译:Henry 本文来自TheSeeDAO。 相关阅读 W&M报告:音乐 NFT 会迎来他们的PFP时刻吗?W&M报告:定义音乐N.

根据MillionaireLand官方信息,即将在7月14日上线玩家们期待已久的单人答题模式。这意味着AnswertoEarn知识变现领域的领头羊即将正式起跑.

5月11日,区块链数据追踪平台Chainalysis获得了由新加坡主权财富基金GIC领投的F轮融资,融资金额1.7亿美元,估值更是较上一轮融资翻了一番,达到86亿美元.

自以太坊采用工作量证明共识算法以来,就一直在寻找更好的算法,以将以太坊打造成一个去中心化、可扩展、安全和节能环保的网络.

原文作者:应依汝原文编译:王丽原文来源:华尔街见闻周三晚间公布的数据显示,美国6月CPI同比增长9.1%,超过市场预期的8.8%,增幅创1981年以来最高.

自2017年以来,最大可提取价值或「MEV」经历了几项重大创新。这些进步是围绕着两个参与者,矿工和MEV搜索者.