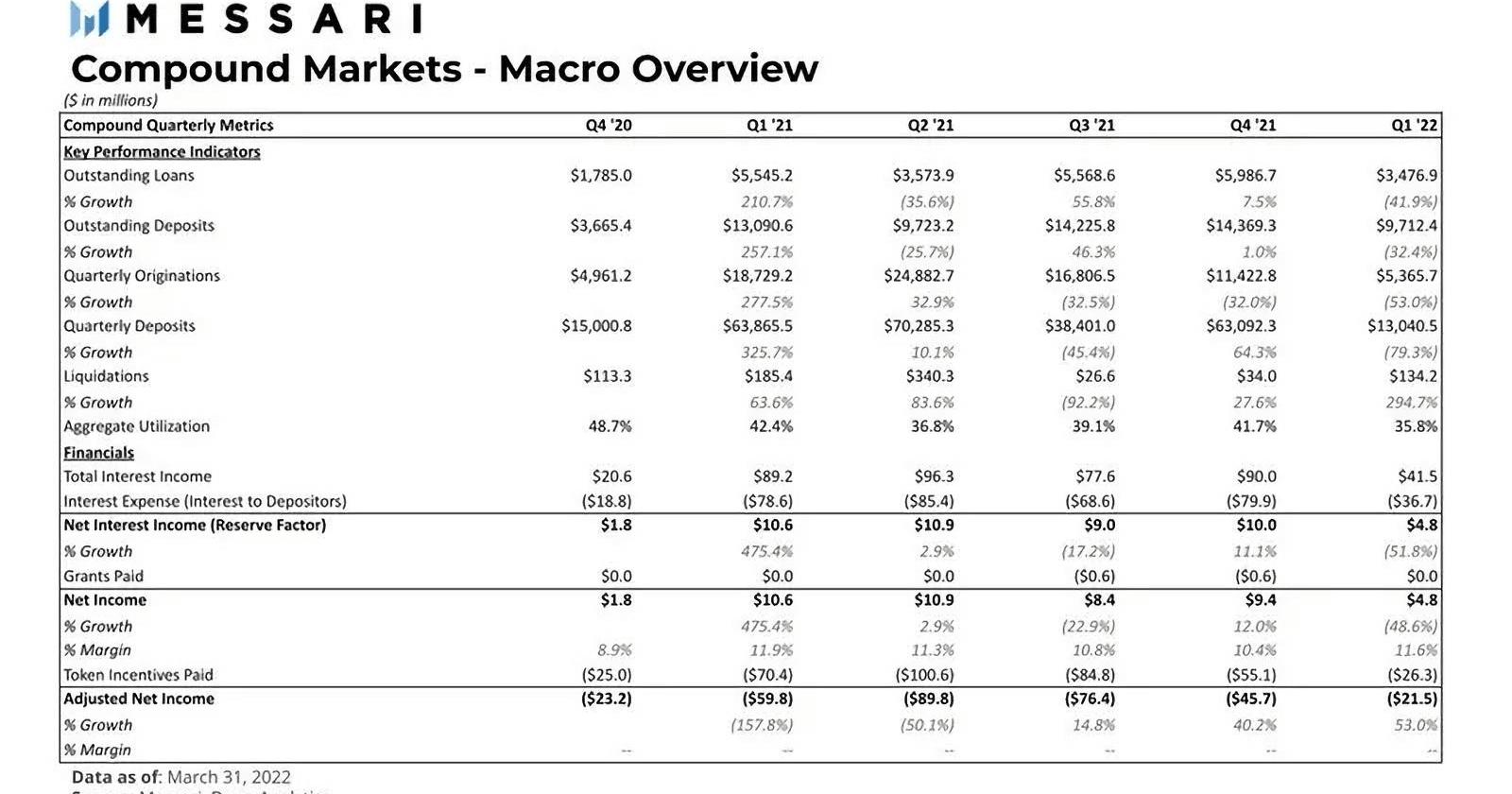

撰文:SeanButterfield,Messari分析师编译:iambabywhale.eth北京时间5月9日晚间,Compound在推特上分享了其获得标准普尔B-信用评级的消息。这使得Compound成为了首个获得标普信用评级的DeFi项目,也标志着DeFi越来越受到主流市场的关注。让我们来共同关注一下这个DeFi「元老」在2022年第一季度交出了怎样的成绩单。关键数据:未偿还贷款和在途存款分别下降42%和32%;清算指标增长290%,第一季度清算了超1.34亿美元;COMP奖励在本季度下降了50%,到第二季度将减少到零;季度借贷利率和存款利率分别为3.8%和1.5%;DAI季度存款在第一季度下降了90%以上。由于市场波动、整体贷款需求下降和供应压力,CompoundKPI全面下降。未偿贷款和存款分别下降42%和32%,而第一季度清算量猛增295%。但治理促进了协议的一些关键变化,包括抵押因子调整、更新价格预言机、降低COMP提案阈值以及将COMP奖励减少50%。Compound市场宏观概览

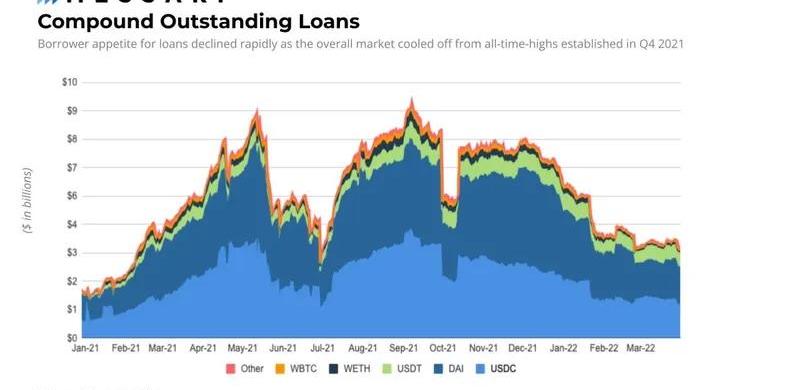

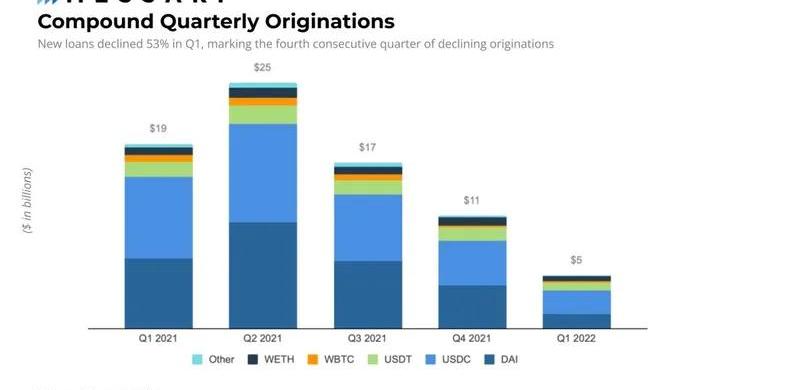

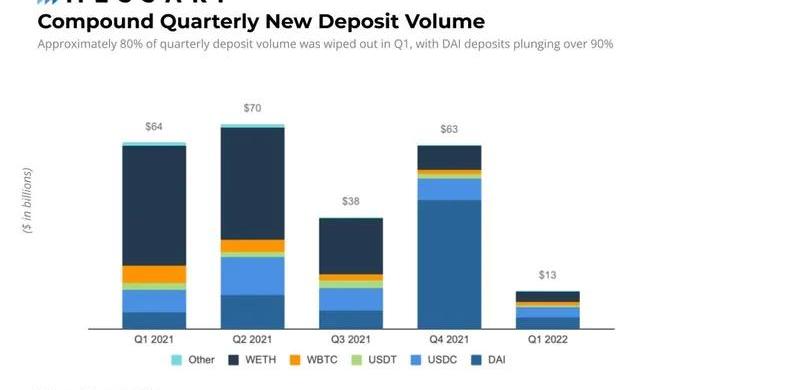

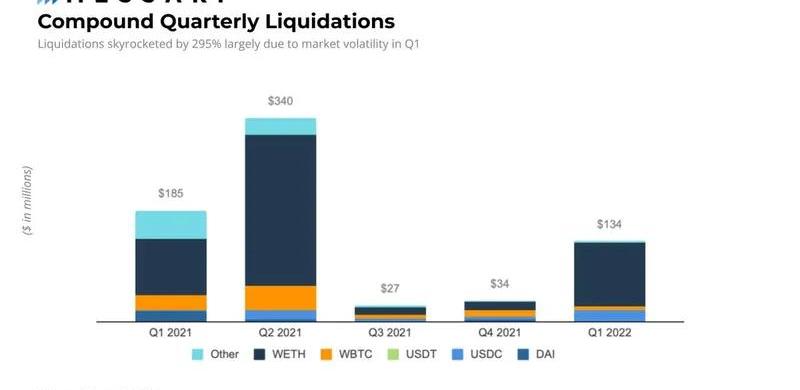

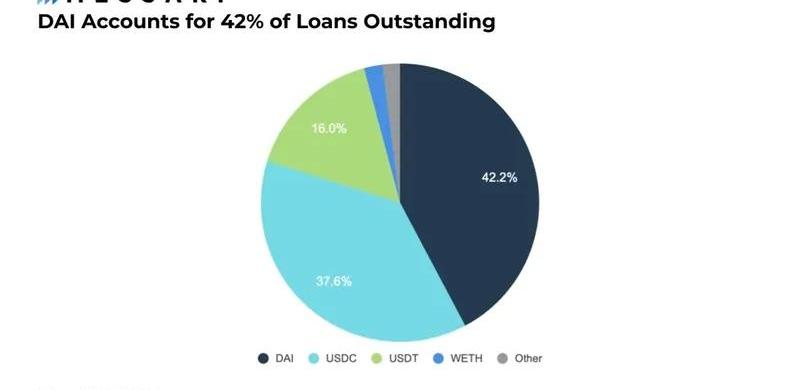

随着2022年第一季度的结束,Compound的许多关键绩效指标都出现了大幅下降。本季度末,未偿还贷款下降42%,在途存款下降32%,季度存款量下降79%,季度贷款量继上季度32%之后再度降低53%。季度存款中创下过去12个月新低。第一季度唯一的增长领域是清算,增长了295%,总额为1.34亿美元,主要受1月底市场波动的影响。协议KPI全面下跌对协议财务状况也产生了重大影响。上一季度增长12%的净收入在本季度下降了48%,为490万美元。上一季度,加密货币总市值创下2.97万亿美元的历史新高。在过热的2021年底之后,市场降温并蒸发了40%以上的价值,截至1月底,加密货币总市值约为1.68万亿美元。本季度未偿还贷款下降了42%,降至2021年第一季度的水平,当时加密货币总市值也正在经历一个冷静期。以USDC和DAI计价的稳定币贷款继续超过以其他资产计价的贷款。截至2022年第一季度结束,DAI仍保持其在Compound总未偿贷款中的份额。

高通全球高级副总裁:AIGC的成熟和广泛应用将大幅提升元宇宙内容的生产效率:金色财经报道,在2023年世界人工智能大会现场,高通全球高级副总裁程立新表示,5G和AI技术将赋能元宇宙全新的应用服务、环境和体验。目前看到XR的发展很大程度上受限于内容生产高成本以及应用生态的碎片化,AIGC的成熟和广泛应用将大幅度提升元宇宙内容的生产效率。(澎湃)[2023/7/7 22:23:47]

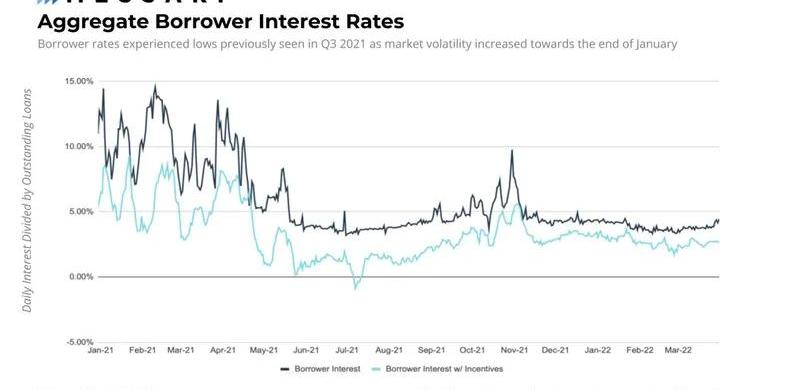

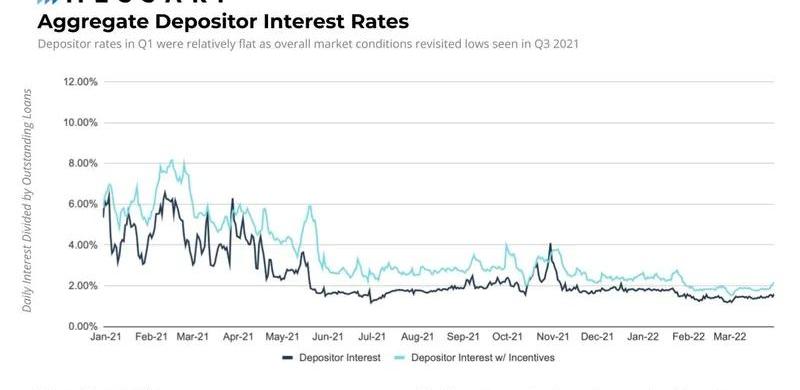

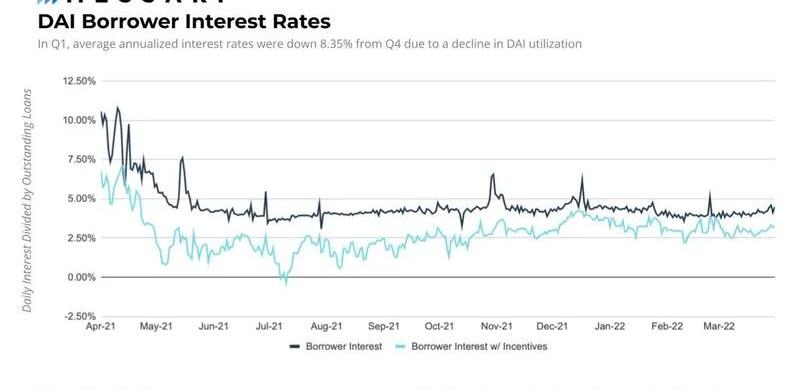

与上一季度相比,借款利率相对稳定,平均年化利率为3.85%,低于2021年第四季度的5.02%。随着第一季度市场降温,用户对杠杆的需求下降,利率也随之下降。此外,2021年第四季度的COMP分配问题导致了资产流失,这影响了供应并推高了利率。随着市场触及年初至今的低点,借款利率最高达到4.48%。

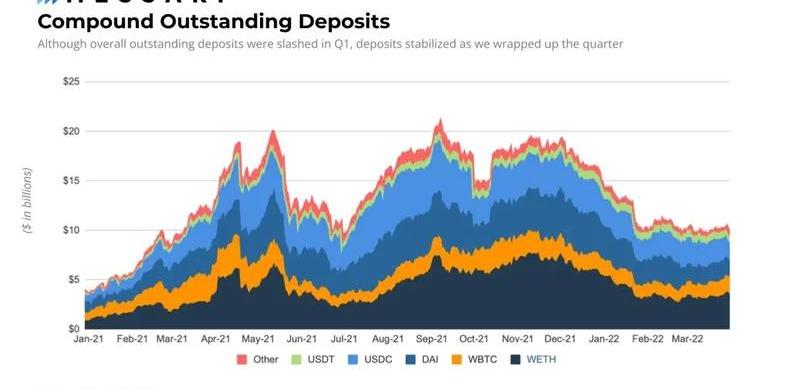

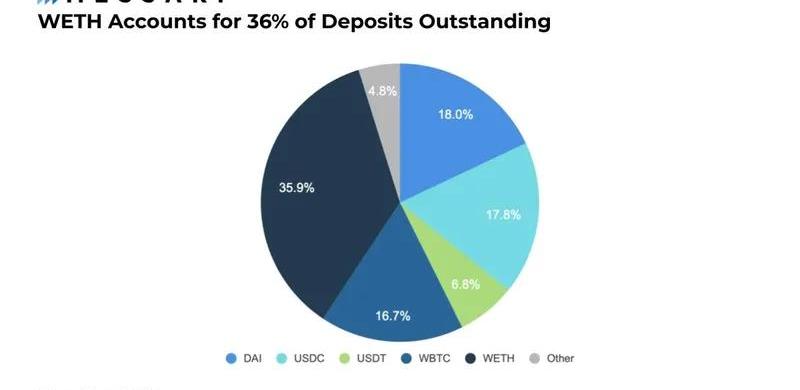

第一季度在途存款下降了32%,降幅最大的是2月份。与未偿还贷款量类似,存款接近2021年第二季度的TTM低点。但存款量在3月份有所上升,存款人仍偏爱WETH。

存款利率在本季度虽有所下降但仍然保持稳定。这可以归因于存款始终与借款的需求相匹配。季度平均存款利率为1.51%,低于2021年第四季度的2.04%。年化利率在第一季度触及1.19%的低点,最高达到了1.87%的峰值。由于市场波动,利率在1月底出现了最大跌幅。

Global Mofy Metaverse Limited拟通过IPO融资600万美元:金色财经报道,Global Mofy Metaverse Limited (GMM) 宣布将于下周通过首次公开募股 (IPO) 以每股4.50至5.50美元的价格发行1,200,000股股票并融资600万美元,Global Mofy Metaverse Limited是一家从事元宇宙行业虚拟内容制作、数字营销和数字资产开发的技术解决方案提供商,其客户包括欧莱雅和百事可乐等知名企业,该公司还透露目前已经建立了一个拥有超过 7,000 个3D数字资产的强大数字资产银行。(defenseworld)[2023/3/24 13:24:27]

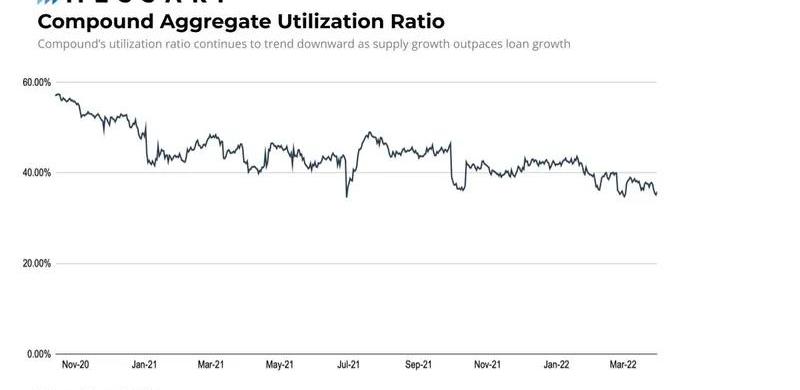

Compound的存款利用率在2022年初保持相对平稳,但随着加密市场在2月份经历动荡,逐渐减弱。相对于未偿还贷款的42%,未偿还存款以32%的较慢速度下降,这导致利用率重新回到2021年第三季度和第四季度的低点。

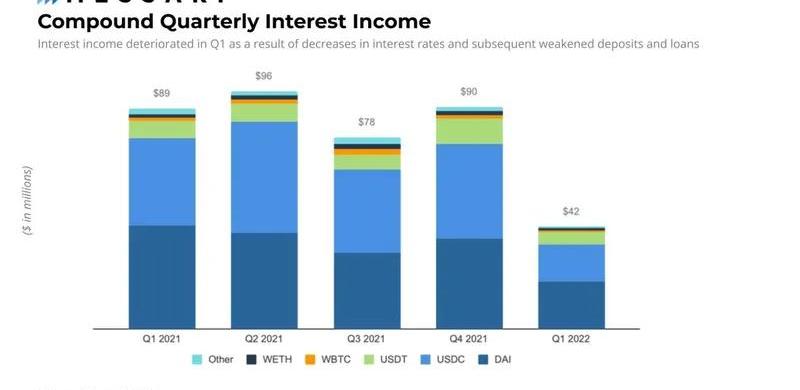

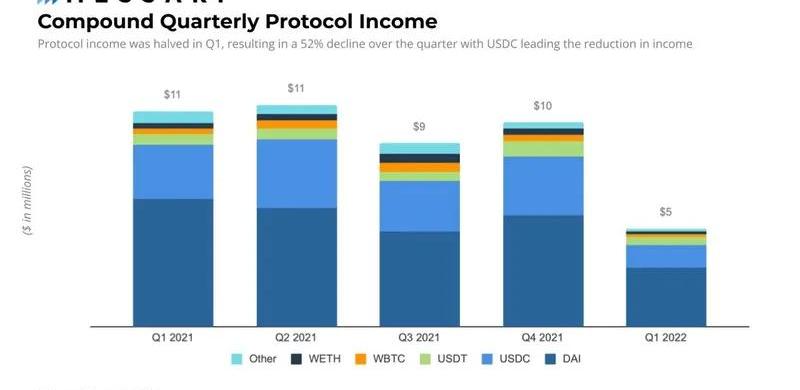

与2021年第四季度相比,本季度的利息收入下降了54%。巧合的是,利息和协议收入在第一季度几乎经历了相同的百分比变化。USDC跌幅最大,达62%,紧随其后的是USDT和WBTC,分别下跌50.8%和50.7%。由于市场波动降低了贷款需求,季度利息收入受到影响。

Klaytn基金会将于2月28日公布KLAY代币经济模型与治理系统的新提案:金色财经报道,韩国区块链平台Klaytn主要开发者与代码维护者之一Klayth基金会正在对Klaytn网络治理系统与原生KLAY代币的经济模型进行更改。Klaytn基金会将与Klaytn治理委员会合作,帮助Klaytn区块链过渡到完全无需许可的验证者结构,为公众提供作为区块验证者的参与的机会,并为Klaytn社区成员引入一个参与决策过程的沟通渠道。

此外,基金会将通过治理协议Klaytn Square实时披露治理委员会的链上投票议程和状态,加强治理透明度。基金会将于本周初向治理委员会提交修改过的代币经济学提案,最终议程和提案将于2月28日与2023年的技术路线图一起公布。(CoinDesk)[2023/2/20 12:16:48]

协议收入2021年第四季度的1000万美元降至第一季度的略低于500万美元。DAI占第一季度协议收入的60%以上,环比下降47%。

本季度贷款量下降了53%,其中DAI以29亿美元的降幅居首。USDC和USDT继续保持强劲,但仍分别大幅下跌48%和47%。与上一季度相比,USDC在贷款量方面继续占据主导地位。WBTC是本季度唯一贷款量增长的资产,增长了170万美元。

季度存款量在第一季度急剧下降,从630亿美元降低79%至130亿美元。DAI季度存款暴跌超过90%,从第一季度的440亿美元跌至40亿美元。与DAI相比,WBTC本季度的存款量小幅下降了18%。链上数据显示,2021年12月,一名用户使用闪电贷在Aave和Compound之间进行套利,推动季度存款增长587%。随后,另一家做市商在第一季度将DAI从协议中移除,导致存款量环比飙升。DAI、WETH和USDC的季度存款量分别为400万美元、360万美元和350万美元。与上一季度相比,USDC在本季度缩小了与WETH存款量的差距。

美联储埃文斯:可以说美联储应该更早开始加息:9月29日消息,美联储埃文斯:通货膨胀太高了,可以说美联储应该更早开始加息。[2022/9/29 5:59:54]

Compound的清算在1月底达到顶峰,环比增长295%。这一活动主要是由于WETH和USDC市场的清算分别增长270%和665%导致。WETH清算从第四季度的1400万美元增加到第一季度的1.06亿美元,主要是由于1月下旬的ETH波动。USDC市场在本季度的清算量增加了1300万美元,而与上一季度的300万美元相比,第一季度的DAI清算量几乎为0。

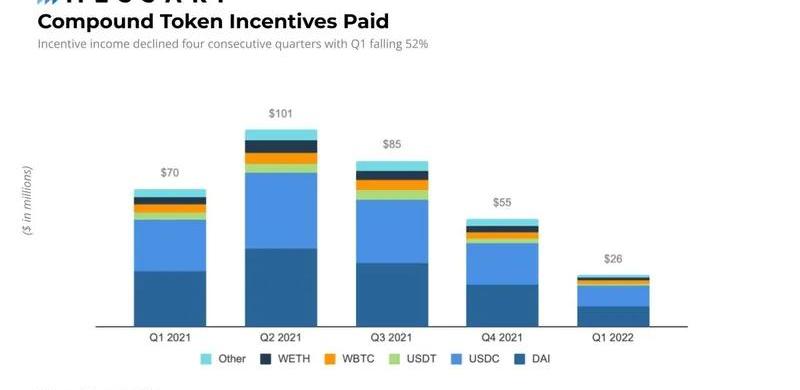

作为存款人和借款人活动的关键驱动力的COMP代币激励在第一季度急剧下降了52%。Compound治理在第一季度末通过了一项提案,将COMP激励减少50%,并计划取消激励。鉴于这些计划,第二季度COMP代币激励应该会迅速下降。

Compound上最大的五个市场

通过治理,Compound市场在本季度经历了各种变化。Gauntlet促进了八个市场的抵押因子调整,GFXLabs引入了新的价格预言机,并将新的算法稳定币市场FEI添加到协议中。借款人继续延续上个季度的趋势青睐稳定资产的贷款。

IOHK高管反驳Vasil硬分叉延期传闻:准备工作接近尾声,正在做最终评估工作:6月20日消息,有传言称Cardano原定于6月底进行的Vasil硬分叉将延期至8月,IOHK社区和生态系统副总裁Tim Harrison回应称,“截至本月中旬,我们已经非常接近目标,但最终需要评估DApp、交易所、SPO等的准备情况。我们将在周一提供最新信息。”(U.Today)[2022/6/20 4:39:46]

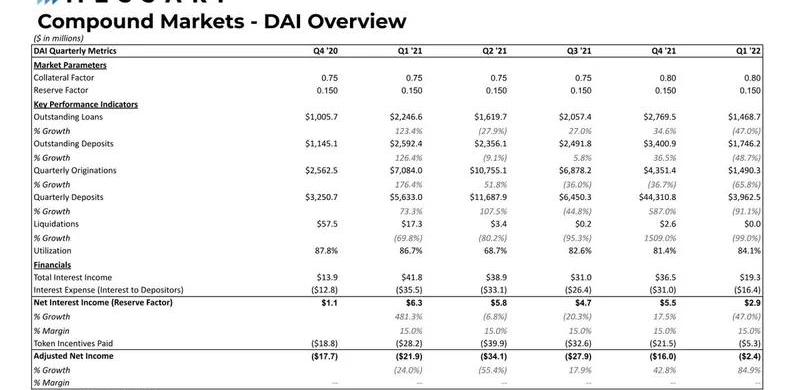

尽管第一季度的关键绩效指标全面下降,但DAI仍然是Compound的主要市场,在未偿贷款、存款量、利息收入和协议收入等指标上处于领先地位。DAI未偿贷款下降47%,从34亿美元降至15亿美元,而DAI的在途存款以略高的49%的速度下降,从34亿美元降至17.5亿美元。而季度贷款量下降66%,从44亿美元降至15亿美元。本季度几乎不存在DAI清算。

借款平均年化利率从第四季度的4.5%下降到第一季度的4.12%。借款利率在本季度触及3.58%的低点并曾达到5.10%的峰值。第一季度使用率上升3.24%,导致借款利率波动。DAI未偿贷款量占本季度末所有未偿贷款的42%以上。

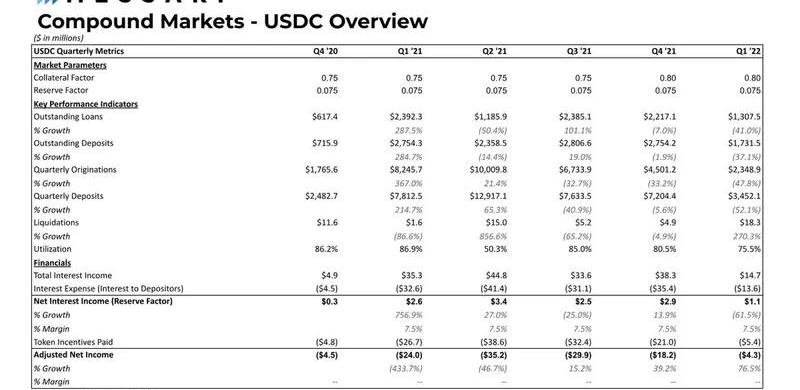

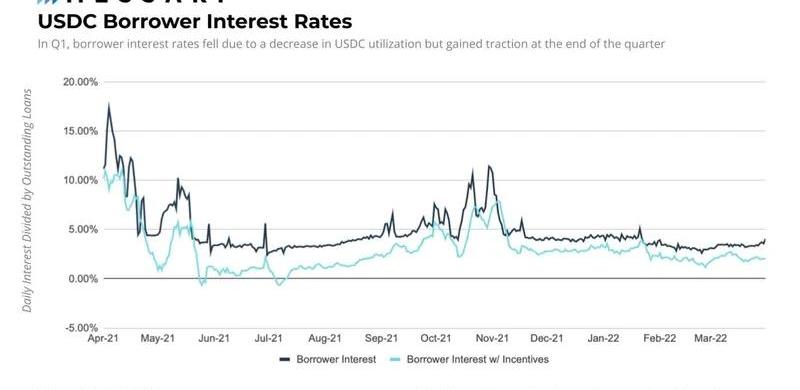

USDC仍然是Compound的第二大贷款市场,未偿还贷款为13亿美元,比上一季度22亿美元下降41%。在途存款下降37%,导致使用率下降6.2%。与上一季度相比,USDC借款利率的波动性要小得多,第一季度的平均年化利率为3.56%。本季度利率最高为5.09%,最低为2.62%。

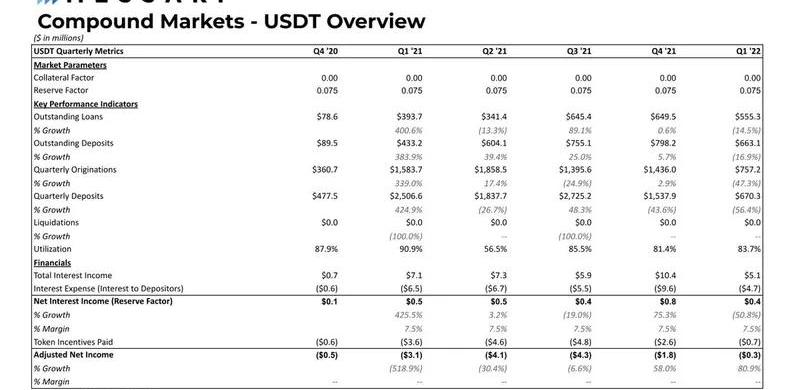

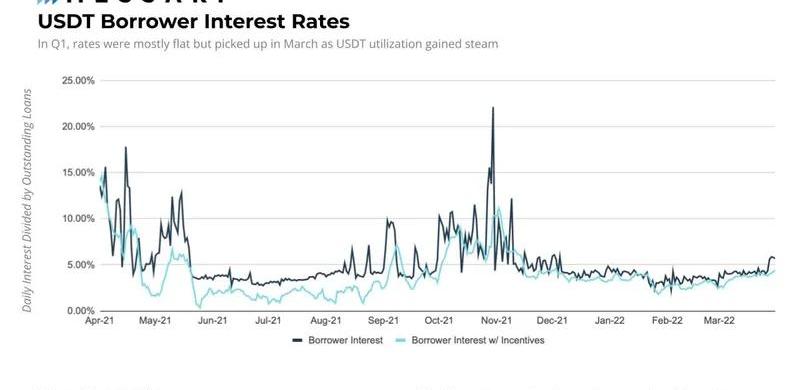

与DAI和USDC相比,USDT的未偿贷款和存款略有下降。其中贷款下降了14.5%,从2021年第四季度的6.49亿美元降至第一季度的5.55亿美元,存款从第四季度的7.98亿美元下降17%至6.63亿美元。本季度使用率增长2.9%,USDT平均借款利率为3.85%。在触及2.25%的下限后,利率开始上升,到本季度末达到5.85%。

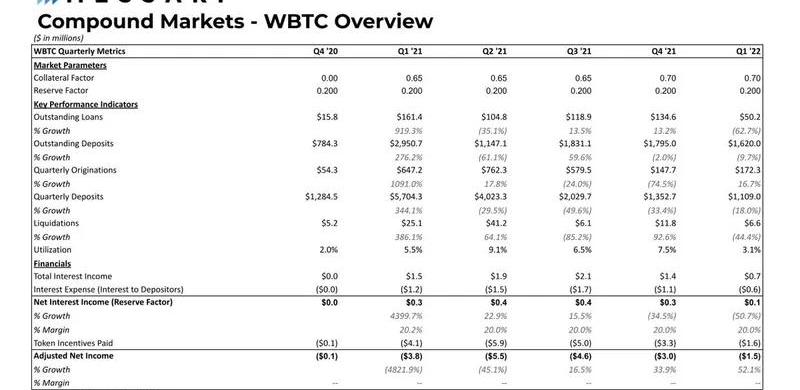

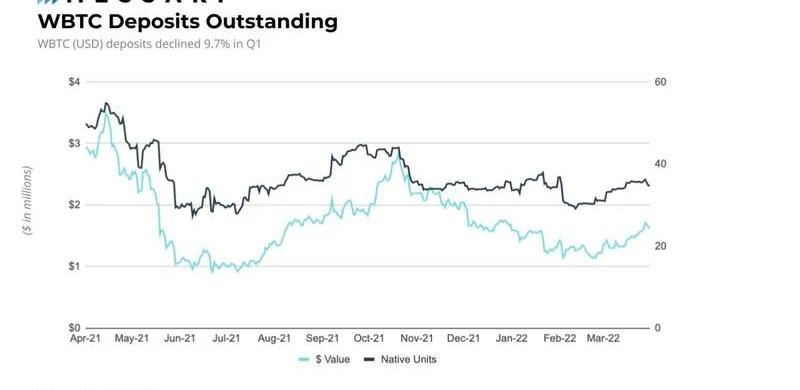

WBTC是该协议前五名市场中唯一一个未偿存款下降9.7%的资产,从2021年第四季度的18亿美元降至第一季度的16亿美元。相比之下,未偿还贷款从第四季度的1.34亿美元下降62.7%至本季度末的5000万美元。

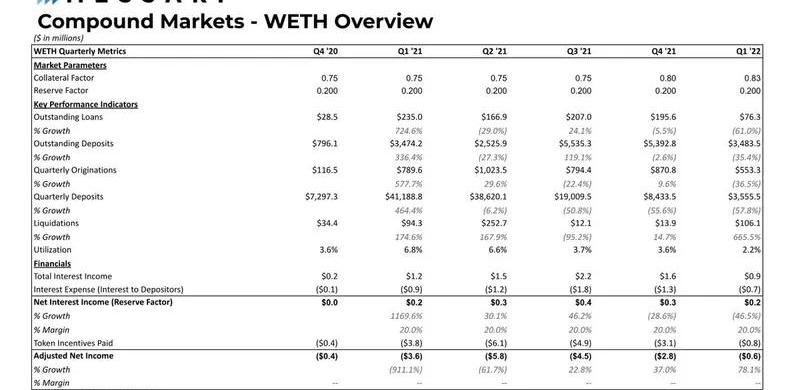

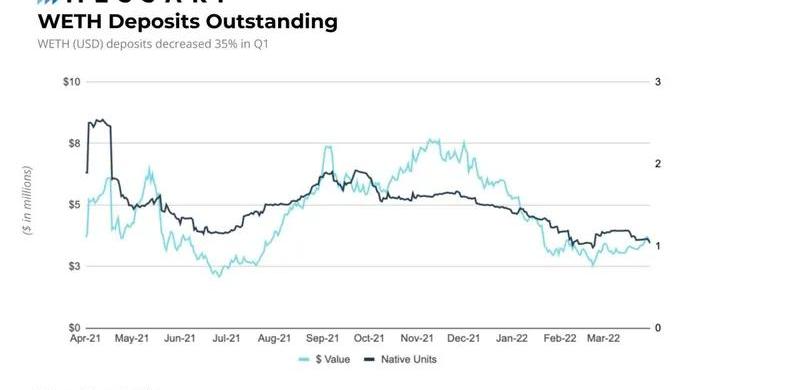

WETH仍然是Compound最大的在途存款市场。在市场动荡的第一季度,未偿还贷款和在途存款的KPI指标都大幅下降,清算量则增长了665%,从2021年第四季度的1400万美元增加到第一季度的1.06亿美元。清算主要集中在1月底,之后逐渐降温。未偿还贷款大幅下降61%,在途存款下降35%。

治理提案

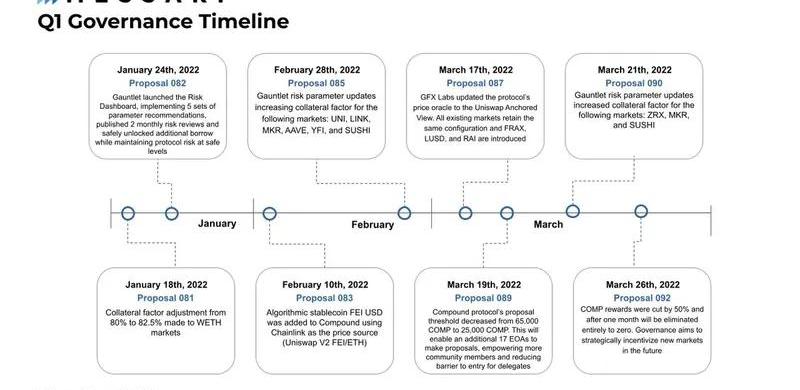

第一季度Compound有不少涉及了关键参数的治理提案,包括了将以太坊市场的抵押因子从80%调整为82.5%;UNI、LINK、MKR、AAVE、YFI和SUSHI的抵押因子纷纷上调5%;Compound提案发起门槛从持有6.5万枚COMP降为2.5万枚COMP等。路线图

Compound在2022年值得关注的计划包括了多链布局、为非加密原生企业和金融机构而设计的CompoundTreasury、以及通过算法计算借贷利率的CompoundIII。结语

Compound的整体活动在很大程度上受到本季度大盘波动的影响,用户对贷款和存款的需求在第一季度急剧下降,这也是借款和存款利率以及协议收入下降的主要驱动因素,因此导致清算量比上一季度增长近3倍。Compound激励模型的改变旨在全面优化市场,并引入有效的激励措施来启动新市场。这些行动应该会给COMP代币持有者带来积极影响,从而促进更健康、更可持续的协议。与OpenZeppelin的合作伙伴关系和Gauntlet风险仪表板的加入是通过治理进行协作的绝佳示例。为了让Compound保持与Aave和MakerDAO等公司的竞争力,短期内关键的协议改进至关重要。随着未来COMP激励措施的减少,社区成员将需要继续通过治理推动战略举措,以吸引新用户、提高市场效率并最终提高协议在市场中的主导地位。原地址

作者:茉莉,蜂巢Tech北京时间4月17日晚10时许,去中心化稳定币协议Beanstalk披露「遭受了攻击」.

对于任何软件公司来说,安全是一个根本性的困难和不对称的问题。而对于安全问题来说,是没有什么灵丹妙药的——仅在上个月,就有几家技术公司出现了明显的漏洞.

加密货币市场正处于大面积的崩溃之中,给投资者带来了严重的财务痛苦,而且大家都还没有明确的出路。迄今为止,最引人注目的下跌是价值300亿美元的Terra生态系统的崩溃:其代币Luna、其算法稳定币.

Odaily星球日报译者|念银思唐 摘要: -Elwood首轮融资获得了高盛、巴克莱和CommerzVentures等机构的支持。-Elwood是一个帮助机构进入加密市场的交易平台.

未来将是多链的,跨链桥能帮我们获得更多链上收益和交易机会。跨链桥使我们能够获得许多链上的收益和交易机会。桥接有几种形式,每一种都有其自身的安全性、速度和可靠性的组合.

编译:Yobo加密资产算法做市商WintermuteCEOEvgenyGaevoy今日在Twitter上发布了一篇其写给Wintermute团队的公开信,全文如下: 总的来说.