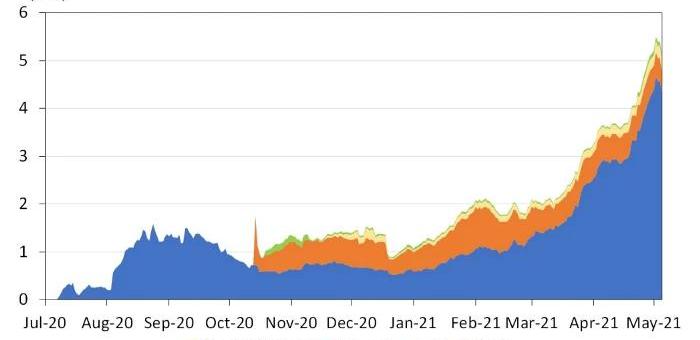

本文总结了论文《知识系统化:DeFi中的收益聚合器》中的观点。自DeFi于2020年夏季掀起热潮,流动性挖矿已经成了最受密码学货币持有者欢迎的活动。资产管理协议内的锁仓金额在2021年5月远远超过30亿美元,在撰写本文之际达20亿美元。虽然有一群项目宣称能够在短期内带来巨额回报,但是收益聚合器正在努力为DeFi社区创造可持续的收益来源。我不由得产生了好奇:这些收益从何而来?收益聚合器使用了哪些货币乐高?这些聚合器背后的通用机制是什么?将你的资金放入收益聚合器会带来哪些好处和风险?我在与JiahuaXu和ToshikoMatsui联合发表的论文《DeFi中的聚合器》中回答了上述问题,并提出了一个针对收益聚合器的通用框架。让我们一起深入探索DeFi中最“堕落”的部分——流动性挖矿。如果你想要从更技术、更深入的角度了解这个框架,请阅读这篇论文。欢迎大家踊跃反馈,非常感谢。简介

如果你阅读过我之前关于AMM的文章,就知道DeFi自2020年夏天以来迎来了爆发性发展。在DeFi领域,最受关注的应用之一是流动性挖矿。这个概念最初由Synthetix引入,直到Compound推出并发放治理代币COMP之后才真正火起来。此后,Compound参与者可以通过借贷活动获得新铸造的COMP代币作为奖励。时至今日,这个流程依然在被复制;这也鼓励开发者找到一种方法来将不同协议的奖励组合起来。这就是流动性挖矿诞生的背景。基于DeFi的聚合协议正在努力为想要获得收益的人们提供一站式解决方案。收益从何而来?

美联储威廉姆斯:美联储正研究央行数字货币:美联储威廉姆斯表示,美联储正在对央行数字货币进行研究,研究将从技术和政策问题开始。现在考虑所有围绕央行数字货币的问题还为时尚早。(金十)[2021/11/19 6:58:49]

天下没有免费的午餐,那么聚合器提供的收益从何而来?主要有三个来源。借贷需求随着人们对密码学资产贷款的需求增长,贷款利率上升,为资金提供方带来了更多收益。尤其是在牛市期间,投机者甚至愿意接受较高的贷款利率,因为他们预期自己加了杠杆的多头头寸会升值。2021年4月,由于市场看涨情绪高涨,Aave和Compound借贷市场的稳定币年化收益率高达10%。流动性挖矿计划早期参与者通常都会收到代表协议所有权的治理代币。这会激励人们将资金存入协议,因为作为奖励的代币通常附带治理功能。这个功能通常被认为是有价值的,因为它赋予了代币持有者对项目未来战略方向的发言权。从本质上来说,早期用户因帮助项目发展并承担智能合约可能存在漏洞而带来的早期风险而获得奖励。典型例子有Sushiswap和YearnFinance。收益共享一些代币让用户可以从协议收入中分成。AMM的LP代币就是一例。参与交易的人越多,流动性提供者获得的奖励越多。另一种收益共享型代币是xSUSHI。SUSHI代币的质押者将获得xSUSHI代币作为回报。xSUSHI代币持有者有权获得Sushiswap协议交易收入的0.05%。VesperFinance的治理代币VSP也可以质押到vVSP池中,共享Vesper交易费的95%。策略背后的机制

加拿大丰业银行:美联储会议纪要或进一步着眼于政策沟通:美国联邦公开市场委员会(FOMC)委员们可能会讨论在经济增长、就业和通胀相对乐观预期实现的情况下,其政策利率长期持稳观点将如何改变。鲍威尔曾在发布会上表示,利率决议需要看到的是实际数据,而不仅仅是预测。因此,尽管仍存疑,但若会议纪要中出现美联储对收紧政策预期的表述,将是值得注意的。[2021/4/7 19:54:48]

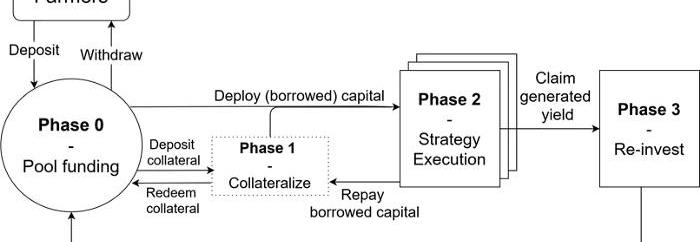

既然我们已经知道收益从哪儿来了,用户是如何通过收益聚合器获得收益的呢?我们以一个虚构的“SimpleYield”收益聚合器为例,来解释下面的图表。

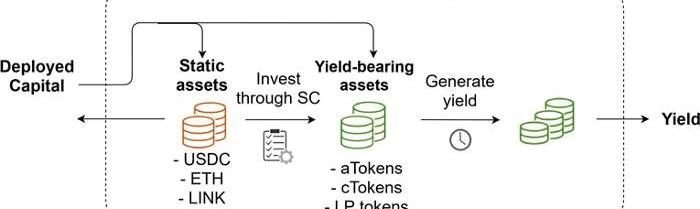

-收益聚合器机制-在Phase0,资金聚集在智能合约内。一个资金池通常只包含一种资产,不过也有新型协议支持多资产池。用户将资产存入资金池中,获得代表他们在资金池中所占份额的代币作为回报。例如:将ETH存入SimpleYield的ETH池,并收到代表池中对应份额的syETH代币。在Phase1,资金池中的资产被质押到Compound、Aave或Maker等借贷平台上借入另一种资产。这一阶段不是必要的,可以跳过。这一步的主要目的是使用另一种资产来执行流动性挖矿策略。例如,SimpleYieldETH池中的ETH可以用来通过Maker借入稳定币DAI。Phase2涉及复杂程度不同的收益策略。如下图所示,在这一阶段,人们提供的不是非收益型资产就是收益型资产。久而久之,绿色代币产生收益并大幅增加。例如,SimpleYieldETH池使用ETH借入DAI,再将DAI存入Compound。通过Compound,SimpleYield获得了能够产生收益的cDAI代币和来自Compound的流动性挖矿计划的COMP代币。

声音 | 美联储委员会前经济学家:比特币可能会下降至1000美元:据Washingtonexaminer消息,美国联邦储备委员会前经济学家,德保罗大学金融学教授拉蒙特布莱克(Lamont Black)说:“在过去的一年里,比特币的交易就像一个高风险,高回报的资产类别。”布莱克称比特币可能会下降至1000美元。并解释在2017年初,比特币的价格只有1000美元。布莱克认为在市场稳定前回到这一水平是合理的。但布莱克也表示:“我对比特币的长期前景依然乐观,但我预计不会出现指数级增长。我认为比特币在未来的‘区块链经济’中扮演着一个角色。随着更多加密货币和其他区块链应用程序变得‘合法’,比特币可能成为在这些不同投资中转移价值的一个相对稳定的基础。”[2018/12/4]

-单一策略的执行流程-在最后阶段Phase3,Phase2产生的收益被拿到公开市场上出售,换成资金池中原有的资产,然后重新进入Phase0,并通过Phase1和Phase2重新部署。资金池中的锁仓价值增加了,但是没有生成新的份额,因此原有份额的价值增加了。例如,Phase2生成的COMP代币通过Uniswap换成了ETH,回到了Phase0。你原来铸造的syETH代币增值了,因为资金池的价值上升,但是syETH代币的数量不变。示例策略

我们已经知道收益聚合器的工作原理了,协议的重点在于Phase2,因为收益实际上是在这一阶段产生的。我们来举一些流动性挖矿策略的例子。请注意,这里给出的例子比较简单,现实生活中使用的策略会复杂得多。资金池价值的变化是在受控制的市场环境下模拟的。模拟的结果可以在这篇论文中找到。简单借贷上一节中提到的例子就是简单借贷策略。用户将资金存入到可贷资金协议,获得利息以及流动性挖矿所奖励的治理代币。螺旋借贷螺旋借贷策略旨在将通过流动性挖矿赚取尽可能多的治理代币。聚合器可以将DAI存入可贷资金协议中,利用这笔存款借得DAI,再将借得的DAI存入可贷资金协议。这一过程可以循环往复多次,不过取决于借款额和利率。模拟结果表明,如果循环太多次,会产生很高的风险。使用AMMLP代币进行流动性挖矿

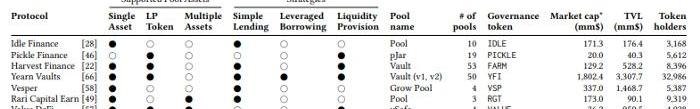

AMMLP代币会产生收益,因为交易费都保留在AMM池中。如果这个AMM还运行流动性挖矿机制的话,用户除了交易费分成之外还可以获得治理代币作为奖励。这种策略也被认为风险较高,因为当标的资产的价格发生变化时,无常损失可能会抵消大部分收益。主流收益聚合器对比分析

-主流早期收益聚合器-IdleFinanceIdleFinance是最早出现的收益聚合协议之一,于2019年8月上线。目前,IdleFinance只采用简单借贷策略,将池中的资金分配到多个PLF中。该协议提供“最佳收益”策略和“风险调整”策略。前者旨在通过上述平台实现收益最大化,后者会考虑风险因素,以优化风险回报率。PickleFinancePickleFinance于2020年9月上线,提供两种收益类产品:PickleJars和PickleFarms。前者是流动性挖矿机器人,利用用户资金赚取收益;后者是流动性矿池,可以让用户通过质押不同类型的资产来赚取PICKLE治理代币。pJars采用“使用AMMLP代币进行流动性挖矿”策略。流动性挖矿者将CurveLP代币或Uniswap/SushiswapLP代币存入池中,通过流动性挖矿生成治理代币。HarvestFinanceHarvestFinance于2020年8月上线,通过其FARM流动性挖矿机制为用户提供复利收益。该协议主要有两种策略:单一资产策略和LP代币策略。池子收益的30%用来在公开市场上购买FARM,然后回到FARM质押者手中,而非池子。YearnFinance最大的收益聚合器Yearn于2020年7月上线。Yearn提供多种产品,本文主要考虑的是Earn和Vaults这两个产品。每个池子均采用“简单借贷”策略,将资产存入利率最高的PLF。Vaults则支持更复杂的策略。

-总锁仓额-收益聚合器的优点和风险

优点

用户不需要自主制定策略,可以利用其他用户制定的策略,实现投资策略被动化。由于跨协议交易是通过智能合约,资金转移是自动完成的,无需用户在协议之间手动转移资金。资金全部集中在合约内,因此gas成本是社会化的,从而减少交互成本。风险

流动性挖矿策略永远免不了借贷风险,无论它们是通过质押某种资产借入其它资产,还是只将资产提供给PLF。在资金利用率高的情况下,如果有很多贷款方同时取款,可能会有一定数量的资金提供方需要等待贷款方偿还贷款。这就叫作“流动性风险”。当用户借入资金时,如果质押物的价值低于预先设定的清算门槛,就会存在“清算风险”。流动性挖矿策略通常构建在一组DeFi货币乐高上,因此存在可组合性风险。在利益的驱使下,作恶者会利用技术和经济方面的弱点来套利。流动性挖矿策略的收益通常由多种因素决定。对于某些策略来说,这会导致年化收益率不稳定。如果年化收益率会因发散损失、AMM交易活动少或治理代币价格变化而产生波动,对很多潜在投资者来说吸引力不大。结语

去年,大量收益聚合器协议涌现,虽然它们的总体框架相似,但是各有各的风格。IdleFinance于2019年推出了第一个版本,该版本会将资金存入利率最高的PLF。受到Compound的流动性挖矿机制的启发,YearnFinance在2020年7月扩展了这一模型,除了Earn产品之外还推出了更复杂的策略Vaults。之后又有更多类型的流动性挖矿机制出现,HarvestFinance和Picklefinance专门利用LP代币进行流动性挖矿。收益聚合器一直以来都是广受DeFi用户欢迎的收益方式。但是,这种收益能持续多久?正如我们所见,收益主要有三个来源。虽然关于收益可持续性的研究值得我们另外再写一篇文章,但是我们可以断定来自治理代币的收益是比较短暂的。一旦治理代币发放完毕,这个收益来源就被切断。尽管新的协议可以通过启动新的代币分发计划得到蓬勃发展,但是这种收益来源不太可能具有持续性。相比之下,借贷需求更具可持续性,但它高度依赖市场情绪,特别是非稳定币的市场情绪。收益共享型代币带来的收益似乎是最持久的,尤其是在DeFi保持近期增长率的情况下。

随着7月的临近,我们即将迎来以太坊的重大改变。据此前消息报道,今年3月,EIP-1559正式被纳入以太坊伦敦硬分叉升级,并提案暂定于7月14日部署至以太坊主网.

Odaily星球日报译者|Moni 5月19日,加密货币市场经历了自2020年3月12日“黑色星期四”以来最重大的流动性下跌和价格波动,比特币日内价格差异区间高达11,506美元.

https://www.federalreserve.gov/newsevents/pressreleases/monetary20210616a.htm1.委员会设定的目标依然没有变.

跨界动态 1、美国娱乐品牌花花公子在NFT市场Raretoshi推出了它的第一批5个动画NFT,该市场得到了Blockstream的Liquid侧链的支持.

一、事件概览 北京时间6月3日11时11分,链必安-区块链安全态势感知平台舆情监测显示,BSC链上项目PancakeHunny遭遇黑客攻击。据统计,此次攻击事件中,黑客总共获利43ETH.

在上一篇文章中,我们给大家大体介绍了下我们平台的坏账处理代币COT,但是受限于篇幅限制,并没有给大家详细介绍我们平台如何保证COT的流动性、如何对COT可能出现的风险进行预防以及COT的未来规划.