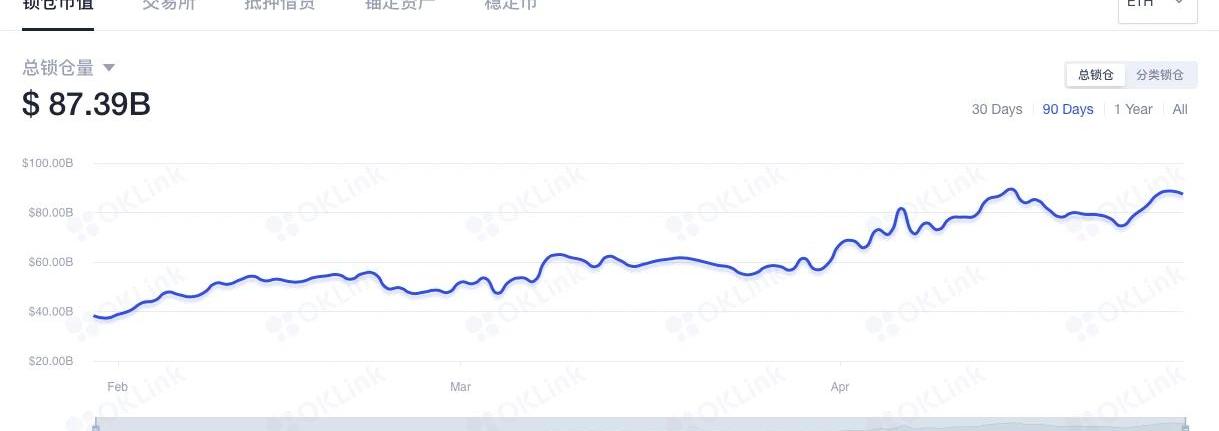

如果要找一个关键词来形容过去一年加密世界的发展状况,DeFi无疑会是大热候选。截至北京时间4月29日,单单锁定在以太坊链上DeFi协议内的资产总价值就已突破870亿美元。

万丈高楼平地起,作为DeFi乐高内最重要的基础设施之一,稳定币在本轮DeFi的大爆发中发挥着不容忽视的作用,其赛道本身也在这一浪潮之中经历着快速的发展。从USDT、USDC等由中心化机构发行的法币抵押型稳定币,到DAI等由合约生成的加密资产超额抵押型稳定币,再到AMPL、FEI等试图依靠市场行为实现价格调节的算法稳定币,稳定币赛道已历经数次迭代。然而,就当前阶段来看,似乎每一代产品都还存在着大大小小的问题。USDT、USDC等法币抵押型稳定币当前占据着最大的市场份额,但此类稳定币往往是由单一的中心化机构发行,存在不可避免的单点风险。历史事实也已证明,虽然尚未出现滥用,但此类稳定币的发行机构确实拥有将某些地址拉至黑名单的权限。通过智能合约生成的超额抵押型稳定币或许是当前市面上相对较为理想的一种解决方案,但也只是相对而言。暂且不谈超额抵押模型背后的低效资金利用究竟是不是问题,环顾市面上的超额抵押型稳定币,大致可分为两种情况:MakerDAO单据一类,由于起步较早,流动性较好,DAI长期以来一直保持着不错的锚定表现,然而围绕MakerDAO也存在着一些预言机过于中心化、清算机制不够灵活等诟病。尤其是后者,去年312黑天鹅事件中MakerDAO曾因清算机制失灵而零价拍出了价值832万美元的ETH抵押品;至于其它一些新兴的超额抵押型稳定币,由于流动性较差,市场调节效应较弱,价格往往会持续处于水下。再然后,市场迎来了算法稳定币的爆发期,此类项目想要改进的方向之一就是上文提到的超额抵押所带来的资金利用低效问题。不过,无论是鼻祖项目AMPL,还是后来的Basis、Frax、FEI,现实结果证明了在当前阶段放弃抵押品支持,仅仅依靠市场行为来进行调节仍然过于理想化。更严重的是,由于早期一些项目在设计上存在不合理之处,币价很容易在恐慌情绪下陷入死亡螺旋,“算法稳定币=不稳定”反而渐渐成为了“共识”。

dForce已支持ARB作为借贷抵押品:金色财经报道,DeFi协议dForce已支持Arbitrum代币ARB作为借贷抵押品,最大贷款与价值比率(LTV)被设定为80%。[2023/4/13 14:01:20]

幸运的是,业内关于稳定币的创新从未停歇。北京时间4月29日22:00,一款名为StandardProtocol的“混合式抵押弹性供应稳定币”即将上线Uniswap,并将于22:40上线Gate和Kucoin等中心化交易所。什么叫“混合式抵押弹性供应”?StandardProtocol的这一定位勾起了我们的好奇,在查阅了该项目的白皮书及相关动态后,我们发现这一全新的稳定币项目,似乎确实与众不同。为什么说StandardProtocol与众不同?

首先还是回到Standard对自身的定位——混合式抵押弹性供应稳定币,这一描述乍一听稍显拗口,但其实并不难理解,具体来说,StandardProtocol是一款融合了抵押支撑以及算法调节的新型稳定币项目。在StandardProtocol看来,DeFi世界仍处于早期阶段,市场条件尚未成熟,过早移除抵押品的支撑会导致稳定币难以有效履行“稳定”这一核心职能,就现阶段而言,底层抵押品的支撑仍然是必要的。与此同时,Standard也认为,算法稳定币项目所提出的依靠市场作用来调节锚定状况确实是一大具有突破意义的创新。StandardProtocol的这一思路落在了其产品的设计上,由于融合了“抵押+算法”的双重概念,StandardProtocol的稳定币MTR在运行机制上会与现有的一些超额抵押型稳定币以及算法稳定币项目存在部分相似之处。就笔者个人的理解来看,StandardProtocol有些像是一款添加了算法调节机制的跨链版MakerDAO,同时针对后者的预言机偏中心化以及清算机制效果不佳等问题做了一定的创意性改进。这里依次出现了四个关键词,算法调节、跨链、预言机、清算,下文将依次就这四个关键词展开解释,希望能为大家尽量准确地还原StandardProtocol的面貌。算法调节与其他许多算法稳定币不太相同,StandardProtocol的弹性供应机制并不会固定周期性运作,而是会作为?道类似于防线的存在随时待命,在MTR价格出现一定脱锚后才会插手干预。具体来说,在MTR价格锚定状况较好的情况下,StandardProtocol就是一款类似于MakerDAO的静态超额抵押型稳定币,社区会通过治理来决定MTR的具体代币发行比率。当MTR价格开始脱锚,并超出某个阈值时,StandardProtocol的弹性供应机制将自动启动运作,这时系统会插手调节MTR的代币发行比率,以将MTR的价格推回正常的水平线,待恢复到一定水平后,StandardProtocol将再次回归静态的超额抵押模型。抽象描述可能不太好理解,举个例子。如果阈值取“±0.05”,当MTR价格处于0.95-1.05美元之间时,理论上StandardProtocol就是一款静态的超额抵押型稳定币,但当MTR价格跌破0.95美元时,StandardProtocol的算法会强行出手调节代币发行比率,这时用户为了维持自身债务抵押状况的健康就会存入新的抵押品,而这些新增的抵押品将会调节MTR的供需关系,进行推动其价格回归锚定水平。反之,价格向上脱锚时也是同理。跨链StandardProtocol的跨链属性相对而言最好理解,基于波卡进行构建的该项目可天然应用后者的跨链金融属性。此前,StandardProtocol已成功拿到了Web3基金会的Grant,也已与波卡生态内的多家优质项目Plasm、Patract、Litentry等达成了合作。

孙宇晨借出近10万枚COMP,提议在Compound上添加TUSD作为抵押资产:2月5日消息,GFX Labs在社交媒体上发布相关链上数据及提案内容表示,波场创始人孙宇晨在Compound上借贷99000枚COMP 后,又提出了“在 Compound上添加TUSD作为抵押资产”的治理提案,意图使用借贷的大量 COMP 影响提案投票结果,被社区指控该行为或为“治理攻击”。

对此,Compound首席执行官Robert Leshner在社交媒体上发文回应表示,其个人并不认为孙宇晨的行为属于“治理攻击”,因为 Compound 的治理体系并不否认鲸鱼成员投票或成员借贷参与投票的行为,目前还有大约 700 万枚 COMP 未对该提案进行投票,孙宇晨的提案仍需要获得 50% 以上投票的支持才能通过。此事经持续发酵后,a16z 成员 Jeff Amico 在社交媒体上发文表示,a16z 会投反对票。因为决定添加新的抵押资产是 COMP 持有者必须做出的最重要决定之一,这些决定应该仔细权衡,虽然最终添加 TUSD 可能是合理的,但社区应该有机会在做出决定之前审查相关数据并解决问题。[2022/2/5 9:32:40]

根据路线图规划,StandardProtocol未来会作为平行链分别接入Kusama及波卡主网,且在更远期的规划中,该项目还将部署至Cosmos等其他生态系统。与当前市面上的一些仅可使用单一生态内代币进行抵押的稳定币项目不同,伴随着更多新生态的整合,不排除未来StandardProtocol的抵押品类别将跨越多条区块链、多个生态。预言机预言机是StandardProtocol所有产品模块中的一大重点。StandardProtocol认为,预言机信息的准确性对于稳定币项目而言至关重要,因为这将直接影响抵押率的健康与否以及后续的清算执行。然而,目前市面上多数稳定币项目的预言机都太过中心化,喂价一端未能实现对所有人开放,且缺乏去中心化的生态系统奖励机制。为了解决这一问题,StandardProtocol构建了一个全新的预言机模块,且会预留出治理代币STND的10%用以预言机激励。StandardProtocol预言机的特殊之处有二:其一是完全放开了喂价端,任何人都可自由向StandardProtocol提供报价,但于此同时,负责验证价格准确性的验证者角色会经过严格筛选,要求包括但不限于真实身份KYC以及锁定大量STND代币;其二是StandardProtocol创建了一个完全去中心化的奖励机制,基于Substrate定制构建的这一模块支持以区块奖励的形式将代币发放给诚实的验证者及喂价者。清算机制StandardProtocol独创的DEX型清算机制或许是该项目的最大亮点。对于超额抵押型稳定币,清算机制是防止出现坏账,保证系统顺利运行的最后屏障。然而,早期超额抵押型稳定币所采用的拍卖型清算在实际运用中并不理想,上文提到,去年312黑天鹅事件中MakerDAO曾因清算机制失灵而零价拍出了价值832万美元的ETH抵押品,MakerDAO自身也已意识到了这一机制确实不够理想,最近该项目已在社区内发起了清算机制2.0的升级投票,将从英式拍卖改为荷兰式拍卖。StandardProtocol的做法则更为彻底,该项目没有选用拍卖机制来进行清算,而是设计了一个专用的AMMDEX,当出现不良抵押债务时,为了避免形成坏账,该债务的抵押品将自动流入DEX内,用户则可以一定的折价购买这些抵押品,理论上这将实现远比拍卖机制更为高效的清算执行。举个例子,如果ETH的单价为1500美元,在StandardProtocol内抵押1个ETH可以生成1000个MTR,如果系统规定的清算率是120%,那么当ETH价格跌至1200美元时,这1ETH将自动流入DEX里的ETH-MTR池内,这时池内的MTR总量不变,ETH数量+1,理论上池内的ETH相较于外部有一定折价,潜在的套利空间将激励用户在池内买入ETH,进而完成清算,同时逐渐推动池内ETH回归正常水平。需要注意的是,在上文例子中,池内ETH的价格会根据新流入ETH的数量而出现不同幅度的折价,而如果想要保证清算有效完成,最低水平的折价也需要能够覆盖最初用户抵押1ETH所生成的1000MTR,即折扣后的ETH价格不应该低于1000MTR,这就要求DEX池内的资金量越大越好。为了实现这一点,StandardProtocol允许用户自由参与做市,该DEX一直会保持开放,在未出现不良抵押品流放时几乎就和Uniswap一样,为池子提供流动性的用户也会获得类似于UniswapLP代币的Liter代币。该DEX的另一大作用在于,由于池内的稳定币仅会有MTR,所以当MTR价格出现脱锚但并未触及算法干预的阈值时,该DEX可以成为调节MTR锚定状况的有效套利工具。举个例子,比如MTR当前0.99美元。这时用户可以用MTR去低价购买DEX内ETH,再把ETH提出并兑换成USDT,随后再去买入MTR,这一套利空间在一定程度上可帮助MTR价格回归正常水平。上线交易在即,StandardProtocol的代币经济模型如何?

Uniswap宣布正式上线NFT聚合服务:金色财经报道,据官方消息,Uniswap宣布正式上线NFT聚合服务。据悉,UniswapNFT聚合器将为用户提供更好的价格、更快的索引,以及更安全的智能合约,在发布初期,Uniswap将支持OpenSea、X2Y2、LooksRare、Sudoswap、LarvaLabs、Foundation、NFT20和NFTX。

此外,Uniswap表示正在向某些Genie历史用户空投约500万USDC,以表达其对长期Genie用户的感谢,具体空投规则将根据2022年4月15日00:00 UTC拍摄的快照进行,用户可在未来12个月内在app.uniswap.org上申领空投。[2022/12/1 21:13:44]

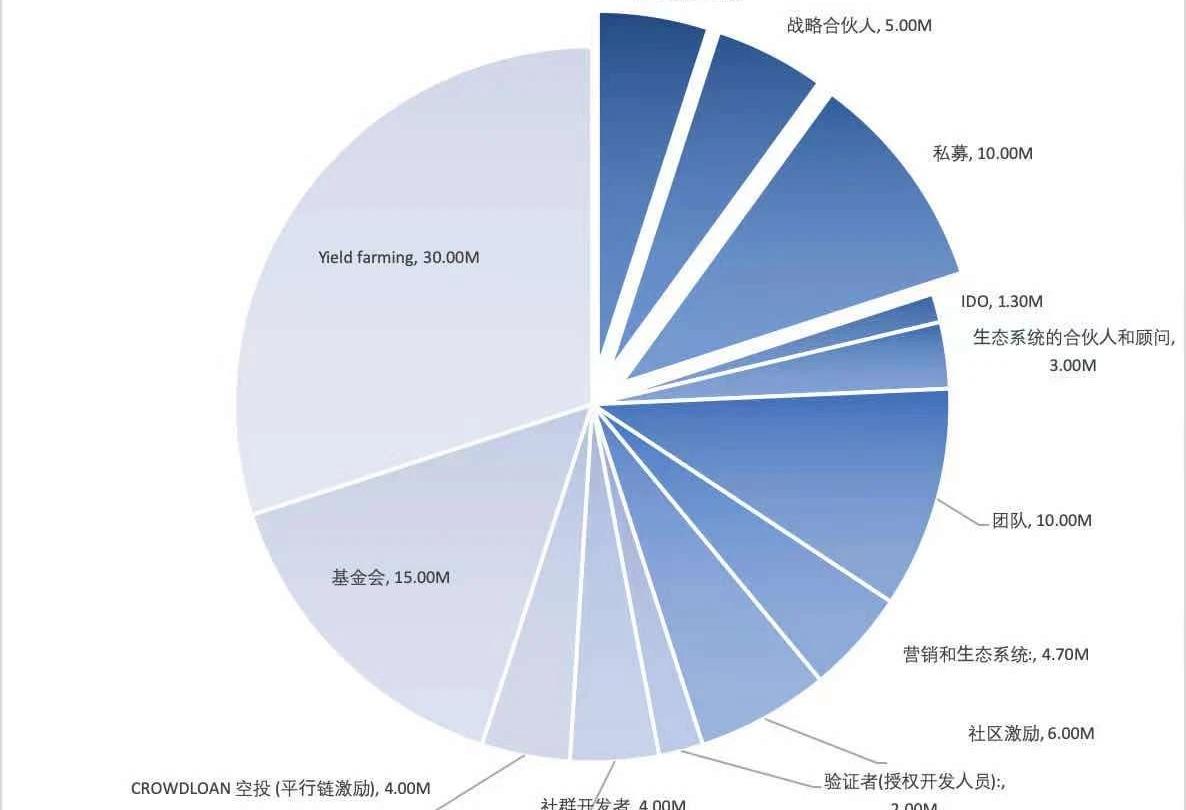

前文简单分析了StandardProtocol的产品结构,细心的朋友们可能会发现,该项目共有三种不同类型的代币,为了区别三者的不同,接下来我们将会简单梳理一下StandardProtocol的代币经济模型。StandardProtocol生态内的三种代币分别为Meter、Liter、Standard:Meter是由加密资产超额抵押而生成的稳定币,类似于DAI,其目标价格将维持在1美元的?平,弱出现较大幅度脱锚,StandardProtocol会通过算法机制进行主动调节。Liter是StandardProtocol针对清算场景而设计的AMMDEX内的流动性代币,代表该DEX流动性提供者的权益和奖励。Standard是StandardProtocol的治理代币,可用来支付协议费用,获得质押权益奖励并参与协议治理。今晚21:00,StandardProtocol即将正式登陆Uniswap,并于22:40上线Gate和Kucoin等中心化交易所。从市场情绪来看,市场对于StandardProtocol的关注度相当高,自昨日22:00点启动的GateIEO申请以来,截至今日上午9:00,短短十余个小时已超募673倍。需要注意的是,这里所说的所有代币上线指的都是StandardProtocol的治理代币STND。根据白皮书介绍,STND的总量为1亿枚,代币分配情况如下图所示。

David Chaum:区块链有很多机会和增长空间:金色财经报道,加密货币教父、密码学家David Chaum在接受采访时表示,非常棒的是,比特币将他的愿景的形象提升到了当权者无法忽视的程度,而这正在改变游戏规则。

他认为区块链有很多机会和增长空间。然而,目前的隐私状况是他最关心的问题。当被问及他对 Tornado Cash 和 Circle 将使用 USDC 的地址转移到“黑名单”相关地址的看法时,他指出这“非常令人不安”。Chaum随后声称这“有点超出他的范围,但实际上,他对底层技术有着深刻的理解。[2022/8/21 12:38:54]

至于投资者比较关注的代币锁仓状况,这里着重介绍投资者分配、顾问分配以及团队分配。投资者所分配的21.3%的代币共分为四部分,其中:种子轮投资者占5%,这些代币内的15%将在代币生成当天释放,其余代币将在一年内每季度线性释放;战略合伙人占5%,这些代币内的20%将在代币生成当天释放,其余代币将在一年内每季度线性释放;私募占10%,这些代币内的20%将在代币生成当天释放,其余代币将在一年内每季度线性释放;IDO占1.3%,所有代币都将在代币生成当天全部释放。生态系统的合伙人和顾问共将分得3%的代币,这些代币将分配给StandardProtocol的全球顾问。所有代币有均3个月的锁仓期,将在一年内每月进行线性解锁。团队共将分得10%的代币,这些代币将分配给核心StandardProtocol的团队和全职员工。所有代币均有3个月的锁仓期,将在一年内每月进行线性解锁。波卡生态爆发前夕,StandardProtocol前景如何?

动态 | 多抵押Dai存款利率提高至4%:MakerDAO官方发布消息称,2019年12月7日,MakerDAO成功通过投票,将多抵押Dai利率提高至4%。这意味着,用户持有Dai并存入DSR存款利率合约中可以获得年化4%的收益。如果你是Sai的持有者,建议尽快升级到Dai。

为了帮助单抵押Sai从多抵押Dai的平滑过渡,Maker基金会风险小组将一项治理民意调查纳入投票系统,提供债务上限、Dai存款利率以及Sai稳定费率这些风险参数的一系列调整,具体如下:

1. 债务上限调整:

将Sai债务上限降低2500万至9500万;

将ETH可抵押Dai的债务上限提高2500万至7500万;

将多抵押Dai的全局债务上限提高到1.78亿;

2. Dai存款利率调整:将Dai存款利率提高2%至4%;

3. Sai稳定费率调整:将Sai稳定费率降低1%至3%。

此民意调查从12月3日开始持续3天,12月6日将民意调查的结果纳入候选方案,并通过持续执行投票表决是否纳入系统。经过一天的执行投票,此项提案于12月7日正式生效。[2019/12/8]

综合来看,StandardProtocol给人的第一感观是“务实且创新”。务实指的是,StandardProtocol并没有像此前多款算法稳定币那样操之过急,选择过于理想化的纯算法路线,而是保留了当前市场上效果最理想的抵押支持模式;创新指的是,对于过往稳定币赛道所面临的一些“顽疾”,StandardProtocol均给出了极具针对性,且让人眼前一亮的解决方案。随着平行链插槽拍卖的日渐临近,波卡生态正值爆发前夕,稳定币作为DeFi最重要的底层基础设施之一,可以预见这一赛道会在生态正式启动后先行迎来激烈的竞争。从近期接连宣布的几起合作可以看出,StandardProtocol已在未雨绸缪,我们也有足够的理由去期待该项目未来的进一步发展。

标签:TANANDSTANDSTANOCTANE币FaraLandBitcoin Standard Hashrate TokenBitcoin Instant

在PlatON主网上线前的我们已进行了一系列社区活动,并发放了一系列社区奖励,主要包含了以下四种奖励记录情况:情况一:在活动中使用Alaya网络地址作为奖励接收地址.

播报数据由Greeks.live和Skew.com提供。历史上有过多次比特币和以太坊行情不同步的情况,但是像最近分化这么明显的行情并不多见.

伯纳德·麦道夫于4月14日去世,享年82岁。自2009年入狱至今,麦道夫已经在监狱中度过了将近十二年.

根据今天市场的消息,昨天导致加密货币市场暴跌的几则消息,似乎都是谣言。第一个是昨天说的Coinbase团队大量抛售股票,提交给SEC备案的文件显示,只有20%的股票登记参与直接发售;CEO、CF.

4月22日下午,「BullCycleofLongRun方兴未艾——ArkStreamCapital品牌发布会」正式召开.

作者|秦晓峰编辑|郝方舟出品|Odaily星球日报 一、整体概述 上周二,欧洲投资银行首次利用区块链技术发行数字债券,发行1亿欧元的两年期票据.