本文转载自“链捕手”。原地址:CoinbaseBlog翻译:链捕手在过去的12个月中,DeFi取得了巨大的增长。所有指标都在急剧上升。但尽管其中一些指标很容易跟踪,但其他指标则更加含糊。一项具有挑战性的指标是估值。在传统股票中,估值与股权本身或公司的直接部分所有权联系在一起。这种权益等同于对公司的实际控制,并赋予权益持有人某些收益,例如按比例分配利润。

那么什么是治理代币?在去中心化协议中,代码就是法律,因此实际控制取决于代码中所代表的内容。从这个意义上讲,每个DeFi应用程序将具有不同的所有权状况,因为每个协议都将编写一组不同的规则,以定义所有权的含义。有些协议被编码为没有外部所有权的概念,它们将仅根据其最初的内部规则进行操作,并且永远不会改变!但是,大多数创建这些协议的团队都认识到需要进行升级和更改,因此采用所有权概念进行编码,从而可以调整和更改选择的参数。简而言之,治理代币是与特定项目相关的ERC-20代币,在这些项目中,需要代币持有人的法定人数来调整或更改所选参数。因此,这些代币“管理”协议。但重要的是要注意:1)治理代币不会导致单方面控制。治理代币只能影响最初已编码到项目中的所选参数。2)每个项目对所有权和治理都有不同的定义,并将自行决定哪些参数可以更改,以及如何批准更改。显然这里有很多细微差别。在此文中,我们将快速了解使治理代币变得有价值的原因,以及一些谨慎使用的原因。一、治理代币可能很有价值的原因

去中心化交易所Vertex宣布主网上线Arbitrum:金色财经报道,去中心化交易所 (DEX) Vertex 宣布主网已上线 Arbitrum,Vertex 此前一直在测试网络上运行,它结合了一个链下订单簿,该订单簿位于去中心化、自我托管交易所的链上自动做市商之上。[2023/4/26 14:28:23]

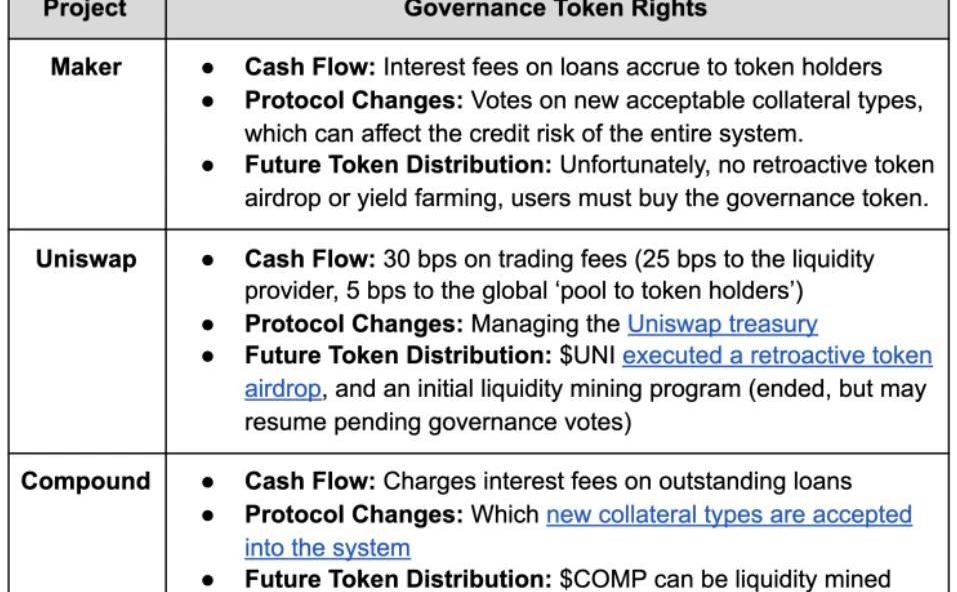

为什么对去中心化协议的控制和影响很有价值?简而言之,治理代币传递某些特权,包括:现金流量分配权:协议可能会向其用户收取费用。这些费用在收取之后,治理投票可以决定将部分费用分配给代币持有人,类似于股票红利。更改协议的权利:如前所述,代币授予其所有者对协议的未来进行投票的权利。例如,大多数项目都允许代币持有人对智能合约代码更改和资金管理进行投票。代码更改代表应用程序的直接业务逻辑。在某些情况下,这些决定可能非常重要,类似于董事会对公司的战略方向进行投票。对这些决策的控制和影响很重要,一些政党愿意为此付出可观的代价。资金管理通常关注通常分配给“社区活动”的代币的百分比,这是一种预算,用于资助有益的项目和功能开发。对这些决策的影响是对协议未来方向的控制权的另一扩展。未来代币分发的权利:一些项目使得通常可以通过流动性挖矿向协议的用户铸造新代币。该想法是为协议的用户按比例分配治理,从而导致更深层次的保留和参与。治理代币通常用于设置这些参数。以下是这些维度上现有DeFi项目的一些示例:

Trust Wallet:目前旧钱包仍有潜在被攻击的风险:金色财经报道,近日,Trust Wallet 宣布修复了一个漏洞,该漏洞会影响在去年 11 月 13 日至 11 月 23 日期间使用该项目的浏览器扩展程序创建数字钱包的用户。该修复程序仅适用于 11 月 23 日之后创建的浏览器钱包。Trust Wallet 在一篇博客文章中说,为了摆脱这个漏洞,用户必须将他们的资产从受影响的钱包地址迁移到新的、不受影响的钱包地址。在这种情况下,我们采取了一切可能的措施来通知用户并帮助他们降低潜在攻击的风险。[2023/4/24 14:24:00]

Arbitrum:将对核心智能合约进行升级以修复WETH网关出现的“exitNum”未正确递增问题:金色财经报道,Arbitrum Developers发推称,WETH网关出现“exitNum”未正确递增问题,Arbitrum将对核心智能合约进行升级更新,包括在L2WethGateway中增加exitNum并在L1WethGateway中禁用“tradable exit”功能,还添加相关测试用例。

Arbitrum表示,带有重复“exitNum”的全部提现交易被执行完成后,将会重新激活L1WethGateway中的“tradable exit”功能。[2023/2/12 12:02:02]

最后,治理代币是去中心化项目中与所有权最接近的事物,并且通常会对这些项目的未来方向产生一定程度的影响。大多数项目还对用户收取一定的费用,为此,一部分价值最终可能会归于代币持有者。二、投资治理代币时应谨慎的理由

V神:Arbitrum团队和社区做的很棒,希望能得到更多项目的支持:11月21日消息,Vitalik一小时前在Arbitrum的discord社群中表达了对Arbitrum所做的扩容工作的称赞,间接回应了三箭资本创始人SuZhu的质疑:我知道很多人对于“以太坊团队不关心用户”的言论感到沮丧,但你们作为解决手续费问题的中坚力量取得了极大的进展,目前已经获得了Binance的提款通道,希望后续能得到更多项目的支持(我们即将开发出去中心化的跨Rollup桥)。[2021/11/21 7:02:53]

尽管治理代币可提供引人注目的收益,但请注意一些关键挑战和风险:代币上限表的实用性:代币的总供应量通常包含对创始人/团队成员和投资者的大量分配,从而将控制权授予了相对较小的一部分人。结果,该协议实际上比民主制度更富裕。结果,一些项目完全避免了团队和投资者的分配,而是选择了“公平启动”,即将治理代币完全分发给平台用户。但是,实际上,随着鲸鱼在二级市场获得超大头寸,这仍可能导致头寸过于集中。TheStLouisFed的DeFi论文指出:“在许多情况下,大多数治理令牌都是由一小撮人持有的……即使发行被认为是相对“公平的”,实际分配通常仍然高度集中。”即将到来的投资者和团队归属过程:大多数团队和投资者代币通常不会立即流动,而是在规定的归属时间表上保持锁定。累积效应是,当代币首次启动并开始交易时,大多数代币供应都是缺乏流动性的。减少的浮动会导致项目的“完全摊薄价值”膨胀到看似过高的数字。潜在的挑战更加复杂,通常团队和投资者代币的一部分在发行时将立即具有流动性,从而导致供应冲击,从而影响对治理投票的影响,并可能影响市场价格。当参与治理代币时,请注意代币的总供应量以及任何解锁节点。监管问题:美国证券交易委员会已发布指导意见,即项目的权力下放程度越大,基础代币被视为证券的可能性就越小。目前尚不清楚如何在实践中定义权力下放,但美国证券交易委员会表示,BTC和ETH之前已达到此。尽管如此,被视为证券的威胁仍然笼罩在带有治理代币的项目上,因为目前尚不清楚美国证券交易委员会将来如何看待其中的一些项目。三、结语

斜视一下,治理代币与传统权益类似:它们可以控制协议的未来,并可以支配现金流和/或收取股息。但是,主要的区别在于,治理代币的范围受到限制,通常是免费提供给协议的用户使用的,并且在法律上严格意义上讲不是公平的。意识到潜在的负面影响也很有帮助。每个项目将以不同的方式实施治理代币,发布唯一的代币上限表,该表可能包含繁琐的归属时间表,从而使初始流动性较低,并且将由监管机构独立评估其合规性。有理由对治理代币引入的新范式感到兴奋,但这也是其演进历史的早期。这些是新概念,设计空间很大并且会不断发展,因此请务必进行自己的研究并据此进行。

编者按:本文来自:腾讯科技,作者:吴廷刚,星球日报经授权转发。 划重点1、2013年12月,王兴买入比特币。这笔投资到现在有100倍回报,超过同期美团的股权.

头条 美联储主席:中国发行CBDC所采取的方法不适合美国美联储主席鲍威尔表示,中国发行央行数字货币采取的方法对美国而言不太合适。在中国使用的货币不是在美国可行的.

去中心化应用程序向我们描绘了美好的未来图景。它们透明度高且具有防篡改性,永不停歇地运行着,在全球范围内释放激励并解决协调性问题。但发展的道路上也有阻碍.

绿党发言人说:“捐助者向我们表明,他认为这些利润是不该得的财富。”一名德国国民认为自己通过比特币赚到的钱是“不该得的财富”,已向该国绿色政党捐款超过120万美元.

作者|秦晓峰编辑|郝方舟出品|Odaily星球日报 Odaily星球日报的热门IDO项目系列文章,近期再次“喜提”热情读者的私信催更.

作者:Future小哥哥我们把所有奖励的32亿Algo称作Algorand生态资源池(AERP)。新治理系统将分两个阶段部署。初始阶段:从2021年第四季度开始,其中某些方面将在链下实现.