你好,这里是8分钟区块链,今天我们接着昨天的节目继续讲,灰度投资的另外7个主流小币种到底有没有亏钱?

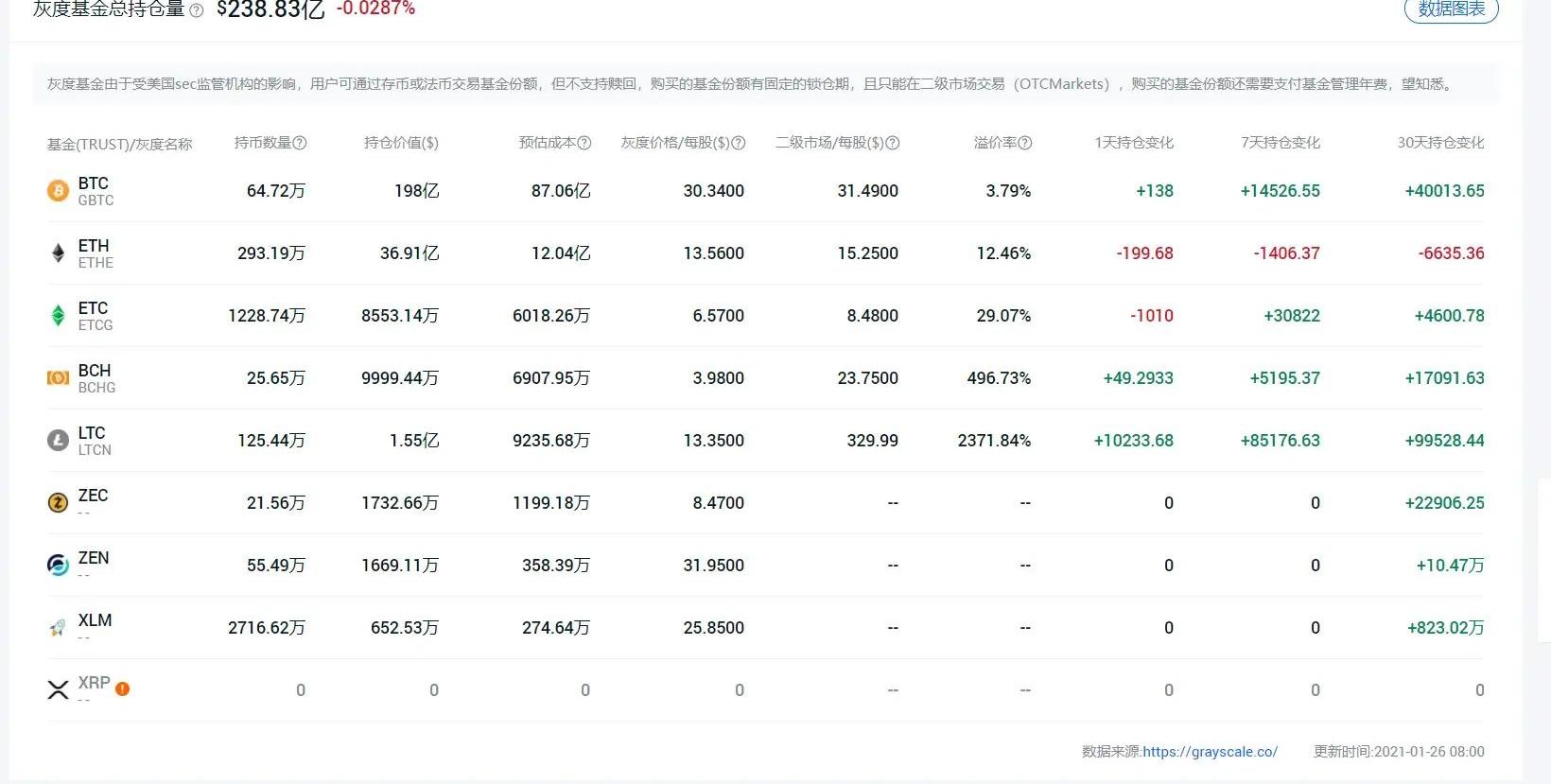

你打开节目文稿的第一张图片来看下,你看的时候你最好把这个图点击,打开原图放大了,仔细的看下,因为这个图里包含的信息量是非常丰富的,我们把这张图从上到下详细的解读一遍,首先看最上方的灰度基金的总持仓量,243.69亿美金,数据是截止到2021年1月26号的灰度持有的币的总市值。接下来的一行字是介绍灰度的基本运作模式,说灰度基金由于受美国sec监管机构的影响,用户可通过存币或法币交易基金份额,但不支持赎回,购买的基金份额有固定的锁仓期,且只能在二级市场交易,购买的基金份额还需要支付基金管理年费,望知悉听到这里我就要问你一个问题了,就是你认为在灰度基金里是存币获取基金份额的人多还是,通过法币购买获取的份额多呢?如果你是一个币圈老韭菜你一定会说,肯定是通过法币购买的份额多呀,如果我手里已经有比特币了,谁会去把币交给灰度呀,因为交给灰度第一要先给我锁仓6个月,而且还要上缴每年2%的管理费,谁会这么傻呢?其实,可不会是的,真实情况是至少有50%以上的比特币份额是通过存币获取的,这个具体的比例我查到的是2019年下半是75%的份额都是存币,只有25%是通过法币都买的。就是用户把比特币交给灰度包换,然后兑换出来gbtc的份额。那么至于他们为什么这么换,听完本期节目你就会有答案。我们还继续看这个图。接下来就是灰度投资的各个币种的名称,持仓量。持仓的价值:还有预估成本。其中持仓价值就是持有的比特币的数量,乘以单价就是现有的信托产品的总价值。预估持仓成本的计算规则是这样的:灰度当日增持的币种数量*增持当日的币种价格=当日持仓成本,累加所有增持日期的持仓成本,即为历史总持仓成本。我们看到这一项数据里灰度购买的所有的币种的持仓成本,都是大于预估成本的。因为灰度买币不是一口气买进的,都是分批购买的,是买完了整个投资周期的,从其中绝大多数的币都是从上一波的牛市直接买到这一波的牛市的。所有,灰度不但是这个市场上最大的名牌庄家,而且还是这个市场里最大的定投用户,尤其是对比特币的定投,从2013年就开始投一投就投了8年。好,下面我们接着看这张图,预估成本右边的指标:灰度价格:这个数据指的是:灰度的币种的所对应的股票在一级市场的价格,比如今天的价格是30美金一股,假如你有一个比特币找灰度去一级市场买gbtc的股票,在比特币价格3万美金一个的时候,就可以换到1000个gbtc。接下来的一个指标是:二级市场的价格31.49,这个就是每个币种产品的基金份额,在二级市场以股票的形式流通的价格。再往后的数据就是溢价率了,溢价率就是(二级市场价格-灰度价格)/灰度价格*100,得到今天的溢价率是3.79%。再后面的数据就是,1天变化,7天变化和30天的变化了。我们经常在节目里说的灰度有增持了138个币看的就是这个数据,7天增持了,14562个币,最近30天增持了4万个比特币也都是这么来的。其实,这里面灰度增持比特币的数量可不代表就是灰度在二级市场里买到了这么多的比特币,很有可能只是有大资本或者是机构拿比特币在一级市场换购的gbtc的股票,只是把比特币交给灰度管理了而已。那,这样问题就来了呀,这家机构或者美国的合格投资人为什么不自己保管比特币,非要交给灰度去管理呢?这个原因其实也在这个图里,因为灰度的一级市场跟二级市场价格不一样的,不一样的价格自然就有套利的空间,那怎么套利呢?套利的方式一共有很多种,现金借贷套利、实物借贷套利、份额借贷套利和锁定溢价套利:我今天只讲两种比较简单的,第一种就是现金借贷套利。投资者用现金或比特币买入GBTC份额,在6个月的锁仓期过后,到二级市场进行抛售。这种方式的风险受比特币价格下跌影响较大,只有当GBTC价格高于初始成本,才有可能盈利。听起来是不是很简单,就是用btc或者美金之间换成gbtc然后等待半年之间到二级市场卖掉就能赚钱,而且有可能赚双份的钱,第一份是比特币本身增值的钱,第二份是二级市场溢价的钱,比如今天gbtc在二级市场的溢价就是3.79%,假如有个机构在半年前还了100个比特币,半年后就能换到103.79个比特币,这个年化高达7.58%,即使扣除了2%的管理费还有5.58%年化币本位的收益,这对于大机构来说已经是相当可观的收益了。而且实际上的收益,要远远的高于这个收益。过去5年,GBTC平均溢价幅度为38%,最高的时候达到132%,套利空间十分可观。也就是说,你再过去5年里如果一直用这个方法去套利可以获取平均的币本位年化35%以上的收益,这对个收益足以吸引全世界所有的机构投资人了。第二种套利方式是,借贷比特币进行套利,就是抵押我的美金,然后借出来大量的比特币,然后再交给灰度置换成gbtc,这样做有个好处,跟举个例子,比如我在compound上抵押了300万美金借出来了,80个比特币,这个平台的借贷率是80%,借比特币的年化利率是4.63%。借币之后半年内无非就3个结果,要比币涨,要么币跌,要么不涨不跌。我们先说币跌的情况。我接完币之后如果比特币暴跌了,比如币价从今天的3万美金跌倒了1.5万美金,那我也是不亏钱的,我只需要在低位购买80个比特币在支付个年化4.76%的利息就行了。这样对于大资本来说亏损4.76%要比直接买币腰斩要好的多。再说币涨和不涨不跌的情况,币价上涨的时候,灰度的二级市场一定会有很高的溢价,我们按照5年平均溢价38%来算,当初如果他借了100个币可以在二级市场获取138%的回报,扣掉管理费2%,再扣掉借币的利息4.63%,依然还有超过30%的回报。若果币价不涨不跌,其实在二级市场也是有溢价的,只需要这个溢价平均超过4.75%这个机构投资人就可以做到盈亏平衡。我们综合起来看,机构相当于冒了亏损4.76%的风险,赚取了超过30%的利润的,这样的投资毫无疑问是性价比极高的投资。也是机构和合格投资人最喜欢的投资,这也是为什么最近灰度一直增持比特币的具体原因了,因为这中间有这巨大的套利空间。那么,这个套利机会会一直持续下去吗?灰度会不会在某一天突然砸盘不玩了呢?希望把你的答案写在评论区。

CryptoQuant CEO:短期内如果没有看到Coinbase Pro买入压力,BTC将会看跌:CryptoQuant首席执行官Ki Young Ju今日发推表示:“鲸鱼将BTC存入交易所。毫无疑问,今年比特币将达到10万美元。但在短期内,如果我们没有看到来自Coinbase Pro的任何重大买入压力,我认为比特币将会看跌。”[2021/1/21 16:41:52]

V神:如果推特是一个去中心化加密协议,就不会遇到昨天的问题:7月16日消息,V神在推特上表示,让股价摇摇欲坠、操纵选举、散播社会不和、发送病下载链接、为非加密金融局做广告?具有讽刺意味的是,如果推特本身是一个去中心化的加密协议,我们就不会遇到昨天的问题。[2020/7/16]

独家 | 郐冬评FCoin事件:如果是现实银行会引发金融危机海啸:针对今日“张健发布FCoin内部真相”一事,98年的加密分析师郐冬表示:消息面预计会给此时正在做空的沽空机构带来巨大契机,我看外网还没有报道这件事情,但很容易会被媒体和社区过度解读为「FCoin有13000枚BTC(相当于1.2亿多美元)的资产被盗」,这确实不是什么好消息。FCoin目前被全网侦测到的热钱包资产,大概还有600多枚BTC,假设按13000枚未付现BTC来计算的话,这之间的比例数字已经高达21。什么概念呢?相当于你存在银行的钱,一夜蒸发了95%,可以说是已经引发金融危机海啸了,预计这件事件带来的负面影响,会持续很长一段时间。[2020/2/17]

声音 | 速汇金首席执行官:如果加密货币能够转化为法币 可能会对现金市场造成破坏性影响:据The Daily Hodl 9月21日消息,速汇金(MoneyGram)首席执行官Alex Holmes在接受采访时表示,如果加密货币能够转化为法币,它可能会对现金市场造成破坏性影响。大多数政府都明白这一点,但大多数政府也担心这一点。虽然政府不喜欢在系统中有现金,但他们也担心加密不是他们国家的货币,这对于那些想知道如果他们不能控制自己的货币,他们如何控制和管理一个国家的央行和政府来说是一个可怕的想法。[2019/9/22]

声音 | CNBC主持人:如果监管机构拖延阻碍Libra计划,对比特币来说是最好的事:CNBC主持人Ran NeuNer6月26日发推文称,如果监管机构拖延或者阻碍Facebook的Libra计划,这将是有史以来对比特币来说最好的事情,将向世界展示比特币的真正优势。[2019/6/26]

随着2021年的脚步走来,波卡生态似乎正式迎来了自己的高光时刻,尤其是最近一段时间DOT疯狂的上扬,可以说是通过最直接的方式让大家关注到了波卡.

任何一个投资市场都有它自己运行的规律。当它按照这个规律运行,就会形成趋势,一旦趋势形成,在一段比较长的时间,它是不会轻易改变的.

特斯拉的首席执行官亿万富翁马斯克本周表示,他认为飙升的加密货币比特币正处于进入传统金融的“边缘”。马斯克上个月透露,他愿意接受比特币付款.

编者按:本文来自白话区块链,作者:五火球教主,Odaily星球日报经授权转载。 在《如果说2017年的风口是1C0,那么2021年的风口就是DeFi》上篇中我们介绍了进阶的DEX,合成资产,与借.

HesterPeirce是美国证券交易委员会专员,美国证券交易委员会共有5名专员,HesterPeirce目前正在其第二任期内,她最近表示,美国政府需要为加密货币法规提供更多清晰度和指南.

编者按:本文来自Cointelegraph中文,作者:VERONIKARINECKER,Odaily星球日报经授权转载。德国有一个非常多样化、活跃的区块链生态系统,包括公司和区块链爱好者.