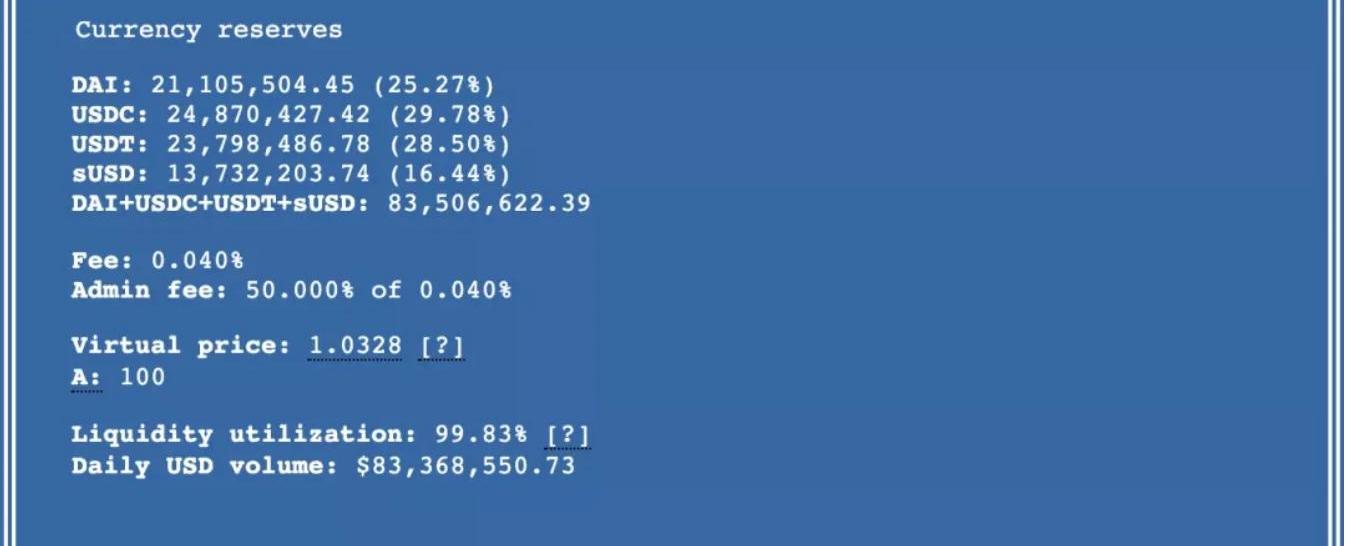

1月18日,去中心化交易平台CurveFinance宣布推出了跨资产兑换交易服务,这是与合成资产协议Synthetix合作实现的全新功能,目前这个功能处于beta测试阶段。在DEX赛道,CurveFinance一直名列前茅。截至撰稿时,其锁仓价值达到22.8亿美元,在DEX类别中排名第二,仅次于Uniswap,超过SushiSwap。Curve的跨资产兑换是什么?如果你不了解Curve,可以把它理解为一个稳定币版本的Uniswap,Curve上主要交易DAI、USDC、USDT、sUSD等与美元挂钩的稳定币,以及renBTC、wBTC、sBTC等与比特币挂钩的代币。跨资产兑换是指发生在不同类型资产之间的兑换。例如,DAI、USDT、USDC、PAX为同一类型的资产,renBTC、wBTC、sBTC也为同一类型的资产,而BTC、ETH、USD则属于不同类型的资产。因此,这里所谓的跨资产兑换,就是像DAI和wBTC这样的资产兑换。用户可以使用DAI或USDC等,直接兑换wBTC、sETH等。跨资产兑换交易的原理简单来说,Curve的跨资产兑换过程包括两笔交易。以DAI兑换wBTC为例,首先DAI会兑换为sUSD,再兑换为sBTC;其次,sBTC会兑换为wBTC。也就是说,第一笔交易是将DAI兑换成sBTC。用户确认交易后,会收到代表交易的唯一NFT,然后交易将立即进入6分钟的结算期,在此期间,不要关闭浏览器。在Synthetix结算期之后,用户可以通过点击“完成交易”按钮来完成第二笔交易,即把sBTC兑换成wBTC。在确认这笔交易后,用户就能收到wBTC了。整个过程中,Synthetix起到桥梁的作用,之所以能实现这一点,也跟前期的积累有关。Synthetix的合成资产在Curve上已经有sBTC和sUSD两个池,且这两个池的流动性都不低。sUSD池的流动性超过8300万美元,而sBTC池的流动性超过2.5亿美元。最后sBTC和wBTC的兑换,则利用了Curve的CFMM,可以做到极低的滑点。

国际清算银行发布北极星项目报告:CBDC系统的安全和弹性框架:7月7日消息,国际清算银行(BIS)创新中心北欧中心今日发布“Project Polaris(北极星项目)”CBDC系统的安全和弹性框架以及威胁建模差距。该框架考虑了数字环境的快速增长以及依赖互联网和电信网络的各方和设备之间的互连性,以及它如何创建多样化、复杂且快速发展的网络威胁格局。由于CBDC系统可以使用的新技术在许多情况下尚未在运营规模上得到验证,因此需要评估和解决它们无意中引入新的安全和运营风险的可能性。

中央银行和CBDC生态系统中的其他参与者将需要面对这种日益复杂的网络威胁形势。Polaris安全和弹性框架的开发是为了指导中央银行设计、实施和运营安全且有弹性的CBDC系统,以减轻中央银行因网络威胁或运营故障而面临的运营、法律和声誉风险。该框架以CBDC为重点,利用现有的行业标准和指南,为中央银行提供安全、有弹性的CBDC系统的七步模型。[2023/7/7 22:24:25]

ConsenSys公布弹性区块链网络Skale代币SKL的具体出售流程:ConsenSys已公布了弹性区块链网络Skale代币SKL的具体出售流程。在购买之前,用户需要先提交个人信息,通过身份验证,通过Skale网络测试,提交购买意向。在此之后,仍有五个步骤:

1. 去往销售主页;

2. 提交出价;

3. 注册钱宝;

4. 选择付款方式;

5. 确认交易。[2020/9/4]

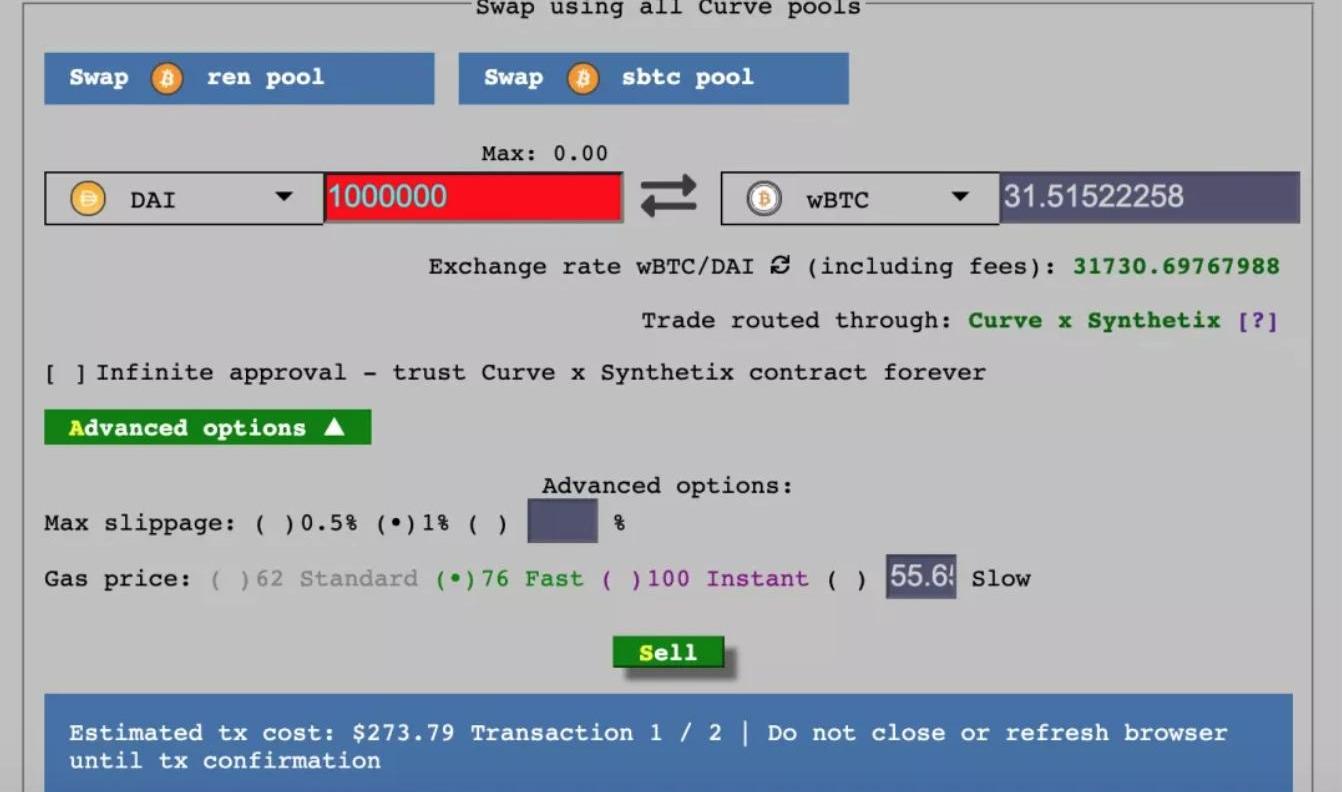

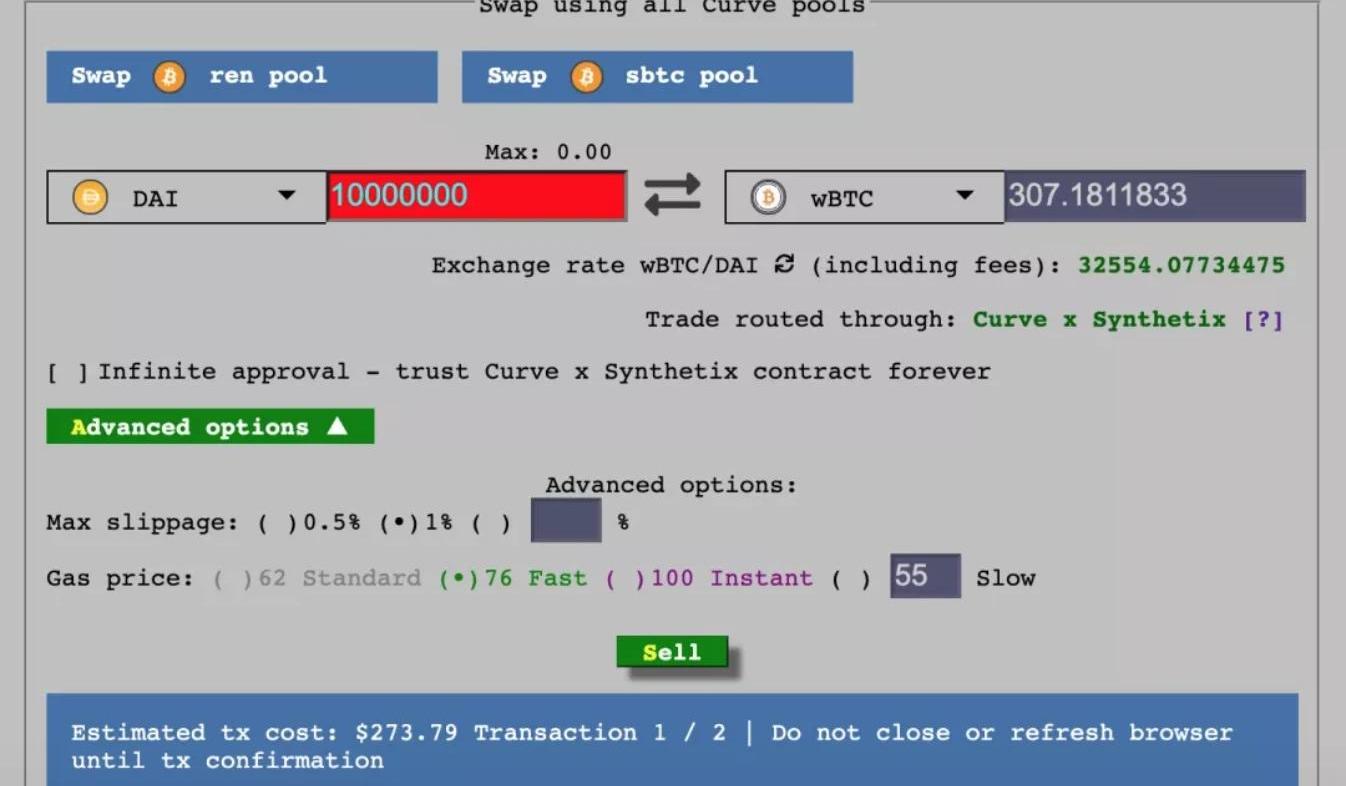

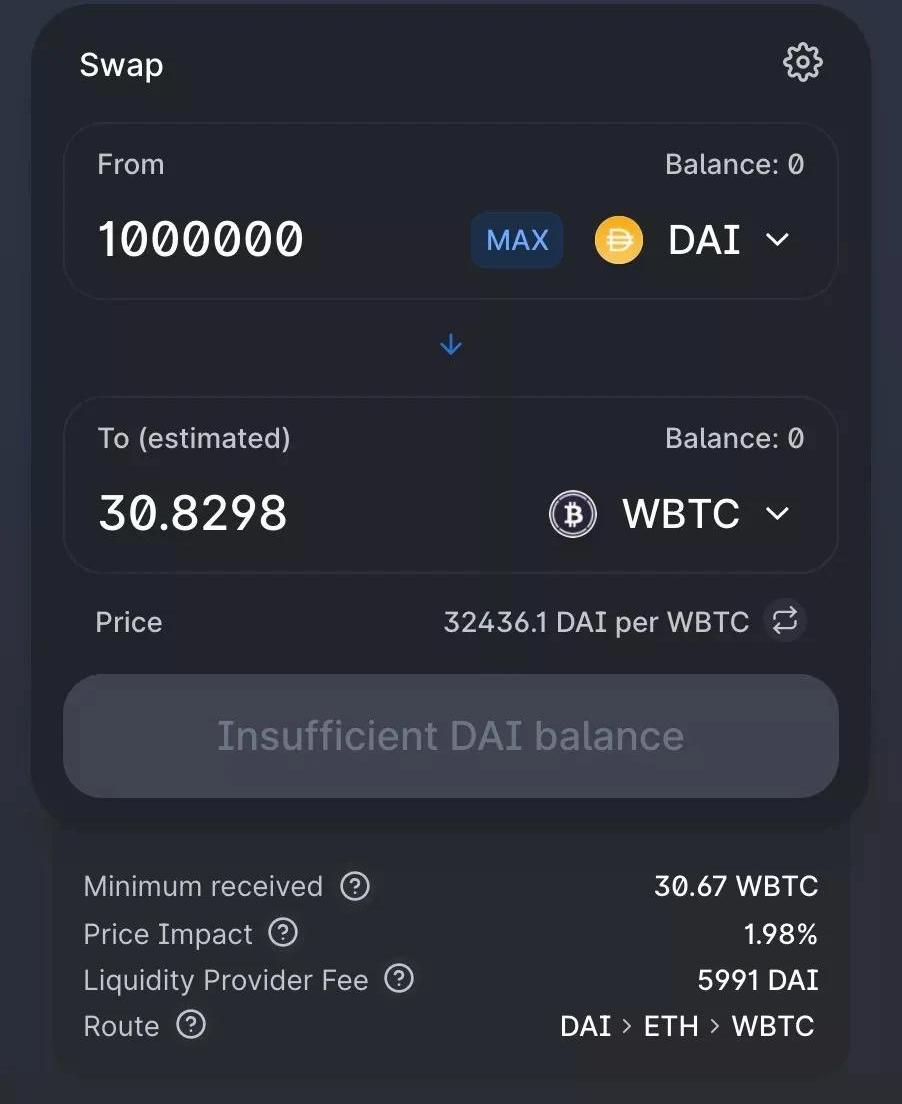

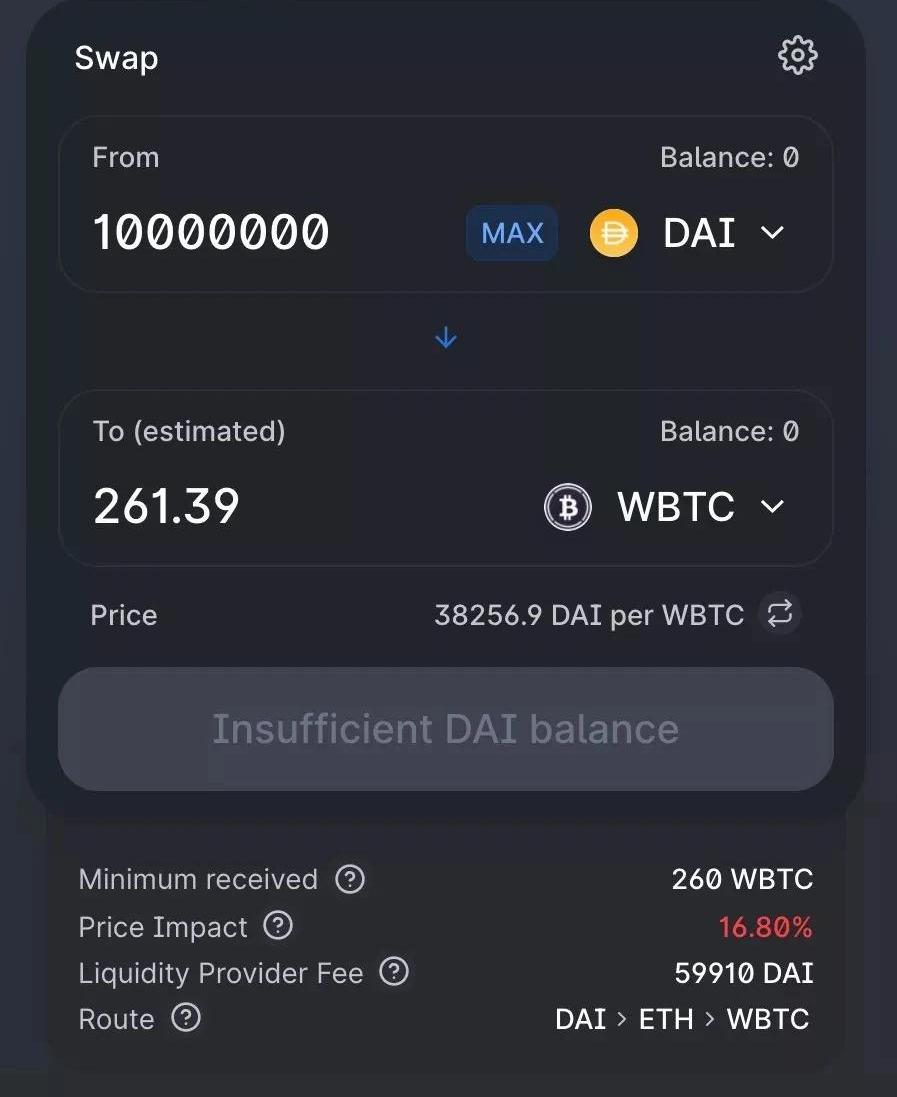

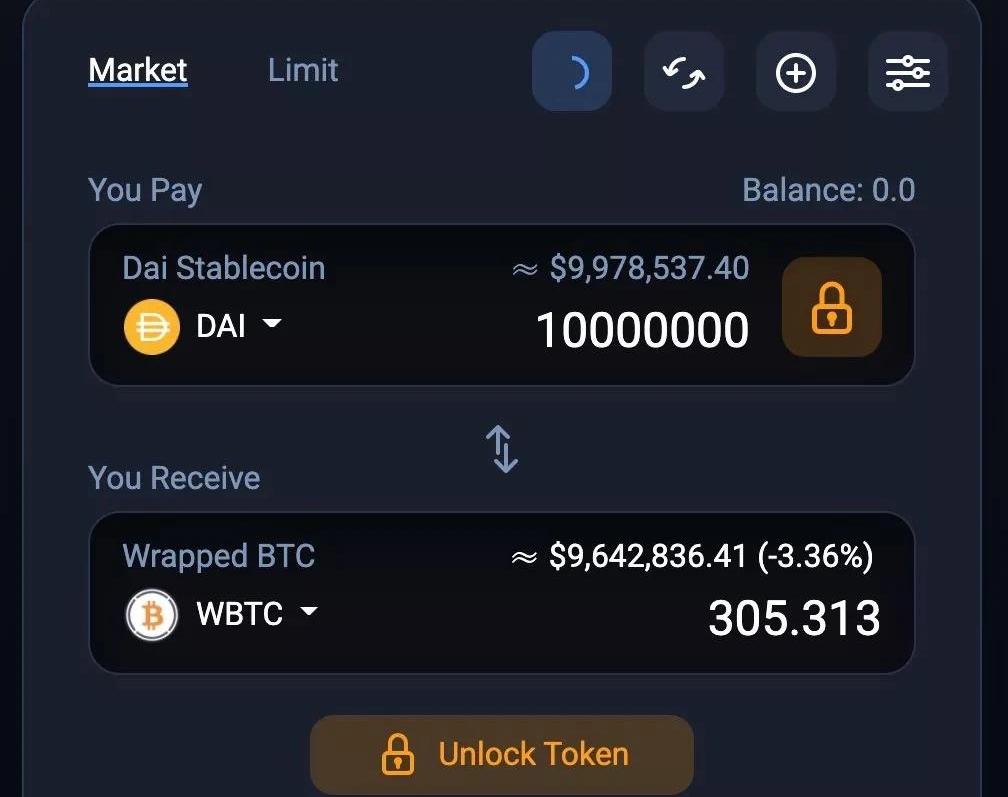

跨资产兑换交易的特点:很低的滑点对于大额兑换来说,使用Curve的跨资产兑换是非常有利的,因为它的滑点很低。下面,通过实际操作来对比一下Curve、Uniswap和1inch.exchange的大额兑换。假设用100万DAI和1000万DAI兑换wBTC,在三个DEX的对比如下:

Cobra:运行非核心全节点软件是让BTC更具弹性的最好方式:Bitcoin.org网站共同所有者Cobra刚刚发推称,应该有更多的人运行非核心的全节点软件,这确实是让比特币更具弹性的最好方式。共识分裂的风险和影响被夸大了,而实质上每个比特币节点容易受到相同漏洞威胁的风险要更大。[2020/8/24]

声音 | 浙江日报:地方政府在监管区块链要刚性和弹性兼而有之:《浙江日报》刊文《区块链应有序发展》,其中提到新事物发展需要自由生长空间,也离不开必要的监管和引导,区块链未来成长性,同时也意味着风险性。只有建立在充分吃透原理、充分吸收专业意见基础上,方能管得对、管得好。区块链技术创新场景,还可能对国家安全、主权安全、金融安全等方面带来风险,需要前置考虑。对于地方政府来说,在监管上,要刚性和弹性兼而有之。[2019/10/31]

可以看出,在Uniswap上用100万DAI和1000万DAI兑换wBTC的滑点很大,尤其是1000万DAI,滑点高达16.8%,这样用户的损失是非常大的。与在Curve上兑换相比,损失超过40个BTC。在交易聚合平台1inch,100万DAI能够兑换31.47wBTC,滑点不到1%;1000万美元DAI能换到的wBTC数量大约是305.31,滑点为3.36%%。而在Curve上处理7位数到8位数美元的交易,基本没有滑点。这对于当前DEX赛道的大额交易市场来说,是很大的冲击。巨鲸的福音但是,同时我们还需要了解Curve跨资产兑换不适合小额交易的几个点。首先由于Synthetix结算期的原因,交易需要花费6分钟的时间,在此期间,价格可能会发生变化。其次,一次跨资产兑换的交易费用很高,在gas费为50gwei时,交易费用会达到80美元,但由于大额兑换没有多大的滑点,相比而言交易费就显得没有多高了,因此适合大额交易。最后,Curve通过Synthetix的合成资产来进行各类跨资产的交易,目前的合成资产主要包括sUSD、sETH、sBTC。小结目前来看,在提供了跨资产兑换交易服务后,Curve可以实现不同类型资产之间低滑点的兑换,这对于大额度的交易来说,极具吸引力。假设这项功能得到更多的采用,则DEX将有望全面超越CEX。而且Curve协议的交易量有望实现大幅增长,吸引更多的流动性,带来更多的交易费用,这对于相关参与者来说无疑是一个好消息。同时,作为桥梁的Synthetix协议也是很大的受益者,两者互利互惠。Curve通过与DeFi生态系统中的其他协议互动来实现“货币乐高”。2021年,DeFi领域的创新也不会止步,必定会搭建出越来越多的新产品。本文仅代表加密笔记本个人观点,不构成任何投资意见或建议。添加小助理「加加」为好友,进入「区块链信息共享交流群,掌握第一手DeFi资讯,群内不定时有红包发放」

编者按:本文来自链闻ChainNews,星球日报经授权发布。来源:LucasNuzzi,CoinMetrics网络数据产品经理编译:PerryWang1、关于昨天比特币网络到底发生了什么,以及是.

关于为我们的团队保留的YFI数量,以及对于Yearn怎样留住人才以及支持人才来说,是一个非常重要的争论。因此,在过去的几天里,我一直在统计其他DeFi团队的代币分配数据.

编者按:本文来自链闻ChainNews,星球日报经授权发布。撰文:AmpleSenseDAO,另类稳定币项目Ampleforth生态系统的去中心化自治组织编译:PerryWang「弹性金融」带来.

编者按:本文来自Cointelegraph中文,作者:JOSHUAMAPPERSON,Odaily星球日报经授权转载.

撰文|Banach时间|2021.01.24出品|NEST爱好者获作者授权发布大家在开发DEX的时候,本质是设计一个交易算子,这个算子可以是线性,也可以是非线性,同样大家在设计利率算子的时候.

编者按:本文来自Cointelegraph中文,Odaily星球日报经授权转载。一次一个规则,去中心化金融正逐渐被取缔。并不是各国政府非要将其非法化.