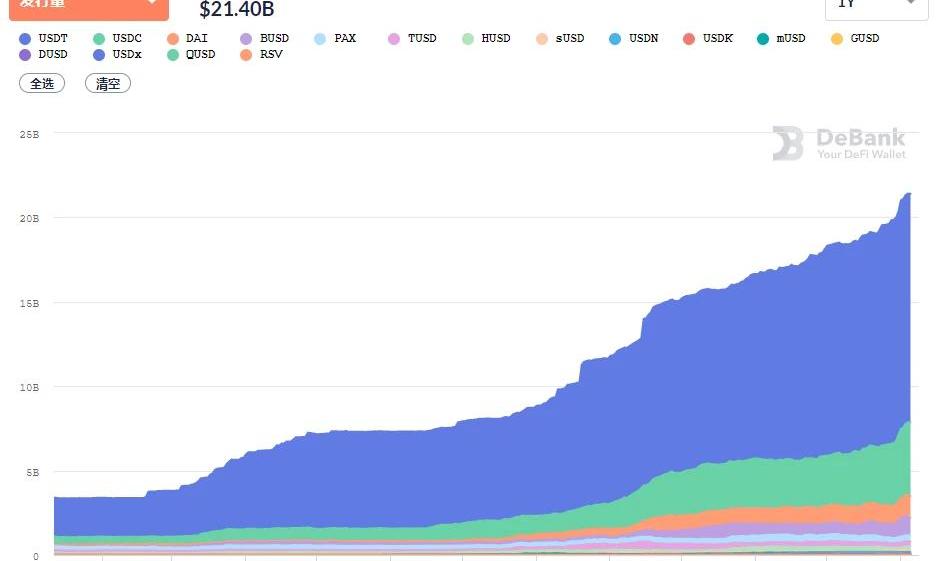

编者按:本文来自Blocklike,Odaily星球日报经授权转载。背靠Coinbase和Circle,2021年初的USDC已经开始摩拳擦掌。在推特上,Circle的创始人似乎已经要坐不住了。在稳定币市场上,由Tether发行的USDT凭借先发优势,率先画下了浓墨重彩的一笔。但是,账户资金不透明、抵押率问题、USDT被指随意增发等事件频频出现,这让市场多次对于USDT提出质疑,也让稳定币市场上的「后来者们」找准了发力方向。长时间稳居稳定币「第二名」的USDC,主要的发力方向之一便是「合规」。背靠Coinbase和Circle,2021年初的USDC已经开始摩拳擦掌。2021年初是一个特殊的时间点,恰逢SEC换届、数字货币市场大涨,稳定币们集体迎来了不那么稳定的市场监管环境。近两周,美国相关监管机构对稳定币监管频频发声。1月5日,美国货币监理署允许银行发行并使用稳定币支付,一锤定音。而另一方面,debank数据显示,以太坊上的稳定币供应量由年初34.25亿美元增至210.92亿美元,涨幅高达516%。其中,USDT供应量居首,占稳定币总供应量的63.29%,USDC紧随其后,占比20.36%。

在新的市场环境下,USDT这块蛋糕已经远非几年前可比,或许,已经到了将被分食的时候?USDC们的野心

USDC发行方创始人JeremyAllaire近期在推特上的发言声不断,似乎已经按耐不住了。1月4日晚间,美国最大的银行业监管机构美国财政部货币监理署在官网发文宣布,允许美国银行使用链和美元稳定币作为美国金融系统中的结算基础设施。文件表示,银行或可以使用稳定币来促进客户在独立节点验证网络上的支付交易,包括可以发行稳定币,以及将该稳定币兑换为法定货币。这一消息被社区广泛视为「公链代替SWIFT的重要一步」。对此,稳定币USDC发行方Circle首席执行官JeremyAllaire连续发布9条推特,盛赞这一数字货币和稳定币的「巨大胜利」,其主要观点包括:1、来自美国最大银行监管机构(OCC)美国货币监理署的突发大新闻,在新政策指导下,美国银行可以使用公链和美元稳定币作为美国金融系统的结算基础设施。2、新的解释信规定,银行可以将公链视为类似SWIFT、ACH和FedWire的基础设施,将USDC等稳定币视为电子价值储存工具,这一点意义非凡,不容低估。3、去中心化、无需许可、开源以及以网络为媒介的软件,正逐渐成为美国金融体系乃至全球经济的基础。4、这为使用先进的美元数字货币,例如USDC,铺平了道路,让其作为所有支付和结算的主流支付媒介,帮助美国率先拥抱公链的力量。5、它还为金融机构运行区块链节点提供了基础,这些机构甚至能成为验证节点,但是要接受监管。早在上个月的下旬,美国总统金融市场工作组再次重申了对于稳定币的立场,其发布的相关声明表示:美国鼓励包括以美元担保支付系统及相关稳定币的支付创新,但稳定币必须遵守适用的美国法律法规和监管要求。这些监管要求主要包括了稳定币须遵守反、反恐怖融资和可一比一赎回等规定。种种迹象显示,美国当局在稳定币的监管框架似乎仍在收紧。作为Coinbase和Circle联合发行的合规美元稳定币,USDC被认为是新监管框架下的受益者。这家排行第二的稳定币推出仅两年多,近期仍再度扩大了自己的市场份额,其发行方在数字资产上的支付野心已然显露。

Circle发展史:断臂求生2019,机构大年2020

目前,USDC在稳定币中仅次于USDT。2018年9月,USDC以「完全抵押的美元稳定币」被推出,这是一个Circle和Coinbase联合发行的合规美元稳定币,符合大部分的监管要求。其中,Circle是高盛旗下以数字货币为主的初创公司,而Coinbase又为美国第一家持有正规牌照的比特币交易所,这样的背景让USDC收获了第一批数字货币交易所的认可。针对于「USDT的发行方Tether并没有第三方审计其100%备付金比率」这一点,Circle的CEO早在推出稳定币之前,便直言不讳地表示:「因为USDT存在的漏洞问题,各大公司只有真正创造出一个被全球信任的稳定币才具有意义。」的确,Circle在USDC发行之初便一直强调,该公司运营情况是透明的,第三方审计公司定期的可信报告可用来证明,这些稳定币的发行是基于第三方银行中被存入的足额美元为储备的。同时,USDC的资产受到银行托管,而银行的监管要求更高,同时资金也相对更安全。在合规方面,Circle早已准备好了美国、英国和欧盟的支付牌照,拥有美元、英镑、欧元进出数字资产的合规通路。Circle曾一度被称为加密资产行业全球牌照数目最多的公司,此外,随后加入其体系并发行USDC的合作方也必须持当地的数字资产行业牌照。时间回到USDC发行之初,2018年的9月,这个时机显得不是那么好。纵观数字货币市场发展,这个时间点之后,市场已经逐步由牛市转向了熊市。面对2019年的慢慢熊市,Circle的选择是砍掉旁枝,专注于「稳定币」。2018年底,Circle先是卖掉了旗下加密货币交易所Poloniex,随后又将其场外交易抛售。2019年4月,Circle又将其零售数字资产业务CircleInvest,完全聚焦于USDC相关业务。到了2020年,Circle的主线布局仍然是在「支付」上。在区块链行业内的合作中,USDC的发行正在增加。去年,Circle先后与Stellar、Solana以及Algorand等计算速度更快的公链合作,在链上发行了相应版本的USDC。2020年8月,面对来势汹汹的DeFi,Circle较快地引入了「无gas发送交易」的概念,推出USDC2.0。另一方面,与传统机构间支付类的合作,也是Circle重要的拓展方向。2020年3月,Circle推出了稳定币业务API以及USDC企业账户,以便让更多企业接受USDC作为支付方式,这类账目的数量很快超过了1000家。JeremyAllaire公开称,这些新用户大部分来自互联网公司,从亚洲市场参与者的反馈来看,这些日益增长的需求主要来自中小企业,他们对于有着安全性、实用性的数字美元的需求。同年7月底,Circle与Genesis达成了一项战略合作并获投。公开信息显示,这一次出资的主要目的仍然是为了促进USDC被全球范围内采用。就在一个月前,Circle于年末发布了其在支付方向上的重磅新闻:2020年12月2日,支付巨头Visa将与Circle达成合作,以将其商户数量高达6000万的支付网络与后者牵头发行的稳定币USDC集成。与Visa的合作让数字货币支付再进了一大步。在当前这个阶段,两者的合作主要在于将USDC集成至选定的Visa信用卡发卡机构的平台,进而支持USDC的支付。此前,与Visa已签约了数字资产服务的公司,均可以尝试集成USDC。

USDC在去年全球疫情爆发期间,还曾获得过一些特殊的称号。去年,SDC曾被用于为委内瑞拉人民发放援助资金。援助方将原著资金用于了铸造美元稳定币USDC,并通过基于区块链技术的美元计价支付平台转移。也因此,一些外媒将USDC评论为「美国渗透他国的新武器」。种种「渗透」反馈在真实数据上,便是USDC流通值的快速上升。JeremyAllaire曾在今年年初表示,USDC流通量在去年12月增加了10亿,2020年涨幅达到800%。目前,USDC流通量已达4.36亿。虽然仍与USDT的流通量相距甚远,但是排名第二的USDC的付出正在得到回报。2021:稳定币的稳与不稳

除了USDC这样具有大机构背景的合规稳定币在前进,以太坊上的去中心化自治组织MakerDAO的稳定币DAI异军突起,站上稳定币二线。从流动性和交易量来看,虽然近期内的Tether仍然保持领先地位,但其他稳定币仍然有可能追赶上来。在创新产品不断出现的同时,监管也在逐步趋严。2020年的11月,美国国会议员共同提出了意向《STABLE》稳定币监管草案,该草案要求稳定币发行商需持有银行执照,且在发币前须通过主管机关核准,这瞬间点燃了行业内的诸多不满。随后,美国白宫金融市场工作小组针对该草案发布评论时,虽然态度有所缓和,但仍未进一步明确稳定币的法律地位。争议还在继续,一些不确定性仍然存在。不过,很多人仍然对此保持乐观。比特时代集团创始人及董事长黄天威在对于2021年的行情预期中就提到:「USDT受到挑战,USDC、DAI等二线稳定币大规模崛起,欧元/韩元/日元多国稳定币问世,DCEP开始商用于海外贸易结算。」随着区块链技术的成熟和更多应用的诞生,稳定币市场也逐渐成熟。如果加密资产最终被大规模用于国际支付和全球汇款等目的,那么稳定币自然成为真正的加密货币交易媒介。由于稳定币是加密货币用户采用的新入口,其重要程度也不言而喻。

编者按:本文来自萌眼财经,Odaily星球日报经授权转载。 人们都注意到了,比特币挖矿的能源消耗是非常巨大的,而且这一消耗的增长规模很快,甚至很快就会超过一些小国的消耗总量.

编者按:本文来自加密谷Live,作者:LukasWiesflecker,翻译:Sherrie,Odaily星球日报经授权转载。最近几周,加密世界一直在关注一个话题:比特币的价格.

编者按:本文来自碳链价值,Odaily星球日报经授权转载。 在这个历史上独特时期,比特币可能是一项革命性资产。除非在技术、基本面、宏观经济和微观趋势上发生重大逆转,否则比特币可能会继续升值.

近期,比特币持续上涨带动了一大波牛市,以此为基线,许多山寨币开始拉盘上涨,在这波牛市下逐渐展露头角.

编者按:本文来自蜂巢财经News,作者:JXkin,Odaily星球日报经授权转载。BTC带动下,ETH、LTC等主流加密资产价格齐飞,曾经的「区块链3.0」代表EOS是「我自岿然不动」.

吴说区块链从多个消息源获悉,目前比特币矿机市场占有率第二的矿机厂商比特微正在筹备美股上市。上市前可能会完成新的融资,以帮助在牛市获取更多三星的芯片产能,同时大概率签下上市对的条款.