编者按:本文来自野花说,作者:郭成淦,Odaily星球日报经授权转载。目前BTC的价格离2017年大牛市最高点的19798.68美金也就一步之遥,且市场表现依然强势;相反,ETH的走势有点偏弱,振荡了两个半月,还未超过9月初DeFi小高峰时的高点。后续ETH的表现会如何呢?能否掀起像2017年那样的超级涨幅?我们认为答案是一定的,原因就是质押经济的到来,质押经济将带来ETH的崛起。什么是质押经济?

质押经济通俗来说,就相当于我们把钱存在某个地方,只要存着,每时每刻就能得到一定的收益。那么一个数字货币的质押经济就是把某个数字货币存在某个地方,然后就能获得一定的收益,这个收益的形式可以是其他的数字货币也可以是该数字货币本身。注意:我们这里讲的质押经济比圈内的“质押经济”范围要宽泛一点,圈内的StakingEconomies一般是指POS或DPOS公链代币在自身公链上质押产生收益,而我们这里的质押经济是指,只要用户通过质押数字货币产生了收益都叫质押经济。或者更直接一点,我们这里的质押经济可以叫做锁仓经济,只要用户将自己的数字货币进行了锁仓然后获取收益,都叫质押经济。ETH的质押经济

两巨鲸过去两日内共解质押32790枚GMX,并抛售29750枚:金色财经报道,据Lookonchain监测,两个巨鲸地址在过去两日内共解质押32790枚GMX(约270万美元),并抛售29750枚GMX(206万美元)。

其中0x191e开头巨鲸解质押16565枚GMX(约118万美元)并以69.52美元的价格抛售13525枚GMX(约94万美元),该巨鲸从2022年7月12日到8月14日以35.51美元的价格购买了16,565枚GMX,目前还持有3040枚GMX(21.1万美元),利润约为56.4万美元;0x2aa6开头巨鲸解质押17224枚GMX(约121万美元)并以67.26美元的价格抛售17226枚GMX(约116万美元),该巨鲸从2022年9月3日到11月11日以44.77美元的价格购买了18176枚GMX,总利润约为42.4万美元。[2023/5/4 14:42:15]

ETH的质押经济来自于两个方面,一是DeFi;二是ETH2.0。DeFiDeFi包括去中心化交易所、去中心化借贷协议、去中心化聚合理财平台、去中心化保险协议等等。DeFi协议是ETH质押经济很大的一个板块。根据Defilpulse的数据统计,截止到今天上午,锁定在去中心化交易所等各类DeFi协议中的ETH数量达到了880万枚,占整个以太坊流通量的8%。

泰国SEC就加密货币借贷和质押禁令征求公众意见:3月10日消息,泰国证券交易委员会于3月8日正式宣布,正在就一项禁止虚拟资产服务提供商(VASP)提供或参与任何类型的加密质押和借贷交易的法规草案征求公众意见。

根据SEC的政策,不应允许VASP动用用户的存款并提供借贷服务,以防止在服务可能终止的情况下对投资者造成可能的损害。此外,SEC表示,该法规草案有望进一步明确数字资产业务的监管范围,因为它们目前尚未受到全面监管,并补充道,“拟议的监管旨在为投资者提供更大的保护,降低相关风险,并防止人们误解存款和贷款服务与受监管的数字资产业务受到相同的监管。”[2023/3/10 12:54:43]

流动性质押方案Meta Pool完成种子轮融资:12月7日消息,基于Near生态的流动性质押方案Meta Pool已于11月完成种子轮融资,Dragonfly Capital、A&TCapital、Move Capital、Blockwall、D1 V entures 和 SkyVision Capital等机构参投。据悉,Meta Pool是首个在NEAR协议上代币持有者开发的流动性质押解决方案,计划成为NEAR上的DeFi生态系统中的关键基础设施组件。[2021/12/7 12:55:37]

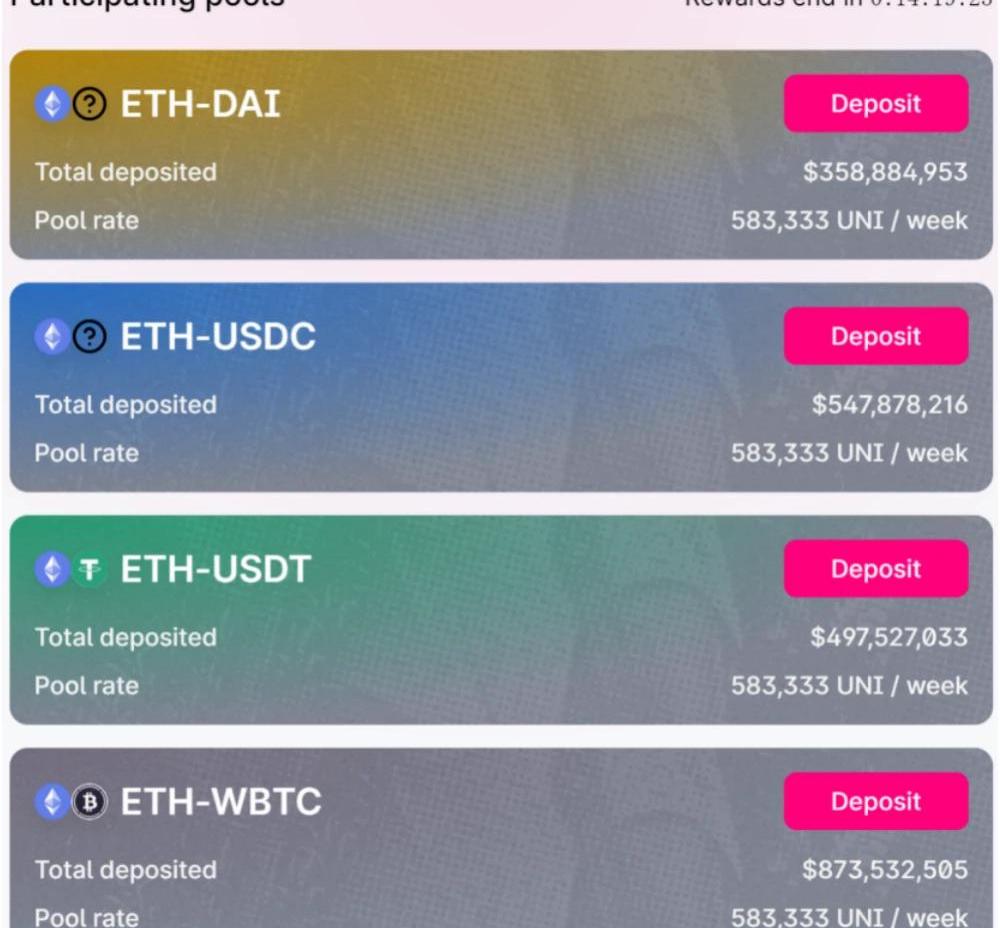

中心化金融也是ETH质押经济的渠道之一,只是与中心化金融相比,DeFi对ETH的质押经济的效应要大的多。这主要体现在交易所方面。我们刚才讲到DeFi包括去中心化交易所、去中心化借贷、去中心化理财和去中心化保险等协议,与之相对应的也有中心化交易所、中心化借贷平台、中心化理财平台和中心化保险协议。其中,去中心化金融跟中心化金融相比,二者在ETH的质押经济上相差最大的是在交易所方面。为什么呢?主要的原因是去中心化交易所跟中心化交易所采用的交易制度不一样。去中心化交易所一般采用AMM,而中心化交易所一般采用撮合交易制度。在AMM下,买方和卖方之间不是直接进行交易,而是分别跟做市商交易,这就要求做市商那里要有足够的流动性,要有买方需要买的数字货币,同时又能接受卖方卖出的数字货币。同时,为了吸引做市商提供流动性,去中心化交易所一般会给予做市商交易手续费收入分成和平台代币的奖励。这也就是我们这里说的质押经济。以去中心化交易所Uniswap为例,通过给予做市商交易手续费收入分成和平台代币奖励的流动性挖矿机制,截止今天上午,其首期执行流动性挖矿的四个资金池就锁定了将近23亿美元的数字货币资产。

Harmony宣布已启用质押功能:金色财经报道,基础层区块链Harmony宣布,其主网现在已经纳入质押,允许用户通过锁定当前持有的资产获得ONE代币。此前4月1日消息,Harmony联合创始人称,已更新Harmony代币经济模型,将启动公开质押经济模式。[2020/5/20]

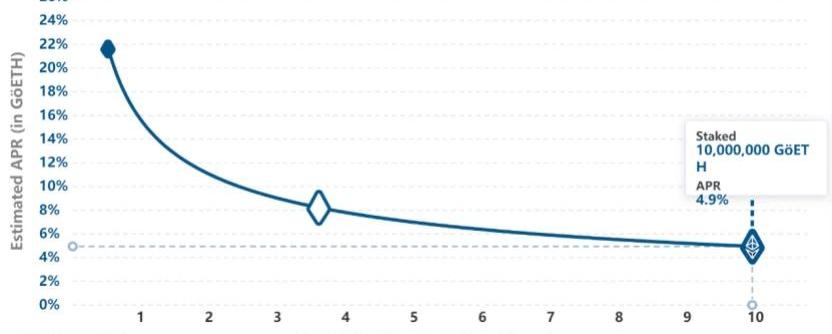

如上图所示,去中心化交易所Uniswap的ETH-DAI、ETH-USDC、ETH-USDT和ETH-WBTC四个流动性池锁定了近23亿美元的数字货币资产。而采用撮合交易机制的中心化交易所是没办法进行这样的资金锁定的。因为撮合交易仅是把交易所中现有的买方和卖方的交易订单按照价格优先和时间优先的机制进行撮合成交,这里面没有用户资金池的概念,用户存在中心化交易所中的资产是随时处于交易状态的。所以,由于去中心化交易所的AMM交易制度,使它可以具有中心化交易所所不具有的“锁定”用户资产流动性的功能。刚才我们讲到根据Defipulse的数据,当前,DeFi协议里面共锁定了880万个ETH,那么随着DeFi协议的发展,其锁定的ETH资产最高会达到多少呢?根据分析平台ViewBase数据,10家中心化交易所持有近2600万枚ETH,中心化交易所中排名第四的Coinbase就拥有8,521,807枚ETH,占总供应量的7.5%。如果说,这10家中心化交易所里面的ETH有一半搬到去中心化交易所去提供流动性,那么仅DeFi协议里面的去中心化交易所这一项就可以再锁定将近1300万枚ETH,这还不包括去中心化借贷协议、去中心化保险协议和去中心化理财协议里面新增加锁定的ETH的数量。所以,长远来看,在DeFi协议里面锁定的ETH的数量将至少达到2180万枚,占目前ETH总量的19.2%。ETH2.0ETH2.0的启动门槛是在ETH2.0的存款合约中至少有524288个ETH存入,这524288个存入的ETH仅是ETH2.0的启动门槛,ETH基金会设定的第一个里程碑是达到1000万个ETH的存入,到那时,ETH质押的收益率将由启动时的约23%下降到约4.9%。如下图所示:

但是长远来看,每年4.9%的收益率对质押者来说依然是高的,所以,我们有理由相信,长远来看,ETH的质押数量还会增加。综合已有的各类文章的分析,普遍认为ETH的质押率达到30%-45%是合理的。我们取其平均值,则ETH2.0到来后,ETH的质押率长远来讲可以达到37.5%/2),质押数量为4252.5万枚。总结

综合以上的分析,长远来看,DeFi协议里面锁仓的ETH数量加上ETH2.0中质押的ETH数量一共可以达到6432.5万枚,占ETH当前总量的56.72%。56%多的ETH被锁仓必将带来ETH价格的大幅上涨。所以,我们认为DeFi和ETH2.0所带来的质押经济必然会带来ETH的崛起。

标签:ETH中心化交易所DEFDEFIethical中心化交易所和去中心化交易所区别在于GenesisDefiStingDefi

暴涨之下,比特币距离历史高点仅一步之遥。CoinMarketCap数据显示,截至11月23日6时,比特币价格在18600美元附近,市值达3443亿美元,全球数字货币市场总市值约5423亿美元.

A1:补偿方案主要从2个方面来考虑,合约手续费分红以及出金亏损召回补偿,我们会拿出合约手续费收入的20%用于重启快乐星期五,主要面向全平台的资产持有及交易用户.

在比特币第三次减半的6个月后,我们看到了币价即将开始大幅增长的迹象。大部分囤币的比特币爱好者们预计比特币的价值将上涨10倍。对我们大多数人来说,这仅仅意味着巨大的投资回报.

编者按:本文来自巴比特资讯,作者:Kyle,星球日报经授权发布。 美国的专业加密货币交易交易所CoinbasePro将不再提供保证金交易.

编者按:本文来自链闻ChainNews,星球日报经授权发布。撰文:MikeRogers,区块链媒体TheBlock研究分析师编译:PerryWang要点Securitize是一个数字证券平台和在.

编者按:本文来自巴比特资讯,作者:TarunChitra、GuillermoAngeris以及AlexEvans,翻译:洒脱喜,星球日报经授权发布.