北京时间10月19日8:00,跨平台分层衍生品协议Barnbridge正式上线流动性挖矿,截至22日12:40,该项目锁定资产突破2亿美元关口,达到203333277.51美元。

早在10月17日,CoinbaseCustody官方也已宣布将考虑为39数字资产提供托管服务,这其中就有Barnbridge的身影。

所谓「跨平台分层衍生品协议」到底是什么?Barnbridge有什么特别之处?如何参与BOND挖矿?Odaily星球日报最近采访到了Barnbridge联合创始人TylerWard,结合我们的个人理解,尝试以更为通俗的语言一一解答这些问题。首先让我们抛开「跨平台分级衍生品协议」这句拗口的修饰语,试着为Barnbridge换一个更易理解的定义。从该项目想要解决的问题来说,Barnbridge可被称作一款针对去中心化金融的风险切割工具。需要注意的是,Barnbridge本身并不直接提供收益,项目焦点在于对风险及收益的管理——只是风险切割,而不是风险消除,因为从本质上来讲,风险由市场决定,人为干预只能在一定程度上转移、分散风险,但无法彻底消除风险。Barnbridge在白皮书中介绍了该项目的愿景。当前,60%的全球债务收益率不到1%,超过15万亿美元的全球债务收益率为负值;与此同时,锁定在去中心化金融市场内的资金总额已自年初的数亿美元上升至百亿美元,且各类DeFi应用提供的年化收益率要远远高于传统金融系统。Barnbridge判断,资本自TradFi转移向DeFi已是大势所趋。这些TradFi资金的风险偏好各不相同,一些风险倾向更强的资金可能会更快的适应DeFi,它们愿意承担更大的风险,以博取更高的回报;另一部分更为保守的资金则是宁愿放弃更大的上涨机会,也要为其投资换取一定的安全保障。然而在当前的DeFi市场,从开始质押到提取收益的整个流程内,全部市场风险只能由投资者独自承担。这在一定程度上阻碍了第二类TradFi投资者的入场。针对这一问题,Barnbridge试图以发行衍生品的方式,对投资的收益及风险进行切割。具体而言,Barnbridge将发行两种不同的衍生工具:智能收益债券、智能Alpha债券。智能收益债券

以太坊L2网络总锁仓量为55.4亿美元:金色财经报道,L2BEAT数据显示,截至1月12日,以太坊Layer2上总锁仓量为55.4亿美元。其中锁仓量最高的为扩容方案Arbitrum,约26.8亿美元,占比48.49%;其次是dYdX,锁仓量为9.68亿美元,占比17.46%;第三为Loopring,锁仓量为4.22亿美元,占比7.62%[2022/1/13 8:45:20]

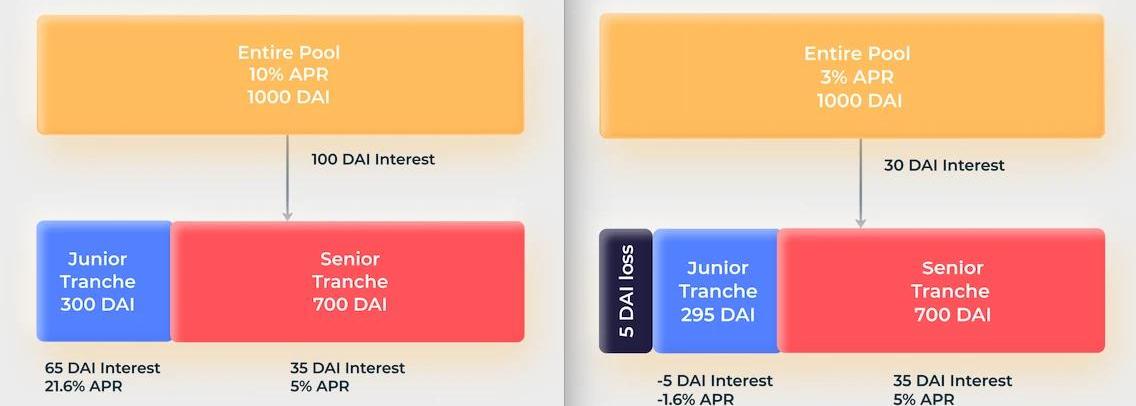

智能收益债券主要用于切割资产的收益率波动风险。举个例子来说明:假设某个DeFi应用内的质押资产总额为1000DAI,年化收益率不固定。理论上,整个质押资产可以切割为两部分:700DAI归入Senior部分,收益率固定为5%;300DAI归入Junior部分,收益率不固定。这样做的好处是:假如该应用最终的APY可达到10%,那么年化收益将为100DAI,其中Senior部分将拿到700*5%=35DAI,Junior部分可拿到75DAI,相较于300DAI的本金,收益率高达21.6%。假如该应用最终的APY只有3%,那么年化收益将为30DAI,其中Senior部分仍将拿到700*5%=35DAI,Junior部分则需要填补亏损的5DAI。

Gate.io明日16点上线ETHA锁仓赚币:据官方公告,Gate.io将于4月13日(明日)16:00上线ETHA锁仓赚币,总额度200,000 ETHA,锁仓14天。[2021/4/12 20:10:55]

这样一来,更为保守资金可以选择投资A部分,稳定拿到5%的收益;而更为激进的资金则可以选择B部分,以更小的投入,去博取更大的收益。智能Alpha债券

智能Alpha债券主要用于切割代币本身的价格波动风险,其原理与智能收益债券类似,只是对象由收益率变成了资产本身的价格。Tyler就此举了个例子:假设1枚ETH的价格为100美元;理论上,我们还是可以将这枚ETH切割均等的两部分,两部分的原始价值均为50美元。Senior部分的50美元将承担30%的价格波动;Junior部分的50美元则将承担70%的价格波动。当这枚ETH涨至110美元,这时候Senior部分能拿到的收益为*30%=3美元,而Junior部分则可以拿到7美元的收益;反之,当资产出现下跌时,Senior所需承担的亏损也会更小。这样一来,用户可以根据自己的风险偏好,作出更适合自己的投资选择。即便市场出现大跌,Senior部分也能在相对意义上保住更多的成本,而对于选择Junior一方的投资者而言,其实本质上是给自己的投资选择加了个杠杆。无论是智能收益债券还是智能Alpha债券,每个风险层次都将被ERC-20代币化,可作为独立的数字资产进行交易。投资者可以根据不同的风险偏好直接投资相对应的代币,也可以通过卖出代币的方式快速退出市场。关于这一点,Tyler称代币的交易将以类似池子的方式运作,Senior投资者仍可选择部分买入Junior代币,以调整自己的风险结构。目前,Barnbridge的智能收益债券及智能Alpha债券均还未正式推出,我们将在产品落地后第一时间试用,为您带来更多细节。仔细梳理收益债券和Alpha债券的设计可发现,本质上市场风险并没有被消除,只是伴随着收益被切割、剥离、转移了。值得一提的是,除市场风险外,DeFi市场还存在着另一项绝不可忽视的风险因素——合约风险。关于合约风险问题,Tyler表示Barnbridge已在技术顾问Atpar的帮助下进行了数次内部审计,此外第三方机构Hacken也已完成了对该项目智能合约的独立审计。关于集成DeFi协议的合约风险问题,Tyler表示,如果集成协议失败,那么Barnbridge的衍生资产池自然也会失效。Barnbridge目前正在观察是否可通过去中心化保险项目Nexus或DeFi风险管理服务商CozyFinance来缓解这一问题。在最初的阶段,Barnbridge只会选择与头部DeFi项目集成。挖矿吗朋友?

IOST链上DeFi项目Donnie Finance总锁仓突破1000万美金:据官方消息,IOST链上DeFi项目Donnie Finance总锁仓突破1000万美金。目前单币质押挖矿包含四个项目通证:IOST、DON、HUSD、PPT,其中IOST矿池总质押量超过1亿4000万IOST。iwBLY、iwBTC、iwETH三大矿池即将上线。

Donnie Finance是韩国技术团队Donnie在IOST链上开发的DeFi项目,除支持现有的DeFi存贷款业务外,还提供去中心化交易平台、资产管理、支付和信用分析等多种服务。此前Donnie Finance已向IOST用户空投DON总供应量的5%,帮助于IOST用户初步了解Donnie Finance。

DON现报价4.95U,24h涨幅超12%,DON目前已登陆MXC、BigOne、Coinone, Bitkub、IOSTDEX、xigua、waxgourd等交易平台。[2021/3/16 18:49:07]

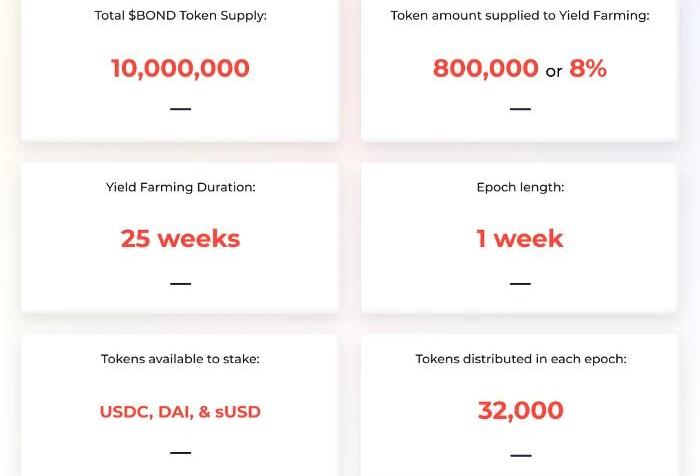

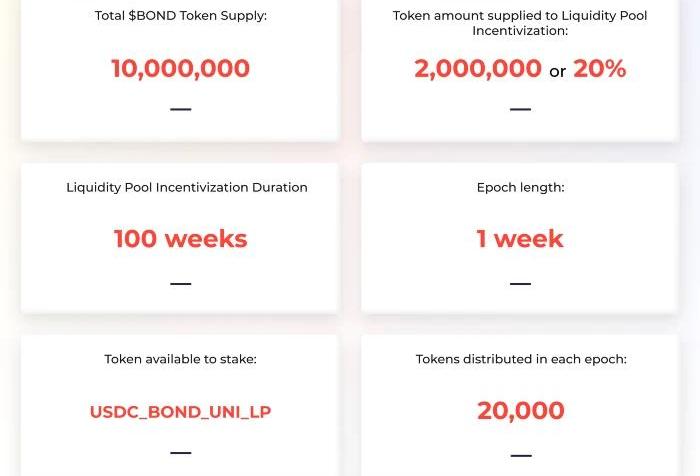

如上文所述,Barnbridge流动性挖矿已于10月19日正式开启。BOND的流动性共分为两部分:收益耕作以及流动性池激励计划。

MXC抹茶MX DeFi机池总锁仓突破3250万U,FIC挖矿池突破970万U:据官方消息,MXC抹茶 MX DeFi 机池总锁仓金额突破3250万USDT,其中新币挖矿FIC(FileCoinCash),锁仓总价值突破970万USDT。据了解,10月15日-10月19日,在MX DeFi质押MX、USDT或FIL,可挖矿FIC,且单个质押池认购额度无上限。

资料显示,FIC是Filecoin首个分叉币项目,希望形成一个开发者、矿工、社区紧密互动,利益共享的平衡体系。MX DeFi是通过质押MX、USDT、ETH或其他指定代币,按比例获取新币头矿收益的流动性机池挖矿产品。MX DeFi 支持无常损失代偿制度,保障用户本金不受无常损失侵蚀。[2020/10/15]

1.收益耕作:支持币种:USDC、DAI、sUSD;开始时间:10月19日8:00;持续时间:25周;可挖总量:80万枚;每周释放数量:32000枚。

独家 | 三个DeFi项目锁仓量超10亿美元:据DappBirds DeFi Data专题数据显示,MakerDAO,Aave,Curve锁仓量均超过10亿美元,DeFi中锁定资产总价值达82.29亿美元,较昨日上升2.94%,其中Maker,Aave,Curve,Synthetix,Compound分别以14.90亿美元,11.30亿美元,10.10亿美元,8.12亿美元,7.48亿美元位列前五名。[2020/8/18]

2.流动性池激励计划:开始时间:收益耕作首周结束后开启;持续时间:100周;可挖总量:200万枚;每周释放数量:20000枚。

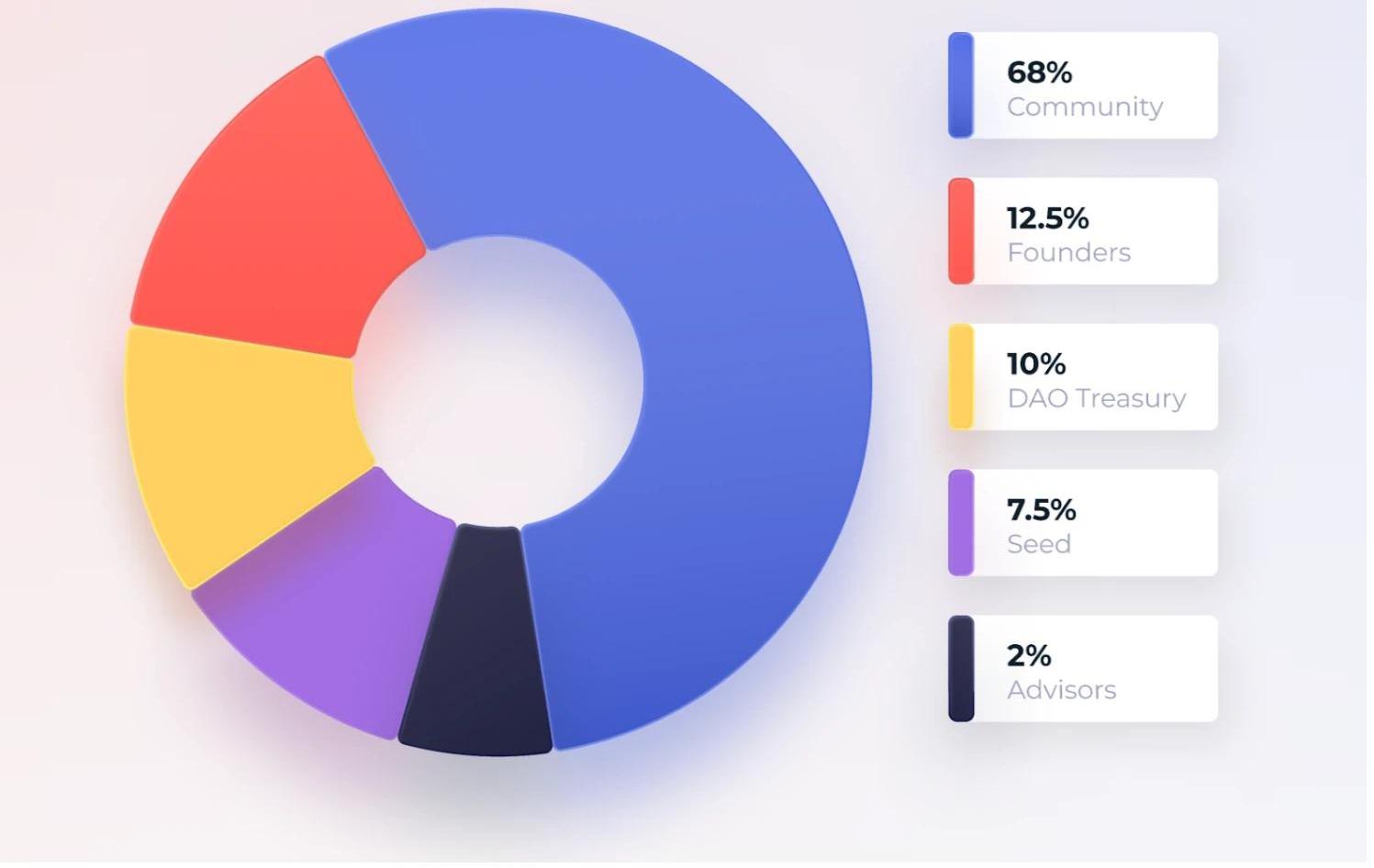

3.代币分配:归属社区:68%;归属DAO金库:10%;归属创始人、早期投资者及顾问:22%,分100周线性解锁,每周解锁22000枚。今年9月,BarnBridge宣布完成了100万美元的种子轮融资,投资方包括FourthRevolutionCapital、ParaFiCapital、Synthetix创始人KainWarwick、Aave创始人StaniKulechov、DARMACapital管理合伙人AndrewKeys、Centrality、BlockchainCompanies、DahretGroup。在19日晚由DeFi农民合作社举办的AMA上,Tyler表示BarnBridge暂时并不需要进一步融资。展望

在经历了数月的疯狂之后,DeFi投资者已见惯了如过山车一般的APY波动。与此同时,越来越多的项目也正在考虑将固定收益率引入DeFi市场。10月20日,由Paradigm孵化的去中心化固定利率借贷协议YieldProtocol也推出了Beta版本。更早之前,固定利率借贷协议Mainframe也已发布了白皮书,并公布了代币经济模型。BarnBridge的特点在于,其本身并不提供利率收益,而是通过分割其他DeFi协议的收益及风险来实现收益固定,在用户获取层面上,BarnBridge并不需要与那些老牌DeFi项目“抢客”,甚至还可为这些用户提供全新的风险管理服务,从这一角度看或许确实存在着更大的想象空间。加密货币分析师AshwathBalakrishnan在其最新的分析文章中指出,Barnbridge想要做的事就是把传统金融市场中的担保债务凭证引入DeFi。看过知名电影《大空头》的人可能会认为CDO是一款「来自地狱的金融产品」,但如果使用得当,CDO在降低风险方面将大有帮助。

标签:以太坊SWAPUNIUniswapop币价格跟随以太坊价格走Nftt innovate swapuni币价格uniswap币不见了

10月15日,由开放原子开源基金会举行的"有你有我开源节"开源技术研讨会暨深圳国际开源谷成立揭牌仪式”活动拉开帷幕.

毫无疑问,ETH2.0是区块链行业未来3年最大的事件之一。我们可以做这样的假设,如果ETH2.0能在2017年就上线,那么EOS、Tezos、Tron还有存在的必要吗?如果ETH2.0能在201.

编者按:本文来自以太坊爱好者,作者:StarkWare,翻译&校对:闵敏&阿剑,Odaily星球日报经授权转载.

\n哈喽大家好,我是小K君,今天我们要讲的内容是:“DeFi中的Dex是怎么回事”? 上节课,我们已经讲过DeFi世界中,基金的替代品——聚合器,而这节课.

编者按:本文来自蓝狐笔记,Odaily星球日报经授权转载。2020年的夏天,DeFi初步展示了它的狂躁的能量。而在未来6到12个月,比特币和ETH2.0展示出来的力量可能会远超DeFi的量级.

近日深圳数字人民币红包试点圆满结束,小伙伴们有中奖“数字人民币红包”,去体验线下支付使用的吗?根据“i深圳”微信公众号发布的数据,本次活动约191万名在深个人预约登记,中签率仅为2.6%.