分析师|Carol编辑|Tong出品|PANews部分数据来源于数据合作伙伴DAppTotal过去三个月,DeFi的野蛮生长,尤其是与YieldFarming天然契合的AMMDEX的崛起,让原本稳坐行业顶流的中心化交易所感到了不安。随着Farming的不断深入和扩大,逐利的资金开始往DEX“迁徙”,再加上“提币运动”的动员,CEX资金流失的说法甚嚣尘上。另一方面,为了应对DeFi的冲击,过去两个月,CEX纷纷上架DeFi概念币,推出流动性挖矿产品,上线AMMDEX。在这一系列应对举措之下,CEX的资金到底有没有流失呢?为此,PAData将通过对市场上的主要CEX和DeFi平台近期主要资产的资金流向分析来观察市场变化。分析认为,近期,主要CEX的ETH确实呈现整体流失状态,但稳定币整体上处于流入状态,而DeFi平台中的稳定币却呈整体流失状态。另外,不同的DeFi概念币在DeFi和CEX之间的流动方向有明显的差异。CEX流出ETH但流入稳定币

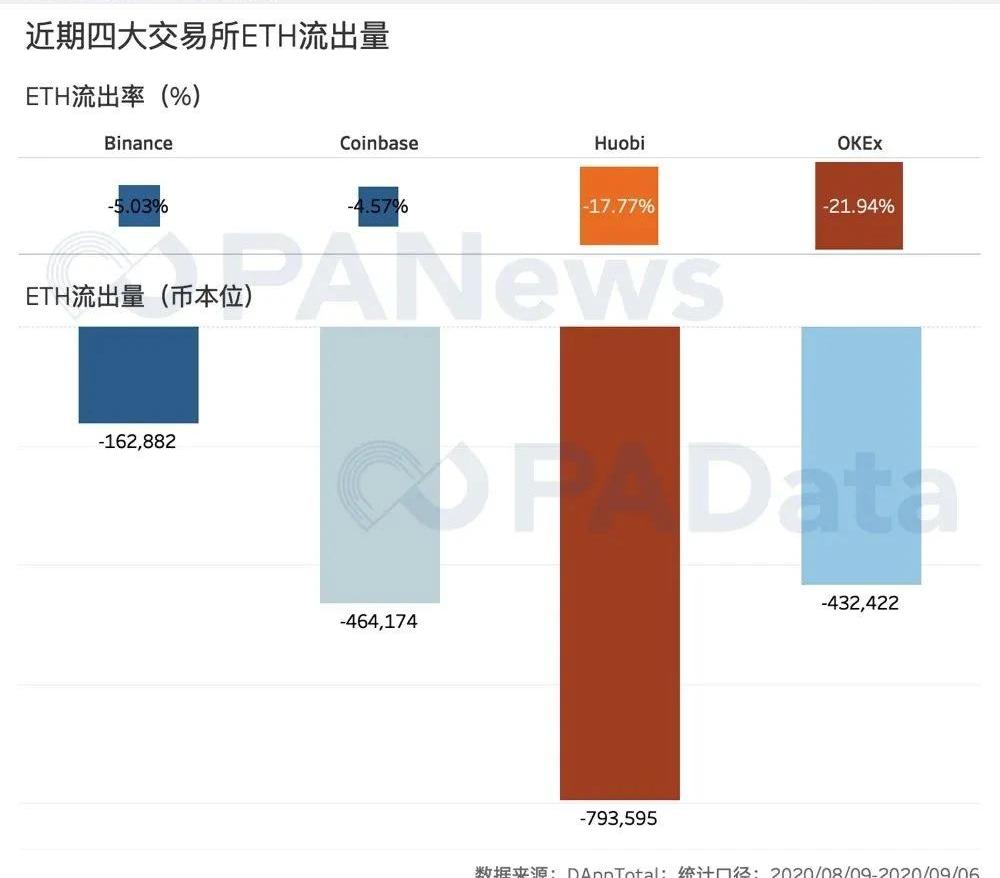

由于目前的DeFi生态主要都部署于Ethereum上,因此ETH成了DeFi的基础资产,观察ETH的流动方向在一定程度上能展现DeFi的发展态势。根据DAppTotal的统计,Coinbase、Binance、Huobi和OKEx这四大主要交易市场,最近一个月都在流出ETH,总计达到了185.31万枚ETH。按照CoinMetrics校正后的8月ETH均价401.85美元来折算,相当于四大所近期共流出了7.45亿美元。

英仕曼集团分析师:比特币与其他泡沫不同:彭博社今日刊文称,虽然对于比特币是否是泡沫尚无定论,但可以肯定的是,它与我们所见过的其他任何泡沫都不一样。以前的投机性资产通货膨胀要么是一次性的,像17世纪的郁金香狂潮那样,或者像黄金一样,繁荣与衰落周期花费了很多年。相比之下,比特币在不到十年的时间内经历了三次超过80%的峰谷跌落。全球规模最大的上市对冲基金英仕曼集团(Man Group)的分析师在一份报告中将比特币比作希腊神话中的普罗米修斯(Prometheus)。该分析师写道:“每次比特币泡沫破裂后,另一个泡沫又重新出现,取代了它。”与过去的大泡沫相比,这种频率让比特币的故事显得有些不合规则。[2021/1/14 16:06:20]

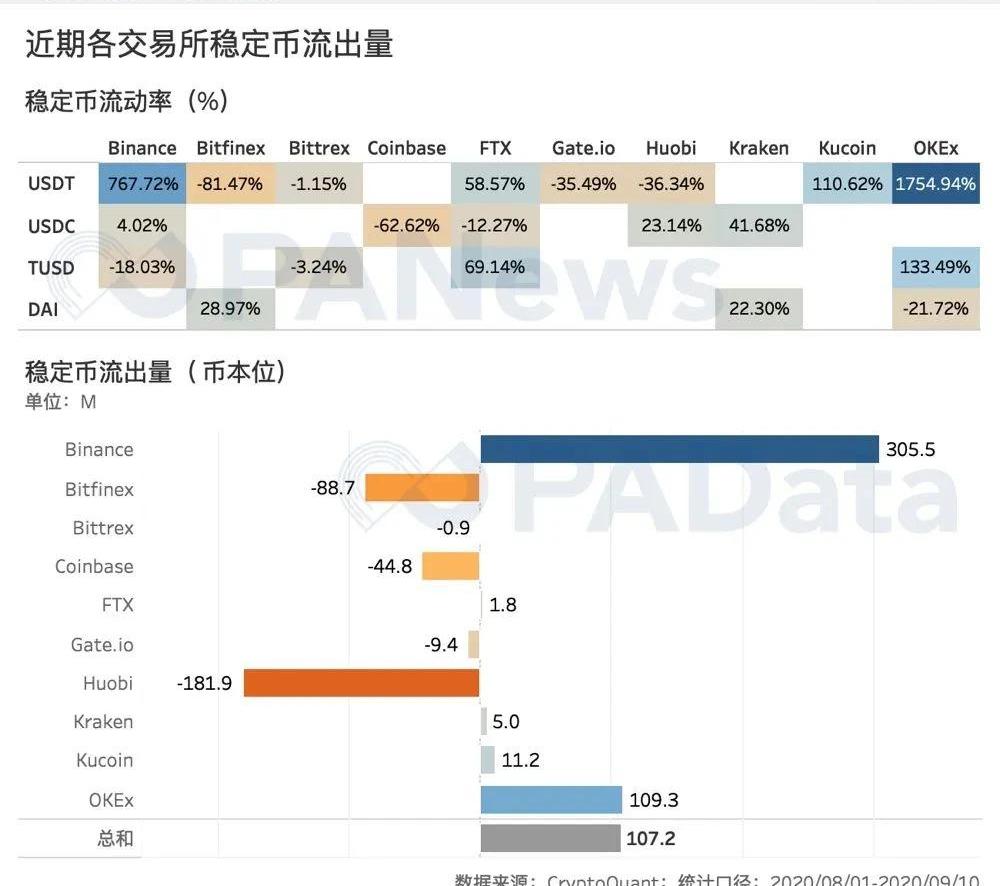

其中,Huobi流出了约79.36万枚ETH,相当于3.19亿美元,近一个月流失率近17.77%。但受到交易所余额基数大小的影响,Coinbase和Binance的ETH月流失率都在5%左右,但Coinbase的ETH流出额要远远高于Binance,达到了约46.42万枚,相当于1.87亿美元,而Binance只有约16.29万枚,相当于0.65亿美元。OKEx流失金额低于Coinbase,为43.24万枚ETH,相当于1.74亿美元,但月流失率最高达到了约21.94%。虽然过去一个月主要CEX的ETH在流失,但总体上,稳定币却在流入。根据CryptoQuant的数据,包括上述4家在内的10家交易所,在最近一个月内共流入了超1.07亿枚美元稳定币。这里的稳定币包括DeFi主流流动资产USDT、USDC、TUSD和DAI四种。

声音 | 分析师:比特币是CME中交易量第二大的交易资产:金融市场分析师Alex Kruger指出,在最新的芝加哥商品交易所(CME)合约到期前夕,XBT合约显示出强劲的交易活动,这是通过成交量/未平仓比率来反映的。Kruge在6月3日的一条推特中表示,CME的比特币期货合约在到期前一周“全天交易非常活跃”。他参考了一份清单,其中列出了一系列资产的期货合约,包括货币、大宗商品等。“以成交量/未平仓量衡量,比特币是芝加哥商品交易所交易量第二大的资产。换句话说,比特币是一种全天交易非常活跃的资产。”Kruger指出,成交量未平仓比率是决定一项资产交易活动的关键因素。他使用这个指标来表示交易活动的理由是,成交量是指一天内交易的合约数量,而未平仓合约是指在一天结束时持有(未结算)的未平仓合约数量。高比率指的是市场参与者因任何原因(高频交易、套利等)在盘中的积极交易。”[2019/6/3]

其中,Binance流入的美元稳定币总量最高,达到了约3.06亿枚,如果按照1:1的锚定率算,相当于3.06亿美元。但这主要受到USDT大规模流入的影响,根据统计,Binance近期USDT的流入率达到了767.72%。其次,OKEx近期的稳定币流入总量也达到了约1.09亿枚,这同样主要受到USDT大规模流入的影响,USDT的流入率达到了1754.94%,TUSD的流入率也达到了133.49%。另一方面,Huobi近期的稳定币流出量较高,达到了约1.82亿枚,其USDT的流出率约为36.34%,USDC的流入率约为23.14%。此外,Bitfinex、Coinbase、Gate.io和Bittrex的稳定币在过去一个月内也呈现总体流出状态。Bitfinex的USDT流出率最高为81.47%,共流出8870万枚。但必须要指出的是,稳定币的金额变动大,比如恰好稳定币在统计期间进行增发,因此稳定币的在交易所的流入流出受到偶然因素的影响较多,此处只能有限地展现交易所的资金动向。DeFi平台的稳定币流入量不足1亿

声音 | 区块链分析师李炼炫:STO主动拥抱监管:金色财经独家现场报道,金色沙龙?破茧系列“STO能否成为区块链行业强心剂”在四分之三区域全球商业中心举办,天风证券研究所区块链分析师李炼炫表示,相对于ICO,STO有主动拥抱监管保证项目符合美国证券法和以有价资产或权益作为底层支撑这两个特点。金色沙龙系列活动由金色财经主办,贝壳公关承办,节点资本联合主办。[2018/10/27]

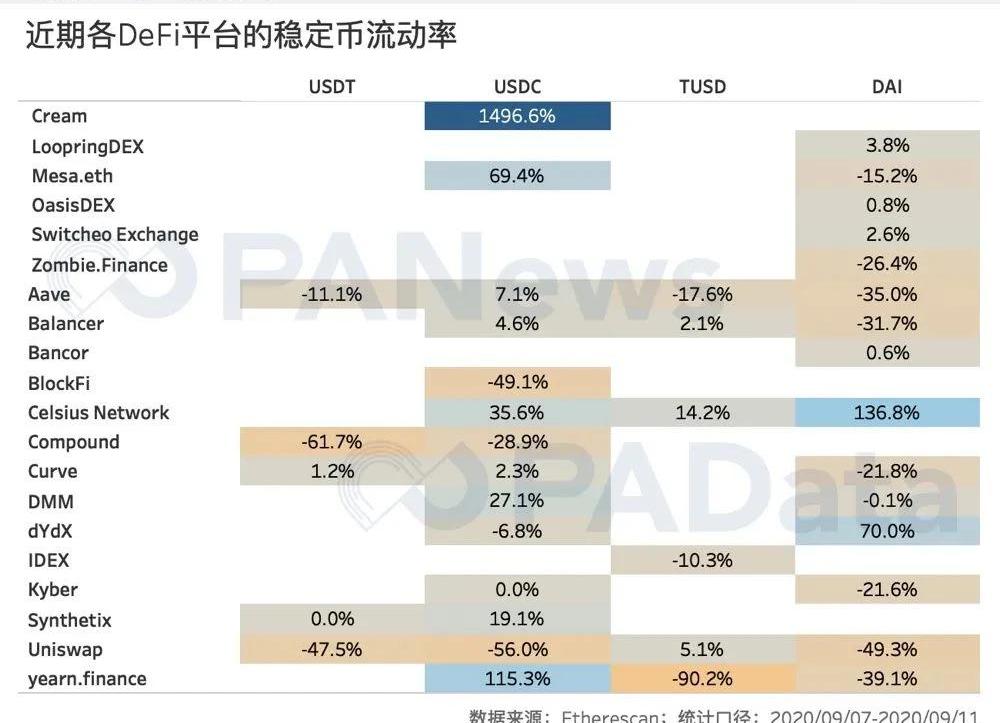

根据早前的统计,稳定币的流动性约占总流动性的38%以上,已经成为DeFi世界中仅次于ETH的重要资产类别。那么,各DeFi平台在过去一周内流入了多少稳定币呢?PAData统计了9月7日至9月11日期间,20个DeFi平台地址中USDT(ERC20)、USDC、TUSD和DAI的余额变化。从总体来看,最近一周,20个DeFi平台共流出2.57亿枚稳定币。其中Uniswap流出2.04亿枚,但考虑到观察期间发生了Sushiswap从Uniswap迁移流动性的特殊事件,因此从Uniswap“流出”的稳定币很有可能只是迁移到了Sushiswap上而已,并不是流出DeFi。如果不算Uniswap的流出额的话,那么最近一周20个DeFi平台共流出了0.53亿枚。

在20个DeFi平台中,Compound和Aave是流出稳定币最多的DeFi平台,各分别流出了0.5亿枚左右。流入稳定币最多的是Cream.finance和yearn.finance,分别流入了约0.39亿枚和0.12亿枚稳定币。整体上,11个平台都有稳定币流入,总额约为0.57亿枚。从各类型稳定币近期的流动率来看,Cream.finance和yearn.finance流入的主要是USDC,两个平台的流入率分别达到了1496.6%和115.3%。

分析 | TokenInsight:今日ETH热度已迅速下降:据 TokenInsight 数据分析,近 24 小时内,ETH 链上转账数 608,397,较 24 小时前下降 1% ,活跃地址数 378,700,较 24 小时前持平,新增地址数 113,735,较 24 小时前增加数上升 26%,交易所成交量 13.6 亿美元,较 24 小时前下降 10%,Dapps 日度活跃用户量10,474,较 24 小时前下降 11%,Dapps 日度交易量 13,970 ETH(目前Dapps成交量的78%由去中心化交易所的交易构成),较 24 小时前下降 30%。

独立分析师 James 认为,29 日的通证市场震荡是导致 30 日 ETH 热度暴涨的主要原因,而今天这种热度下降明显,预计 2-3 天内 ETH 会恢复平静。[2018/10/31]

而且从整体来看,20个DeFi平台中16个平台的USDC都是流入状态,只有4个平台的USDC是流出状态。另外有11个平台的DAI呈流入状态,3个平台的TUSD呈流入状态,只有1个平台的USDT呈流入状态。可能受到USDT规模较大的影响,大多数DeFi拥有的份额都比较小,超过了此次统计的范围,但仍然可以观察到,USDC在DeFi生态中的重要地位,以及DeFi对USDC的作用和对整个稳定币格局的重要影响。DeFi概念币流向“四分五裂”

分析 | 金色盘面:ETH/USD 跌破下降通道 有反弹需求:金色盘面综合分析:ETH/USD走势明显弱于BTC,在持续调整中跌至下降通道下轨,但MACD并没有背离产生,这里走势较弱,不排除超跌反弹,中轨是压力位。[2018/8/12]

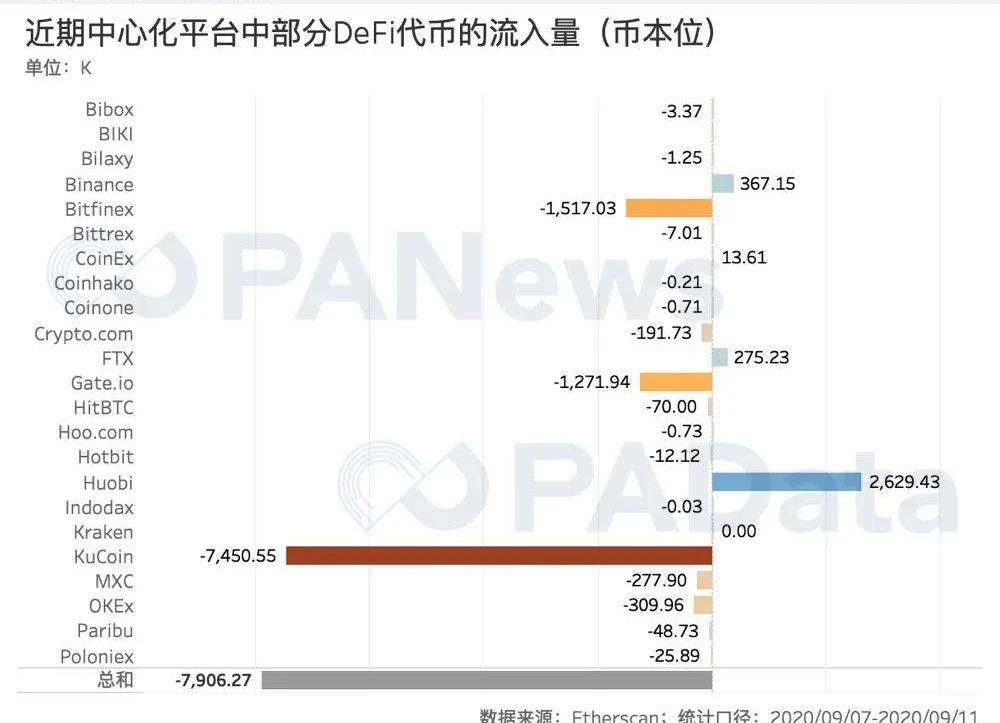

除了ETH和稳定币以外,由于DeFi生态丰富的可组合性,DeFi代币也成为了重要的农耕资产。但是有意思的是,有的DeFi概念币流向了CEX,有的DeFi概念币在DeFi平台间流动“套娃”。同样,PAData统计了9月7日至9月11日期间,23个中心化平台和15个DeFi平台中11种DeFi资产的余额变化。选择观察资产的标准是该种DeFi资产在DeFi平台中的流动性较高。根据统计,整体上,最近一周内,中心化平台中的DeFi资产共流出了790.63万枚。其中,AMPL和LEND流出最多,都流出了890万枚左右,相反,SUSHI是流入CEX最多的DeFi资产,共流入了908万枚左右。

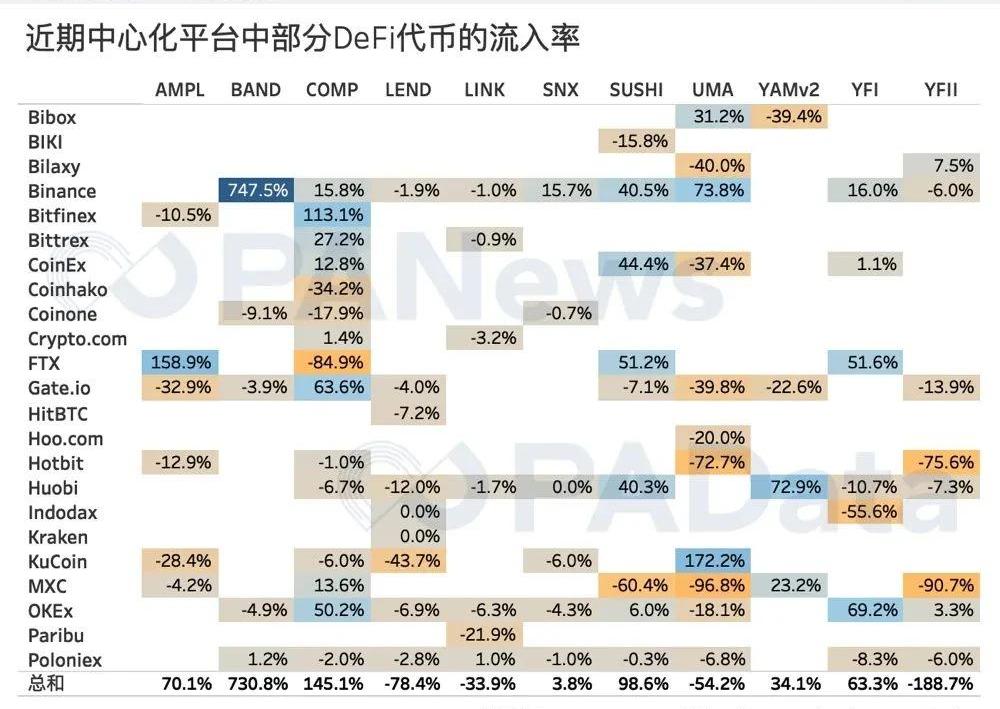

从各CEX平台来看,过去一周,KuCoin净流出DeFi资产最多一个市场,共流出了745万枚,其中AMPL就流出了约662万枚,占KuCoin流出量的88.86%。而Huobi是净流入DeFi资产最多一个市场,共流入了约262万枚,其中SUSHI流入了约369万枚,LEND流出了112万枚。另外值得注意的是,Binance是资产流动最活跃的市场。最近一周,Binance共流出超686万枚DeFi概念币,但流入了超722万枚DeFi概念币。其中,LEND流出了约635万枚,是流出最多的资产,SUSHI流入了约530万枚,是流入最多的资产。从各个资产流向的CEX平台来看,呈现出一定的“平台-资产”集中性。

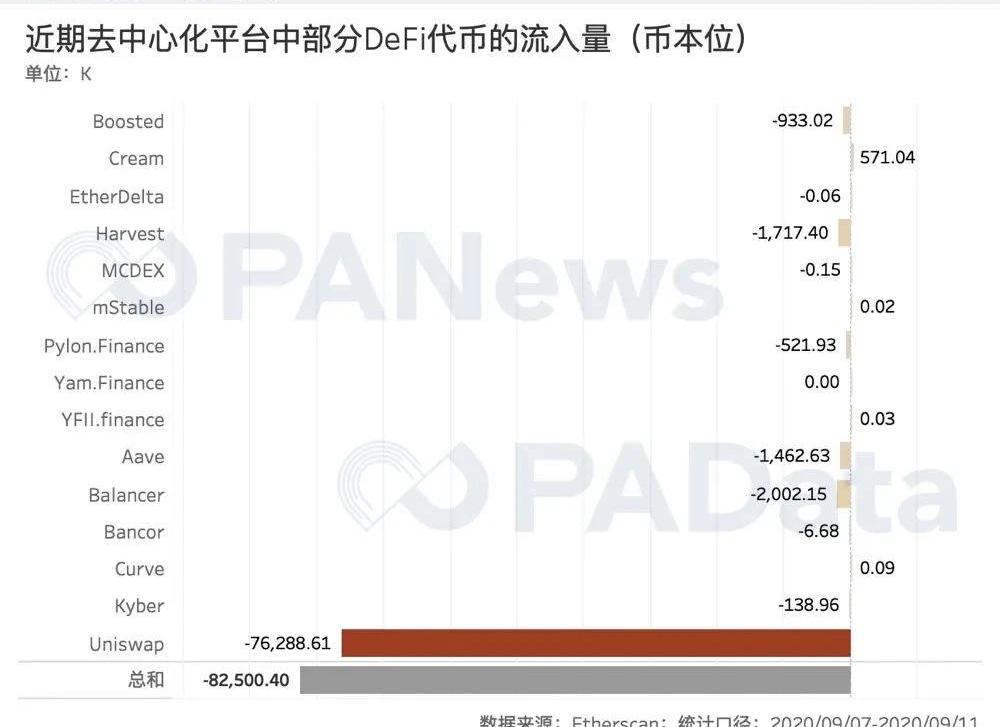

比如,AMPL在过去一周内较多的流入了FTX,Band较多的流入了Binance,COMP较多的流入了Bitfinex,SUSHI较多的流入了FTX、CoinEx和Binance,UMA较多的流入了KuCoin,YAMv2较多的流入了Huobi,YFI较多的流入了OKEx。另外,LEND、LINK和YFII则表现为普遍从CEX中流出。在DeFi平台中,最近一周,各类DeFi资产也整体呈现流出状态,共流出了约0.82亿枚,其中,LEND、SUSHI和AMPL是流出量最大的三种资产,分别达到了约0.34亿枚、0.22亿枚和0.15亿枚。

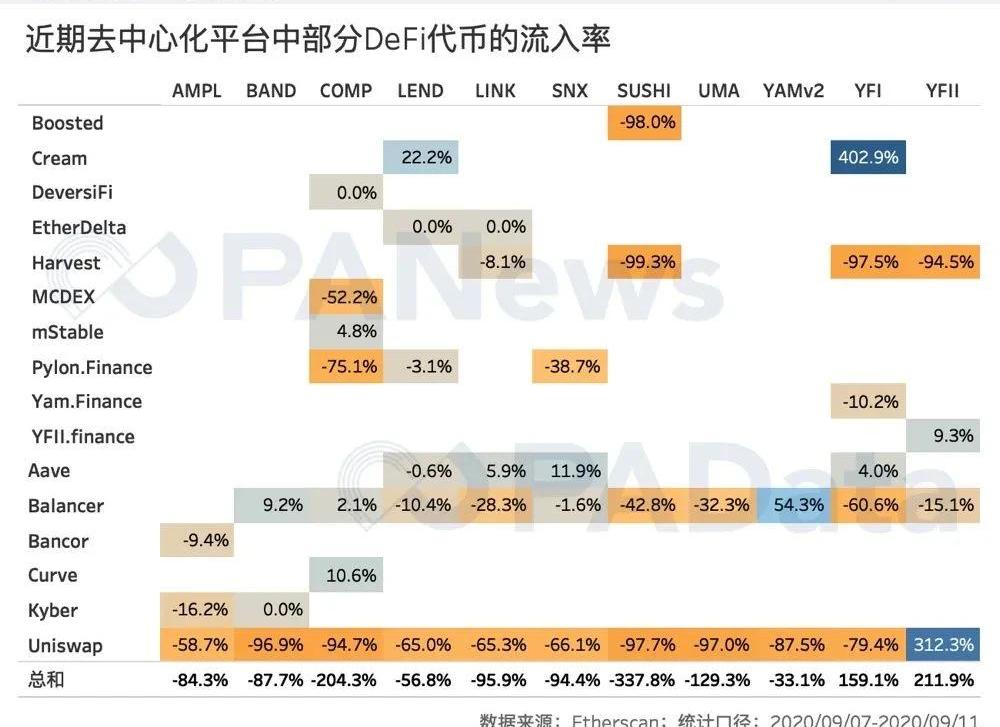

从DeFi平台来看,受到SushiSwap流动性迁移影响的Uniswap是近期流出DeFi概念币最多的一个市场,共流出了0.76亿枚左右,其中,LEND是流出最多的资产,达到了约0.32亿枚,其次SUSHI、AMPL、SNX、LINK和BAND也流出较多。此外,Balancer、Harvest和Aave流出的DeFi概念币也不少,都超过了140万枚。Balancer流出最多的是LINK,约为114万枚,Harvest流出最多的是SUSHI,约为158万枚,Aave流出最多的是LEND,约为248万枚。其中值得注意的是,Aave是DeFi平台中资产流动比较活跃的市场,过去一周共流出约248万枚DeFi概念币,共流入约102万枚DeFi概念币。而Cream.finance是过去一周DeFi概念币净流入最多的一个平台,达到了约57.10万枚,其中几乎都是LEND,共约56.98万枚。从各个资产流向的DeFi平台来看,除了YFII集中地流向了Uniswap和YFI集中地流向了Cream以外,其他多个DeF资产都普遍从DeFi平台中流出,比如AMPL、BAND、COMP、LEND、SNX和SUSHI。其中,Uniswap中资产的流出率普遍大于85%,这可能与观察期内Sushiswap的迁移有关。剔除这一影响后,依然可以观察到COMP从Pylon.Finance和MCDEX中大量流出、SUSHI从Boosted和Harvest中大量流出、YFI从Harvest中大量流出等。

如果结合CEX和DeFi平台中代币流向,可以看到YFII在CEX中普遍流出,但较多地流入了Uniswap,AMPL、BAND、COMP、SUSHI从DeFi平台中普遍流入,但较多的流入了个别CEX。市场的资金流向是十分复杂和多变的,本次观察仅从一个很窄的时间窗口进行有限的分析,其结果可能有一定的偶然性,但从中已经可见,虽然DeFi的发展动了CEX的“奶酪”,但目前下CEX资金流向DeFi的结论也为时过早,更有可能的情况是资金在两个不同类型的市场中频繁交换。而且,由于加密世界和现实世界仍然缺少广泛沟通的渠道,因此从目前DeFi的发展形态来看,更像是一种理财产品,其与CEX的竞争核心在于向用户提供的收益大小。资本逐利流向收益更高的市场是常理,但这种流向还不足以做更多的判断。数据说明:月流失率即指9月6日的余额相较8月9日的余额的降幅。月流入率即指9月6日的余额相较8月9日的余额的增幅。参考《数说风口上的DEX:流动性暴涨300%,“寿司大厨”吃相难看》。这里仅观察Etherescan上各资产余额前200的地址中DeFi平台的地址余额。这种不完全统计会产生一定的误差,但考虑到不论是各类稳定币也好,还是DeFi资产也好,其筹码集中程度都比较高,因此前200的地址已经有一定的代表性了,理论误差比较小。同上,且剔除协议治理地址的余额。

编者按:本文来自区块律动BlockBeats,Odaily星球日报经授权转载。永续协议将于北京时间2020年9月9日14:00左右,通过BalancerLBP分发750万个PERP.

将EVM字节码移植到Conflux上Conflux采用了存储押金机制。执行智能合约时,如果通过SSTORE(0x55)指令往存储中写入非零数据的时候,则需要支付存储押金.

编者按:本文来自巴比特资讯,作者:BillyBambrough,编译:夕雨,星球日报经授权发布.

昨天各大微信群开始传一些交易所延缓提币甚至禁止提币的消息。由于这轮DeFi行情的崛起,让很多传统的中心化交易所产生了严重的危机感从而会使出种种招式反击去中心化交易所,这些招式中就包括限制提币.

编者按:本文来自巴比特资讯,作者:DavidHollerithandRobertStevens,编译:Kyle,星球日报经授权发布.

编者按:本文来自 金色财经 ,Odaily星球日报经授权转载。Tether的“美元储备”老问题再遭点名,不过这次,纽约总检察长办公室还要求Tether和Bitfinex立即提交文件,详细说明两家.