编者按:本文来自链闻ChainNews,撰文:JackPurdy,Messari研究分析师,翻译:卢江飞,星球日报经授权发布。作为第一批通过代币销售募集资金的项目,Melon比去中心化金融DeFi出现在加密货币世界词典中还要早上几年,其目标是重新架构金融系统的核心部分。尽管Melon开发了一个可行的产品并领导了去中心化治理的风潮,但其原生代币MLN经过残酷的熊市后,价值蒸发了99%。

现在DeFi蒸蒸日上,资产管理平台的牛市变得更加清晰,Melon过去一年增长率高达1600%。即便如此,其市值目前为6000万美元,仍然比许多其他顶级DeFi项目要小很多。估值偏低的一个主要原因是在当前状态下,其经济设计不允许MLN产生可观的价值累积。直到几个社区成员提出了一项改进建议MIP7,这一现状才有所改观,该提议规划了一种将平台增长与MLN价值累加更好关联起来的方法。Melon当前的经济设计

数据:DeFi TVL突破500亿美元:金色财经报道,数据显示,DeFi协议TVL金额突破500亿美元,目前为501.5亿美元,24小时增长3.85%。[2023/4/27 14:29:01]

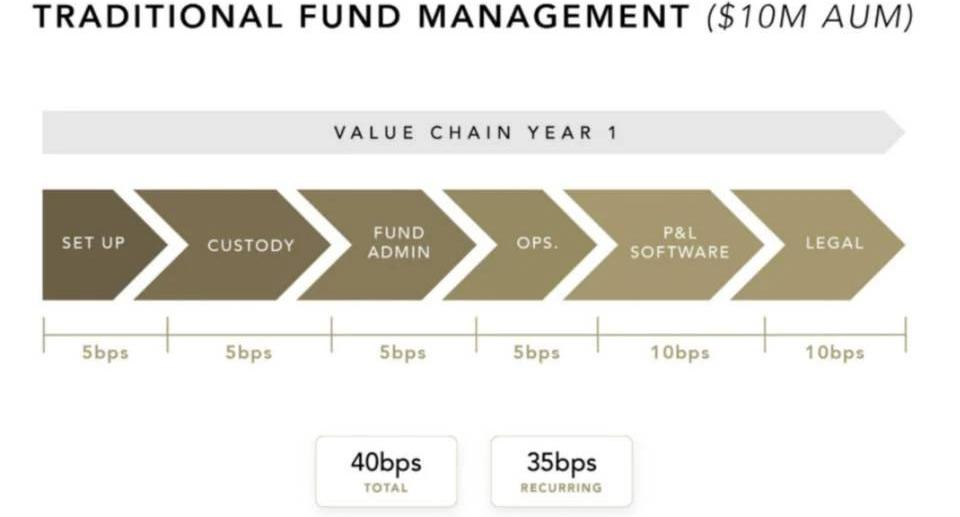

在讨论MIP7之前,了解Melon当前的运行机制会很有帮助。Melon允许潜在的基金管理者根据一组特定的参数启动一个投资工具,而无须经历传统基金启动方式所经历的众多障碍,如繁重的行政成本、法律障碍和运营负担。

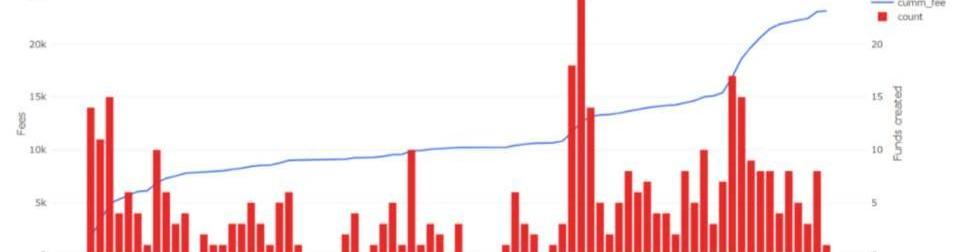

传统基金管理(基金规模1000万美元),来源:Melon另一方面,投资者可以基于透明的链上报告评估资金,并将资金分配给任何符合其偏好的资金。管理者设立基金、投资者请求投资、第三方批准投资请求,都必须焚毁网络代币MLN才能执行。这些可以视为系统的现金流,意味着MLN持有人将依据创建的资金数量和投资额获得补偿,前者占了绝大多数费用,目前已有375支基金,产生了约2.3万美元。

ConsenSys报告:DeFi吸引了291万个以太坊地址:金色财经报道,据ConsenSys报告,截至7月1日,现在有1.61亿个唯一的以太坊地址,较2021年第一季度末增长10%。截止第二季度末,291万个唯一以太坊地址与至少一个DeFi协议进行了交互,比上一季度增长了65%。报告写道,随着社区驱动的教育、简单的用户界面、吸引人的收益以及对DeFi最佳实践的普遍认识在整个季度都在增加,新地址的数量也在增加。[2021/8/4 1:32:31]

来源:DuneAnalytics以目前创建每支基金需要1.75MLN的价格来看,即使每年扩展至创建成千上万的基金,也很难支撑一个比当前水平大很多的市值。MLN当前的代币经济学也使得很难预测MLN焚毁费率,因为基金的创建速度在不同封顶时间差别较大。进入MIP7时代

David:YouSwap会抓住DeFi不同赛道之间相互融合、打通的趋势:3月23日,YouSwap中国社区发起人David在线上沙龙《DEX乘风破浪,YouSwap如何竞争出道?》表示DeFi不同赛道之间相互融合、打通是一个非常重要的趋势,YouSwap希望做整个DeFi赛道的“聚合器”,未来将打通“借贷“、”理财“、”稳定币”等多个模块,使各个模块互相交融,互惠互利。让用户可以轻松的在一个交易所使用大多数主流DeFi协议的功能,避免用户在不同的DeFi协议中来回切换,提高效率。[2021/3/23 19:10:46]

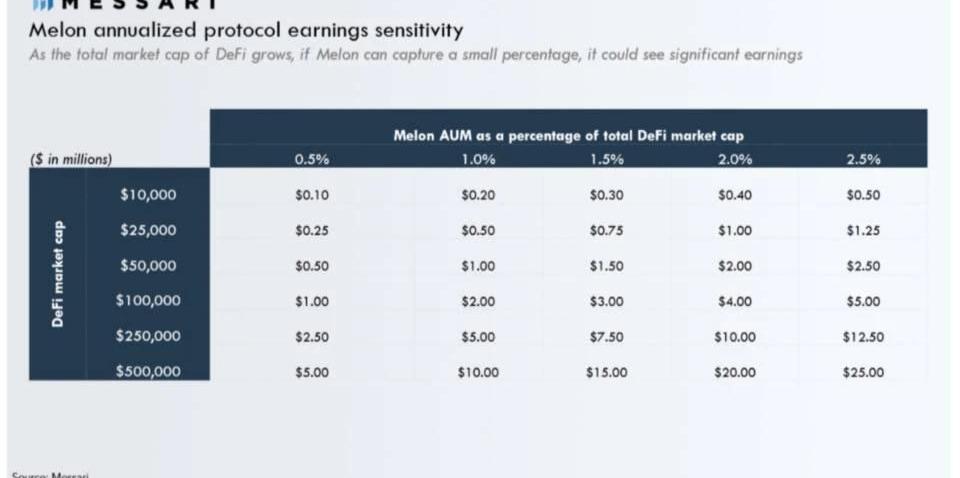

Melon社区成员提出的MIP7提案便是为了缓解这些问题,它引入了新的费用结构,无需向创建每支基金收取费用,而是对Melon基金的总资产管理规模收取20个基点的年度费用。因此,如果一些资金成功并获得了可观的投资,则该协议可以更有效地将其货币化。同样,由于AUM比基金创建更容易建模,因此MLN持有人可以更好地预测MLN焚毁费率。MIP7还提出了针对MLN质押的提款手续费和费用折扣,但受到了社区的抵制,不太可能付诸实施。关注AUM费用就可以通过各种假设来评估潜在收益,这些假设涉及DeFi的增长规模以及Melon基金的持有比例。我使用DeFi的市值来推测,而不是整个加密货币的市值,因为比特币或其他Layer1资产的增长并未极大地扩展Melon的可投资领域。这是一个保守的假设,因为市面上已经有了BTC和ETH的打包版,并占据了其最大的持有量。但是,我认为Melon的成功取决于其他可投资资产的增长,因为大多数BTC投资将继续保持链下状态,而我们在DeFi领域看好的独特机遇将保持在链上状态。目前DeFi资产的总市值约为60亿美元,而Melon的份额仅为220万美元。但是,我预计未来的总体市场规模会大大增加,而对资产管理的需求也自然随之增加。一起来看下这两个变量的变化会如何影响Melon的潜在盈利能力。

支持基于HECO火币生态链的综合跨链DeFi产品FilDA正式上线:据FilDA社区消息,1月5日20:00,支持基于HECO火币生态链的综合跨链DeFi产品将正式上线。FilDA是首个基于Elasots公链、火币生态链、Filecoin多条公链,打造ELA+HT+FIL生态的去中心化金融综合服务平台,提供去中心化的FIL、ELA质押、借贷、理财等服务。FilDA无募资,无预挖,保证安全高效和兼容性。[2021/1/4 16:25:28]

Melon年化的协议盈利敏感度:随着DeFi的总市值的增长,如果Melon能占有小比例,就可能会看到可观的收益基于DeFi实际增长的规模,我们用拟议中的20个基点年费为系数,可以相应得到从不到100万美元到2500万美元不等的盈利结果。通过估算收益并应用其他资产管理协议的倍数,我们可以得出Melon的总网络价值。对于综合系数,我使用了yearn.finance的系数,该项目的机池Vault产品提供了多种收益产生策略,我还采用了Balancer的系数,可通过自动做市商AMM资金池提供类似ETF的自动平衡产品。使用1美元到1000万美元之间的一系列收益数字,以及YFI和BAL的市盈率,我们可以得出许多不同的结果,范围从市值低于Melon当前6500万美元水准,到升值750%以上。

波卡生态项目Reef宣布与Kava合作,为用户提供DeFi服务:据官方公告,波卡生态DeFi项目Reef Finance宣布与Kava建立合作,将通过连接一个实现IBC和Kava原生IBC兼容性的Substrate托盘,实现完全的互操作性,使Polkadot的parachains和Kava的DeFi生态之间实现无缝集成。此次合作将为Reef用户带来Kava的抵押贷款、USDX稳定币、HARD Protocol等具有吸引力的收益机会。[2020/11/23 21:45:46]

在当前阶段,预测未来收益充其量不过一厢情愿,但提供情境分析有助于评估各种情况下的网络价值。为了评估任何一种情况的可能性,需要研究可能会推动收益增长的有利因素。正如他们在最新的社区会议中提到的那样,该团队正在推动第四季度的发布,涵盖多项改进,包括增加去中心化交易所DEX聚合器、OTC场外交易、简化基金创建以及基金迁移。不过更重要的是,Melon第二版v2将支持集成其他DeFi协议。这意味着基金管理者不仅可以买卖资产,还可以将原生治理代币借出并进行收益耕作。DeFi项目中的大部分资金目前都被用于收益耕作,因此这种附加功能将吸引寻求提高收益的投资者。此外,资产范围将进一步扩展,因此基金管理者可以投资最近几个月崛起的DeFi资产,这将进一步吸引对这些高增长资产感兴趣的投资者。但是,即使有了所有这些新的改进,Melon是否能够增长到这样的收益水平,在很大程度上仍将取决于这一领域对主动管理的需求。尽管Melon允许采用自动化策略,但并没有获得太大的吸引力。这种小众市场是通过自动策略来服务的,例如Yearn的Vault和Set协议,它们都比Melon大几个数量级。这些策略使用链上数据优化某些参数并自动执行它们,因此用户不必一直主动交易,同时节省了Gas费用。主动管理的基金,例如我们在Melon上看到的基金,其不同之处在于,它们不遵循既有的规则集,而是使基金经理可以根据自己的判断进行交易。最终是否成功将取决于这些管理者获取alpha收益的能力。以传统基金市场作为参考,基金经理掌管着4.3万亿美元的资金。

本文来自 Decrypt ,作者:ShauryaMalwaOdaily星球日报译者|余顺遂 摘要: 币安在8月份创下有史以来最高的期货交易量。比特币和各种山寨币的期货总交易额达到1950亿美元.

近期一则彭博社、CNBC等海外主流媒体报道Chainalysi报告的内容,引发了广泛关注。彭博社报道标题为《过去一年,中国对外转移了500亿加密资产》.

编者按:本文来自区块律动BlockBeats,Odaily星球日报经授权转载。随着DeFi市场的持续火爆,一些美国SEC专员接受了采访并表达了他们对于去中心化金融的看法.

最近彭博社的一篇关于USDT的一篇文章再次引起市场对USDT的关注。我们看到USDT在全球范围内的流通使用已经不再限于加密数字货币的交易场景,而且开始被应用到更多的领域.

昨日一天之内三大交易所都上线了Sushi还是蛮神奇的,也证明了现在DeFi上的流量有多大,而这三大交易所在经历了前期DeFi的热闹以后,对DeFi上哪个治理代币有可能变得火爆也变得敏感了许多.

文|Carol编辑|毕彤彤出品|PANewsSushiswap创始人Nomi大厨的大额抛售让周末进入“寿司风暴”,虽然FTX创始人SBF“力挽狂澜”从Nomi大厨手中接过控制权.