编者按:本文来自巴比特资讯,作者:隔夜的粥,星球日报经授权发布。在最近爆火的DeFi农耕潮当中,像红薯YAM、意大利面、小龙虾、葡萄等千奇百怪的项目吸引了很多人的眼球,而这些农耕活动显示的上千百分比年化收益,确实有些让人感到窒息,但笔者却一直都没有心动的感觉。但在最近,笔者还是逃不过“真香定律”,而我选择的这块地,正是推出已久的Balancer。

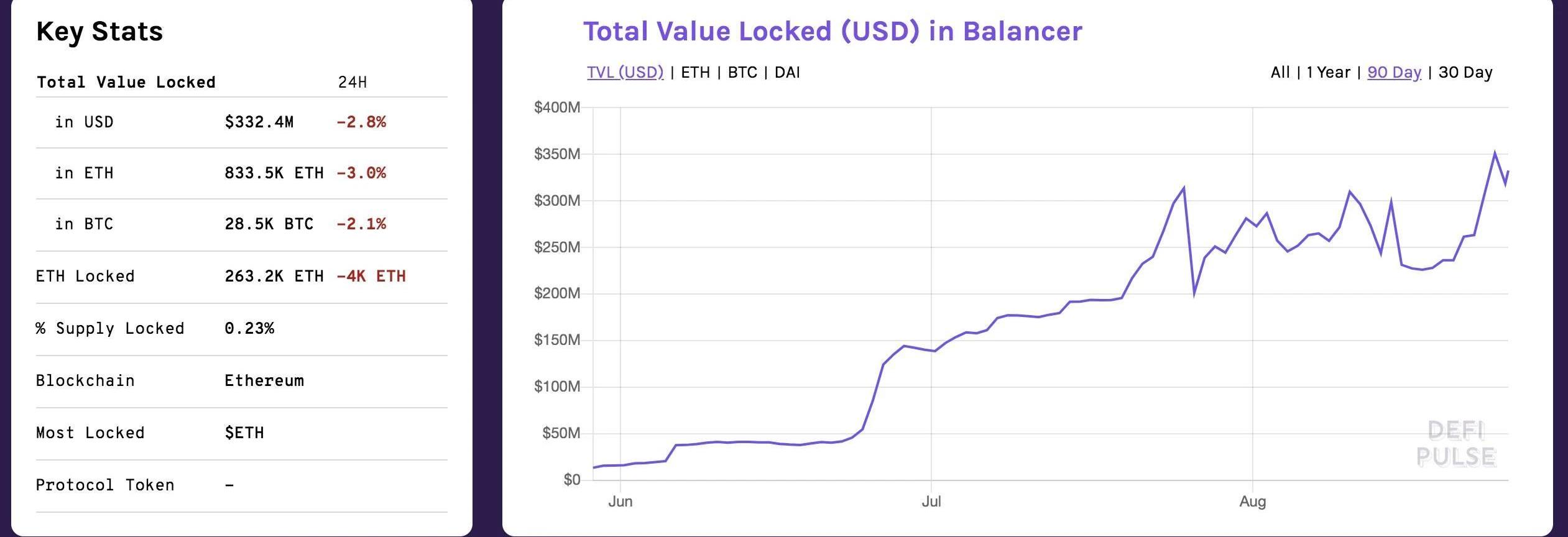

截至目前,Balancer已发展成为DeFi领域中最具流动性的协议之一。这一自动化资产管理平台具有可自定义的流动性池,其中每个流动性池最多可支持8种资产,此外协议还具有灵活的权重及动态交易费设置功能。除了这些,Balancer的流动性提供者可使用单一资产进入和退出资产池,这显然要比Uniswap协议要更加友好。截至目前,Balancer协议锁定的资产总值达到了3.32亿美元,占列DEX类目榜的第二位,而这与Balancer的治理代币流动性挖矿激励有着很大的关系。

动态 | 建行宁波市分行年初以来区块链业务交易额达36亿元:据宁波日报消息,建行宁波市分行年初以来“区块链”业务交易额达36亿元。分行打造“两圈一链”贸易融资新业态,积极参与当地区块链贸易金融平台建设,做好平台对接,提高区块链业务比重。[2019/12/7]

根据官方的设定,每周会有14.5万BAL代币会分配给协议的流动性提供者。分配BAL代币的不同影响因素,有的池子年化接近300%,有的则不足2%

在过去的一个月中,Balancer治理已纳入了各种因素,而这些因素与分配给LP的BAL代币是挂钩的,其中就包括:费用因子:交易收费的百分比越低,获得的BAL权重就越高;上限因子:不同的资金池对能够获得的BAL有一个上限;封装因子:相同锚定资产的池子,能够获得的BAL奖励较低;比率因子:权重为50/50的资产池,能够获得最多的BAL奖励;bal因子:具有BAL代币的资产池,可获得1.5倍的奖励乘数;随着bal因子提案的通过,拥有BAL代币的资产池在过去几周获得了最多的BAL代币流动性回报。现在,通过引入流动性Staking,持币者提供BAL流动性的动机便得到了加强。此外,正如治理提案中的规则显示,Balancer的流动性Staking,旨在进一步激励“有用”资产池的BAL流动性,例如WETH、DAI、USDC以及WBTC这些优质资产和BAL的组合,就可以获得最高的奖励。根据官方的设定,每周14.5万BAL奖励当中,只有31%的BAL代币会分配给非BAL流动性提供者,而剩余的BAL,则分配给BAL流动性池。随着这一新提案的应用,BAL流动性池的APY指数出现了大幅飙升,根据你进入的池子的不同,APY指数会在200%-300%之间波动。

建行牟乃密:区块链等金融科技加速改变银行的金融生态和应用模式:6月2日,“2018中国金融创新论坛”在北京开幕。中国建设银行运营业务总监牟乃密在论坛上表示,当前中国经济已经从高速度发展阶段转向高质量发展阶段,社会变革、经济转型、科技进步对金融业发展产生重大影响,尤其区块链、人工智能等为代表的金融科技迅猛发展。正在创造新的模式、业务、流程与产品,加速改变银行的金融生态和应用模式,在银行业当中的作用日益凸显。[2018/6/2]

相比之下,没有BAL代币的池子,它们的APY指数则在1%-80%之间,具体要看每个池子的情况。当DeFi韭农的潜在收益及风险

建行与IBM联合开发区块链银行保险平台 年底正式推出:全球市值排名第二的银行中国建设银行(CCB)正在与IBM合作为其香港零售和商业银行业务开发和推出一种区块链银行保险业务平台。[2017/9/27]

上面我们谈到了BAL代币流动性挖矿的分配规则及情况,那么这对于流动性提供者来说,到底意味着什么呢?提醒:这里的APY指数与BAL代币的价格挂钩。如果仅仅从APY指数来看,那么加入到有BAL代币的池子无疑是最合适的,而这就要求有BAL代币“种子”,或者你也可以只提供其它资产,与其它AMM一样,提供资产就意味着要承受无常损失风险,比如BAL代币价格出现剧烈波动的情况下,这种无常损失就会出现。很显然,参与BAL代币池的农耕,潜在的收益会高很多,但相对也会面临更多的一些风险。而另一种农耕选择,就是选适合做市的池子。

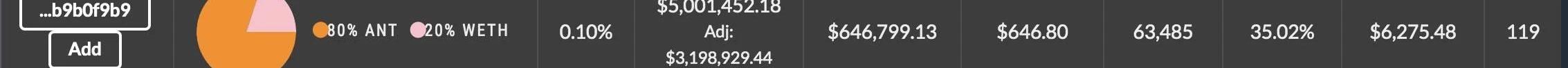

综合考虑下,笔者就选择了权重比为80:20的ANT/WETH池子来进行农耕活动。按照初步计划及理想条件下,笔者当Balancer流动性农民一个月能获得的收益,大约为种子金额的6%,收益基本与其它优质的非BAL流动性池近似,但由于这是80:20权重的池子,因此无常损失的问题会相对较小一些。而除了无常损失风险之外,Balancer部署的智能合约也可能会存在潜在的漏洞,或者因为组合性问题而遭遇到可能的闪电贷攻击,这些都是潜在的风险。当然,如果你愿意承受更多的风险,选择BAL流动性池来“播种”也是可以的,至少,相对于很多未经审计的DeFi流动性挖矿项目而言,Balancer要显得靠谱多了。以上就是笔者当DeFi韭农的体验及思考。参考资料:1、https://yieldfarmer.substack.com/p/bal-liquidity-staking-alpha-tractor2、http://pools.vision/

标签:BALANCNCEBALAbal币行情Insurance SupermarketETG FinanceBalancer

昨天行情又跳了一波不算小的水,而且是主流币市场和DeFi市场双跳。昨晚随手截了DeFi板块的图,二三十个点的跌幅算是比较一般的,这种情况发生在DeFi身上也并不意外,毕竟没有一直涨的币,涨的时候.

文|Nancy编辑|毕彤彤出品|PANewsDeFi当道,Uniswap“DEX大赢家”的宝座还没有暖热乎,市场上便来了一群以Sushiswap为代表的“不速之客”.

编者按:本文来自币新区块,Odaily星球日报经授权转载。 币新消息,中国建设银行已在其手机app中开放针对普通用户的央行数字人民币DC/EP账户.

整理|秦晓峰编辑|郝方舟出品|Odaily星球日报 8月28日,「2020新区势·区块链科技金融峰会」在北京举办.

编者按:本文来自风火轮社区,作者:佩佩,Odaily星球日报经授权转载。是不是不睡觉就容易饿,怎么defi圈的项目都取的个菜名,最早说咱“干农活”的,种点各种蔬菜,也还对应,现在直接演变成各种美.

编者按:本文来自Cointelegraph中文,作者:TINGPENG,Odaily星球日报经授权转载。Aave已成为顶级的DeFi协议,其智能合约锁定了15亿美元.