今日,备受市场关注的DeFi项目方Curve宣布其治理代币的初始预挖矿活动已经结束,据悉,此次活动共吸引超过9000个地址参与,共计瓜分了1.515亿CRV代币,而其中有20个鲸鱼地址的奖励占到了45%,因此,有人便戏称它是属于鲸鱼的游戏。据Curve官方表示,目前CRV尚未正式推出,目前提供的页面只是向参与者展示获得的奖励。

根据定义,Curve是一个流动性聚合协议,通俗地说,它是一个去中心化交易所,并且它专注于稳定币和比特币锚定币的交易。Curve自2020年1月上线以来,它已迅速成为以太坊去中心化金融生态的领跑者之一,据DefiPulse的数据显示,Curve协议目前锁定的价值已达到了2.46亿美元,目前暂列DEX类目的第二位。与很多其他DeFi协议一样,Curve在推出时并没有做到完全去中心化,它是由NuCypher创始人、物理学博士MichaelEgorov领导的Curve团队在负责管理。这意味着,尽管Curve可能是一个很棒的概念和计划,但其作为一种协议,很容易受到单一实体的决策影响。为了解决这一问题,Curve便计划推出治理代币“CRV”,它的引入会使得Curve成为一个去中心化的自治组织。在我们开始讨论之前,我们先来具体了解一下Curve平台的情况。什么是Curve?

PeckShield:Conic Finance遭攻击根本原因在于新的CurveLPOracle V2合约:7月21日消息,区块链安全机构 PeckShield 针对 Conic Finance 遭到攻击事件分析称,初步分析显示根本原因来自于新的 CurveLPOracle V2 合约,其审计也发现了类似的只读重入问题。然而,新推出的 CurveLPOracleV2 合约中也出现了同样的问题,该合约不属于审计范围。

今日早些时候报道,Conic Finance遭受攻击,损失约320万美元。[2023/7/21 15:51:07]

如前所述,Curve是一个协议,它的重点是为用户提供一个平台,以便用户可以轻松地交换某些基于以太坊的资产。正如Curve创始人MichaelEgorov在最近的一次采访中所解释的:“说到Curve,它是专门为以太坊上的稳定币和比特币锚定币而设计的交易所。”你可能会问,除了专注于美元稳定币还有以太坊上的比特币锚定币,Curve与其它订单簿的DEX有什么不同?答案有些复杂,但归根结底是进行交易以及提供流动性的方式不同。与传统的去中心化交易所不同,Curve使用了一种自动化做市算法来增强市场的流动性,这使得Curve成为了一个自动做市商协议。由于其算法是为稳定币和比特币锚定币设计的,因此Curve市场的流动性要远远超过其他DEX,其创始人Egorov在接受采访时表示:“Curve的关键在于它的做市算法,在锁定的总价值不变的情况下,它可以提供比Uniswap或Balancer高100-1000倍的市场深度。”这意味着交易者,甚至是一些超级用户,可以很容易地使用他们的稳定币来交换另一种稳定币,并且交易费用和滑点都很小。根据Curve自身截至7月21日的统计数据显示,其Compound池中的流动性提供商的年化收益率为5.51%,虽然这一回报率听起来有些吸引力,但必须要注意的是,向一个储备池提供加密货币是存在风险的。向Curve、Balancer等其他AMMDEX提供流动性的风险

Curve社区投票通过“支持WBTC为抵押品铸造crvUSD”提案:6月27日消息,据相关投票页面信息,Curve社区近日已通过链上投票通过“部署2亿枚crvUSD债务上限的WBTC市场”提案,这意味这Curve将支持WBTC为抵押品铸造crvUSD。

昨日消息,Curve将支持WETH为抵押品铸造crvUSD,债务上限为2亿枚crvUSD。[2023/6/27 22:03:31]

使用Curve和其他AMM协议的主要风险是遭受无常损失风险。简单地说,无常损失是指将加密货币存入自动做市商协议,而不是将这些资产存放在钱包中而可能产生的损失。当流动性池中代币的价格出现分歧波动时,这种无常损失就会出现。但值得注意的是,由于Curve是专注于稳定币及比特币锚定币交易,两种储备资产的价格几乎是同步的,因此这种无常损失也就微乎其微,这使得Curve在流动性供应方面要比Uniswap更好。除此之外,由于这些DEX都是使用智能合约来进行交互的,因此参与者还可能会面临合约漏洞的风险。什么是CRV?

Securitize推出用于交易代币化证券的二级市场:金色财经报道,数字资产证券公司Securitize推出了一个二级市场,用于子公司Securitize Markets交易私人公司的代币化股票。Securitize自2017年以来一直通过其在美国证券交易委员会注册的转让代理发行证券代币。该市场吸引了四家发行商,主要是区块链和数字资产领域的风险投资公司。预计还会有四家发行商加入,其中包括数字钱包公司Exodus,该公司也在tZero上发行安全令牌。(Coindesk)[2021/9/28 17:12:55]

上面简单介绍了Curve,然后我们来了解一下CRV究竟是什么。如前所述,Curve在发布初期时是比较中心化的,虽然用户可以通过Twitter、Reddit或其他论坛参与进来,但这个以太坊协议的发展方向在很大程度上取决于Curve团队。为了解决这个中心化的问题,Curve便计划推出CRV治理代币,以及一个CurveDAO去中心化自治组织。

yearn.finance利用Curve Finance上Iron Bank的流动性池推出新yVault:官方消息,yearn.finance宣布利用Curve Finance上Iron Bank的流动性池,推出一个新的yVault。

Cream Finance表示,该yVault策略使用Iron Bank中的cyDAI、cyUSDC和cyUSDT赚取稳定币,提高了利率。[2021/3/24 19:13:06]

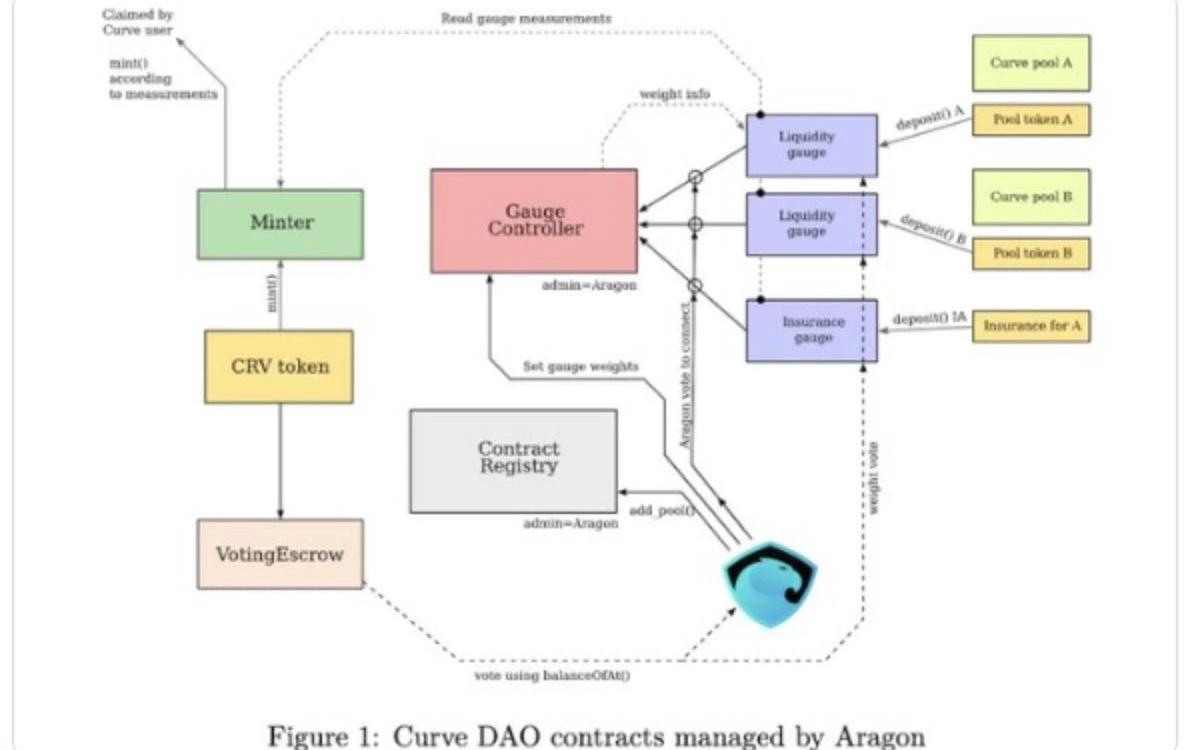

与17年市场普遍采用的ICO分配方式不同,CRV会通过流动性挖矿的方式进行分配,根据初步的方案,CRV的最大供应将达到30.3亿,其中约61%的CRV将分配给流动性供应者,而在昨日结束的初始流动性挖矿活动中,有5%的CRV已被分配给了流动性提供者,并且这些代币会锁定1年的时间。然后有31%的CRV将分配给Curve的投资机构,目前这些股东的身份尚未被公布,但他们会有2-4年的锁仓期。然后会有3%CRV会分配给Curve的员工,并且有2年的锁仓期。最后5%CRV将进入可燃储备,这些备用的代币仅在紧急情况下可用。另外,CurveDAO是一个利用Aragon所定制的一个DAO,它将允许CRV持有人通过“时间加权投票”的方式来影响协议的发展方向。而这种投票方式会使经验丰富的CRV持币者享有更大的投票权重,从而减轻富有持有者的影响。鲸鱼的挖矿游戏

托管服务商Curv于香港设立办事处 将服务拓展至亚洲:机构级托管初创公司Curv周五宣布已将其服务扩展至亚洲,并在香港设立了办事处,且已与日本Crypto Garage建立了合作关系。该公司首席执行官Itay Malinger表示,Curv的目标是通过其安全多方计算(MPC)技术,帮助亚洲交易所自行管理其加密货币。(CoinDesk)[2020/4/18]

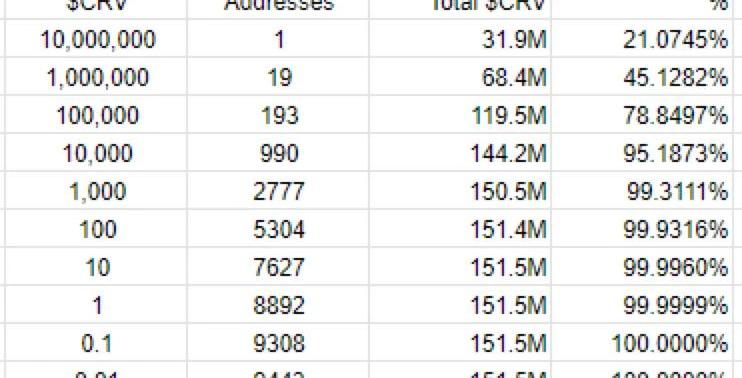

据Curve团队成员Charlie在twitter上公布的消息显示,在以太坊区块高度达到1062759时,Curve的初始流动性挖矿活动便已经结束,据悉,这次活动共吸引了大约9400多个地址参与,它们瓜分了大约1.515亿CRV。有参与者表示,自己投入了大约25万美元的稳定币来参与挖矿,但获得的CRV代币大约只有1000多个。

而据官方统计的数据显示,其中有一位鲸鱼参与者挖到了3190万CRV,占到了这次活动奖励的21.07%,另外有19个鲸鱼地址挖得的CRV超过了100万枚,而大多数地址则瓜分了剩余的少量CRVtoken。

从这一结果来看,鲸鱼们显然已统治了Curve,另外根据qkl123.com提供的数据显示,过去24小时,Curve平台的活跃用户数仅有141位,但该平台的交易量却超过了1260万美元,可见Curve的用户也多为鲸鱼级别的玩家。

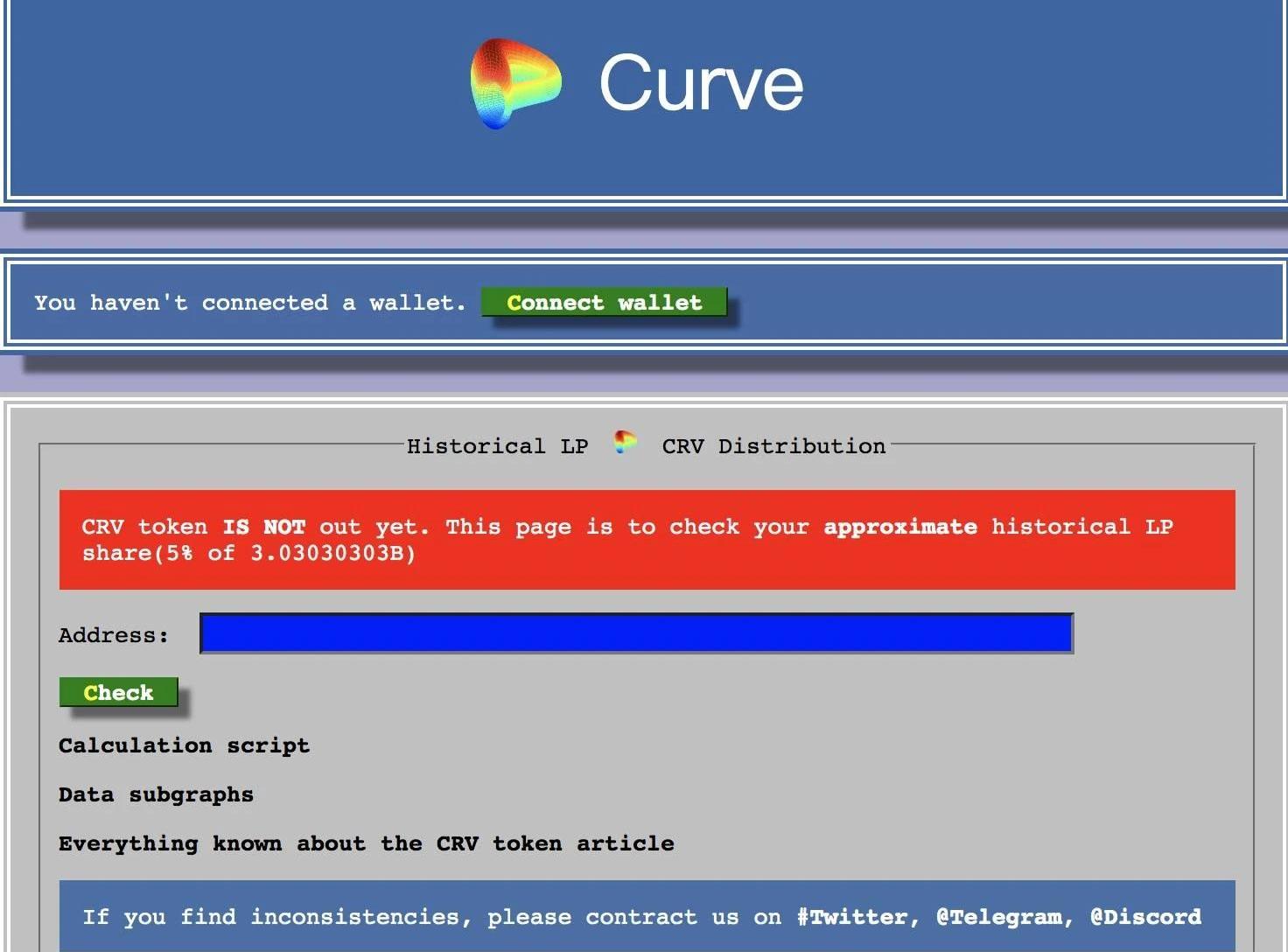

值得注意的是,根据Curve官方表示,目前CRV尚未正式推出,目前提供的页面只是向参与者展示获得的奖励,也有参与者注意到,已经有人发布了假冒的CRV代币。

编者按:本文来自巴比特资讯,作者:Kyle,星球日报经授权发布。8月11日,黄金遭受了7年来最大的单日跌幅,比特币与黄金的关联性创下历史新高,比特币等主流币种也同步下跌.

根据世界银行《营商环境报告》,自2018年起,我国“跨境贸易”指标排名有了大幅提升,从2014到2017年的90多位上升至2018年的第65位.

编者按:本文来自以太坊爱好者,作者:阿剑,Odaily星球日报经授权转载。对于以太坊用户来说,真正的灵魂三问莫过于:我在做什么交易?我该给多少的Gas?应该把GasPrice设成多少才经济实惠?.

编者按:本文来自巴比特资讯,作者:DavidHoffman,译者:隔夜的粥,星球日报经授权发布。去年11月,我们讨论了以太坊金钱游戏的概念。简而言之,以太坊是一个财富最大化游戏平台.

编者按:本文来自小吒闲谈,Odaily星球日报经授权转载。AMPL目前处于负向循环中,而我开始加仓AMPL。当然不是一次性买入,而是分批买入,慢慢加仓.

编者按:本文来自巴比特资讯,作者:AndrewHayward,编译:CaptainHiro,星球日报经授权发布.