编者按:本文来自蓝狐笔记,Odaily星球日报经授权转载。BancorV2的智能合约已经部署在以太坊主网上。BancorV2有一些亮眼的DEX功能,其中包括:可以减轻无常损失保持单个代币的敞口20倍的流动性放大关于BancorV2可以参考蓝狐笔记之前的文章《Bancor有机会超越Uniswap吗?》减轻无常损失对流动性提供者有很大吸引力

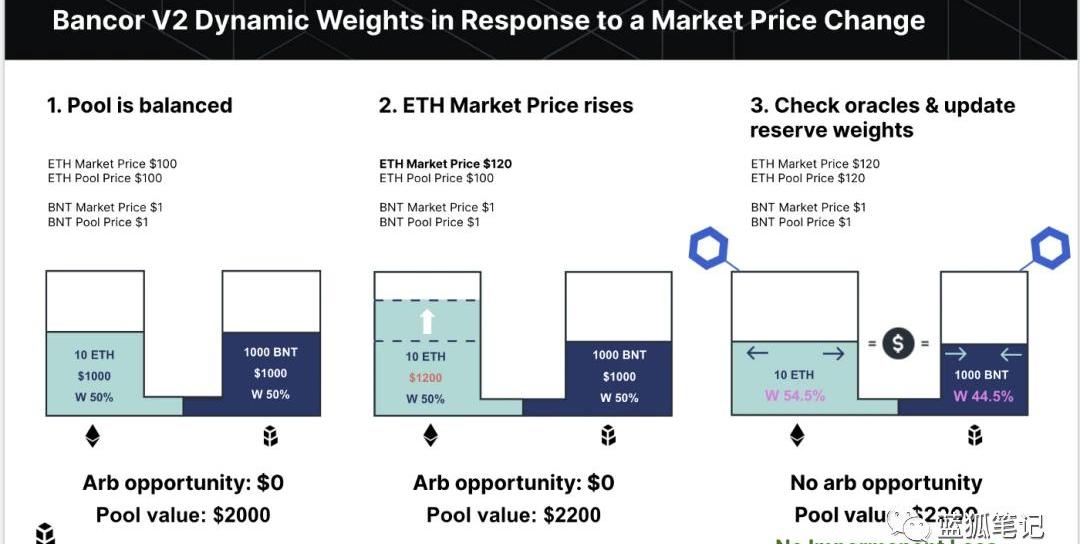

上述几个方面都是目前DEX面临的痛点,尤其是对流动性提供商来说,这个无常损失是个头疼问题。比如最近ETH的价格上涨比较快,由于Uniswap是50%:50%的代币池比例,这意味着如果一位用户为ETH-DAI池提供流动性,随着ETH的上涨,用户的ETH代币会减少,而DAI代币会增加,如果ETH上涨过快,用户收获的交易费用收益,可能还不如直接持有ETH带来的收益更大。那么BancorV2是如何减轻无常损失的呢?其核心是动态池的模式,通过预言机提供最新价格,并根据最新价格更新代币池的比重。如下图:

关于这个方面,可以参考蓝狐笔记之前的文章《BancorV2“无常损失”之辩》BancorV2的竞争触角伸向了借贷协议

Decentral Bank修复一个USN合约漏洞,该漏洞使得一名用户获得了近10万亿枚USN:7月8日消息,发行NEAR原生稳定币USN的DAO Decentral Bank修复了一个USN合约漏洞,该漏洞出现在当用户使用USN通过Decentral Bank兑换为USDT时,若用户钱包内没有USDT则会使得交易失败,同时在合约退款时由于计数错误导致退款数量扩大了1万亿倍。某用户在使用5枚USN兑换USDT时,由于漏洞导致两次尝试后合约退还了近10万亿枚USN。目前Decentral Bank已部署修复程序并销毁了多余的USN。(The Block)[2022/7/8 1:59:39]

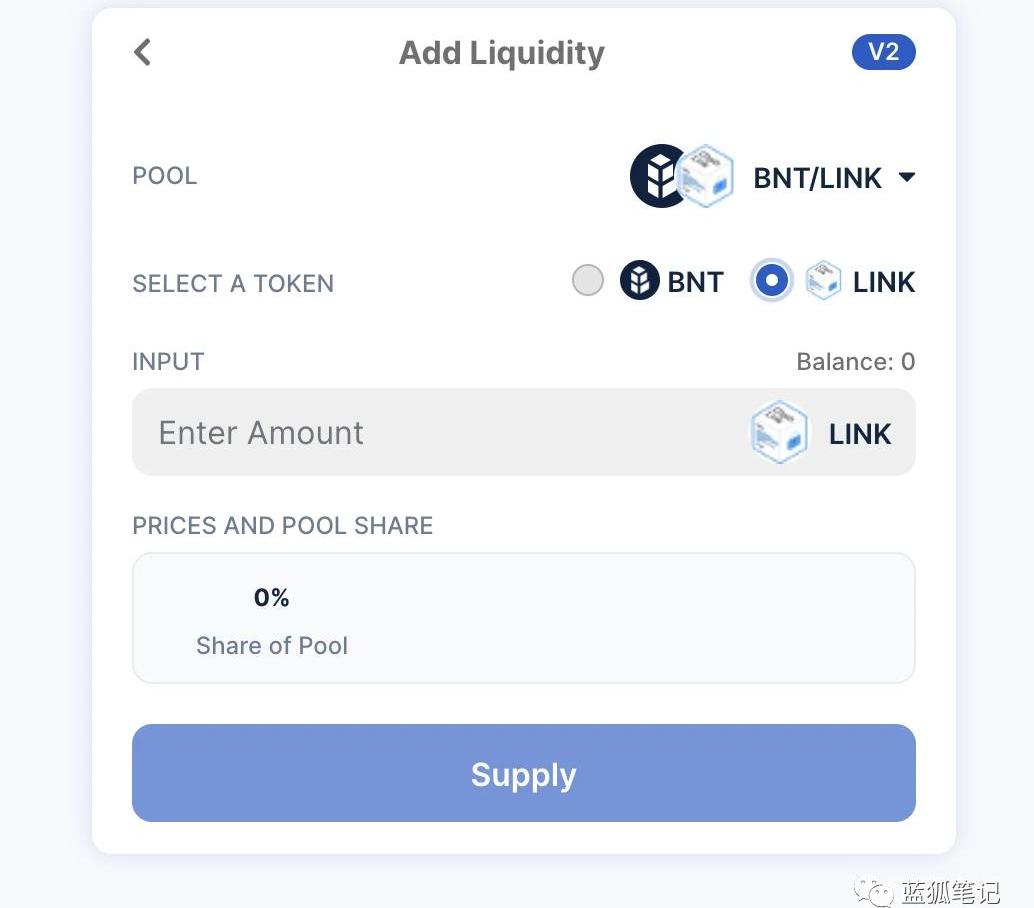

如果提供流动性会产生无常损失,那么,最极致的解决办法是什么?就是提供单个代币的流动性,在这种情况下,用户既不用担心其代币会减少,也可以获得提供流动性带来的收益。这是BancorV2的最大特色之一:可以提供单个代币的流动性。这对于很多希望参与自动做市的用户来说,可能会比较有吸引力。

Bancor发布Bancor V3代码并启动漏洞赏金计划:4月11日消息,据官方博客,去中心化交易协议Bancor发布Bancor V3代码并宣布启动Bancor V3漏洞赏金计划。奖励将根据所披露的错误的严重程度进行分配,最高可达100万美元。从官方Beta版发布开始,contracts-v3金库将受到赏金计划的约束。此外,Bancor称,V3主网发布时间预计为5月中旬。此前消息,Bancor披露V3版本细节,该版本将推出Omnipool、InfinityPools、无常损失保护等新功能。[2022/4/11 14:16:45]

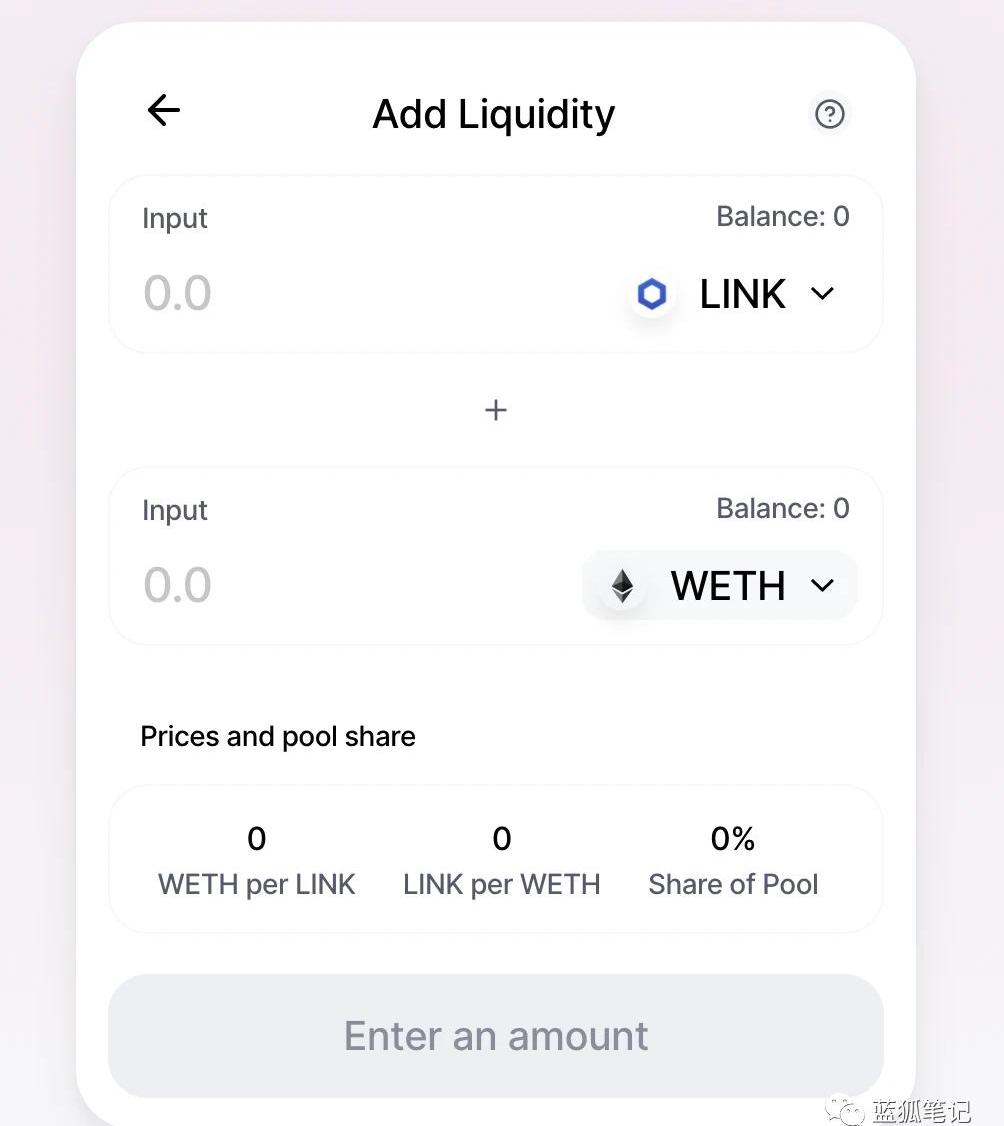

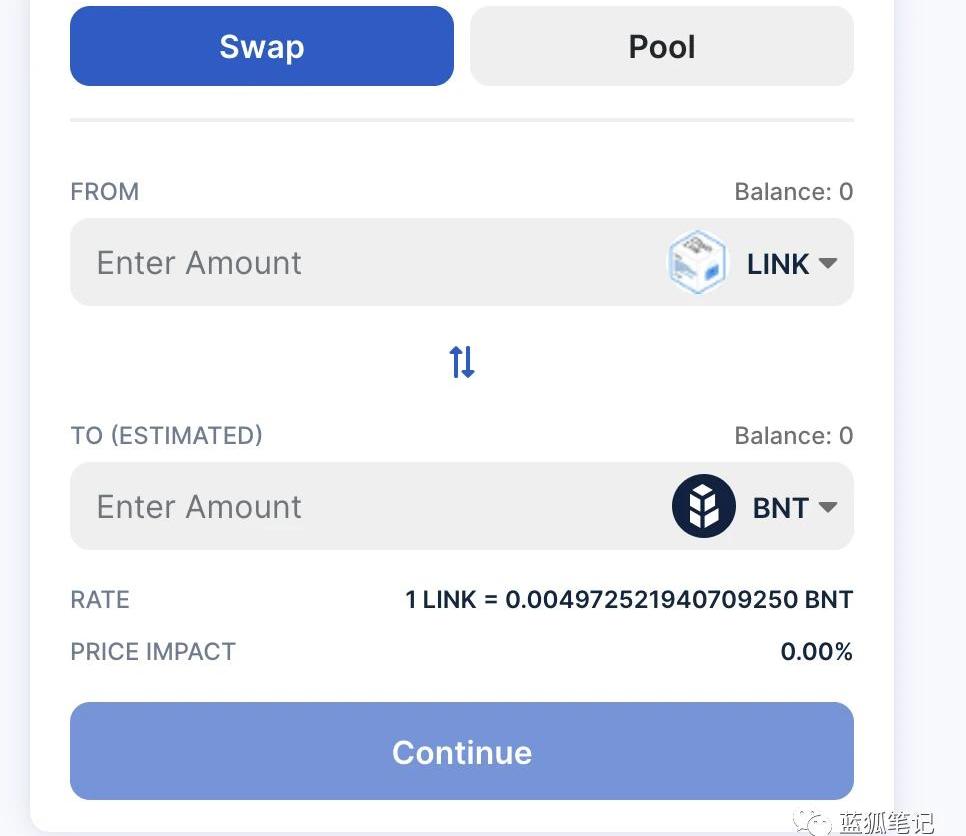

上面的第一张图来自Uniswap,用户如为LINK-WETH池提供流动性,需要注入50%的LINK和50%WETH。而第二张图来自于Bancor,用户为LINK-BNT池提供流动性性,可以提供100%的LINK或100%的BNT。这样,可以保持单个代币的敞口。例如,如果用户持有LINK,那么,就可以为BancorV2提供流动性,同时赚取费用和代币收益。当然,这本质上有点像加密借贷业务,用户将其代币锁定在池中,从而获得流动性收益。正如上图一样,用户可以将其LINK存入BNT-LINK流动性池,为该池提供流动性,从而获得该池的流动性费用收益以及增发的BNT奖励。这是不是跟用户将LINK存入Aave或Compound类似?这意味着,BancorV2的竞争对手不仅是DEX,同时也是Compound和Aave等借贷协议。如果用户在BancorV2上将其代币存入流动性池,可以获得更高的收益,那么,用户的资金就会从Aave或Compound等借贷协议中流向BancorV2的流动性池。反之,如果BancorV2的流动性池收益不如Aave或Compound,那么资金也会反向流动。从这个角度,DEX的竞争,不仅发生在DEX之间,也发生DEX和借贷协议之间。从目前看,哪个团队更善于迭代,更善于做流动性挖矿,更善于吸引用户的注意力,更善于为用户带来高回报,哪个协议就会捕获更大的收益。这里面有一个很微妙的因素就是币价。币价跟收益密切相关。所以,哪个团队率先发现通过流动性挖矿等模式实现可持续的发展,哪个协议就有可能笑到最后。流动性放大是BancorV2的重要武器

C.R.E.A.M.将AAVE、CRV、CREAM代币添加到借贷平台IronBank中:9月23日,据CreamFinance官方消息,C.R.E.A.M.将AAVE、CRV、CREAM代币添加到跨协议借贷平台IronBank中,用户现已可以使用相关的借贷服务。[2021/9/23 17:01:15]

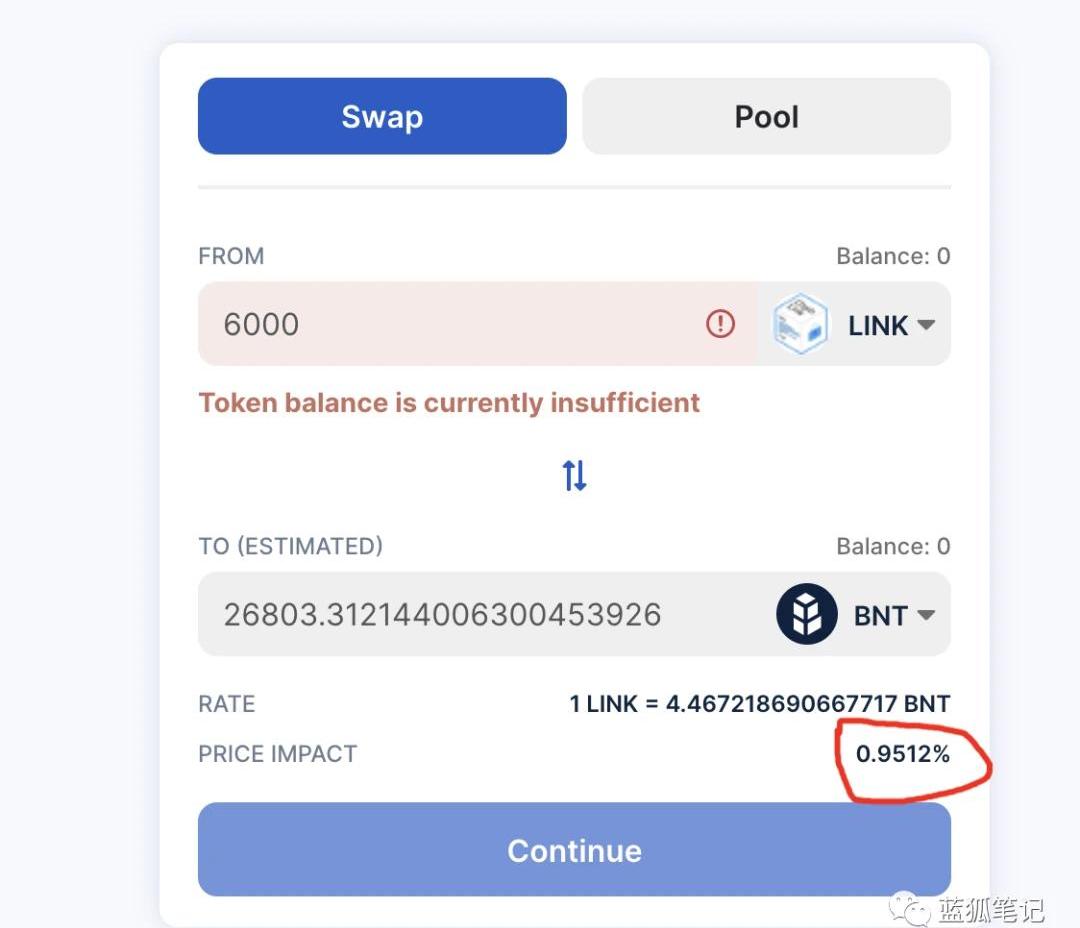

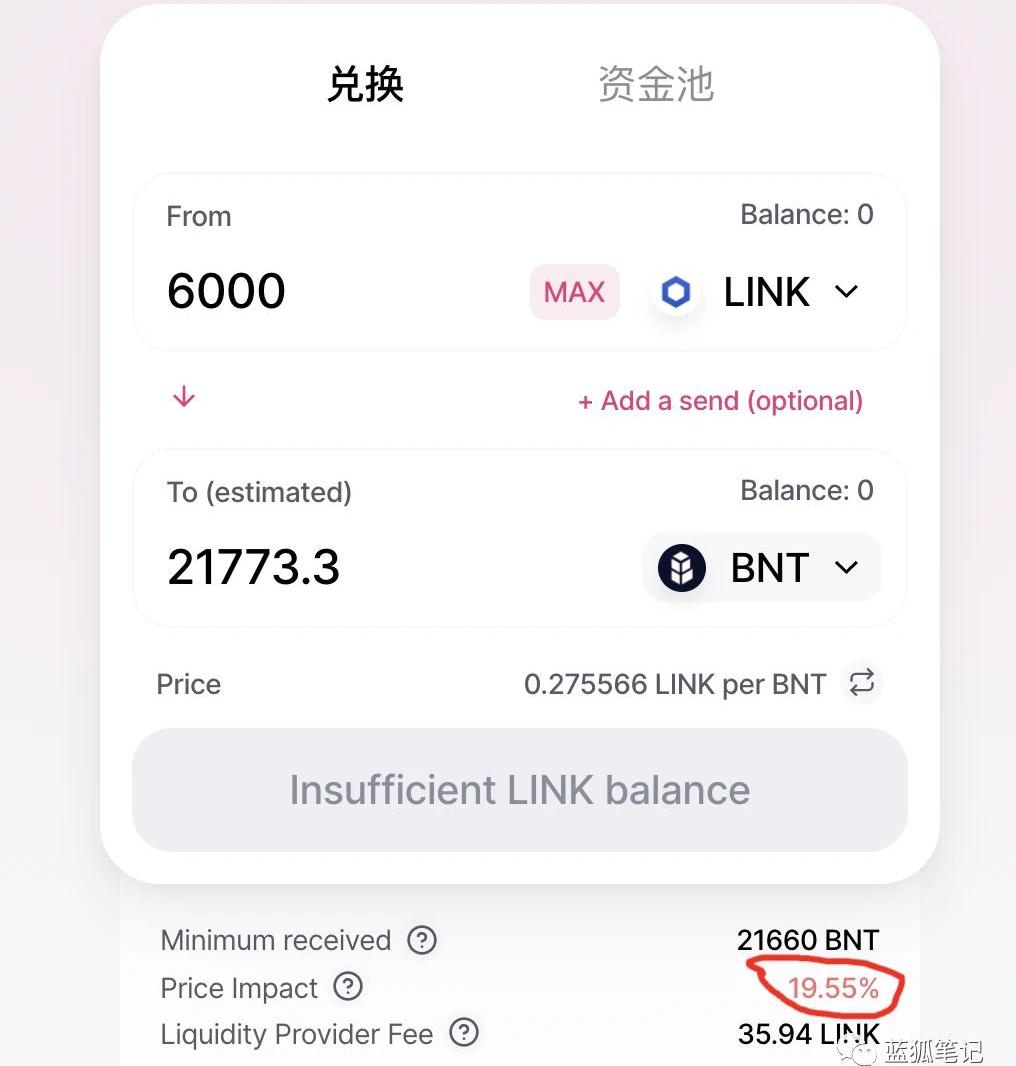

按照Bancor的阐述,BancorV2具有流动性放大的功能,可以实现20倍的流动性放大。关于流动性放大的机制方面,可以参考蓝狐之前的文章《BancorV2:引入可降低滑点的AMM》。其流动性池当前处于Beta期,有一个临时的流动性池上限,一旦达到上限,新的流动性提供者暂时无法加入。流动性设置暂时的上限,其主要目的是从安全考虑,如果出现问题,损失相对可控。当前其流动性池设置单代币50万美元的上限,整体流动性上限为100万美元。不过,由于Bancorv2代币池有20倍流动性放大的功能,也就是说,100万美元的流动性池的滑点相当于2000万美元的流动性池的滑点。这意味着,用户几十上百个ETH金额的交易滑点会比较低。目前看,大概200ETH的兑换可以保持在1%的滑点以内。LINK兑换BNT,6000个LINK的兑换也不到1%的滑点。而在Uniswap,其滑点达到19.55%。即便LINK跟ETH或WETH交易来看,同样是6000LINK,Bancor的滑点也低于Uniswap。

LBank蓝贝壳于4月29日16:00上线CELR,开放USDT交易:据官方公告,4月29日16:00,LBank蓝贝壳上线CELR(Celer Network),开放USDT交易,4月28日16:00开放充值,4月30日16:00开放提现。

资料显示,Celer Network是一个综合性的二层扩容平台,旨在通过快速,便捷和安全的链下交易,提供链下支付和通用智能合约功能。Celer通过状态通道、侧链和Rollup等多种二层扩容技术提供无摩擦的用户体验,以实现区块链的大规模应用。CELR代币是以太坊上的ERC-20代币,具有多种功能,例如用于网络的流动性激励以及向链下服务提供商支付交易手续费。[2021/4/26 20:59:53]

为什么说“流动性放大”是BancorV2的重要武器?因为除了少数代币的流动性很好,大多数代币的流动性池其实都不大,这其中也包括Uniswap,当前在Uniswap上一共有1.6亿美元左右的流动性,其中绝大部分是由少数几个代币池贡献。Uniswap上有几百个代币,其中流动性超过100万美元的不超过20个,绝大多数流动性由ETH、AMPL、USDC、DAI、USDT贡献,这五个代币提供的流动性占据Uniswap流动性的70%以上。这意味着,绝大多数的长尾代币的流动性都有很大的提升空间。而BancorV2如果顺利实现20倍的流动性放大,那么,这意味着,绝大多数长尾代币的交易,在Bancor上会比在Uniswap上交易更划算,当然本身具有很大流动性的代币除外。如果这成为现实,对交易者来说,非常重要,这是BancorV2的参与DEX之战的重要武器。Bancor能否在DEX上破局

Bandot 陈枫:信用贷是无抵押借贷的开始:金色财经现场报道,4月10日,金色财经主办的共为创新大会“DeFi的创新进阶”专场于上海举办,会上Bandot创始人陈枫分享表示,借贷产品的模式,来源于借贷的供需关系。无抵押借贷是未来的发展趋势,信用贷是无抵押借贷的开始。发展过程可能是,最初是担保贷,继而可以发展为一个保险机制的借贷,以降低坏账率。最后数据丰富后,会形成一个信用体系,更顺利的进行无抵押借贷。[2021/4/10 20:05:04]

目前看,DEX有三驾马车,Uniswap、Curve和Balancer。经过这两个月的狂飙猛进,Uniswap逐渐成为最大的投机交易DEX平台,其部分代币的流动性无出其右者。Balancer逐渐演变成为最大的流动性挖矿平台。YFI、MTA、UMA等各种不同的项目都在Balancer上实施其流动性挖矿,并取得了不错效果。而Curve则毫无疑问是最大的稳定币交易平台,同时Curve在流动性挖矿带动下,交易量也屡屡突破新高。在用户惯性之下,BancorV2是否有机会实现突破?目前看Uniswap的优势在于其交易费用低,用户体验好。但这还不是它最大的优势,它最大的优势是它已经成为投机交易的首选平台,它的品牌认知度目前最高,用户惯性好,大多数代币想要提供DEX的交易,都会考虑Uniswap,尤其是哪些新代币上DEX,考虑到投机的需求,很多人依然将Uniswap看作为DEX交易的首选,只要在牛市期间的投机大量存在,那么Uniswap的短暂性优势就很大。这是非常大的优势。最后,已经在Uniswap上形成巨大流动性的代币有巨大的惯性,比如AMPL,其交易量曾占据Uniswap上的半壁江山,这些网络效应很难迁移。如果AMPL的稳定币实验能够成功,那么最大的受益者之一就是Uniswap。但这些优势并不是固若金汤的优势。BancorV2试图从几个方面对Uniswap展开竞争,一个是用户体验方面,BancorV2的用户界面大量借鉴了Uniswap的界面,这减少了普通用户的摸索过程,如下图可以看出:

二是,BancorV2对流动性提供者有更大的吸引,可以用单个代币参与流动性,不用担心无常损失,可以在获得流动性费用收益的同时,还能获得BNT的代币收益。如果其整体收益超过Uniswap,那么流动性提供者在某个时间点一定会感知到,并迁移过来。三是,BancorV2对于交易用户来说,如果能提供更低的滑点,也会吸引一部分用户过来,并逐步形成更大的群体。不过,仅仅是上述的优势,BancorV2还不足以破局,BancorV2要破局,还需要针对Uniswap最大的优势:新代币的上市首选地入手。BancorV2应着手打造出属于BancorV2的“AMPL”,不管通过何种机制和方式,BancorV2唯有实现这点,才能真正破Uniswap的局。这是接下来Bancor团队需要重点考虑的。Balancer的最大的优势是其流动性挖矿的优势,因为它的代币池可以自定义比例,有更大的灵活性,且上币的成本更低,同时在其上进行流动性挖矿,还可以获得双重代币激励。所以,从用户激励角度,项目方也更愿意在Balancer上提供流动性,仅这一点而言,未来Balancer有较大的护城河。它已经引导出了DEX中最大的流动性,将来还会引导出更大的流动性。BancorV2相对于Balancer来说,两者都有代币激励,两者都可以减轻无常损失,BancorV2相对来说,其流动性放大是个特色。BancorV2和Balancer的未来之战目前较难看清楚,还需要一段时间的观察。简言之,BancorV2有没有在DEX上破局的能力?从其功能上来说,有一定的破局能力,不过,这需要BancorV2为流动性提供者提供远比Uniswap和Balancer更大更显著的收益,为交易者提供明显更低的滑点。如果只是优化一点点,那么无法破局,但如果确实能产生实质的变化,那么,BancorV2迟早会从三驾马车手中夺取份额,并跻身三甲。当然,这一切还有待观察,从蓝狐笔记的角度,大概3个月的时间基本上可以看出端倪。蓝狐笔记会持续关注DEX格局的演化。

标签:比特币MONNCELANC比特币最新价格美元行情走势mongoose币还在吗Wordlex Financeavalanche币

关键要点因以太坊2.0升级,以太坊/比特币价格发生突破。Nimbus信标链评估启动,将在4个月内完成。以太坊通胀率可能会从4.3%大幅下降至0.55%左右.

“数字经济时代经济意义上的货币具有更重要的意义,美国联邦法院界定比特币为‘money’并非法定货币.

7月24日,美联邦法院“判定比特币为货币”一事,在国内区块链行业掀起了轩然大波,国内加密投资者纷纷惊呼,“2020年,比特币10万美金不是梦”、“见证从量变到质变”、“变天了”等不一而足.

7月17日,包括火币和OK等在内的各大交易所开始陆续上线波卡。当天下午五点,火币开放了波卡代币和USDT的交易。在之前的文章中我曾经和大家分享过波卡的信息,今天再和大家回顾一下.

北京链安,聚焦区块链安全与数据服务,以下是基于北京链安ChainsMap链上数据监测系统,就上周数据发布的比特币链上数据周报.

2020年,DeFi迎来爆发式发展,去中心化金融已成为加密领域的最热门话题之一。DeFi为何兴起?作为新兴的金融服务,DeFi的市场前景如何?投资者有哪些参与机会?代币暴涨,市值暴增,处于风口之.