编者按:本文来自蓝狐笔记,Odaily星球日报经授权转载。从6月15日Compound发起流动性挖矿以来,DeFi被彻底激活,并点燃了加密社区的热情。DeFi的迅速增长

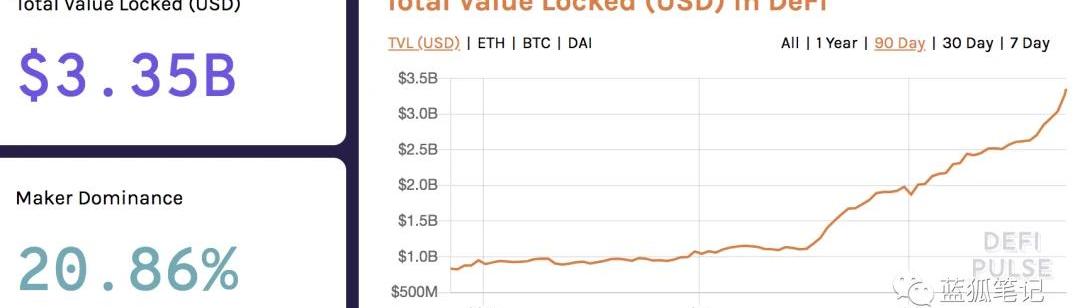

从锁定资产量、用户量到交易量等,都取得了质的飞跃。从6月15日至7月23日,短短一个多月时间内,DeFi全面增长,速度极快。锁定资产量仅仅一个多月,锁定资产量从11亿美元增长至33.5亿美元,增长超过300%。

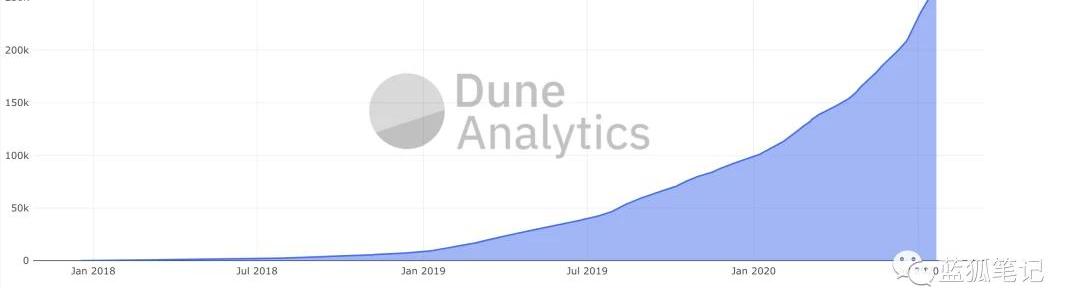

用户量仅仅一个多月,用户数从205,011增长至262,179,增长超过27%;

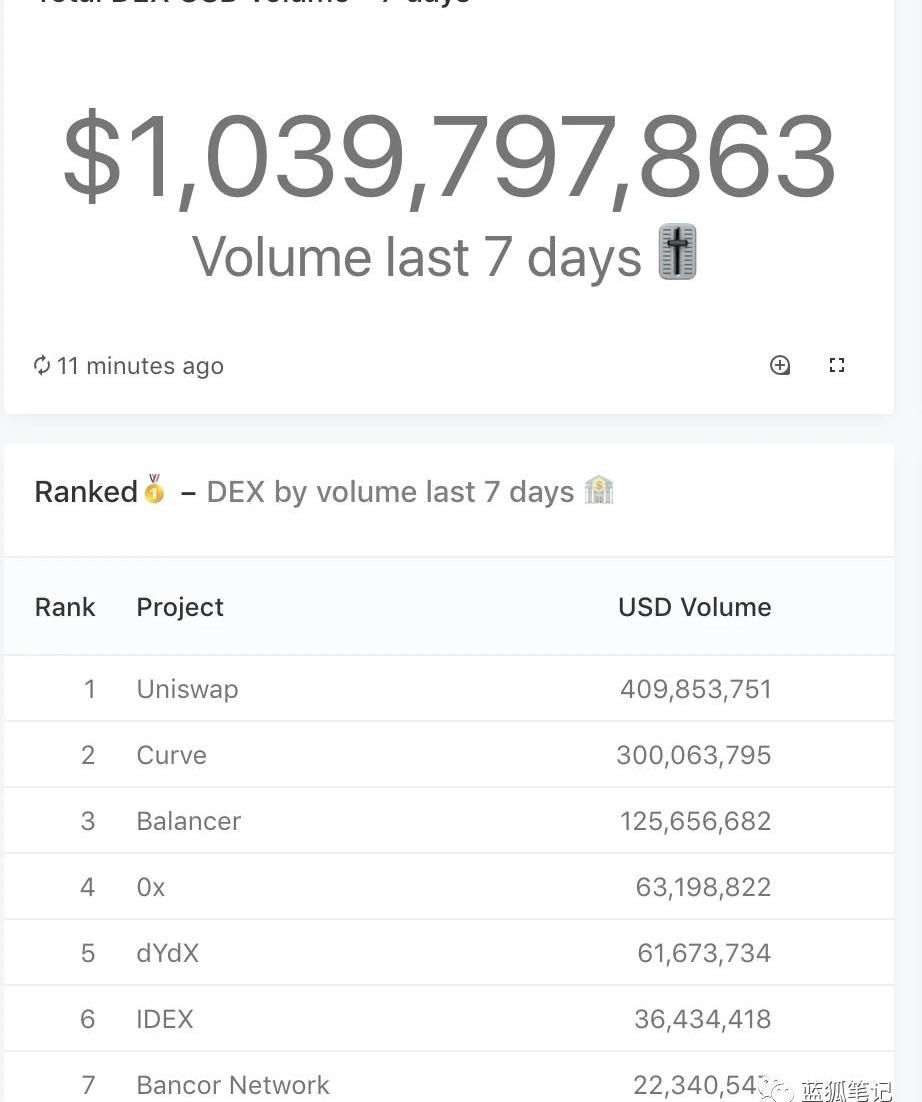

交易量仅仅过去一周的DEX交易量超过10亿美元,超过去年全年。

DEX正式成为CEX的实质对手。这些只是DeFi发展的一个侧面,还有更多的DeFi协议在路上。流动性挖矿的主要协议

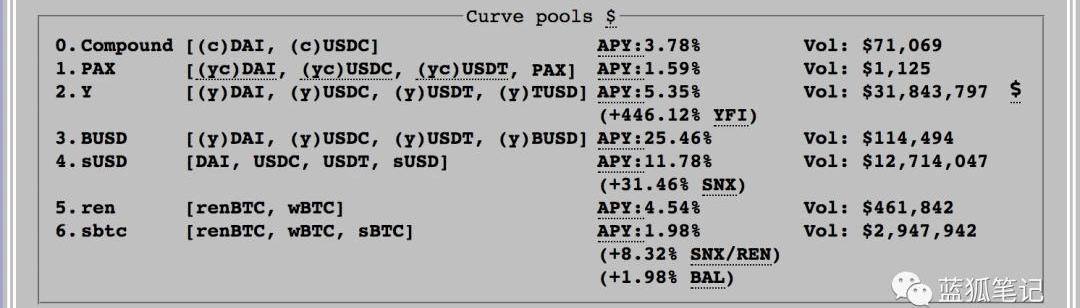

当前提供流动性挖矿的主要DeFi协议有Balancer、Compound、Curve、Yearn、mStable、Synthetix、Uniswap等,通过这些协议可以挖出BAL、COMP、CRV、FYI、MTA、SNX等代币;不仅如此,作为流动性提供商,还可以赚取手续费。当前的挖矿池主要发生在Curve、Balancer、Compound以及Uniswap上,其中在Curve和Balancer上不仅可以挖出自身的代币CRV和BAL,还可以挖出其他协议的代币,如YFI、MTA、SNX等。这些代币池主要包括:*Curve上的sBTC池为sBTC池提供流动性,可以赚取SNX、CRV、BAL和REN,不过当前收益率下降了不少,在蓝狐笔记写稿时,其APY仅有1.98%,SNX/REN收益则为8.23%,BAL收益只有1.98%。*Curve上的sUSD池为sUSD池提供流动性,可以赚取SNX和CRV,在蓝狐笔记写稿时其APY为11.78%,SNX收益为30.46%;*Curve上的Y池为Y池提供流动性,可以赚取YFI和CRV,在蓝狐笔记写稿时其APY为5.35%,不过YFI收益达到446.12%;

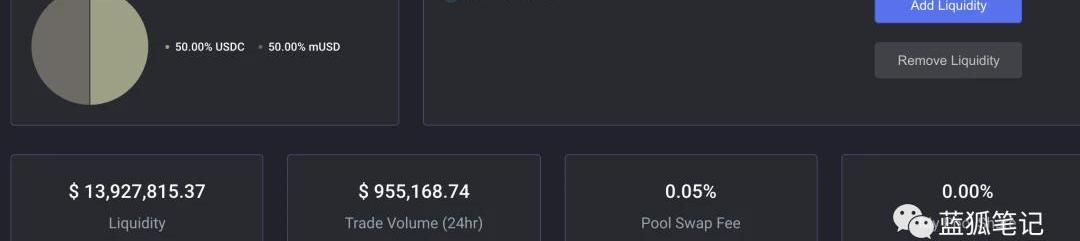

除了Curve上的流动性池,Balancer上也有不少流动性池:*Balancer上的mUSD-USDC池为mUSD提供流动性,可以赚取MTA和BAL。

*Balancer上的mUSD-WETH池为mUSD提供流动性,可以赚取MTA和BAL。

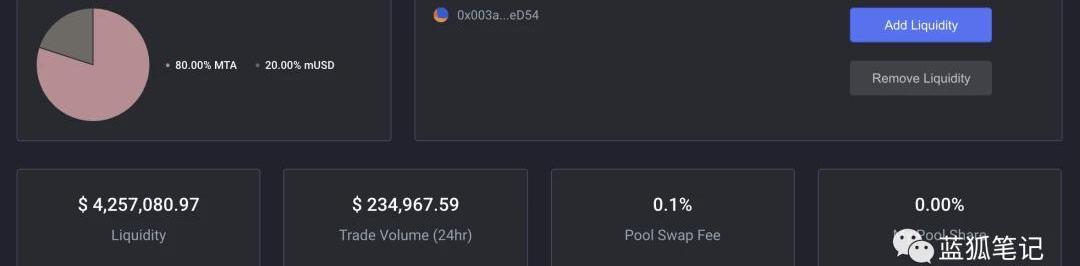

*Balancer上的mUSD-MTA池为mUSD和MTA提供流动性,可以赚取MTA和BAL。

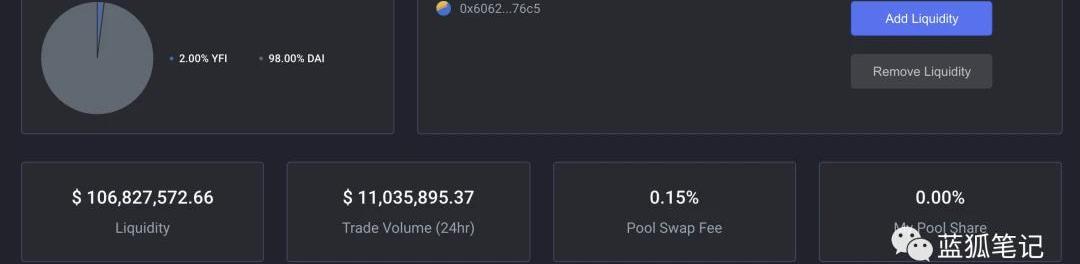

*Balancer上的YFI-DAI池为YFI提供流动性,可以赚取YFI和BAL。

*Synthetix上的iETH池通过在Synthetix上质押iETH可以获得SNX代币奖励。还有更多的流动性挖矿......不过由于DeFi的可组合性和无须许可性,流动性挖矿也是可组合的,这也导致DeFi的挖矿可以带来极致的收益,也伴随极高的风险。流动性挖矿与DeFi可组合性带来了极高的收益

由于DeFi协议的可组合性,用户可以通过不同协议赚取收益。例如用户可以将稳定币存入Curve的Y池,可以赚取CRV和YFI的代币收益和费用;在Curve存入稳定币后,产生了流动性代币代表用户的份额,而流动性份额代币又可以存入到Balancer的流动性池中,可以赚取BAL代币收益和费用;然后再将流动性代币在yearn.finance上质押,可以赚取YFI代币。这样一来,流动性提供者可以同时赚取三种代币,YFI、CRV、BAL,此外由于是为yPool提供流动性,yearn.finance根据Compound、Aave等借贷协议的最佳收益进行调整,还可以为流动性提供者赚取最大的利息收益。还有更疯狂的玩法。有人首先在借贷平台Compound或Aave用ETH等加密资产借入稳定币,大概4.6%的利息,然后在DEX上将USDC换成SNX,并在Synthetix平台上抵押SNX,挖出sUSD,然后将sUSD买入更多的SNX,重新抵押SNX,挖出更多的sUSD。然后将生成的sUSD在Curve的y池中进行流动性挖矿,将挖矿所得的YFI存入Balancer的YFI-DAI池中,这样可以赚取SNX、CRV、YFI和BAL。其年化的收益,远高于当初借贷的利息。当然,这可能还不是最优策略,因为随着不同代币价格的波动和参与份额的变化,其收益也在发生波动。一切看起来很香,是吗?不过,同时伴随的是高风险。流动性挖矿与DeFi的可组合性也带来极高的风险

以上的各种操作看上去收益非常高,但是,高收益背后也有高风险。通过DeFi协议的可组合性,确实可以赚取超高的收益,但它可组合的不仅是收益,也是风险。借贷的资产可能会有被清算的风险,此外,在各种智能合约平台上抵押或提供流动性也存在智能合约风险、无常损失、预言机风险等。因此,为DeFi提供流动性或进行质押,一定要注意风险,将风险控制在可接受的范围内。黑天鹅不常见,但一旦出现,就是巨大的损失。

编者按:本文来自威廉闲谈,作者:陳威廉,Odaily星球日报经授权转载。不知道你有没有注意到“Uni大”越来越热闹了.

资产管理 1.资产管理行业总览“DeFi市场的增长赋予资产管理类项目发展空间,但此类项目的发展仍处于早期,总体而言相对小众DeFi市场在2020年上半年迎来巨大增长.

编者按:本文来自以太坊爱好者,作者:Blocknative,翻译:阿剑,Odaily星球日报经授权转载.

编者按:本文来自知矿大学,Odaily星球日报经授权转载。在挖矿防坑指南系列文章,我们之前主要介绍了购买新矿机或者期货矿机的坑。今天我们重点来介绍购买二手矿机的坑.

关键要点Coinbase--全球最大的数字货币交易所之一,有可能放弃常规的IPO进行上市。该交易所最新估值约为80亿美元,自2012年以来增长了400倍,市盈率约为49倍,市净率约为14.7倍.

编者按:本文来自加密谷Live,作者:RyanTodd,翻译:Liam,Odaily星球日报经授权转载.