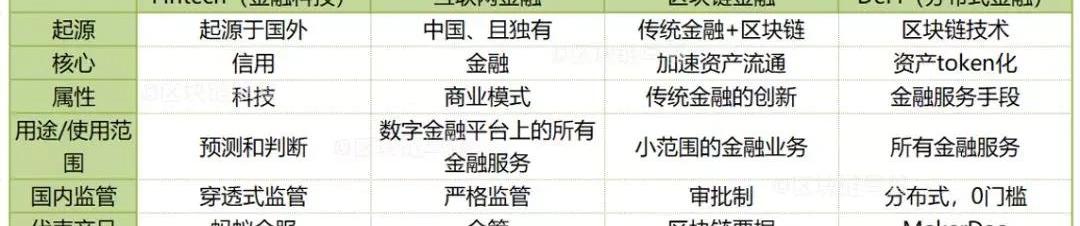

编者按:本文来自小吒闲谈,Odaily星球日报经授权转载。DeFi,已成为以太坊网络应用的核心驱动因素之一。DeFi核心原则是提供一个全新的、无需许可的金融服务生态系统,没有任何中心化权威,世界上任何人都可以使用。DeFi生态系统中,用户就是自己资产的托管人,对自己的资产拥有完整的控制权、所有权,可以自由进入市面上所有的DeFi应用。在DeFi诞生之前,金融业服务的Fintech、互联网金融、区块链金融,也已在大力发展,相互之间的对比如下图。

2019年,DeFi更新的协议和产品,得到了快速增长,生态体系逐渐丰富起来。从用途上分类,DeFi可以分为3个类别:1、抵押借贷2、去中心化交易所代币3、衍生品其中,去中心化加密资产抵押借贷平台是DeFi的基石应用类型。DeFi把传统的借贷模式往链上迁移,还搞出了无抵押的闪电贷,来让我们一起看看。一、DeFi抵押借贷产品,3个平台8款应用

DeFi公司Wellfield将收购数字资产托管公司Brane Trust:7月28日消息,DeFi公司Wellfield Technologies已签署最终协议收购加拿大数字资产托管公司Brane Trust的所有已发行和流通证券,包括840万美元的可转换债券,现金支付15万美元,以及承担和支付Brane Trust约9万美元的未偿债务。[2023/7/28 16:05:03]

根据dapp.review数据,DeFi抵押借贷产品有8款,如下图:

DeFi抵押借贷分布于三个公链上,分布为:ETH、EOS和TRON,主要集中在ETH上。对于ETH上的DeFi抵押借贷项目根据是否有发币,可以进行下述归类:发币的项目:Maker(MKR)、Compound(COMP)、Aave(Lend)无币的项目:Nuonetwork、DHarma、lendf.me问题来了,为何要使用DeFi这种去中心化的抵押借贷呢?二、DeFi抵押借贷的优劣

DeFi收益协议Timeless Finance已开放空投申领:据官方消息,DeFi收益协议Timeless Finance已开放空投申领页面。早期的Timeless和Bunni用户,以及符合条件的Uniswap v3流动性提供者将有资格申领总计1000万枚协议Token LIT。[2023/1/27 11:32:42]

为何要用DeFi抵押借贷呢?下面从使用者的动机和DeFi借贷的优劣对比来说。

使用DeFi抵押借贷的动机:1、对于贷方来说:可以做空某个资产或者借来使用权;2、对于借方来说:可以利用自己的资产来获取利息。当然,DeFi不同的借贷平台之间,存在跨平台的套利机会。DeFi借贷相比传统金融产品,优势和劣势:1、优势透明和价格有效性,因为价格受市场需求影响;当发生借贷行为时的便利性和速度;抗监管和不变性。2、劣势技术风险,交易对手的风险被智能合约的风险代替了。低流动性,很难大规模的去借贷而不影响当前的利率水平。总得来说,DeFi发展时间不长,在代码的安全上,还有待检验。三、DeFi抵押借贷,4种借贷模式,闪贷最亮眼

数据:近一周以太坊上DeFi协议总锁仓量上涨6.33%:欧科云链OKLink数据显示,本周以太坊上DeFi协议总锁仓量达819.9亿美元,较上周一上涨6.33%。锁仓量TOP3的币种分别为Curve(91.1亿美元)、Maker(83.4亿美元)、Aave V2(75.6亿美元);7日涨幅前三的币种分别为HARD Protocol(94.7%)、Keep Network(82.7%)、Beefy.Finance(69.1%);此外,当前以太坊上稳定币流通总量达到732.0亿美元,较上周同比增加0.91%,更多数据见下图。[2021/6/15 23:38:37]

说了DeFi先比传统金融产品的优劣势,那么具体是怎样的呢?下面从Maker、Aave、Compound和Dharma四个产品出发,看一看DeFi模式下的4种借贷模式。1、MakerDAO,稳定币模式,只贷不借MakerDAO是以太坊上DApp生态最早一批的DeFi产品,以太坊上几乎各大DeFi应用都采用DAI,在DeFi占据重要的位置。MakerDAO,就如当铺,用户可以直接通过将ETH存入以借用DAI,DAI一种与美元挂钩稳定币,开始时要求的抵押比率高于150%。这好比把价值150块的手表,抵押给当铺,当铺给你100块现金。

ParaFi资本合伙人:DeFi 正在构建现代金融体系的轨道:ParaFi资本合伙人Santiago R Santos今日发推表示,DeFi 正在构建现代金融体系的轨道。这一运动类似于19世纪00年代的铁路繁荣,当时的铁路繁荣连接了城市/地区,创造了经济活动的浪潮。DeFi 将在全球范围内做同样的事情。[2021/6/1 23:01:21]

在MakerDAO中,没有贷方只有借方,你见过当铺可以借钱的吗?2、Compound,流动池交易模式,随存随取Compound,就如传统银行,以流动的资金池方式聚集借方的资金,并将资金给贷方,通过算法平衡供求、设定利率。

Gate.io“理财宝”上线USDG锁仓理财第二期-DeFi流动性挖矿赚USDG:据官方公告,“Gate.io 理财宝”将于10月6日(明日)中午12:00开启《USDG锁仓理财-DeFi流动性挖矿赚USDG(第二期)》理财项目,总仓位200万USDG,锁仓7天。

Gate.io提示:持仓理财是定期锁仓理财,请务必了解清楚,谨慎参与。详情见原文链接。[2020/10/5]

这好比,我们去银行存钱,银行拿到钱之后借给贷款的人。因此,在Compound中用户可以随时取出本金和利息。对于贷方,从Compound借钱需超额抵押代币资产以获得贷款额度,并借出其他代币,比如抵押ETH借到USDT。那贷款和借款的利率怎么确定呢?这个由池子的流动性大小来确定,即由贷方提供的货币总数量和借方的需求总数量之间的比率而波动。最近,Compound推出借贷即挖矿,Compound的流动资金池,已经增长了快1倍,吸金效果很明显。3、Dharma,P2P撮合模式,无法随借随还Dharma是撮合借方和贷方的点对点协议。

Dharma中由智能合约充当“担保方”角色,评估借方的资产价格和风险。借方则根据“担保方”提供的评估结果决定是否贷款给贷方,当贷方无法按时还款时,“担保方”自动执行清算程序。Dharma平台的借款期限最长为90天,贷款利息是固定的。贷款人在放贷期间资金被锁定,只有在与借款人匹配后才开始赚取利息。Dharma的借贷利率设定是相等的,这与Compound形成鲜明地对比。4、Aave,无抵押贷款,闪贷一大亮点Aave抵押贷款中,最亮眼的就属于Flash贷款,闪贷使开发人员无需任何资金抵押就可以借款,即让有技术的你,可以空手套白狼。

因此,闪贷主要用于套利,也可使用闪贷来偿还欠款,以避免清算罚款。闪贷是怎么实现的呢?闪贷是基于代码执行的无抵押贷款,其实现原理是:利用智能合约的可编译性将借款、使用、偿还等所有步骤全部编程在一个交易中,智能合约可以保证所有这些步骤都在15秒内完成,如果还款失败,整个交易不会执行。闪贷中的贷方,可以在一次交易中写入20次、30次操作,智能合约都能将其执行,这就意味着,可以把借款、使用、还款等等步骤都编程为到一项智能合约交易,整个过程不超过10秒。这样把所有操作都集中在一个交易中完成的优势是,如果最后不还款,交易就会失败,避免出现借钱不还的现象。

因此,闪贷的用户不是普通用户,而是开发人员、做市商等,一个方便他们在DeFi平台和交易所之间的快速套利的工具。四、抵押借贷的4个层次

说了这么多贷款模式,可以总结一下借贷的几个层次:1、信用借贷,先评估你能还上,于是借你钱,如信用卡,风险在于借钱不还,就容易坏账。2、抵押借贷,抵押贵重物品借贷,比如把200万的房子抵押借贷100万,一年后还110万,有抵押的借贷风险小,不还钱就变卖抵押物。3、抵押借贷,由合约执行,这就说到DeFi的借贷,如MakerDAO,抵押ETH借出DAI,到期不还或者资不抵债时,自动把抵押的ETH卖掉。4、闪电贷,无抵押合约贷款,在合约里算清楚你是不是能还给我,我算清楚了,你能还给我,我借给你。DeFi的借贷把传统金融的借贷方式迁移到区块链上,从借贷模式上看,信用贷款模式还没有DeFi化,但DeFi创造了一种无抵押的闪贷。

编者按:本文来自威廉闲谈,作者:陳威廉,Odaily星球日报经授权转载。如果用一个词来形容我经历的2020年上半年,我会用这个词:恍如隔世.

文|黄雪姣编辑|郝方舟出品|Odaily星球日报 6月16日,BitMEXResearch发布了一篇名为《比特币矿霸之战》的报告,回顾了六大矿机厂商8年来的竞技角逐和格局变换.

撕到最凶的时候,说明快妥协了。23日下午蚂蚁矿机官微发出一份声明,终于员工、客户都小小松了一口气。 需要注意的是,这是吴忌寒方面发出的声音,目前没有詹克团方面的回应.

编者按:本文来自橙皮书,Odaily星球日报经授权转载。Compound无疑是最近币圈的焦点,其发行的治理代币COMP从最初的几十美元,涨到了近三百美元,Compound的锁定总市值也超过了龙头.

目前,去中心化存储项目Arweave,因为采用的是一次性付费、永久保存的机制,已经开始被存入更多的数据,虽然开始尝试「利益分享代币」的玩法,能吸引多少圈外人参与仍有待观察.

此前有一部改编自印度《误杀瞒天记》的电影《误杀》上映后受到了广大用户的一致好评,其讲述了主角在发生误杀行为后,通过混淆时空、伪造证据等蒙太奇的手法成功掩盖了犯罪事实.