编者按:本文来自小吒闲谈,Odaily星球日报经授权转载。Compound在合适的时机,以“合适的方式”,成功出了DeFi圈子。我想说,市场对创新的买单,超乎你的想象,那这是否会孕育出一种新的ICO融资模式呢?合适的时机,DeFi今年也是坎坷,经历3月份以前的被盗危机,以及3月12日因为网络拥堵造成的流动性危机,在质疑中快速向前走,短短3个月时间,便恢复了往日的辉煌,即DeFi锁仓量超过10亿美元,DeFi的总体市值超过20亿美元,DeFi成了炙手可热的产品。“合适的方式”,以借贷即挖矿发行COMP代币,对于什么即挖矿大家都很熟悉,但为何能一下子燥热起来呢?一点点创新+赚钱效应,就火起来了。前后DeFi的热度,后有借贷即挖矿的赚钱模式,Compound引各路媒体纷纷报道,想不热都难。

Compound借贷即挖矿模式能长久吗?会重返Fcoin的悲剧吗?经过慎慎地思考,觉得大概率不会,但暴利的空间难有,而Compound的借贷即挖矿模式可以为DeFi项目带来流动性,可能后继模仿者正在准备中。一、Compound「借贷即挖矿」效果,震撼

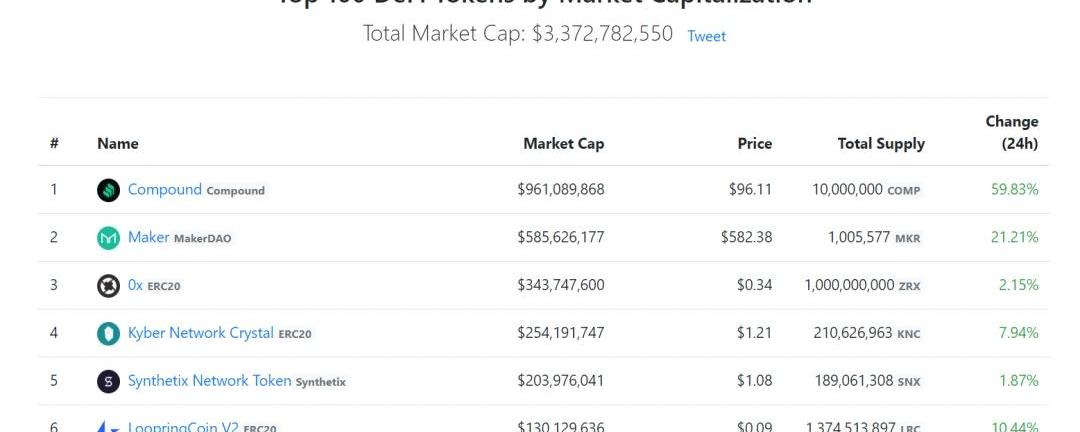

6月16日,Compound宣布已开始向用户分发治理代币COMP。DeFiPulse数据显示,Compound平台上锁定的代币美元总价值已涨至1.398亿美元,24小时涨幅为40.4%。而Compound发行的COMP代币总市值超越Maker成为DeFi市值第一。

不过,个人觉这个COMP代币市值毫无参考意义,为何这么说呢?虽然COMP发行量有1000万枚,而今天市场上的COMP流通量最大不会超过25000+2880=27880枚。因为,CompoundTeam在Uniswap上放上2000ETH/25000COMP交易对,为市场提供了25000枚COMP,而每天挖矿释放的总量为2880枚。因此,COMP拉多高都可以,少量资金就可以做到的事,反而拉的越高宣传效果越好,看COMP代币总市值超越Maker成为DeFi市值第一,这多好听,多好的宣传。这事从两个方面来看:1、从平台锁仓量来看,24小时内涨了40.4%,这真真实实为Compound带来了好处,带来了用户,带了品牌,又为Compound带来了流动性。2、从COMP市值来看,一点量一点资金拉盘,市值超过Maker,带来铺天盖地的宣传,对于compound项目来说这个值了。换个角度看,这是创新的力量,也是用户为创新的买单动力,归根结底是赚钱的效应,或者说是赚钱的预期效应。虽然COMP猛涨,但能吃到肉的又有几个人呢?毕竟一天才释放2880个COMP币。但COMP给大家画了一个很好的大饼,看着“香”,吃着“香”。

用户自然就来了。二、那「借贷即挖矿」会步入「交易即挖矿」的后尘吗?

Compound的借贷即挖矿模式,让大家不自然地想到以Fcoin掀起的交易即挖矿的模式,会不会也将以热闹的开场方式,最后以惨淡的方式收场呢。我想说,Compound的借贷即挖矿模式大概率不会。回到交易即挖矿模式,这不是Fcoin首先提出来的,在Fcoin之前的龙网就已经在进行交易即挖矿模式了。不同的在于,龙网的交易即挖矿不温不火,而Fcoin的交易即挖矿是异常火爆。那Fcoin和龙网的交易即挖矿模式区别在那里呢?在于供应量,Fcoin每天不限定挖矿的量,而龙网每天的挖矿量是有上限的。这样的结果是什么呢?Fcoin疯狂的刷量,各路交易机器人疯狂开动;而龙网的没有疯狂刷量,因为当天刷到一个成本价位就会停止刷了,再刷就不划算了。可以说Fcoin的交易即挖矿模式非常激进,而龙网的交易即挖矿模式相对稳妥,龙网的交易即挖矿更持久。

回过来看Compound的借贷即挖矿,每天供应量就是2880个COMP,多了也没有。如果疯狂刷量,估计COMP的价位很快就会达到一个成本价位。Compound的借贷即挖矿怎么刷量呢?如下:基本版借贷对捣挖矿:0.准备USDC1.A账户,抵押USDC,借出DAI,转给B2.B账户,抵押DAI,借出USDT,转给A3.A账户,存入USDTA账户COMP来自:借出DAI+存入USDTB账户COMP来自:借出USDT简单理解,假如用4万U去刷,通过反复借贷,最后搞出7万U的借贷量来刷COMP,以目前的产出量和价格,一年收益率大概140%。其实这个收益率,是否跟比特币挖矿有些类似了。

虽然年化收益率140%,很夸张了,但这只是静态收益的计算,如果计算动态收益,很难有这么高了。也因此,Compound的借贷即挖矿模式可以持续的时间比较长。假设挖3个月时间,那么产出的COMP共259200枚,就以当前COMP96美元的价格计算,COMP的流动市值2728万美元,相比MKR的5.6亿美元的流动市值,不算大。从借贷的角度看,借贷的利息高低是大家是否持续来Compound借贷的原动力,而COMP代币的奖励,更像是小确喜。三、借贷即挖矿,模仿者会疯狂吗?

Compound的借贷即挖矿模式,势必会吸引新用户来为DeFi提供流动性,也同时会吸走其他DeFi项目的流动性。这样一来,引起现有的DeFi项目相互竞争流动性,二来吸引其他机构组织进来分一杯羹。

后来者,不排除采用更加激进的借贷即挖矿的方式来吸引用户和资金。就像Fcoin把交易即挖矿玩出了火一样。要知道还有许多DeFi项目没有发币,他们都是有实力进行发币的,可以关注。最后脑洞一下:ICO疯狂之时,在淘宝上购买一份天花乱坠的项目白皮书,开始讲故事发币融资,花巨额上币费,开启花式割韭菜。那么DeFi这个挖矿模式玩到疯狂之时,会不会出现在直接淘宝买一套DeFi协议代码,讲一个**即挖矿的故事,在Uniswap上放上一些资金实现代币上所,上币费都省了,然就开始花式割韭菜呢?

“新基建”背景下,作为信息基础设施部分之一的区块链会有怎样的机遇?在这个过程中孵化器会起到怎样的推动作用?周三下午3点,欧科旗下实体孵化器@欧科B-LABS做客报超话社区.

一早起床刷Twitter就看到大家都在讲COMPtoken,去中心化借贷平台Compound的治理代币。COMP上线后对ETH的价格走势是这样的。刚上线流动性不是特别好,所以价格比较容易操控.

编者按:本文来自风火轮社区,作者:佩佩,Odaily星球日报经授权转载。区块链有一大杀手级应用可能被我们忽略了,那就是在虚拟世界不断去实验各种“永动机”,然后通过人们一段段贪婪恐惧周期将其证伪.

自2019年10月24日之后,区块链就成为了大众耳熟能详的热词。可诡异的是:无论是圈内人还是圈外人,似乎都没弄清楚一点:政府到底要构建怎样的区块链生态?圈外人不清楚很正常,因为区块链的确有一定入.

基于ETH的DeFi项目 抵押借贷 Maker:MakerDAO是以太坊上的去中心化自治组织和智能合约系统,提供以太坊上第一个去中心稳定货币Dai.coinbase投资Aave:开源借贷协议.

第一章背景介绍 随着数字资产量化基金行业的发展,如何构建基金组合的讨论日益增多,市场对FOF管理人的专业要求也日趋严格.