撰文:蒋涛,沙塔基金合伙人,前戈壁创投管理合伙人。沙塔基金是一家区块链领域的风险投资机构,关注区块链带来的变革性机会,致力于投资「有用户的区块链项目和基础设施」。近期以太坊的大跌和多起黑客事件,使得对DeFi的各种质疑开始被大家关注。不过,整个DeFi社区并没有发生本质性的危机,各个团队应对危机,展现了强大的抗压能力,这让我们对DeFi的未来充满希望。我觉得,DeFi社区值得深度思考,也应该有更广泛的讨论。为了推动社区展开更好的讨论,我乐于分享一些自己对当前DeFi项目的看法,以及我看到的这个领域的潜在的机会。

蒋涛,沙塔基金合伙人我认为,讨论DeFi领域的机会,有必要先拉开视角,看看30年后的货币世界,展望一下未来的潮流和趋势。当今货币体系的一个重要特征,就是法币受限于国界。而历史上绝大多数时期,货币几乎不受国界的限制。如果对比现在的「世界货币」美元和历史上的金银,他们在国界上的受限程度则明显不同。同时,美元的无限超发问题,正在不断的挑战其作为世界货币的基石信用,从而有机会催生出新的货币生态。作为参照,1971年美元脱钩黄金之后的50年内,黄金价格涨了差不多40倍,平均每年涨幅接近8%。我看到的未来30年三大趋势

让我们先从大局着眼,展望未来。我的一些拙见如下:强势国家的法币依旧存在,但可能一个手就可以数的过来其实就算当下,如果你进行多币种资产配置的话,就会发现你愿意配置资产的币种并没有几个。随着强势法币以数字货币的形态出现,对大多数小国来说,货币独立主权在事实上将变成不可能的任务。就像去越南,美元现钞不仅可以被广泛的接受,而且可以获得比官方更好的汇率。对比现钞,数字货币的便利性会进一步加快这种趋势。最终的发展是,类似香港的联系汇率制来挂钩强势法币,可能成为小国不得不的选择。全球性企业或企业联盟所将发行数字货币Libra是个很好的开始,虽然短期遭遇监管困境,但即便以美元稳定币的形式出发,由于其业务的全球性,自然而然会形成对一篮子强势法币的形态,回到其最初的愿景,事实上成为一种新的数字货币。这将给所有的全球性公司指明道路,一个飞跃式的大愿景。我们相信,就算Facebook不能完成这样的尝试,也会有更多的头部公司前赴后继来完成。在区块链规则透明的前提下,商业信用未必不如国家信用,特别是类似的企业数字货币,在企业生态中还能兑换成各种产品和服务。另外一个不错的参照物是Q币,它一定能产生价值和对应的市场流通。

Coinbase将2031年10月到期债券回购金额从1.5亿美元提高至1.8亿美元:金色财经报道,Coinbase公布了此前宣布的“回购1.5亿美元2031年10月到期债券”的中期结果,并已修订要约收购条款,包括:

1. 将要约收购中可购买的票据金额从最高1.5亿美元提高到1.8亿美元(不包括应计和未付利息);

2. 将要约收购的到期时间从9月2日11:59延长至9月19日11:59。

另外,Citigroup Global Markets Inc.担任本次要约收购的交易经理。

金色财经此前报道,Coinbase提出回购部分未偿还的垃圾债券,将以现金收购总额高达1.5亿美元的2031年10月到期、利率为3.625%的票据。[2023/9/5 13:19:28]

以BTC为代表的无政府主义数字货币,将会成为价值存储和流通的工具随着数字货币在整体人群中的渗透,特别是以上两条趋势对数字货币的推动,BTC有机会成为数字货币中的黄金,至少是目前看到的最好选择,因为它拥有最广泛的共识基础。如果ETH在大众接受上述两个趋势的过程中起到了关键作用,那大概率能完成它的愿景,成为数字货币中的石油。总的来说,以30年为时间跨度,新生事物会得到大众相当广泛的认可,但还无法完全取代原有体系,有可能形成三足鼎立的动态平衡。不管上面提到的1、2还是3,由于区块链的出现,数字货币必定导致货币的国界属性被打破,新的连接必定带来新的机会。回到现实,我们来谈谈对现有DeFi项目的看法,以及可能存在的机会。DeFi龙头Maker给我们哪些启发?

首先说说MakerDAO。作为DeFi的标志性项目,MakerDAO可以说开创了DeFi的新时代。在借贷相关的DeFi应用中,Make的锁仓量也长期遥遥领先。Maker在现有的DeFi项目中拥有最成熟的机制,特别是MKR持有人对系统性风险要承担兜底的设计,很好的体现了「谁受益谁负责」的大原则。MKR的持有人在享受稳定费收益的同时,必须承担额外的所有系统风险。这种对现有股权机制的模仿,第一次大规模应用在社区,形成了一种有别于公司股权制,但又非常类似的易于理解的生产关系。我们相信这是一种进步,也是Maker对DeFi社区的最大贡献。3月中ETH大跌,同时以太坊网络拥堵,加上Maker现有拍卖清算机制的一个「漏洞」,整个Maker体系产生了530万美元的不良债务,之后通过拍卖增发的MKR成功解决了不良债务的问题。由于整个区块链行业尚在早期,出现各种问题和漏洞是不可避免的,MKR的机制有效保护了各个生态参与者。强烈建议其他DeFi项目,甚至一些CeFi项目,参考MKR的机制,让自己的项目能有足够的试错空间。有人说,「DeFi是ETH大户们的自我救赎」。如果DeFi只有Maker一个项目,这个描述还挺精准的,同时这也指出了Maker的发展问题。Maker本身借鉴了不少美联储的机制,但两者显著的不同在于,美联储质押的是美国国债,也就是未来,本质上是在印钱;而Maker超额质押的是某种实体资产,本质上是个当铺生意:客户因为某种资产的流通性较差,来当铺质押,换取流通性更佳的美元稳定币,并为此支付一定的利息。不同资产的流通性差异会导致不同的利息。因此,ETH的大户数量和ETH的市值将成为Maker显而易见的天花板。

PeckShield:Flare攻击者将5.62万枚BNB转移到Tornado Cash:金色财经报道,PeckShield分析表示,Flare Token攻击者已经将5.62万枚BNB(约1395万美元)转移到Tornado Cash。

2022年11月,Flare Token攻击者从地址0xf99c…190提取了约39.8亿枚Flare,然后,他们将部分被盗的Flare(~1B)换成1690万BSC-USD,随后又将19.8亿枚Flare换成3270万枚Future。然后,这些Future被换成了160万BUSD。

一小部分稳定币被换成了2431.14枚ETH,并通过cBridge和Multichain桥接到Ethereum(1939枚ETH)和AVAX(399.8枚WETH)。攻击者试图通过跳链将这些资金洗到Mixer和CEXs上。[2023/7/5 22:19:02]

Maker社区引入多抵押资产,也是希望解决这个问题。不过现有的ERC20Token的市值,并不能解决实质问题,再往下发展可能变为staking的变种,成为锁币的一种手段。BTC的市值差不多是ETH的8倍,是突破天花板最明显的选择,也是当前CeFi中最主要的抵押资产。由于BTC的原生协议缺乏交互性,要么等待各种跨链方案的落地,要么通过第三方发行的ERC20的BTCtoken。做为投资人,我们期待看到,BTC在DeFi上的突破,至少给用户提供更多一个选择,从而产生和CeFi的竞争,来给整个市场提供更好的服务。除了数字货币,其他流通资产的抵押借贷,比如黄金,股票,债券,也是机会。虽然这些资产在短期内必然需要通过第三方先Token化,再进入DeFi,甚至需要中心化的清算机制,但我们认为这并不是问题。当铺开门做生意,不应该有去中心化的洁癖。核心的关键在于,是否能通过区块链/DeFi的特性,提供比现有资产抵押借贷更好的解决方案。Maker创造了ETH抵押借贷市场,但最终的胜利者将创造比现有市场更有效的资产抵押借贷市场。Maker的扩展方向和潜在挑战

除去资产端,生成稳定币的对标尺度,也是一个扩展方向。美元作为世界货币,具有最强的流通性,肯定是首选。看起来欧元和日元可能是接下来的选择。人民币则由于前有USDT的市场共识,后有DCEP加上监管的政策原因,可能很难发力。不过回到问题的本质,为什么DAI可以标定美元,主要是由于ETH质押和清算的尺度是美元,也就是说oracle决定了价值尺度。由此来看,欧元或日元是否能提供具有流动性的有深度的可靠的oracle价格,及与之配套的清算深度,可能是实施中要考虑的。同时,EURDAI和JPYDAI,在当地市场的可用性,是否被大多数支付对手方所接受,交易是否有足够的深度,也会深深影响EURDAI和JPYDAI的价值。

说到更好的对标美元,Maker最新加入抵押资产的USDC,是个相当不错的选择。虽然存在一定的中心化风险,但未必就比BAT的风险更大。而且考虑到将来的实物资产抵押,一定程度的中心化至少在相当长的时间内必不可免。实际上在ETH和BAT稳定费率都为零的情况下,USDC的稳定费率还为6%,清算线也高达120%。我认为更低的稳定费率和清算线,将有利于DAI的稳定。DAI本身的机制只能粗略跟随美元,USDC可以直接1:1兑换成美元,利用套利者源源不断的流动性可以帮助DAI更精准的锁定美元。换个角度来看,用一种稳定币质押生成另一种稳定币看来起来有些奇怪,但实际上如果不是套利的因素,恐怕没人会有动力来进行这样的借贷,特别是USDC的流通性可能还大于DAI的情况下。既然没人有动力,那这样的设计就是为了套利服务的,应该尽量降低套利的成本,来达到更好的效果。总的来说,Maker为DeFi打开了崭新的空间,在机制上是最为成熟的DeFi项目,并且还接受了时间的考验,点赞一下。但Maker的天花板也比较明显,首先是ETH的市值,更为重要的是,如果不能开启原生数字货币以外的流通资产质押借贷,那他只是一个为小众服务的项目。结合之前讲到的30年展望,其中最为重要的趋势,就是大众的进入,如果不能让大众进入,如果不能提供一个比现有方案更好的区块链解决方案,那么只服务币圈的项目可能慢慢会被边缘化。Compound最让我兴奋:这是美元余额宝的雏形

谈了MakerDao,接下来我们来看Compound。乍一看Compound的商业模式,并不如Maker。Maker可以获取整个利息收入,而Compound作为活期借贷市场,只能收取利息的一小部分作为收入。同时,Compound被复制的可能性要比Maker大很多:创建一种新的稳定币,需要各种使用场景的配合,先发项目的优势容易被积累,而作为活期借贷市场,新项目借鉴下代码,再加上提供初始的流动性,比较容易利用利差的优势吸引用户,从而产生同质化竞争。看上去,如果商业模式不进化,Compound所在的这个市场可能很难被垄断,换句话说,即便15%的利息收入的空间也有可能被进一步挤压。但是事实上,DeFi借贷领域让我真正兴奋的反而是Compound。Maker虽然有各种优点,但比较难以接触真正的大众市场。Compound上的借贷方,需要质押数字货币,和Maker的用户群画像应该比较接近。但Compound上的存款方,完全可以是需要更高收益的大众。利用USDC等稳定币与美元互换较为便利的特性,完全有可能创造一个美元余额宝的市场。

在余额宝之前,货币市场基金已经存在了很长时间,但这个明显优于银行活期的产品,仍然与大众无缘,直到余额宝让它席卷大众。如今类似的情况是,在美国,美元的活期利率远低于1%,最好的货币市场基金收益大约在1.4%,如果DeFi能提供3-4%的活期利率,美元余额宝的故事完全可能再次上演。当大众需求得到真正的满足,才是区块链真正起飞之时。从另一个方面来看,Compound创建的资金池,天然的与智能合约产生了完美结合。传统金融想要做同样的资金池,不仅需要强大的品牌信任,还要付出大量的流程和监管成本,毕竟人来管理的资金池是罪恶的源泉。再考虑到实时清算的自动化,可以想像传统金融机构实现的臃肿、低效和高成本。对比Compound的简洁,无需信任,由智能合约来管理资金池,可以说这是目前为止我看到的智能合约最有说服力的用例。每当我的投资人问我区块链有什么是传统金融做不了的,这往往是最好、而且他们最容易能听懂的例子。然而,靠数字货币的抵押借贷到底能支撑多大的市场?随着存款资金量的增大,3-4%的利率能坚持多久?这些更本质的问题也在困扰着作为投资人的我们。对这些问题,我们有一些观察和思考,但还远远不够:我们看到一个至少10亿美金的CeFi市场,抵押借贷的用户在用大约10%的年利率进行借款。由于质押物缺乏大众的接受度,更高的借款利息往往是必须的,可以参照一些用稀有宝石/收藏做抵押的信托借贷产品全球市场的利率本来就不相同,比如中国的借贷成本高,而日本的借贷成本很低。区块链能否可以利用其跨域国界和币种的特性,来拉平全球的利率?DeFi合约,进一步缩减了中介的存在,是否极大降低了跨国界跨币种的交易成本?我期待创业者们给出更好的答案。说到去中介、拉平世界、降低成本、提升效率,这是不是和互联网创业在本质上很像?Uniswap为何在去中心化交易所赛道脱颖而出?

谈了两个借贷项目,下一个我们来聊聊Uniswap。相比其他去中心化交易所,我对Uniswap情有独钟。根据之前十几年的互联网投资经验,颠覆者必定拥有不一样的体验。大量长的和中心化交易所一样的DEX,和中心化交易所相比,在性能,深度等各种交易指标上落后一大截,正在做着契而不舍的追赶,真正的所谓亮点不过是资产的非托管。这些在我看来,很难成为颠覆者。而Uniswap的成功,让我想起了早期互联网创业:极简的团队,在相当长的开发过程中模式受到大量质疑,居然也没什么竞争者;产品诞生于创始人的执着和对用户需求的敏感,上线后发展超乎预期,市场才开始关注原来DEX还可以这么做。

吸引我的另一个点是,Uniswap提供了外汇交换类似的币币交易体验,应该要比买卖股票类似的体验,更容易被大众所接受。这个Kyber做的最早,但Uniswap更进一步,用算法自动做市取代了人工做市商。看起来只要中心化交易所提供着充足的流动性,套利者可以很好的将实际价格反映到Uniswap中。此外,Uniswap做市商提供的流动性池,和上面说到的Compound的资金池类似,在我看来是应用智能合约的最佳场景之一。Uniswap目前存在的问题一个是交易滑点过高,特别是对大额交易来说,这限制了使用场景和对价格敏感的用户人群。另一问题是,币价波动过大的话,可能使做市商获得的交易费不足以覆盖被套利的损失而出现亏损。滑点问题,我看UniswapV2和一些类似的项目都提出了各自的方案,更改现有的价格曲线,在波动不太大的情况下大幅降低现有的滑点。而做市商被套利的问题,可以让做市商自己也成为套利者,在一定程度上进行规避。做市商各自的算法和规则,可能会让不同的做市商之间出现盈利分层。这里顺带说下Curve。稳定币之间的互换,我们认为是刚需。现有中心化交易所也不好解决,0.1%-0.2%的交易手续费,对有美元支撑的大额稳定币互换来说,成本还是太高了。而且大额的交易价格也很难稳定在1:1。实际上,各类稳定币的流通和使用场景各不相同,在DeFi里存贷的利率也有差异,Curve这样的应用有着相当的市场空间。有人会担心Uniswap的商业模式,担心该平台如何获得收益。我觉得,如果用户获取了便利的体验,做市商又能依靠提供流动性成本很低的获取交易费,那么作为平台的Uniswap的捕捉到价值,并不会是难事。下一个大机会:从智能钱包到全球虚拟账户

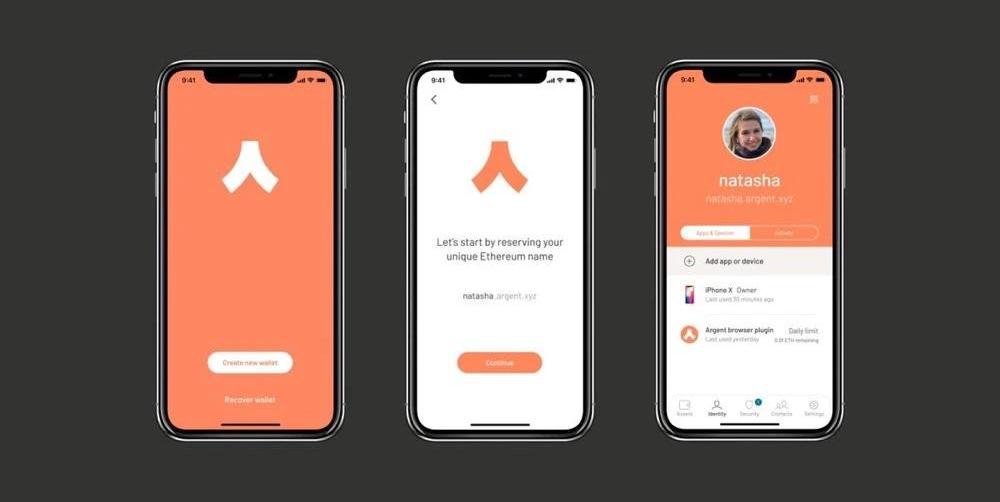

最后想谈谈智能合约钱包,例如Argent。传统钱包对区块链的各种概念没有进行用户体验上的包装,对大众用户来说门槛太高。先不说一大堆不能复制不能截屏的助记词,不知道大家是否有遇到过,小白用户想向你转账ERC20token时,被提示ETH不足时困惑的神情。如果他们没有直接放弃的话,一般是以下三连问:ETH是啥?为什么转账USDT要收ETH,手续费不能收USDT吗?哪里去获得小额的ETH作为手续费?然后?一般就没有然后了。钱包作为大众进入区块链世界的门户,其重要性是不言而喻的。而传统钱包为熟悉区块链的人群开发,对普通用户不够友好,用户转化成本太高。随着智能合约钱包的出现,让我看到了大众进入的可能性。打开Argent,直观的感觉是更像一个银行app,没有助记词,私钥可以通过朋友或者邮箱/手机确认「恢复」。可以方便的接入DeFi进行「理财」和「借贷」,甚至贴心的帮你计算好获得了多少利息。像不像余额宝?

结合之前谈到的美元余额宝的机会,和USDC/PAX与美元互换的便利性,进一步把Token包装成数字美元,而弱化背后的稳定币都是有可能的。对用户来说,这就是个可以获取更高活期利息的美元余额宝,用户不用管你背后用的是USDC还是PAX,使用的平台是Compound还是CeFi,我存进来美元,到时候利息加本金取走也是美元就好了。把这个思路再延伸一步,是否有可能利用数字货币,产生一个全球虚拟账户的概念?以某种法币或稳定币计价,在数字货币的世界里进行投资,理财和借贷。当用户在不同国家使用时,能即时兑换成当地货币,进行消费和转账,绕开现行的SWIFT和Visa/Master体系,这本身具有巨大价值和潜力。看向未来:这仅仅是一个开始

总的来说,如今的区块链行业,看上去好像只有金融应用落地。这也容易理解,金融是个足够大足够传统的领域,基于互联网的FinTech要么转变成了大数据公司,要么由于资金池的人为管理问题而陷入泥潭。互联网连接一切的特性,被国家和货币的边界所打断,从本质来讲并没有特别成功的改造金融领域。我期待新的创业者和区块链技术,能实现金融领域的全新改造。现在来看,区块链行业的现状有点像2008-2009年的移动互联网,AppStore里充斥着各种成功的小游戏。然而,游戏只是今后十年移动互联爆发的起点。我想,金融对于区块链来说,也是这样。

编者按:本文来自互链脉搏,作者:梁山花荣,Odaily星球日报经授权转载。今年以来,二三线城市推进区块链产业发展的步伐开始加快.

离比特币减半时间还有五天。相信大部分投资者都是第一次经历真正的比特币产量减半,基本上已经成为了2020年币圈的头等大事,随着减半时间的临近,关注减半的新朋友也越来越多,这对于加密货币市场确实是好.

今日凌晨十二点多,DASH完成了减产,不出预料的未引起市场的太大关注,也未在行情层面产生影响,大家当前的目光,都放在半个月后的比特币减半身上.

今天是五一假期的最后一天,依旧以简更为主。五一期间的大盘行情,以震荡走势为主,意在消耗4.29-4.30日突破7800-8000美金前期强压区间后暴力上涨的获利筹码.

Odaily星球日报译者|念银思唐尽管被多次“宣告死亡”、被认为是泡沫、还被全球最著名投资者之一——巴菲特不止一次地谴责为“老鼠药”。但比特币又一次卷土重来,不禁让人回想起它曾经的辉煌岁月.

本文来自:哈希派,作者:LucyCheng,星球日报经授权转发。 11岁的小朋友都在干什么?上学、做作业,没事的时候打打游戏、踢踢足球、看看动漫......但两年前同为11岁的美国小男孩Andr.