Overview概述观点一:BIKI、GATE交易所中的比特币三倍做多ETF追踪误差大于三倍。

观点二:BIKI的追踪误差总体而言小于GATE交易所。

Report报告什么是ETF

ETF是英文Exchange-TradedFund的缩写,意思是可以在交易所交易的基金,我们如果看交易所提出正式的名称,应更能理解ETF的真正意义和这个商品的特色。ETF交易所正式的名称是「交易所交易型基金」,将这个名称拆成三部分正好可以说明ETF是什么。首先是「交易所」,ETF被设计成被动追踪资产表现,是一项在交易所交易的指数化投资的商品;其次是「交易型」,ETF透过独特交易架构的设计,使它可以像一般股票在集中市场挂牌交易;最后是「基金」,ETF在国内是采取类似共同基金的模式,由投信公司管理,并发行受益凭证做为资产持有的表征。基金就是一种委托关系。你委托专业机构(基金管理公司),它受你的委托帮你管理资金和进行投资。总而言之,ETF是被动追踪资产表现的共同基金,其投资组合尽可能的完全比照资产组成,并且在集中市场挂牌,如同一般股票交易买卖。举个简单的例子,由StateStreetGlobalAdvisors设计的SPDRS&P500ETF(Ticker:SPY)就是追踪标普500指数的基金。

MaskEX交易所与加密托管服务商HyperBC达成战略合作:据官方消息,MaskEX交易所与加密托管服务商HyperBC达成战略合作,HyperBC将为MaskEX提供加密支付解决方案,在MaskEX的业务场景中为用户提供高效、安全的支付体验。

MaskEX旨在为机构用户、家族基金、个人用户提供投资加密货币市场的专业解决方案与具有竞争力的产品,使用户能够在不断变化的加密金融市场中稳健获得价值。

HyperBC 是行业领先的资产托管解决方案提供商,为企业在区块链上存储和管理他们的数字资产提供安全保障。HyperBC拥有行业领先的安全性和风险控制技术,为用户提供定制和可扩展的加密资产托管解决方案,自 2017 年成立以来,HyperBC为全球 50 多家企业提供资产托管服务,资金总额逾百亿美元。[2022/11/16 13:11:38]

来源:YahooFinance而现在交易所上线的比特币ETF,如果按照标准的ETF架构进行的话,可以理解为一个追踪比特币价格的指数基金,基金的底层资产是比特币。ETF与股票、债券的区别

同样都是在交易所交易的,ETF与股票和债券有本质的区别。股票:代表一种股权(拥有权),享受经营的分红,收益较高,同时承担经营的风险,风险较大债券:代表一种债权,提前约定收益,收益较低,利息不受经营的影响,风险较小ETF基金:依托的资产可以是股票,也可以是债券,一般来说选择很自由。ETF由于其基金的性质,收益小于股票,大于债券,相对应,风险小于股票,大于债券。杠杆型ETF

霍比特交易所首发项目MIS持续上涨,较24小时前价格已超1倍涨幅:据霍比特HBTC行情页显示,平台首发项目币种MIS(Themis)今日持续上涨,相较24小时前价格已超过1倍涨幅,截至快讯时间,MIS暂报价1.678USDT。

Themis,一种分布式预言机解决方案。Themis可根据需求,提供针对随机数预言机、链上资产价格预言机、计算性预言机等应用场景,并提供了一整套技术解决方案,包含抵押资产成为数据提供方、挑战验证、防止攻击算法、仲裁协议、生态激励协议等模块。

霍比特交易所是100%持币者共享的交易平台,推出全新的10倍PE定价回购模型及霍比特队长激励模型,并推出平台资产透明和交易数据可信机制。霍比特交易所由火币、OKEx等56家资本共同投资,主营币币、合约、杠杆、期权等业务,平台上主流币及合约交易拥有优秀流动性和深度。[2020/8/14]

杠杆ETF是使用杠杆来放大投资回报的ETF。杠杆ETF和普通ETF一样都是追踪某些证券市场的指数,只不过他们衍生出了两倍或三倍的回报,还可以提供反向的看空ETF。杠杆ETF并没有其他普通ETF那么长的历史。不过短期数据表明他们最适合短线操作者,比如当日交易者或非常频繁的操作者。我们用下面的例子来说明杠杆ETF的表现:假设在一个很动荡的时期,S&P500指数第一天下跌5%,而第二天又上升4%。那么相应的指数在这两天内则下跌了1.2%(因为0.95×1.04=0.988)。那么一个正常的追踪S&P500指数的ETF将会有非常相似的跌幅,再减去MER和它的追踪误差。如果忽略掉MER和追踪误差来简化计算,一个3×(三倍)杠杆ETF在同样这两天内则会下跌4.8%(因为0.85×1.12=0.952)。可以看出来,这个跌幅并不是简单地把指数下跌的1.2%乘以3得3.6%。对于双倍杠杆ETF来说,若第一天跌10%,第二天需要涨11.1%才可以回复原来的价值。随着时间拉长,复合效应会使这个差距越来越大。所以,假设你持有了一支三倍杠杆ETF一个月,而在此期间其追踪指数下跌了10%,那么这支杠杆ETF的跌幅很可能远不止30%。杠杆型ETF调仓

新加坡BitSG币星交易所开启全面防御 阻击黑客进攻:据币星官方5月18日最新消息:BitSG官网及APP仍处在被黑客连续不间断攻击中,上一周遭到黑客DDOS攻击峰值达到200GB,CC攻击累计超过100万次。

通过技术人员与安全公司的通力配合拦截,并没有对官网及APP造成大的威胁,用户的访问、浏览、登录体验未受到影响。[2020/5/18]

杠杆ETF每天收益是标的指数每天收益的杠杆倍数,因此杠杆ETF需要通过每天调仓来保持稳定的杠杆倍数。第一种是通过调整期货头寸来保持稳定的杠杆倍数。第二种是通过调整互换头寸来保持稳定的杠杆倍数。杠杆ETF的调仓操作其实是一个“追涨杀跌”的过程,当标的指数上涨时,基金的杠杆就会低于目标杠杆,因此基金管理者需要以高价位做多衍生品来增加组合杠杆;当标的指数下降时,基金的杠杆就会高于目标杠杆,因此基金管理者需要以低价位做空衍生品来降低组合杠杆。简单来说,如果给你资金创建一个杠杆ETF来实现比特币三倍的每日回报表现,最简单的思路就是借钱,借个两倍。例如,ETF净值是100块,我想要追踪指数当日三倍的表现,那我就向别人借200块,把这200块买入比特币,这样我的敞口就是300块。第二天比特币涨了10%,我三倍杠杆的ETF净值就增长了30,达到了130,那如果我仍然保持原来借的200,那我的敞口就变成了330,敞口就不再是净值的三倍。那第三天如果指数再涨10%,我的净值就是163,我当日的净值的回报就是25.38%,低于了当日指数涨幅的三倍,这就乱了套了。所以我必须要调仓,在第三天开始前再借个30,把敞口增加到360,来实现我对投资者的承诺。当然现实生活中调仓都是通过期货或者掉期合约来完成的杠杆ETF的隐藏陷阱

声音 | John McAfee:加密货币价值不需要交易所来告知 经济本身可以成为向导:John McAfee今日发推称,我们不需要被告知一美元的价值。我们的价值意识来自于商品和服务。在加密世界中,我们不需要交易所来告诉我们价值。经济本身可以成为我们的向导。但首先,我们必须按照预期使用加密货币。[2019/5/30]

杠杆ETF的调仓频率大多为每日。例如,在不考虑管理费、手续费等成本的情况下,每日调仓的结果是ETF每日收益率达到标的每日收益率的约定倍数,每月调仓的结果是ETF每月收益率达到标的收益每月收益率的约定倍数。而这种每天一次的实施成本颇为可观,除去交易成本,如果使用期货合约的话基金还会存在contango损耗,意思就是在期货升水的时候,你滚动合约时总会高买低卖,造成损失。因此长期持有风险极高。用一个实际的案例来说明就会更清楚了,下图黑色线是天然气的ETF走势,蓝色线是天然气反向3倍ETF走势,红色线是天然气反向3倍ETF走势,从黑色线可以清楚看出,过去5年来天然气的表现相当地不好,假设你在5年前独具慧眼,已经判断出天然气的走势会持续下跌,按照常理来说,想赚大钱最好的办法应该就是去买进反向3倍ETF。如果你这样做的话,没错,刚开始有一段时间你的确是会看到你的利润大幅上升,但随着时间的经过,即使整体的走势依然是往下的,但你的利润却渐渐流失了,5年下来即使你都看对了走势,依然是赔的一蹋糊涂,不论是正向或反向3倍最后都下跌超过60%。

动态 | VNX交易所与卢森堡大学合作 旨在提高数字资产安全性:据卢森堡时报报道,总部位于卢森堡的VNX Exchange与卢森堡大学展开新合作,旨在提高数字资产的安全性。[2018/11/24]

来源:yahoofinance加密货币交易所的杠杆ETF

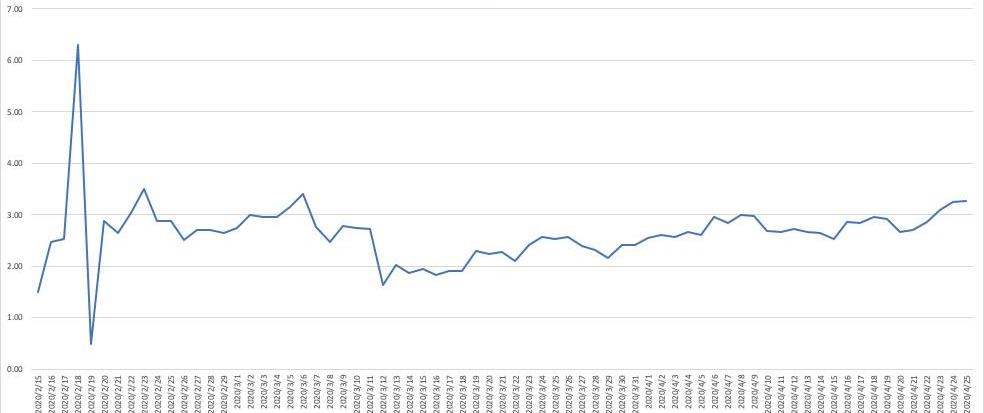

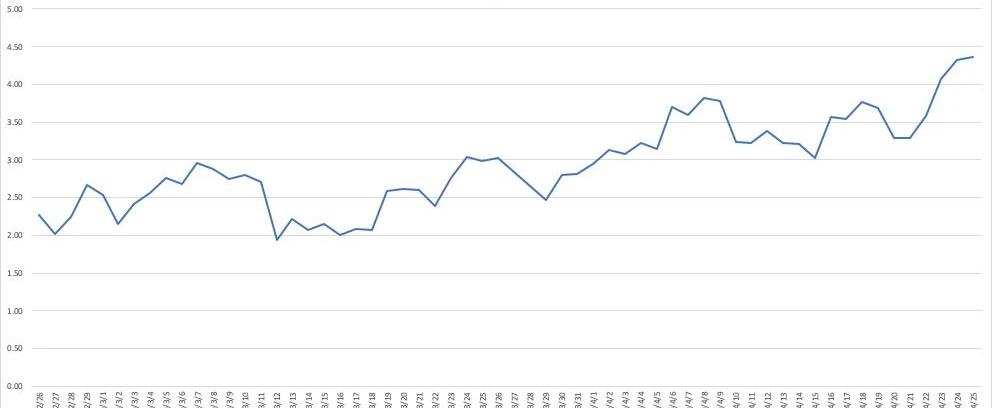

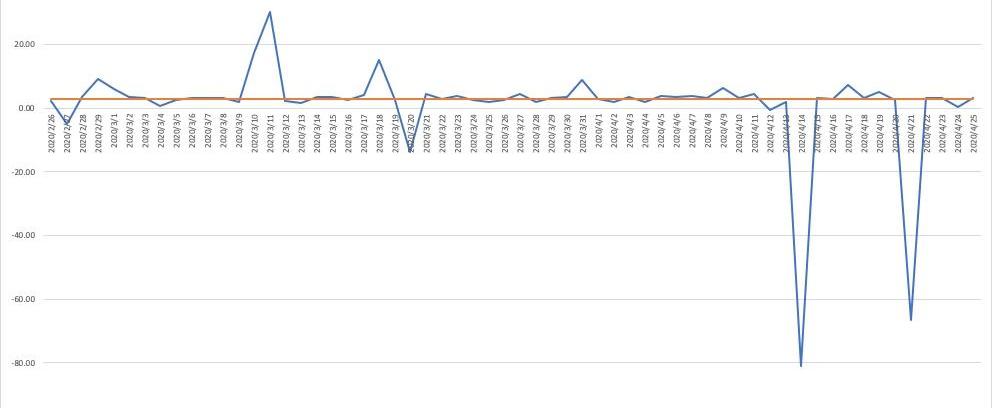

首先,我们来看一下BIKI交易所的杠杆ETFBTC3L/USDT的表现。

来源:BIKI

来源:BIKI当日追踪倍数——橙色为三倍线

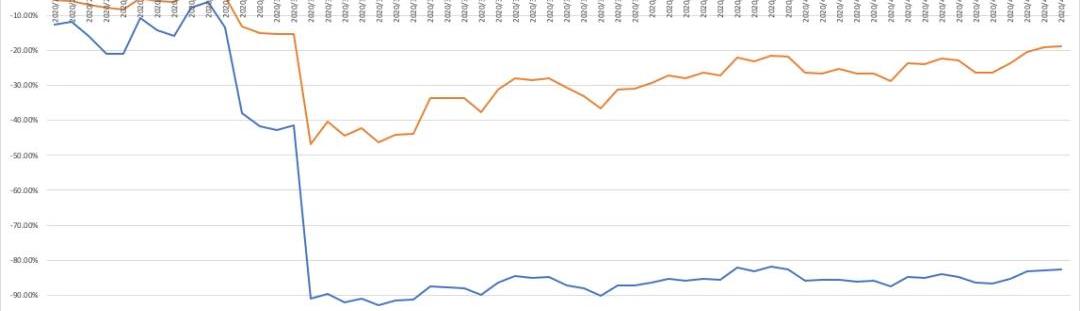

来源:BIKI从这两张图中我们可以看出,BIKI交易所的杠杆ETF并没有100%进行三倍追踪。这里存在两种可能性:第一,其ETF并没有按照现货进行追踪,而是利用合约进行三倍的追踪。第二,ETF并没有进行每日调仓,仅仅是在ETF开仓时锚定了三倍追踪。又或者是两者兼有。对于追踪误差,BIKI在问答中给出了如下解释:「我们会对杠杆ETF产品背后的投资组合进行定期再平衡,从而使得组合杠杆比率与约定比率不会偏离过大。通常情况下我们会每24小时进行仓位再平衡,而当出现剧烈波动时,若标的资产相较于上一个再平衡点波动幅度超过给定阈值(初期我们将该阈值对于3倍多空设置为15%,未来如果其他倍数的产品,阈值可能会不同。),我们也会进行临时再平衡,来控制投资组合的风险。临时再平衡只针对因为该波动幅度出现亏损的一方,即如果BTC涨幅达到15%,我们会对-3倍的杠杆ETF做再平衡,对其他产品不做调整。」对于这种解释,我们可以从二月十九日和二十日的操作看到15%调仓的迹象,但是究竟是针对现货进行调仓,还是针对合约进行调仓,我们不得而知。

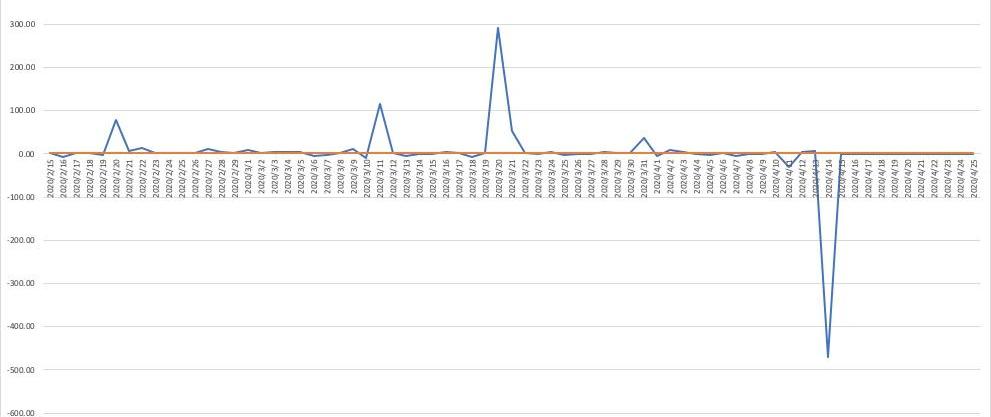

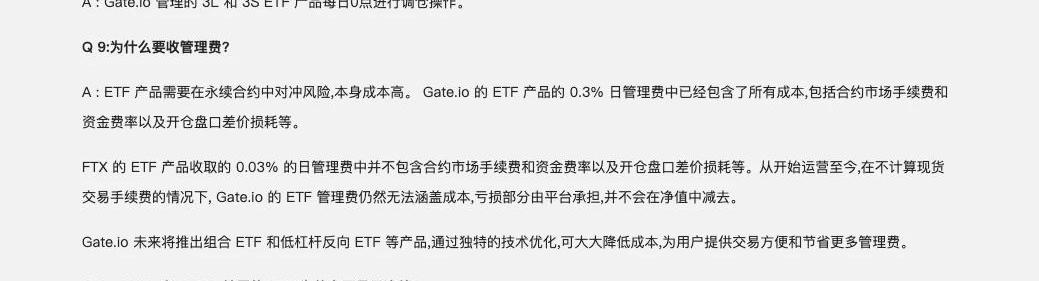

来源:Gate.io

来源:Gate.io当日追踪倍数——橙色为三倍线

来源:Gate.ioGate交易所的杠杆ETFBTC3L/USDT也有同样的追踪问题,整体来看,Gate交易所杠杆ETF随着币价的上涨,追踪倍数正在逐渐增加,这更像是没有进行每日调仓或者其ETF背后进行调仓的基础资产为合约而不是现货。对此,Gate.io在产品文档中给出了如下解释:「ETF产品需要在永续合约中对冲风险,本身成本高。Gate.io的ETF产品的0.3%日管理费中已经包含了所有成本,包括合约市场手续费和资金费率以及开仓盘口差价损耗等。FTX的ETF产品收取的0.03%的日管理费中并不包含合约市场手续费和资金费率以及开仓盘口差价损耗等。从开始运营至今,在不计算现货交易手续费的情况下,Gate.io的ETF管理费仍然无法涵盖成本,亏损部分由平台承担,并不会在净值中减去。」

来源:Gate.io帮助中心且不说管理费究竟是0.03%还是0.3%的模糊不清,针对此说辞,我们即使在消除管理费之后,也没能获取一个更加平滑的曲线。事实上,因为其杠杆特性,杠杆ETF的追踪倍数并不会一直保持3倍,这是非常合理的。我们其实可以理解,调仓机制从根上说是趋势投资里不高明的一种思路,在上涨时追加下注,在下跌时却撤回杠杆,因此在单边趋势的市场上表现逆天,但是一旦市场出现波动,则血本无归。只可惜长期来看世界上没有不波动的市场,因此也就没有了不损耗的杠杆ETF。追踪倍数的逐渐增加,在单边上行行情上对于购买杠杆ETF产品的投资者来说是一件好事,这说明其收益针对现货也会不断增加。但是,如果面临的是单边下行行情呢?Conclusion结语对于一般投资者来说,除非你能够确定你面临的是单边行情,否则对于杠杆ETF这类产品,我们的建议只有两个字:别碰。

标签:BANBANDAINChainbanana币购买bandprotocolRentalChainlvctripchains

交易性格是指我们交易时候体现出来的某一性格特点。我们的自身的交易性格决定了我们选择什么样的交易策略,操作哲学.

编者按:本文来自区块101,作者七七,Odaily星球日报经授权转载。 2020年5月11日,区块101由币安七七对话AlchemyPay联合创始人施襄,这位前众安科技副总裁、微指数创始人跟大家.

编者按:本文来自加密谷Live,作者:DeFi.cxStaff,翻译:子铭,Odaily星球日报经授权转载。DeFi协议需要预言机:没有预言机,DeFi协议就无法获得正常运行所需的所有数据.

作者:NEST爱好者_CryptoData2020年2月6日,以太坊DeFi生态中锁定的ETH和ERC-20代币的总价值超过10亿美金.

编者按:本文来自链闻ChainNews,撰文:殷耀平,星球日报经授权发布。加密市场的爆发催生了加密对冲基金的成立,并迅速发展为增长最迅猛的对冲基金策略之一,成为对冲基金行业中的「狂野西部」.

编者按:本文来自Cointelegraph中文,作者:BENJAMINPIRUS,Odaily星球日报经授权转载.