June2022,Simon

DataSource:FootprintAnalyticsStablecoinsAftertheUSTEventDashboard

曾经一度被看好的稳定币UST从5月9日开始暴跌让整个稳定币市场都发生震动。人们本以为UST终于找到了一条算法稳定币的出路,最终也近乎一夜归零。

UST的失败原因主要来自于市场突然出现的大规模抛售,UST脱钩后导致LUNA过量被Mint,迅速膨胀贬值的LUNA不足以将UST重新挂钩至1美元。UST和LUNA相继跌至近乎零,两者在设计时本想互相依托,最终却变成了互相拖累。

UST的市值本已超越BUSD成为继USDT、USDC后的第三大稳定币,第一大算法稳定币,但崩盘也不过一瞬间。稳定币不再稳定,信任危机才是杀死项目的元凶。

但危机到来的同时往往也伴随着机遇,稳定币市场的格局又将有怎么的变化?

稳定币市场

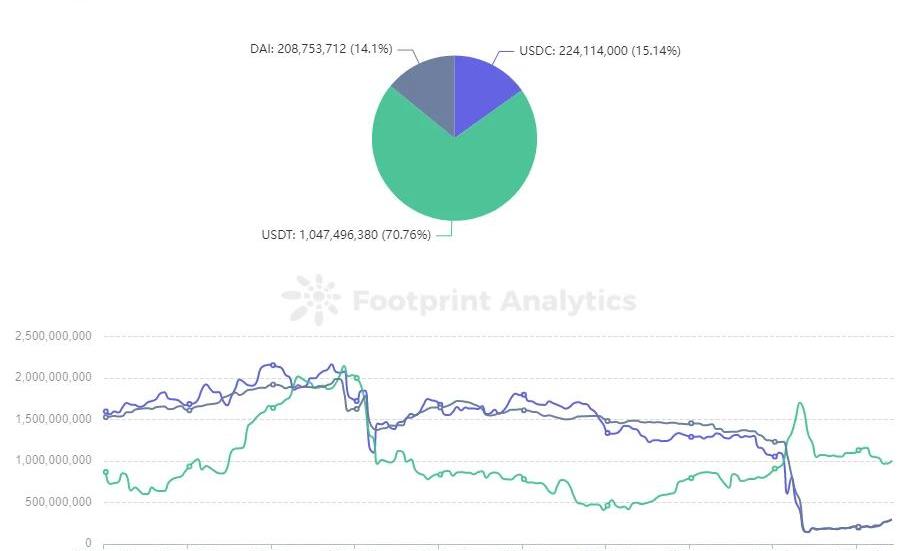

法币稳定币以USDT和USDC为首,两者几乎占据稳定币市场80%的市值。虽然以法币质押有悖于去中心化,在透明度与合规性方面也存在较多问题,但在高风险的加密货币世界中对稳定币的避险需求十分旺盛。

Lord Justice Birss:仅比特币的学术文献就足以质疑区块链的完全去中心化性质:金色财经报道,英格兰和威尔士上诉法院法官Lord Justice Birss 表示,仅比特币的学术文献就足以质疑区块链的完全去中心化性质。如果比特币的去中心化治理真的是一个神话,那么根据我的判断,比特币开发者对财产的真正所有者负有信托责任的提交意见有很多话要说。[2023/6/11 21:29:11]

USDT在这次危机之前就负面消息不断,如信息不透明、多次因撒谎被美国监管机构处罚。UST的问题让USDT曾经的负面新闻再次被人们想起,反映在USDT的市值下降了100多亿美元,截止到6月5日下降到725亿美元。

USDT用户的出逃还反映在Curve的3pool中。根据FootprintAnalytics的数据显示,USDT此前在池子中大部分时间都保持在20%到30%的占比,UST事件后池子中USDT的占比迅速上升,最高时达到83%。这显示了用户因担心USDT的安全性,疯狂将手中的USDT抛售换成了DAI和USDC。

Trust Machines:2023年第一季度比特币用例出现爆炸式增长:4月30日消息,根据比特币生态系统公司Trust Machines的最新研究,在2023年第一季度,“比特币用例出现了爆炸式增长”。

该报告将比特币NFT、比特币域名服务(BNS)和Stacks区块链(一个比特币智能合约平台,为Trust Machines的大部分生态系统提供动力)的最新发展确定为推动新增长和采用的关键用例。(CoinDesk)[2023/5/1 14:36:19]

FootprintAnalytics-Curve3poolinEthereum

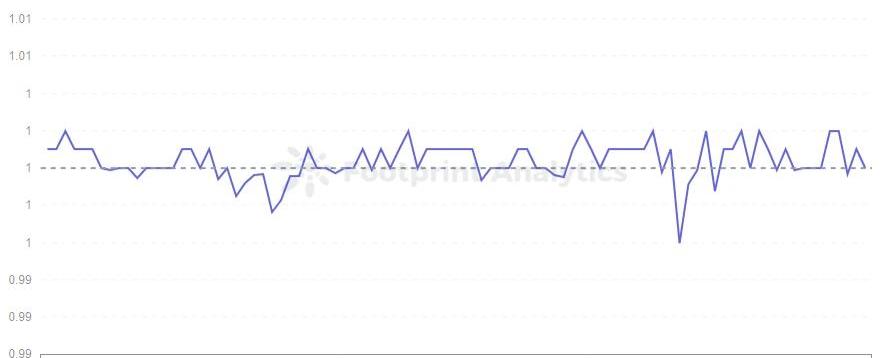

USDT的价格大部分时间都略高于1美元,此次事件也让USDT的价格达到近三个月的低点。不过Tether的首席技术官PaoloArdoino表示已从稳定币中撤出了70亿美元使其重新与美元挂钩,并称如果市场需要还可以继续。

FootprintAnalytics-USDTPriceTrend

此举动使部分用户重拾信心,在Curve3Pool中的比例也略有下降,截止到6月5日为61%。USDT在市值上有所下降,但整体比例变化并不大,仍在46%左右。UST由原来占比10%迅速崩盘到不足1%,那UST丢掉的份额去了哪呢?

美国国会研究机构CRS评估UST崩盘事件,称稳定币存在监管漏洞:5月17日消息,支持美国国会的立法机构国会研究服务(CRS)发布了一份文件,其中包含算法稳定币的概述,并指出了在UST崩盘事件中值得关注的关键因素。

在这份报告中,CRS将UST的事故描述为“run-like(类似挤兑)”的情景,并假设存在与此类事件风险相关的政策问题。根据CRS的说法,当持有者对支持该资产锚定美元的储备持怀疑态度时,“挤兑”局面就开始了。随后,大量投资者同时撤出投资,造成了负面的多米诺效应,进而威胁到加密生态系统和传统金融系统的稳定。

该研究机构进一步解释说,在传统金融中,类似挤兑的情况受到监管和银行存款保险、流动性工具等其他措施的保护。这降低了那些考虑撤资者的动机。

另一方面,CRS指出,稳定币行业没有得到“充分监管”,其监管框架可能存在漏洞。此外,CRS强调了现有的政策建议,包括可能会限制可以支持稳定币的资产,以及建立报告要求等。(Cointelegraph)[2022/5/17 3:22:23]

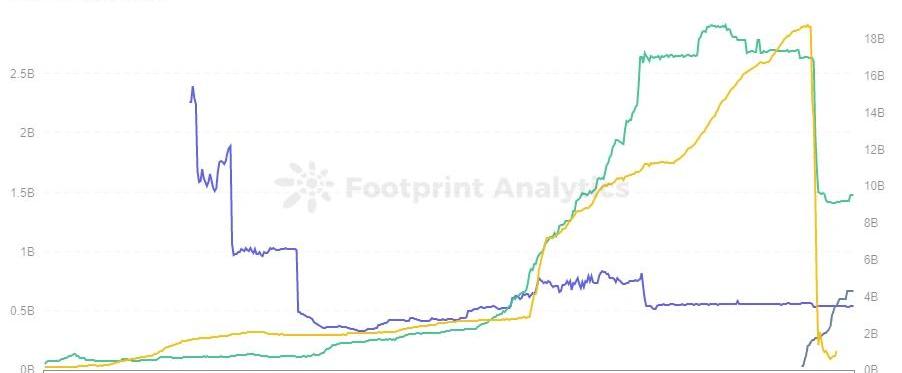

根据FootprintAnalytics的数据可以看到,USDC是本次事件的最大受益者。USDC的市值由原本的483亿美元上升至541亿美元,市场份额也由27%上升至34%。一直排名第二的USDC似乎迎来了新的机遇。

孙宇晨买入逾100万枚UST,并表示“可能有秘密计划”:5月8日消息,孙宇晨在推特上表示正在购买UST,并回复Terra创始人Do Kwon称:“可能有秘密计划”。

Etherscan数据显示,链上标记为Justin Sun的地址(0x3ddfa8ec3052539b6c9549f12cea2c295cff5296)于15:10通过Curve平台买入逾100万枚UST。[2022/5/8 2:58:40]

FootprintAnalytics-MarketCapofStablecoin

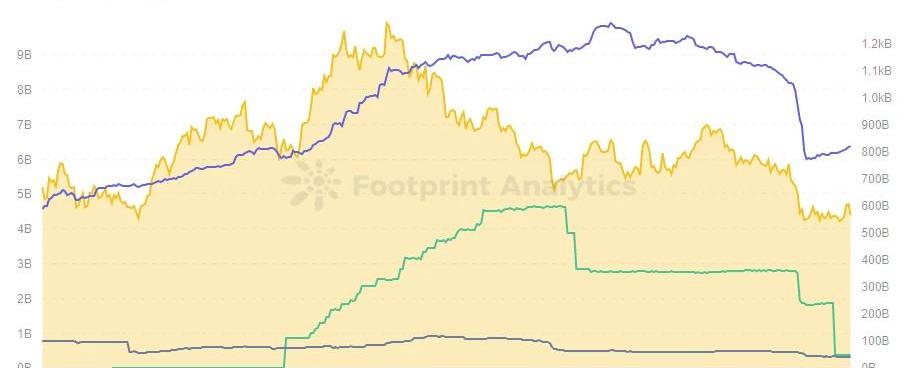

超额抵押稳定币市场

超额抵押稳定币在本次事件中也受到不少影响,DAI和MIM的市值都下跌了20亿美元,MIM的市值已跌至与LUSD差不多。但此下跌趋势早在UST暴跌前的5月6日就已经开始了。

FootprintAnalytics-OvercollateralizedStablecoinvsBTCMarketCap

苏富比、Nifty?Gateway联合拍卖会正式落槌,孙宇晨所创办的JUST?NFT基金获拍Pak全套NFT作品:据最新消息,4月12日至4月14日,由孙宇晨所创立的JUST?NFT基金在苏富比与Nifty?Gateway联合主办的主题为“The?Fungible?Collection?”的拍卖会上成功拍得知名艺术家Pak的全套NFT作品《Cube》,JUST?NFT基金的艺术品收藏实现了进一步丰富。Pak创作的NFT系列作品《Cube》,是本次拍卖会的重点作品,该系列共包含8个作品,JUST?NFT基金总共拍得1686个立方体。随着拍卖会的落槌,JUST?NFT基金与全球最大的NFT拍卖行佳士得、苏富比、Nifty?Gateway均完成了合作。标志着JUST?NFT基金在艺术拍卖机构领域的合作版图的不断扩张与完整,全方位赋能NFT行业的发展。据悉,在此之前,JUST?NFT基金已经投入总价值超5643万美金购买了Beeple、毕加索、安迪?沃霍尔三位著名艺术家的三幅NFT作品、《时代》杂志首次提及电脑的封面NFT等,这些作品在世界上具有广泛的影响力。

JUST?NFT基金由孙宇晨于2021年3月29日创立,JUST?NFT基金的使命是促成全球顶级艺术品的NFT化与区块链化,成为NFT领域的ARK方舟明星基金。JUST?NFT基金将搭建艺术家与区块链桥梁,支持加密世界原生NFT艺术家的成长。[2021/4/18 20:33:34]

由于DAI多由BTC、ETH等资产抵押生产,MIM以生息资产抵。而大多数加密货币的价格都与BTC有着正相关关系,当大部分加密货币价格迅速下跌时,它们作为抵押品生成的超额抵押稳定币也会受到牵连。

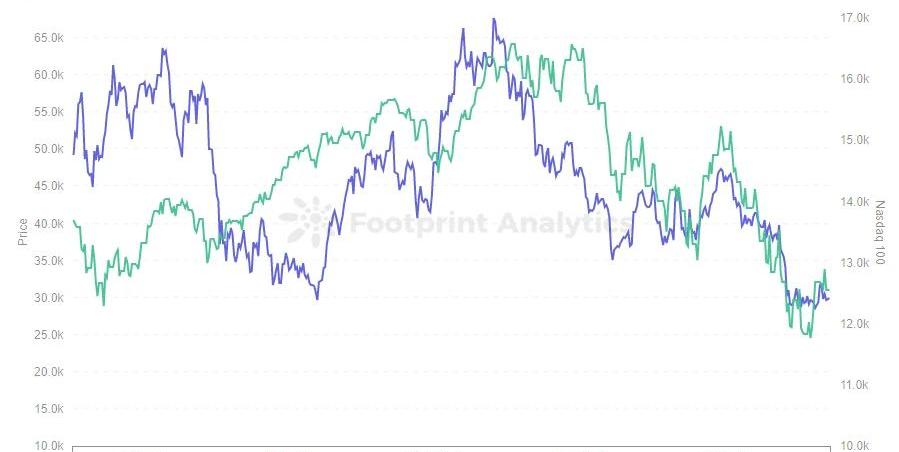

牵动着加密货币价格的BTC近期开始发生下跌又与美国市场有着相关。美联储为阻止通货膨胀采取了加息的措施,从而引起了美股的下跌。从Nasdaq100Index中也能看到明显的下跌趋势。

在FootprintAnalytics的数据可以体现出,在2021年7月之前BTC的价格与Nasdaq100Index的关系基本不相关,但之后两者的相关性越来越强。整个加密货币的波动都受到美股的影响,曾经进入加密货币的用户一部分是为了避险,但现在看来好像没能实现这一目标。

FootprintAnalytics-BTCTokenPricevsNasdaq100

此次UST的暴跌无疑对超额抵押稳定币又带来了一个打击,由于Terra创始人DoKnow购买了大量BTC作为UST的保证金对市场造成进一步下行压力,恐慌心理让更多人抛售BTC。DoKnow拯救UST的计划未成功,还让BTC的价格创下近1年最低,从而进一步影响超额抵押稳定币的清算情况。

但DAI的铸造除了通过ETH、BTC等抵押,还有大量通过USDC、USDP这类稳定币发行的。因此DAI把影响控制在了有限的范围内,近期还有上升趋势。相比而言MIM的形势不算太好,市值在1月跌去20亿美元后,5月又跌掉20亿美元。

算法稳定币市场

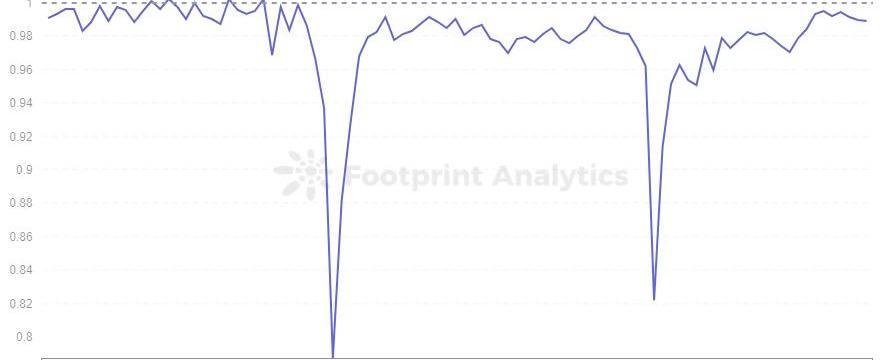

UST的脱锚把人们对算法稳定币刚建立的信心又粉碎掉了,与其有着相似机制在Waves公链上的USDN价格在5月11日也瞬间脱锚到0.8美元,随后逐步拉回。但截止到6月5日,价格仍在0.989美元未完全锚定。从FootprintAnalytics看到,USDN也不是第一次发生如此严重的脱锚,它对美元的锚定一直都不稳定。

FootprintAnalytics-USDNPriceTrend

作为曾经市值与UST相当的FRAX也骤降了10亿美元。由于FRAX的铸造同时需要USDC和FXS,USDC作为抵押的部分,FXS作为算法的部分,这让FTAX与完全的算法稳定币比相对更稳定。虽然FXS的价格也发生了下跌,但由于在整体占比不高,FRAX在市值下跌到14亿美元之后有所回升。

FootprintAnalytics-AlgorithmicStablecoinMarketCap

FEI允许用户以1美元的资产铸造稳定币,目前抵押率在168%,且协议中约70%的资产为ETH。FEI的市值并不大,只有5亿美元,也未受到太大的影响。

让人值得注意的是,在大部分稳定币市值下跌的时候,USDD却在逆势上涨。USDD是由Tron发行的稳定币,截止到6月5日以6.7亿美元超越了FEI的市值,Tron也因此上升为在以太坊、BSC之后的第三大TVL的公链。

从UST曾经成功的案例能看到,用户选择稳定币的依据一方面是看安全性,此外便是收益性。USDD可以说是在UST上进行的优化,但USDD的发行、销毁活动和一级市场的活动都由波场联合储备来管理,普通的用户只能在二级市场交易USDD。因此,USDD的稳定主要与波场联合储备以及其批准的白名单相关,与算法并没有太大关系。

这让用户对算法的信任程度转移到了对波场联合储备的信任程度。同时USDD还有30%的刚性利率,如此高的收益对用户有着极高的吸引力。

结语

UST事件让我们看到了一个协议如何由顶峰跌入谷底,由一个巨鲸的抛售点燃了导火索,而最后受伤的都是散户。稳定币的市场也因此受到了不小的打击,但市场的格局也因此发生了微妙的变化。

法币稳定币中USDC借此契机找到了新的增长动力,但是要彻底超越USDT似乎还缺少一个对它更致命的打击。

超额抵押稳定币的市场DAI依旧第一,与后来者的差距更加拉开。曾被看好的MIM已跌至与LUSD的市值差不多。

算法稳定币中根据不同算法机制受到的影响各不相同,其中USDD的涨势引人注目。但以智能合约代码为law的区块链世界,USDD的机制似乎又让权利集中到了波场联合储备。稳定性取决于少数人的决策还可以称为算法稳定币吗?

本文来自FootprintAnalytics社区贡献

FootprintCommunity是一个全球化的互助式数据社区,成员利用可视化的数据,共同创造有传播力的见解。在Footprint社区里,你可以得到帮助,建立链接,交流关于Web3,元宇宙,GameFi与DeFi等区块链相关学习与研究。许多活跃的、多样化的、高参与度的成员通过社区互相激励和支持,一个世界性的用户群被建立起来,以贡献数据、分享见解和推动社区的发展。

以上内容仅为个人观点,仅供参考、交流,不构成投资建议。如存在明显的理解或数据错误,欢迎反馈。

版权声明:

本作品为作者原创,转载请注明出处。商用转载需联系作者授权,擅自商用转载、摘编或利用其它方式使用的,将追究相关法律责任。

标签:USD稳定币USTPRIusdn币下架了吗投资euz稳定币是不是局2023年ustc币能否起来Privi TRAX

据官方消息,TPSCapital已成为波场联合储备的第八位成员和白名单机构,获得铸造波场去中心化稳定币USDD的权利.

May.2022,VincyDataSource:FootprintAnalytics-Web3Dashboard从FootprintAnalytics融资数据来看,区块链行业的Web3的崛起.

据最新消息,截至5月26日,波场去中心化算法稳定币USDD发行总额为575,498,101美元,突破5.7亿美元,对应TRX销毁量为7,275,883,764TRX,超72亿枚.

2022年第二季度以NFT.NYC收尾,新的一周YugaLabs和BAYC占据了头条新闻,eBay积极进军NFT领域。让我们来回顾一下本周NFT领域重要新闻.

本周概览 -加密货币市场迎来了最糟糕的半年,在下半年它又会有怎样的表现?-JaeKwon回归Cosmos.

据最新消息,截止5月24日,波场去中心化算法稳定币USDD发行总额为501,712,602美元,突破5亿美元,对应TRX销毁量为6,394,653,165枚,超63亿枚.