在这篇文章中,我们将介绍DeFi 抵押借贷平台,即Compound Finance,讨论其稳定币的用例,并将其与传统金融(TradFi)的“无风险”利率概念进行比较。我们的目标是将这些概念结合在一起,以探讨不同类型的低风险投资如何在TradFi和加密市场中工作。

本介绍检查了稳定币贷款收益率,并分享了对收益率表现、波动性和推动贷款收益率的因素的见解。

稳定币是不断增长的加密生态系统的一个利基部分,主要被加密货币投资者看作一种实用且具有成本效益的加密货币交易方式。在加密生态系统中,稳定币的发明是很夯的,其拥有以下特性:

与模型经济中使用的法定货币相似,稳定币为在数字货币之间交易或法定货币与数字货币之间进行交易的人提供了价格的稳定性。

稳定币是一种原生加密代币,可以在链上以去中心化的方式进行交易。

随着TradFi世界的投资者越来越多地采用加密货币,稳定币已经成为传统金融世界和加密金融世界之间的自然交换媒介。

传统金融领域和加密金融领域共有的两个核心概念是风险和回报。意料之中的是,投资者可能会要求以更高的风险换取更高的回报。

风险和回报框架的核心是“无风险”利率的概念。在TradFi中,这个比率作为判断所有投资机会的基准,因为它给出了一段时间内零风险投资的回报率。换句话说,投资者通常认为这个基准利率是他们对任何投资预期的最低回报率,因为理性的投资者不会为低于“无风险”利率的回报承担额外的风险。

“无风险”资产的一个例子是美国国债资产,它是由美国政府发行的一种金融工具。当你购买其中一种金融工具时,你就是在把钱借给美国政府,为它的债务提供资金,并支付持续的费用。这些投资被认为是“无风险”的,因为它们的支付由美国政府担保,违约的几率极低。

百万粉丝游戏主播欲买加密货币,向马斯克寻求指导:YouTube和Twitch上拥有数百万粉丝的游戏主播TimTheTatman,在马斯克的“everything to the moon!”推文下评论,询问他应该买哪种加密货币。马斯克没有对此做出回应,他也从来没有分享过任何关于加密货币的建议。[2021/4/17 20:31:01]

“无风险”利率总是与相应的期限/到期日相关联。在上面的例子中,国债资产可以有不同的期限,相应的无风险利率(也称为国债收益率)也不同。

期限可以短至一天,在这种情况下,我们称之为隔夜无风险利率或一般担保利率。该利率与货币市场上的隔夜贷款有关,其价值由该市场的供求关系决定。这些贷款通常由国债等评级较高的资产作抵押,因此也被认为是无风险的。

随着全球对加密资产和相应市场的接受度的提高,基于加密的投资已经成为传统金融市场投资人的一个热门话题。当进入这样一个新的金融市场时,这些投资者通常首先观察到的是无风险利率,因为它将被用作评估其他所有投资机会的锚点。

在加密世界中没有国债的概念,因此,“低风险”(而不是无风险)利率是在Compound Finance等DeFi抵押借贷平台上实现的。我们在这里使用“低风险”一词,是因为Compound Finance和其他许多DeFi抵押借贷平台一样,并不是无风险的,而是存在一定的风险,如智能合约风险和清算风险。在流动性风险的情况下,账户流动性为负的用户将由本协议的其他用户进行清算,使其账户流动性恢复为正(即高于抵押要求)。当清算发生时,清算人可代表借款人偿还部分或全部未偿还贷款,作为回报,清算人可获得借款人持有的折扣金额的抵押品;这个折扣被定义为清算激励。总结DeFi中的风险,我们能得到的最接近无风险的是低风险。

在Compound平台上,用户可以通过智能合约在平台上借贷资产。如上图所示:

借出方首先向Compound的流动性池提供稳定币(或其他支持资产),如DAI。同种币形成了一个巨大的流动资金池(“市场”),可供其他用户借入。

在上图中,借入方可以通过提供其他有价值的币(如ETH)作为抵押,从池中借入稳定币(贷款)。这些贷款被超额抵押以保护借出方,每1美元的ETH作为抵押,只有一部分(比如75美分)可以以稳定币的形式借入。

借出方被发行ctoken来代表他们在流动性池中的相应贡献。

借入方也为他们的抵押存款发行ctoken,因为这些存款将形成他们自己的流动性池,供其他用户借款。

借款人需要为其贷款支付多少利息,以及贷款人可以获得多少利息作为回报,这取决于协议公式(基于供求关系)。

Compound用户通过向贷款池提供流动性来换取ctoken。虽然他持有的cToken的数量在整个过程中保持不变,但每单位cToken可以赎回以获得资金的汇率在不断上升。从贷款池中取出的贷款越多,借款人支付的利率就越多,汇率上升的速度也就越快。因此,从这个意义上说,汇率是贷款人在一段时间内投资的资产价值的指标,从时间T1到时间T2的收益可以简单地表示为

R(T1,T2)=exchangeRate(T2)/exchangeRate(T1)-1

此外,该投资的年化收益率(假设连续复利)可计算为

Y(T1,T2)=log(exchangeRate(T2)) — log(exchangeRate(T1))/(T2-T1)

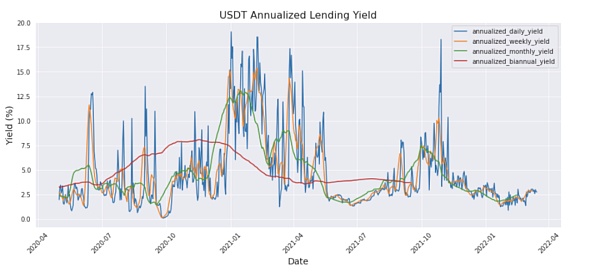

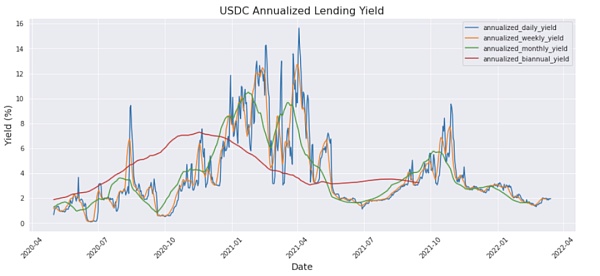

虽然Compound池支持许多稳定币资产,如USDT、USDC、DAI、FEI等,但我们只分析市值排名前两名的稳定币的抵押贷款收益率,即USDT和USDC,市值分别为800亿美元和530亿美元。这两种货币加起来占稳定币总市场的70%以上。

下面是根据上一节的公式得到的日、周、月、年利率的图表。可以看到,日产量波动很大,而周收益率、月收益率和半年收益率分别是先前粒度图的平滑版本。USDT和USDC在图表中有非常相似的模式,因为这两种资产的借贷在2021年初都经历了高收益率和高波动性。这表明,有一些系统性因素正在影响整个DeFi借贷市场。

可能影响贷款收益率的系统性因素的一种假设是涉及加密市场数据,例如 BTC/ETH 价格及其相应的波动率。举个例子(本例风险较高),当BTC和ETH呈上升趋势时,相信很多追逐多头的投资者会从稳定币池借款购买BTC/ETH,然后用购买的BTC/ETH作为抵押,借入更多的稳定币,然后重复这个循环,直到杠杆达到一个令人满意的高水平。这种杠杆效应帮助投资者在BTC/ETH持续上涨时放大他们的回报。

本文通过Compound Finance的视角对DeFi抵押贷款进行了广泛适用的介绍,并将其与TradFi的“无风险”利率进行了比较。

作为数据科学定量研究团队的一员,我们的目标是从定量的角度对这一领域有一个很好的整体理解。

Source:https://blog.coinbase.com/part-1-quantitative-crypto-insight-stablecoins-and-risk-free-rate-9c2e34d7fffc

在4月1号张国荣忌日这一天,腾讯音乐娱乐集团携手环球音乐旗下厂牌宝丽金共同呈现了“张国荣2000年《热·情》演唱会超清修复版”。本场演唱会借助腾讯多媒体实验室技术的修复,让1740万的观众得以在直播间云看演出。 这场曾被流行乐坛奉为巅峰级艺术作品的演唱会,无论从表演形态、服化道,还是艺术理念、观众反响,都堪称一绝。

原文标题:《Berkeley Blockchain Xcelerator: 2022 Cohort Announcement and Ecosystem News》 导读:近日,加州大学伯克利分校区块链加速器公布 2022 年批次孵化项目,Anorra、Auth3 Network 等 20 个项目从 300 份申请中入围。

跨链桥使我们能够获得许多链上的收益和交易机会。 桥接有几种形式,每一种都有其自身的安全性、速度和可靠性的组合。 正在开发的新工具可以解决「桥接三难」的新工具。 未来将是多链的。 跨链桥允许我们在区块链之间转移代币,已经成为大多数 DeFi 用户不可或缺的实用工具。

算法稳定币目前只服务于投机性的DeFi交易应用,几乎没有社会或金融包容性价值, 算法稳定币天生就是脆弱的,这些无抵押的数字资产试图使用金融工具、算法和市场激励来挂钩参考资产的价格,它们根本不稳定,而是处于永久脆弱的状态。到目前为止,几次迭代都难以维持稳定的盯住汇率,有些甚至以灾难性的失败告终。

与彭于晏一起健身是什么体验?如今的虚拟技术真的能让你得偿所愿。国内著名的健身应用Keep已经开始尝试与虚拟形象进行跨界健身互动。 Keep携手虚拟偶像女团A-SOUL的队长贝拉打造了专属的训练课程:虚拟女团燃脂舞、手环舞蹈游戏等。此次互动是跨次元的一大尝试,也是健身与元宇宙的一次破圈融合,获得了一众好评。

与权益证明(PoS)的合并(The Merge)将是迄今为止对以太坊最深刻的升级,其重要性仅次于创世区块。这将是让世界看到一个主要的、分散的系统如何在实际上消除其碳足迹的例子。 近日,以太坊基础设施开发公司ConsenSys发推称,以太坊合并将彻底改变构建和访问以太坊的方式,合并将为以太坊发展带来4大支柱。