今天的研究主题是 stETH/ETH,其交易对流动性正在耗尽。

众所周知, stETH 是 ETH 在 Lido 上的质押版本,其用意在于保护 ETH 在合并后的安全性。

因此,stETH 与 ETH 应该是一比一对应的关系,并在 Curve 上有一个流动性池。?

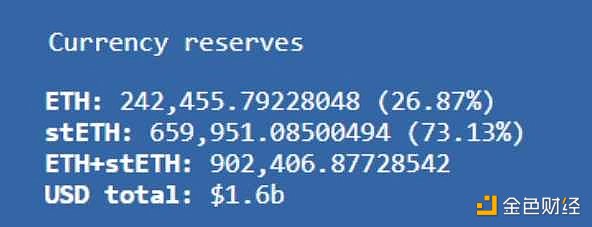

然而,现在 Curve 上的流动性池变得极端不平衡,stETH 的占比已经接近 75%,倾斜比例前所未有。

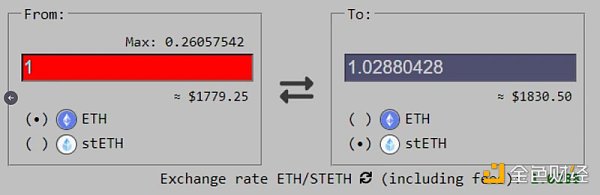

这导致了 stETH 对 ETH 的兑换比例已经变为 1.03:1,并且倾斜程度还在加剧。

理论上来说,脱锚的节奏是由流动性池的倾斜比例和 A 因子决定。

有关 A 因子的问题,可以参照@Tetranode 的推文。简单来说,stETH 池目前正处于临界水平,脱锚随时可能会加速。

stETH 与 ETH 一比一锚定,而且合并几个月内就将发生,现在买入 stETH 似乎是可以躺赚的套利操作,这与没有资产支撑的 UST 有很大不同,那么投资者为什么在退出呢?

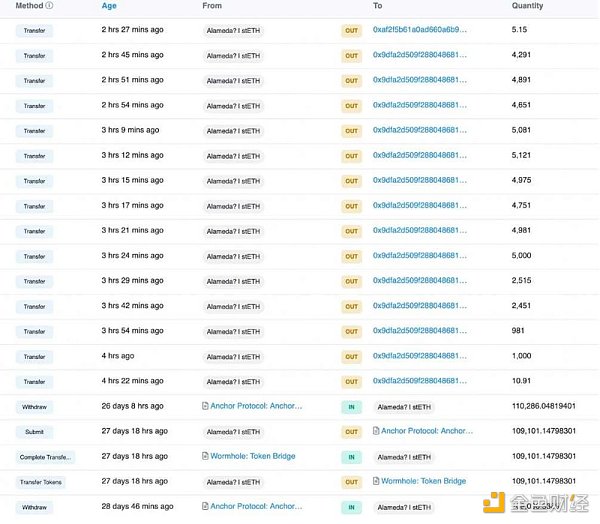

我观察到 Alameda Research 正在撤出他们的仓位。在几个小时内,不顾滑点损失,撤出了接近 5 万枚 stETH。

北京高速公路将支持数字人民币收费:金色财经报道,9月5日,在2021服贸会首钢园会场,首发集团与中国工商银行北京分行等6家银行签署战略合作协议,就数字人民币在高速公路等重点业务领域深度合作达成共识。下一步,首发集团将加速推进数字人民币在高速公路收费等场景的落地应用。[2021/9/6 23:02:54]

众所周知,Alameda 在市场上的嗅觉十分灵敏...

事实上,他们是 Lido 上 stETH 的七大持仓者之一,他们此举很有可能会引发挤兑潮。

再看看其他的大持仓者。从借贷平台 Celsius 开始。

Celsius 拥有接近 45 万枚 stETH,价值约 15 亿美元。他们将这些 stETH 存入 Aave 作为抵押品,借出了约 12 亿美元的资产。

这也许还不算是大问题,但是......

Celsius 正在迅速的消耗其流动性投资者的赎回头寸。

ETC 24小时资金净流入5.03亿元人民币:金色财经监测数据显示,加密货币市场24小时资金净流入排名前三分别为[2021/4/12 20:11:49]

他们利用这数十亿美元的低流动性资产,获取大量贷款来偿还客户的赎回。

Celsius 正在苦苦挣扎,过去一年他们在黑客事件中损失了巨额资金,事情正在变得更糟。

起先是他们在?Stakehound 事件中损失了 7000 万美元。(BlockBeats

注: 6 月 7 日,据 Dirty Bubble Media 消息,加密借贷平台 Celsius Network 在 Stakehound 私钥丢失事件中至少损失 3.5 万枚 ETH。)

然后又在BadgerDAO 被盗事件中损失了 5000 万美元。

除此之外,5 亿美元的客户存款在近期的 LUNA 崩盘事件中灰飞烟灭。他们对客户资金的鲁莽操作实在让人无语。

这些还只是公开信息的被盗损失,并不排除还有其他未知的被盗事件。

投资者现在以每周 5 万 ETH 的速度赎回他们的头寸,意味着 Celsius 只有两个选择:

1. 将他们的 stETH 换成 ETH,再换成 Stablecoin 以增加流动性。

2. 抵押 stETH,用贷款偿还客户。

如果选择第一种方案,他们持有约 45 万枚 stETH,但 Curve 的池子里只有 24.2 万枚 ETH。每一次抛售,都会加剧该交易对的兑换比例倾斜,这对于他们来说损失很大。

Uniswap 上也还有约 500 万美元的 stETH 流动性,此外,CEX 的流动性未知。但 CEX、Uniswap 以及 Curve 上的流动性应该不足以支撑其出售全部头寸,如果可以,他们应该直接就去 CEX 了,而不会在 Curve 上卖。

stETH 的交易对只有 ETH 一种,(FTX 上有 USDC 交易对,但占比很小),这意味着 stETH 换成 ETH 后,ETH 也会面临抛压。

他们用 stETH 贷出了大量资金,而这些数十亿美元的抛压将使其抵押率变得更危险。

假设 stETH 严重脱钩或市场状况变得更糟。

Celsius 可以被清算。借贷变得越来越昂贵,他们的抵押品由于市场状况而失去价值,低于锚定汇率的抛售使其亏损更多,而流动性也会枯竭。负反馈循环。

还有一件事值得注意,Aave 将如何清算 stETH 这种非流动性资产。

他们是为这些资产负责,还是被迫在几个月内不流动,同时冒着 ETH 价格下跌的风险?他们该怎么做?

很大的可能是 Celsius 在清算之前被冻结赎回。

Celsius 只剩下几周的资金,并且由于脱锚、借贷费用而遭受重大损失,并且还存在合并被延迟的风险。被冻结似乎只是时间问题。

我们不要忘记,在这种情况下,它们并不是唯一的巨鲸。当其他巨鲸闻到血腥味时,他们将会推波助澜,做空期货市场的同时清算其他头寸。哦哦,这可能就是为什么 Alameda 倾销 5 万枚 stETH 并换成 Stablecoin……

像 SwissBorg 这样的资产管理平台持有约 8 万枚 stETH 的客户资产。通过其钱包可以发现,他们将 2700 万美元的 stETH 放在 Curve 流动性池,还有有 5.1 万枚 stETH 可用。如果他们撤出流动性池,并抛售 stETH, Celsius 将进退维谷。

盛宴之后,巨鲸在离席,谁会是第一个?

看看今天的交易,已经有一些大规模的退出,包括这笔 2400 枚 stETH的(约合 420 万美元)。

随着 stETH 的流动性越来越低,笔者将持续关注 Celsius 需要清算的其他头寸。约 700 万美元的 LINK,4 亿美元以上的 WBTC,已经在路上了......

大量的散户正在利用杠杆在 Aave 上进行套利交易,如果 ETH 价格崩盘,情形可能会变得非常难看。

每个人都需要抵押品来弥补他们的杠杆并卖出他们的其他头寸。

如果我是 VC 或者做市商,我会这么玩:

1. 清算他们同时做空;

2. 打破 stETH 锚定,促使挤兑潮爆发,ETH 价格崩盘,然后在合并前以较大折扣买入 stETH。

本文只研究了几个主要的 stETH 持有者,其他巨鲸可能还有其他风险。

这似乎是不可避免的。我的目标是获得一些外界的意见,看看我有没有错过什么。

Electric Capital合伙人Maria Shen在推特发表主题帖,当人们现在谈论NFT时,主要谈论的是视觉NFT,但NFT不仅仅是视觉类的艺术品或PFP NFT,并介绍了视觉之外的4类NFT及其用例。 NFT不仅仅是艺术品或PFP。大多数NFT不会从它们的视觉外观中获得价值。让我们看看艺术品或PFP之外的4类NFT。

本文翻译自ADAM《Representative of ADAM American Community : Web3.0 will Usher in Rapid Development in the Next Decade》 2022年6月10日,Consensus(共识大会)2022正在德州Austin举办。

在最近 P2E 经济模型的研究中,我们将人均累积价值作为关键指标进行了分析。在分析过程中,我们发现了一些关于 Axie 经济模型的有趣数据,这些数据给了我们以下收获: 观察 GameFi 经济系统中软货币奖励的新视角 可以跨项目跟踪的新指标(需要来自团队的数据披露) 对可持续性和发展新经济模式的必要性的信念 Axie 经济模型中的三个关键数据是主要分析。

1.金色观察|熊市的模样 在经历了一个动荡的周末后,比特币、以太坊以及其他大大小小的代币在这一周继续大幅下跌。比特币最近7天下挫30%,以太坊近7天跌幅超37%,一些小币种接近归零。Blockworks联合创始人Jason Yanowitz表示:熊市有 3 个阶段。我们刚刚进入第二阶段。

本文翻译自ADAM?Medium《The Retrograder in a Bear Market: An Analyze of the Moat ADAM Built for Investors》 近期加密市场行情的极端走势再次警醒广大投资人,保住本金安全才是投资的第一要务。放眼全球金融市场,波动性超数字货币的都屈指可数。

1.金色观察 | 监管权交给CFTC?美国两党首次尝试为数字资产建立全面监管框架 在周二,美国参议员Kirsten Gillibrand和Cynthia Lummis正式发布了加密监管法案。它有可能为加密货币设定新规则,并将监管权交给商品期货委员会(CFTC)。CFTC作为监管机构或消除用户使用加密货币购买商品的税收担忧。