本周,比特币市场受到大规模去杠杆事件的影响,跌破 2017 年 2 万美元的历史最高价。随着交易所、贷方和对冲基金破产、缺乏流动性或清算,链上 DeFi 市场和链下实体都去杠杆化。

6月18日,比特币在 6 月 18 日跌破 2017 年的历史高点?2 万美元,达到引人注目的17,708美元的低点。但比特币价格又在周日恢复到2万美元的水平。

由于比特币和数字资产是上周末唯一可交易工具,宏观担忧和对美元流动性的需求似乎已被排除在外。由于这一极端的去杠杆事件,我们已经开始看到一些实体的投降信号,包括矿工、长期持有者和总体市场

在本期中,我们将探索这些不同的领域,以评估是否已达到最痛点。

随着市场交易价格低于2017年历史最高价2万美元,投资者的信念和市场盈利受到了极大的考验。

已实现亏损(Realized?Loss)指标衡量以较高价格获得的代币与随后在链上支出时价格之间的总价值增量。已实现亏损创下历史新高,连续三天总体市场已实现亏损超过每天24亿美元,总计73.25亿美元。前面提到的盈利压力似乎在投资者实现亏损时发挥作用。

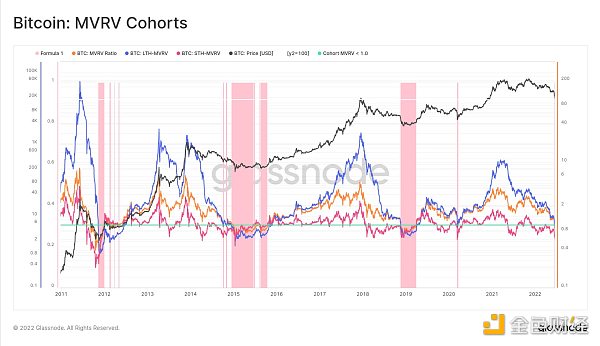

之前三个群组都处于未实现亏损的情况仅与后期熊市投降相一致,这与前述盈利指标相吻合。

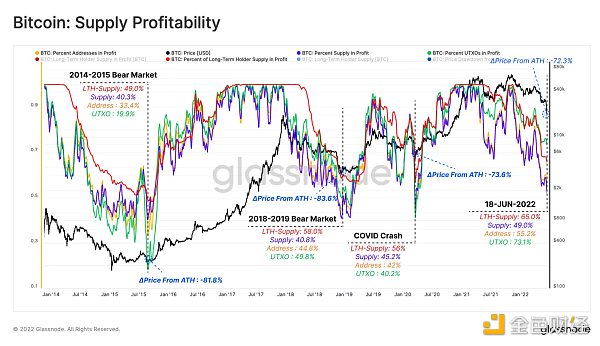

正如我们在之前文章中所说的那样,跟踪熊市延伸的一个有力工具是跨供应和基于钱包指标的利润下降。我们所寻求的是投资者最终财务痛苦的阈值,它在之前的周期中让卖家疲惫不堪。

这些供应中的最痛点阈值可以从不同维度进行调查:

?盈利的供应量下降到只有49.0%,因为市场交易下降到1.76万美元,使超过一半的供应进入未实现亏损。历史上的熊市最低价是在40%到45%的盈利的供应量之间到底。

?盈利的地址评估各个钱包之间的盈利状况,并将相似的结果返回给盈利的供应量。该指标现在仅比 2018-2019 年熊市和 COVID 崩盘时的最低水平高出10%,表明与这两次触底时相比,现在的痛苦略小。

?盈利的 UTXOs(Unspent?Transaction Outputs: 未花费的交易输出)使我们能够根据所有未花费的输出来衡量市场盈利情况。该指标显示,所有未花费的交易输出 (UTXO) 中有 26.7% 处于亏损状态。从历史上看,在熊市的底部,所有 UTXO 中有 50.2% - 81.1% 处于亏损状态。

?盈利的LTH供应量监测长期持有者的盈利情况,以此衡量比特币最强投资者的压力严重程度。目前,35% 的 LTH供应量处于亏损状态。这意味着与过去的熊市相比,这群人承受的痛苦仍然较小,因为在过去的熊市中,LTH的供应量中有42% 至 51%在亏损。

随着时间的推移,代币的损失和深度持有化,这些指标的底线有一个预期的自然漂移。因此,可以认为是周末的抛售使盈利和投资者陷入了历史、意义的财务痛苦程度。

智度股份:公司拥有的区块链技术是元宇宙的重要基础设施:12月29日消息,智度股份(000676.SZ)在投资者互动平台表示,公司看好元宇宙的发展,并在元宇宙领域有所布局,公司拥有的区块链技术是元宇宙的重要基础设施,可以保障用户数字资产、数字身份安全,可以让元宇宙的生态变得更加丰富,广泛应用于元宇宙项目的金融、社交、游戏等领域。公司将持续跟进元宇宙相关技术的发展与应用,抓住元宇宙发展契机,寻求与百度等公司更多合作的可能。(每经网)[2021/12/29 8:10:39]

有充分的理由认为比特币是一种数字商品,像许多商品一样,它往往与其生产成本有关。通过在难度和市值之间运行双对数回归模型,我们可以估计出开采BTC的全部维持成本。

该生产成本模型预测目前BTC应在17,600 美元交易,有趣的是,这是上周末的最低价格。

我们在之前的调查中发现,由于收入下降和生产成本上升,矿工收入面临压力。现在矿工行为证实矿工投降阶段已经开始。第一个证据是算力带(hash?ribbons),它现在已经倒置,因为算力从历史最高价下降了10%,这意味着矿机即将停机。

我们可以使用两种工具进一步验证矿工压力是否在发挥作用:

?Puell Multiple是一个跟踪矿工美元计价收入的振荡器,目前显示总收入比其年平均水平低 61%。从矿工收入下降来看,我们可以认为矿工压力很可能发挥了作用。

?然后,(标准化的)难度压缩带(Difficulty Ribbon Compression)提供了一个明确的矿工压力模型,就像哈希带一样,它监测矿机是否真的要停机。鉴于我们看到最近的难度上升趋势,我们还可以确定 BTC 的生产成本已经增加。

基于这两个模型,持续的矿工收入减少比 2021 年 5 月至 7 月的大迁移(Great Migration)时更糟糕。然而,矿工已经在 2018-2019 年和 2014-2015 年熊市中度过艰难的日子,当时?Puell Multiple达到 0.31 (与年度平均水平相比收入下降69%)。

为了评估矿工投降的可能性,我们可以结合这两个指标,寻找 Puell Multiple?< 0.6 和难度压缩带< 0.06 之间的合适值,作为矿工投降工具(如下图黄色区域所示)。

为进一步支持这一论点,我们还可以估计矿工的已实现价格(不包括 Patoshi 代币)作为其开采余额成本基础的衡量标准,目前的已实现价格为 26,170 美元。

有趣的是,在多种情况下,突出显示的投降区域与市场价格低于估计的矿工已实现价格的时间段重叠。在最近市场崩盘至 1.76 万美元时,这种重叠结构自 COVID 崩盘以来首次被注意到。

由于矿工面临巨大的财务压力,他们的流出量达到每月 5k 到 8k BTC 的速度,与 2018-2019 年的熊市投降事件相当。值得注意的是,在BTC未能保持其持续整合的低位(2.8 万美元)之后,矿工停止支出,并且实际余额以每月 2.2 万比特币的速度增长。

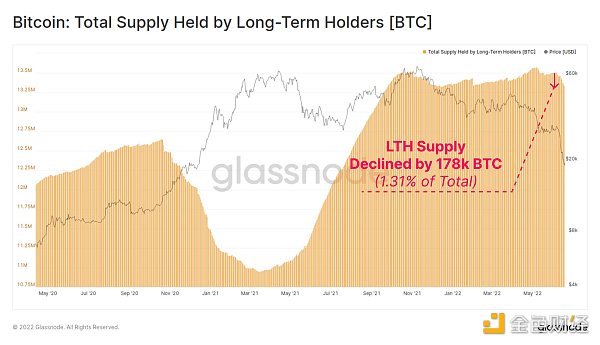

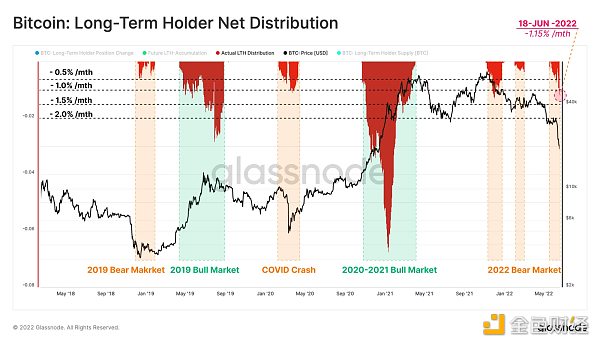

当前熊市即将倒下的多米诺骨牌正在进入一个新阶段。除了矿工,长期持有人现在开始感受到压力,这迫使他们中的许多人加速出售。上周,长期持有人供应量减少了17.8万?BTC,相当于其总持有量的1.31%。

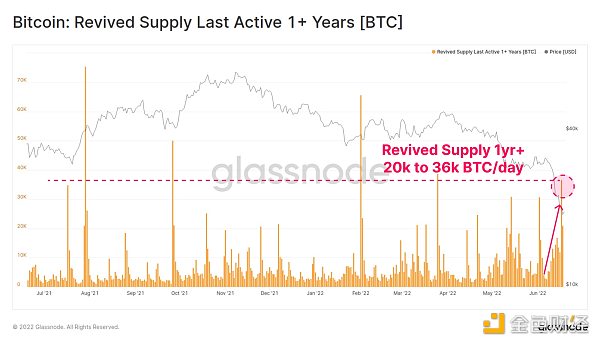

过去一年多的供应量恢复证实了旧代币正在支出,加速到每天2万到3.6万?BTC 的速度。这反映了即使是比特币的强势群组中也出现了恐惧和惊慌。

我们可以使用 LTH-MVRV(市场价格与 LTH 实现价格之间的比率)来绘制长期持有人的激励财务压力。最近的市场暴跌至 1.76 万美元,将该指标推至 0.85,这意味着 LTH 平均持有 15% 的未实现亏损。这比 COVID 暴跌期间的LTH-MVRV更低,仅略高于 2018-2019 年熊市投降的底部。

作为长期持币者,未实现亏损会放大,这种卖进损失的强度可以通过 LTH-SOPR 来监测。该指标是将市场价格与每天LTH 支付代币的成本基础进行比较。

过去当该指标交易低于 1 时,LTH 就出现过投降,这表明 LTH 在长期持有后正在亏损。在熊市低点,这个指标以前曾跌至 0.4 至 0.6 范围内,表明损失了40%至60%。

因此,LTH 当前的亏损支出行为与 2020 年 3 月相吻合,但没有?2015 年或 2018 年熊市低点那么严重。

我们还可以跟踪 30 天内 LTH 的净代币分布,以评估相对卖方活动。在这里,我们通过总 LTH 供应量对价值进行标准化,以获得这些投资者在以往熊市中的行为比较概况。

在最近的大幅下跌期间,LTH 投资者每月的支出略高于其供应量的 1%,这一比率与COVID崩盘和2021年12月历史最高价之后的修正相吻合。这个水平几乎是2018-2019年熊市最大流出量的2倍。

请注意,LTH最大流出实际上与牛市(获利)而不是熊市(经验丰富的投资者也恐慌并遭受损失)有关。

交易所仍然是BTC的主要交易场所,因此,以进来的代币流为特征可以改进我们关于市场对波动性和回撤反应的观察。下图仅显示每周流入(红色)或流出(绿色)交易所的净流量超过总交易所余额 1% 的情况。

回顾最近的重大事件:

?在 2018-2019 年的熊市中,每周流入量?>交易所总余额 1%以上的情况持续了一个多月。

?LUNA 崩盘,净流入量达到了交易所总余额的4%以上。

?当前市场的这一指标返回了 -2.8% 的净流出量,类似于 COVID 崩盘后的流出量。

因此,尽管价格走势严重下行,但本周交易所余额的净余额消耗率仅为?2.8%。

接下来,我们可以通过已实现的利润和亏损程度来表现交易所流入量的盈利情况。过去一个月交易所流入量主要是已实现亏损,总规模超过市值的 1.5%。

然而,这超过了 2021 年 5 月至 7 月的抛售量,其严重程度约为 2018-2019 年的熊市和 COVID 崩盘中的极低点的一半。

自 2021 年 11 月的历史最高价以来,BTC市场现在经历了两个不同的投降阶段。第一阶段是由Luna Foundation Guard强制出售超过8万?BTC 触发的,第二阶段是在本周通过链上和链下大规模的全行业去杠杆化触发的。

矿工现在面临着巨大的财务压力,BTC 交易接近估计的生产成本,收入远低于年平均水平,哈希率明显低于历史最高价。本周整体市场已经实现了超过 70 亿美元的损失,作为额外卖方,长期持有者贡献了约 17.8 万比特币。

正如我们在最近几期的文章中所讨论的那样,BTC市场参与者全面处于或非常接近历史财务痛苦阈值的最高点。由于被逼卖家似乎推动了近期的大部分卖方,市场可能会开始关注未来几周和几个月内是否会出现卖方疲惫的信号。

原文:CryptoVizArt,?Glassnode

译者:金色财经 0xOak

头条 ▌央行参加国际清算银行发起的人民币流动性安排 金色财经报道,据中国人民银行官方公众号,6月25日,中国人民银行与国际清算银行(BIS)签署了参加人民币流动性安排(RMBLA)的协议。人民币流动性安排是由国际清算银行发起并设计的一项金融制度性安排,旨在通过构建储备资金池,在金融市场波动时为参加该安排的央行提供流动性支持。

2021年,NFT呈爆炸式增长,创纪录的NFT作品占据了各种报道,各种名人和巨人也加入进来。从世界上最古老的拍卖行苏富比拍卖行,到路易威登、古驰、维萨、腾讯和蚂蚁的入驻,NFT都被直接推到了顶峰。 其中,区块链游戏NBA Top Shot的消息我们都有所耳闻:它的表现还不错。两个月后,一位艺术家以6900万美元的价格售出了有史以来价格第三高的艺术品。

BAYC陷入舆论风暴 相信无论是在长期混迹于加密圈的OG,还是初入圈子的新手,对于BAYC这个名字都不会陌生。即便是在NFT寒冬的如今,BAYC仍有高达1,716,537,043.03美元的市值(数据来自于NFTGO)以及近百枚ETH的地板价,同时还衍生了MAYC、Otherside等一系列热门IP。作为NFT赛道的龙头,BAYC创造了太多传奇。

为什么币圈的牛熊市更迭如此频繁?为什么区块链项目的平均生命周期如此短暂?到底什么是死亡螺旋?这些问题可能都可以用索罗斯的反身性理论来解释。

上周末BTC价格继续下探,向下插针至图中长期趋势线止跌反弹,前期已有多次这样走势,2020年3月和2014-2015年熊市的两次触底均是这一带见底回升,2018年熊市则是靠近这一带止跌筑底,前期均是跌破红色轨道支撑迎来加速探底,而轨道两线逐步靠拢收窄至交叉,代表BTC一般进入右侧底部区域,后面震荡蓄势重新站上压制轨道,走出新一轮牛市行情。

加密货币冬天——相当于华尔街熊市的加密货币——已经到来。 虽然金融专家有一个特定的基准来定义熊市,这意味着股票从最高价下跌了 20%,但加密冬天的定义并不那么具体。一般来说,如果价格下跌并在很长一段时间内保持低位,投资者和专家将宣布加密货币冬天。而且,确实,那个时候到了。 市场下跌伴随着包括 Gemini 在内的一些主要加密货币交易所的裁员。