本文中,LUCIDA 联合了 SnapFingers DAO 的投研小伙伴,来盘点「公链」篇。

以太坊的巨大成功让智能合约公链成为资本竞相追逐的圣杯。目前以太坊仍然是智能合约公链里最大、最重要的平台,但由于性能低和费用高,大量应用不适合在以太坊上运行。

新公链凭借性能和费用优势承接了这些以太坊外溢的需求。尤其在 2021 年牛市行情中,大量应用涌现,新公链生态相继爆发,从 BSC 到 Polygon,再到 Solana,同时 Avalanche、Fantom、Terra 生态也有大幅增长。正如 Vitalik Buterin 在推特上发表的论断「未来将是多链的(multi-chain)」,这轮牛市公链的增长范式或许对未来的「多链」格局有些许启示。

公链是加密市场的基础设施,也是最重要的组成部分。本文所讨论的公链包括:智能合约平台和跨链平台,总共 21 条。除了 Ethereum,其他选取样本及分类如下。样本选取的标准是市值前 100,已建立起自己的生态,具有一定的关注度。

为了后续分析,我们同样做了数据清洗和预处理的工作。

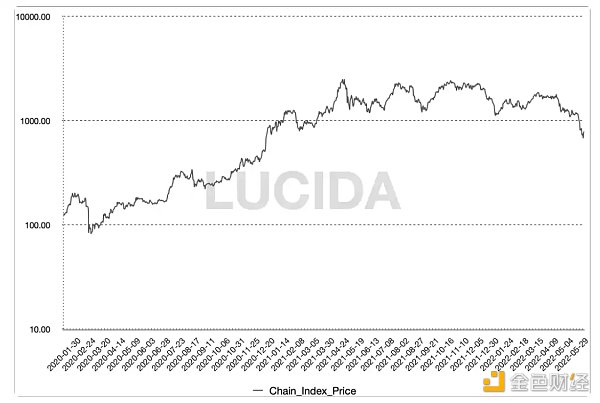

21 条公链的价格变化多端、涨跌不一,为了让大家更容易观察赛道的整体表现,我们以加权算法制成了公链指数(Chain_Index)。公链指数(Chain_Index)的具体算法如下:

当日公链指数价格 = 当日标的资产收盘价 * 当日标的权重系数

当日标的权重系数 = 标的资产过去 30 日日均成交金额 / 样本内标的资产过去 30 日日均成交金额

为了更方便地观察公链赛道整体情况,我们将公链指数价格制成了图表,并将坐标轴改成了对数坐标轴。

在本轮牛市中,公链指数的最大涨幅为 3013%,最低点出现在 2020 年 3 月 16 日,也就是 312 暴跌之后,最高点出现在 2021 年 5 月 11 日。公链指数的最大回撤为 36.4%,发生在 2021 年 2 月 18 日-2021 年 2 月 28 日期间。公链指数的熊市最大跌幅(截止至数据获取日 2022 年 6 月 20 日)为 72.5%。

如果我们用最大涨幅、最大回撤、熊市最大跌幅去对比同期比特币的表现,会发现公链赛道整体比比特币拥有更好的收益风险比。并且,截止目前,公链赛道在熊市中并没有表现出超跌的情况,所以公链在熊市的防守性也并不比比特币差。(但假设熊市持续,不排除公链补跌的可能)。

接下来,LUCIDA 对这 21 条公链做一下单独的数据分析。

美股三大股指期货短线拉升,标普500指数期货转涨:行情显示,美股三大股指期货短线拉升,道指期货、标普500指数期货转涨,纳指期货涨0.17%。[2021/10/13 20:25:38]

先看收益部分。

上图是牛市背景下,21 条公链的最大涨幅。第一名是 Fantom(FTM),达到了 144198%,其次是 Solana,最大涨幅为 50152%。

LUCIDA 还发现,公链赛道的最大涨幅分布是很分散的:

第一梯队百倍涨幅:Fantom 144198%、Solana 50151% 、Polygon 35434%、Harmony 22862% 、 Cardano 12287%?

第二梯队:以 Binance、Avalanche、Ethereum 为代表,最大涨幅在 100 倍以内。

第三梯队:以 Internet Computer 与 Moonbeam 为代表,上市即高点。

所以,LUCIDA 认为投资公链需要认真挑选,不然很可能被深深套牢。

说完了收益分布,再来看看风险的部分。

下面绿色的图是 21 条公链最大涨幅的时间分布情况;绝大部分公链在 2020 年 3 月-8 月开始上涨,并在 2021 年 9 月-12 月陆续见顶,平均上涨周期为 467 天。

下面红色的图是 21 条公链最大回撤的时间分布情况;绝大部分公链在 2021 年 2 月-5 月发生最大回撤,并在 2021 年 6 月-8 月企稳反弹,平均回撤周期为 69 天,平均回撤幅度为 59.9%。

值得一提的是,BNB 的最大回撤只有 36.9%,并且只持续了 9 天就收复了跌幅,堪称牛市最抗跌的公链。

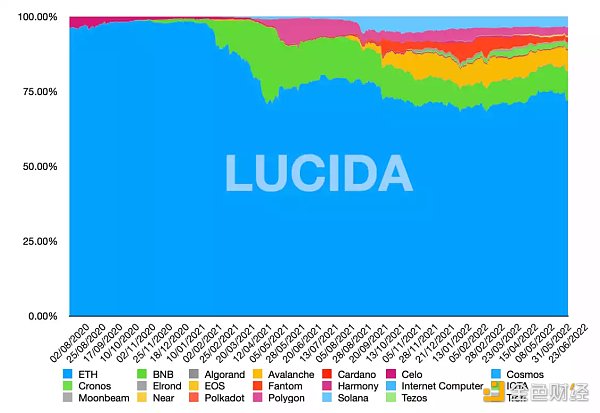

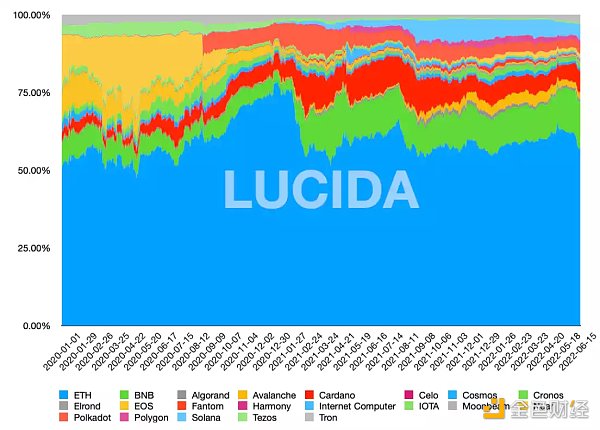

说完了赛道整体表现,LUCIDA 再来梳理一下赛道内的格局。公链赛道中,Ethereum 是当中无愧的龙头,一直保持着超过 50% 的占有率。但是,如果我们以 TVL 占比与市值占比去拆解公链赛道,会发现些有趣的事。

从 2021 年 2 月开始,Ethereum 的 TVL 占比突然降低,BNB 链突然崛起,并且在 BNB 链的带动下,Polygon、Solana、Tron、Avalanche 等公链一同挤压着 Ethereum 统治地位。

市值统计上看,2021 年 2 月开始,Ethereum 的市值占比骤降同样明显。

OVR公司在西班牙推出AR NFT寻宝游戏:作为出售NFT计划的一部分,OVR公司向PokémonGo游戏的AR猎人分发了价值数百美元的加密货币。该公司已在西班牙城市各地放置了NFT宝箱,其中包含不同数量的基于以太坊区块链的OVR代币。在手机上装有OVR应用程序的“寻宝者”可以在城市四处漫游,获取宝箱奖励。广告商可以通过购买OVR发行的NFT,获得在城市周围投放AR广告的机会。(Cryptonews)[2021/4/8 19:57:14]

注:以上数据来自 DefiLiama,该平台未提供 Internet Computer、IOTA、Polkadot 的 TVL 数据,并且 TVL 数据仅从 2020 年 8 月开始,对 TVL 占比的定量计算会略有影响,但应该不影响文本的定性分析。

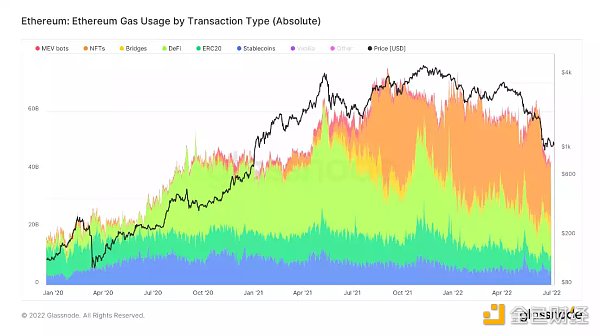

2020 年 6 月 DeFi Summer 后,以太坊交互需求大幅提升,导致以太坊 Gas 飙升。Compound 推出的流动性挖矿引爆了 DeFi,7 月以食物命名Token挖矿席卷了整个加密领域,高收益彻底点燃了整个加密世界的激情,尽管高收益未能持续,经历一轮洗礼的 DeFi 在第四季度再次崛起。年底时不但大量新项目上线,同时原有头部项目动态更加频繁。

伴随 DeFi 繁荣,以太坊每日 Gas 费从 44.7 万美元增长至 4955 万美元,上涨了 100 余倍(2020 年 6 月-2021 年 2 月),其中占比最高、增长最快的交易来自 DeFi。

以太坊 Gas 居高不下,DeFi 造富效应如火如荼,巨大的需求给了新公链追赶的机会,第一个抓住这个机会的是 BSC(后更名为 BNB Chain),它于 2020 年 9 月正式发布,随后币安宣布成立 1 亿美元种子基金扶持 BNB 链上的 DeFi 项目方及开发者,进一步支持 CeFi 和 DeFi 生态协同。2021 年 2 月 2 日,上线? 5 个月的 BNB chain 迎来了里程碑的一刻——100 万个独立地址。2 月 9 日,BNB chain 链上转账次数超过 160 万,超过了以太坊链上转账次数的 132 万。

生态激励成为后续公链发展生态的标配。2021 年 9 月、10 月,Fantom、Harmony、Avalanche(1.8 亿美元)、Celo 和 NEAR 相继推出激励计划。一些公链选择兼容 EVM,如前文提到的 BNB 链、Polygon,此外还有 Fantom,兼容 EVM 能更好的引流以太坊生态。

如下图所示,Solana 链吸引了众多开发者。2021 年,Solana 生态的开发者数量及增长速度均在前列。

2020 年下半年到 2021 年第一季度,NFT 是最大的公链需求来源。

2021 年第二季度,NFT 接棒 DeFi 成为第二个带来大量交易需求的应用领域。随着各路明星的加入,NFT 开始传播、出圈,大量投资人及项目涌现,NFT 的交易规模不断扩大。以太坊作为第一公链,在资金、开发者数量、生态规模上都具有绝对优势,因而拥有最多 NFT 项目。同时,其他公链的 NFT 赛道也在迅猛发展。例如 Solana 链,2021 年 5 月市场低迷时其 NFT 交易量甚至逆势上涨。目前成为仅次于以太坊的第二大 NFT 生态。

因此可以说,本轮牛市公链爆发是由应用层繁荣及以太坊扩展性不足带来的。公链轮动逻辑总结起来有如下几个原因:

- DeFi 繁荣造成以太坊 Gas 费过高以及拥堵,这一局面延续至 2021 年,NFT、GameFi 的轮动繁荣,持续给公链扩展性提出要求。

- 牛市期间各类应用的巨大需求,使得技术落地快、资金雄厚的公链能够占领先机,吸引各类应用加入生态。

- 不同公链资源禀赋不同,即便同样使用「兼容 EVM/跨链桥+生态激励」这一通用公式,具体的策略也不尽相同。BNB 链和 Solana 使用平台币赋能,Polygon 引入以太坊头部 DeFi 协议。

- EVM 兼容能更快享受以太坊成果,包括 Fork 协议和开发者。3.7 Cosmos 与 Polkadot 的技术难、落地慢是影响涨幅的原因之一

这里面的反例就是 Cosmos 和 Polkadot,他们并没有享受太多这次牛市带来的好处,首先是公链技术难度高、落地慢,然后是和以太坊兼容性不够好,需要另外建立跨链桥去和以太坊连接。

LUCIDA 认为,这也能解释为什么前文统计的」1.3 各公链的最大涨幅「中,Cosmos 和 Polkadot 的最大涨幅仅位列 12 和 15。

经过一轮牛市的洗礼,新公链吸引了开发者和用户,也建立其了自己的基础设施和应用生态。如 V 神所说,未来会是多链格局,那么各公链在这轮牛市过后建立其了什么样的护城河。

以太坊在加密市场上市值排名第二,市值长期占比位于 17% - 22%,对于整个加密市场意义重大。《2022 年第一季度以太坊生态报告》中数据显示,以太坊稳定运行的 DApp 数量 4011 个,智能合约 7220 余个。

以太坊是护城河最高的公链,网络去中心化程度和安全性较高,用户量大、开发者数量多。基础设施完善(钱包、预言机、开发者工具),应用种类丰富,已形成网络效应,具备创新土壤,一直以来引领了区块链应用潮流:

(2017 - 2018 年)2015 年底,以太坊提出 ERC20 标准,最终直接带来由 2017 年 lCO 发行引起的牛市。2017 年,智能合约的发行让区块链技术边界有所扩展,区块链作为底层技术进入主流视野。这轮行情中,以太坊市值排名第二奠定了基础,并带动了其他智能合约平台及基础设施板块估值;ETH 生态内,DAPP 数量爆发,NFT、链游、分叉币板块上涨效应明显,ETH 初步成为山寨币市场的锚定目标。

(2020 - 2021 年)该周期中,加密货币总市值最高达 3 万亿美元,以太坊网络的交易量超过 3.6 万亿美元。以太坊市值占比从 2021 年初的 11% 上涨至 20% 左右。这轮行情中,以太坊生态中的板块轮动包括 DeFi (DEX、AMM、流动性挖矿、抵押借贷)、NFT、Meme、GameFi、元宇宙等。

(2021 - 2022Q1)加密市场小周期中,除了 NFT、DeFi 热点的延续,市场对公链估值逻辑的重构推升了公链上升行情。

以上历程中,以太坊生态中每轮周期出现的项目都会在熊市中经历洗牌,仅 10%-20% 的项目生存并发展壮大,成为下一个周期中的重要蓝筹项目、常用基础设施。

尽管多链趋势下,以太坊网络上的总锁仓价值(TVL)份额有所稀释,二层扩容方案的落地。在新公链不断分流以太坊的开发者、用户、应用的情况下,以太坊自身通过 EIP-1559 升级降低了 GAS 波动以及 ETH 的增发速度,为 Optimism、Arbitrum、dYdX 等在内的多个 L2 协议拉开了舞台帷幕。

BSC 于 2020 年 9 月正式上线。BSC 的 TVL 在 2021 年第二季度突破 150 亿美元大关后不久,由于 BNB 及其衍生产品(如 CAKE 和 XVS)的价格大幅上涨,其 TVL 在十天内翻了一番以上,达到 350 亿美元。

BNB 链的优势在于有拥有庞大的用户群,还有 Binance 的资金、技术、人力等资源支持。缺陷在于网络高度中心化,生态严重依赖以太坊开发者社区。

Solana 协议主网 Beta 版于 2020 年 3 月推出。截止目前,Solana 链上的项目将近 2700,涵盖 DeFi 、钱包、NFT 、基础设施、去中心化游戏等 8 个主要领域以及稳定币、DEX 、衍生品等十五个细分领域。

Solana 已发展出了较为完整的 NFT 生态基础,比如项目工具、交易市场。Magic Eden 是一个基于 Solana 的 NFT 交易市场。其在开发初期选择了非 EVM 的 Solana 进行建设,正是看重其高性能优势,并且集中发力在游戏垂直领域。目前交易量占到整个 Solana? 生态的? 97% 以上。值得注意的是,Opensea 此前仅支持以太坊,在今年四月开始支持 Solana,但是其头部项目 Okay Bears 的绝大部份交易仍然是在 Magic Eden 完成。

由于 Solana 网络费用收入相对较低,除非 dAPP 和使用量增加或费用提高,否则可能无法支持基于现金流的估值模式。和 BNB 链类似,Solana 网络中心化程度也非常高。随着用户规模扩大,Solana 网络所显现的持续不稳定性,并已经有多次宕机,停止出块的事件发生。从去年到今年,Solana 连续多次超长时间宕机,在不断的事故中,大家也开始怀疑 Solana 的创新机制其实并没有真正解决「不可能三角」,而仅仅是保全了「效率」而牺牲了「安全」。

这一轮牛市公链受益于 DeFi、NFT 应用爆发以及以太坊处理能力不足,谁能提供新应用所需的性能支持和资金支持,就能快速发展。这个逻辑预计在下一周期会稍有所不同,原因是经过市场沉淀,穿越牛熊优质的应用会占领更多市场,相应这些应用所在的公链就会因此受益。

自互联网诞生之初,数字身份就一直是一个令人担忧的话题。Web2 弥合了人们的线下生活、在线身份以及创意和消费习惯之间的差距,这已经让位于一个彻底集成的互联网体验,旨在尽可能个性化和有针对性。随着虚拟交互和数字身份的新阶段出现——一个比 Web2 更相互关联的阶段——我们需要重新思考个性化和所有权,着眼于在 Web2 的世界中哪些行得通,哪些行不通。

从 2020 年开始,整个加密货币市场经历了一波巨大的牛市,这波牛市浪潮也让很多赛道和热点下的资产获得了巨大的涨幅,不乏千倍币甚至万倍币。 LUCIDA 是一家 Crypto 领域的量化对冲基金,随着市场慢慢转熊,我们将对这一整轮牛市做一次完整地复盘,通过对海量数据的挖掘,发现市场规律,从历史中学习。

在 DAO 组织中经常看到活跃在多个社区的贡献者,作者用「最佳差异」理论对该现象做出了解释:多边工作由归属感与差异化双重需求驱动,而 Web3 与 DAO 更加强了这一趋势。本文还指出,DAO 工具的设计应当考虑到贡献者流动性的客观现实和需求。归根结底,这一切都是流动性身份和贡献的体现。 同时贡献多个社区,是许多在 Web3 赚取生计的人的常态。

金色财经 区块链7月7日讯 DeFi/CeFi 泡沫正在破灭、NFT??热潮正在消退、算法稳定币正在崩盘、加密借贷机构正在破产……然而令人意想不到的是,在本轮熊市中,银行竟然“稳如泰山”,没有受到任何影响。不管是欧洲还是美国的银行,在谈到加密货币市场崩盘给其他市场带来的影响时,他们普遍都是一副轻描淡写的样子。

撰文:念青,链捕手 今年年初,NEAR 只有 200 万个活跃账户,但在 6 个月后的今天,Near 账户总量已超过 1500 万。作为生态增速最快的公链之一,NEAR 在今年频频传出利好消息。

自 2020 年 7 月,波卡开启民主治理以来,波卡第一版链上治理体系已经顺利运行了近两年。在最近的一些会议上,Gavin 曾多次提到正在酝酿波卡的第二版治理体系,并透露新的治理体系会更加的去中心化,以及可能会不再有理事会(第一版治理体系中权力较大的组织)。