从 2020 年开始,整个加密货币市场经历了一波巨大的牛市,这波牛市浪潮也让很多赛道和热点下的资产获得了巨大的涨幅,不乏千倍币甚至万倍币。

LUCIDA 是一家 Crypto 领域的量化对冲基金,随着市场慢慢转熊,我们将对这一整轮牛市做一次完整地复盘,通过对海量数据的挖掘,发现市场规律,从历史中学习。并且,LUCIDA 将发布一系列的投研文章,本文是整个系列文章的第一篇:《500 万行数据盘点三年大牛市》

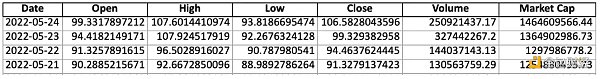

第一步就是获取数据,我们从 CoinMarketCap 上获取了市值前 3000 名的所有币种数据,共计 500 余万行。

每个币种有七个 Columns:Date(日期)、Open(开盘价)、High(最高价)、 Low(最低价)、Close(收盘价)、Volume(成交量)、MarketCap(市值)。

为了后续分析,我们对数据做了预处理工作:

修改异常值、填补空值

去除稳定币资产

去除 wBTC、renBTC 等锚定资产

去除因盘口深度太差而被大幅插针的资产

去除市值过小、流动性过差的币种(绝大部分在市值 1000 名之外)

未统计 NFT 资产

最终,符合我们统计条件的币种是 952 个。

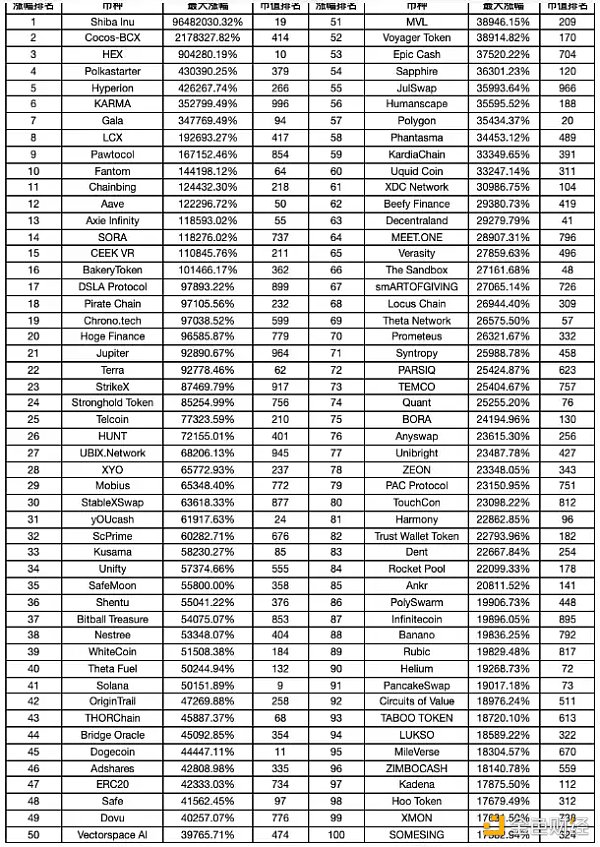

我们以 2020 年 1 月 1 日-2022 年 5 月 24 日作为统计周期,找到了涨幅最高的 TOP100 币种,具体如下:

NFT巨鲸n0b0dy.eth以130 WETH价格购入“无聊猿”BAYC#3438:金色财经报道,据最新数据显示,NFT 巨鲸 n0b0dy.eth 以 130 WETH 价格购入“无聊猿”BAYC#3438,约合 267,298.56 美元。截止目前,n0b0dy.eth 已持有猿猴系列 NFT 主要包括:22 个“无聊猿”BAYC、24 个“变异猿”MAYC、以及 61 个 Yuga Labs 元宇宙项目 Otherside 虚拟地块 Otherdeed。[2022/5/18 3:23:40]

涨幅最高的是 Shiba Inu,涨幅为 96482030.32%(帮你数过数量级了,96 万倍),当前市值排名第 19。

我们再计算一下最大涨幅的中位数,为 2002.23%。

如果我们以 BTC 作为指数,那么收益就是 1259.27%,对比收益的中位数 2002.23%,收益并没有跑输收益太多。

所以,真相也许并非如大家所想,「牛市随便买都能跑赢大盘」。从数据来看,购买小币种资产时是需要认真选币且择时的,如果选币和择时做不好,收益可能还不如拿着 BTC 不动。

接下来我们来计算,所有币种最大涨幅的「开始时间」、「结束时间」与「持续时间」。这本质是讨论购买小币种的择时问题,「什么时候抄底?」、「什么时候逃顶?」。

Huobi 将于4月28日上线NU(NuCypher):据官方消息,Huobi Global“全球观察区”定于2021年4月28日上线NU(NuCypher)。其中4月28日15:00 (GMT+8) 开放NU的充币业务,充值量满足市场交易需求时开放NU币币交易。具体时间将以公告形式提前通知, 4月29日15:00 (GMT+8) 开放NU的提币业务。[2021/4/28 21:06:34]

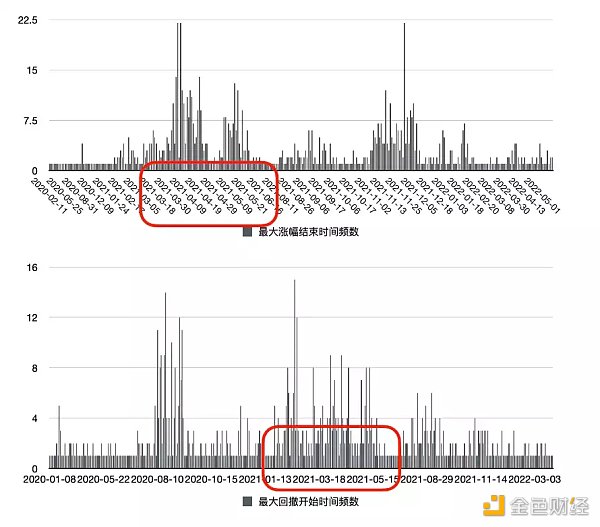

上图是「最大涨幅的开始时间的频数」,x 轴为时间,y 轴为频数,图中的柱表明:币种都是在什么时间见底的。见底时间集中在 2020 年 3 月和 2021 年 7 月,也就是「312」和「519」惨案之后见底。

第二张图是「最大涨幅的结束时间的频数」,x 轴为时间,y 轴为频数,图中的柱表明:币种都是在什么时间见顶的。绝大部分的见顶时间集中在 2021 年 4 月和 2021 年 11 月,与比特币的见顶时间基本一致。

所以从统计上看,小币种走独立行情是少数,事实上还得看大饼脸色,如果对小币种的走势把握不大,不如看着大饼买小币。

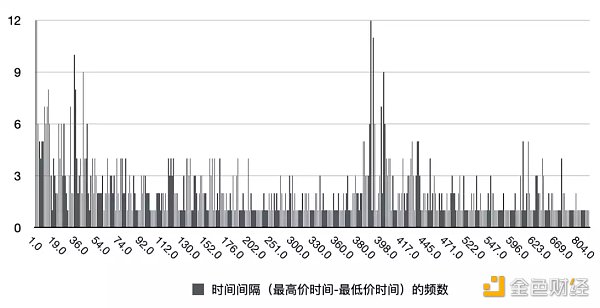

接下来统计时间间隔的频数,时间间隔是用最大涨幅中,「最高价出现的时间」-「最低价出现的时间」,再统计频数。

我们发现,柱状图中的高点集中在 20 天之内和 400 天左右,也就是说,币种见顶的情况可以简单粗暴地分成两大类:

1、开盘即高点

2、一年之后出现最高点

如果你想享有牛市的高收益,长期持仓不动(超过 1 年)可能才是最正确的选择。

算完了收益,我们接下来再来计算风险。

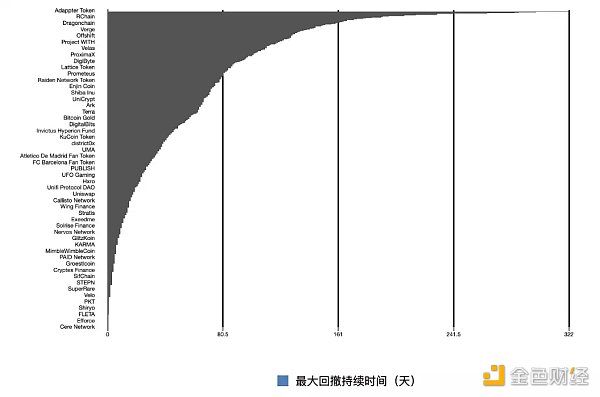

首先是计算最大回撤,这里的最大回撤指的是「发生在最大涨幅期间的最大回撤」,或者说是「牛市过程中的最大回撤」,并不是熊市的最大回撤。

最大回撤的平均值和中位数分别为 50.63% 和 57.02%,也就是说,哪怕是在大牛市,你也要做好腰斩的心理准备,承受住比较大的浮亏。

并且,最大回撤的中位数为 31 天,平均值是 43 天,最长的最大回撤发生了 322 天,也就是说,在牛市,你平均会被套超过一个月,甚至有可能被套一年。

接下来我们统计一下最大回撤通常是什么时候发生的。

下图是最大回撤开始时间的频数,图中两个明显的波峰集中在 2020 年 8 月与 2021 年 2-4 月。

2020 年 8 月与 2021 年 2-4 月,这两个时间段,比特币(指数)的走势表现为高位横盘或者高位滞涨,也就是说,在牛市中,当比特币(指数)呈现高位横盘或者高位滞涨的状态,小币种通常会发生比较大的回撤,这也要归因于小币种「高弹性」的特质。

最大回撤并不意味着牛市的终结,前文中提到,牛市的第一次终结发生在 2021 年 4 月,比起 2021 年 2 月集中发生的最大回撤,要晚了 2 个月。

所以,小币种在高位发生大幅下跌并非偶然,通常是见顶前的征兆,即便价格再创新高,也大多是陷阱,而绝不是机会。

我们通过数据,从收益与风险两大部分概括性地分析了过去三年的这轮牛市,从数据中,我们提炼了一些观点,有些符合我们旧的认知,也有些颠覆了我们的认知或让我们对市场产生了新的理解,数据会从更客观和更高纬度的视角让我们重新了解市场。

本文相对比较概括性,除了本文以外,围绕这轮大牛市,我们将从「二级市场投资」和「数据」的角度撰写更多的投研报告,包括但不限于:

不同赛道分析(底层基建赛道、NFT 赛道、DEFI 赛道、SOCIALFI 赛道、GAMEFI 赛道、DAO 赛道,以及赛道的轮动规律探究)不同生态分析(ETH 生态、POLKADOT 生态、SOLANA 生态等…)小币种策略分析(多因子选币、择时策略、增强策略、对冲策略)投资机构业绩分析

原文标题:《 500 万行数据盘点 Crypto 三年大牛市 》

来源: 区块律动

?斯坦福大学教授Jeremy Bailenson最近主持了一个世界经济论坛的小组讨论,出席的还有一些世界上领先的元宇宙和区块链的思想家。斯坦福大学虚拟人际交往实验室的创始人Bailenson向Cointelegraph回忆道,"当时向小组提出的第一个问题是'我们需要区块链来实现元宇宙吗'?"大家的共识是,没有区块链,元宇宙也可以存在。

金色财经报道,据北京时间7月6日晚间消息,以太坊Sepolia测试网已完成合并。 这是以太坊主网合并前的测试工作之一,Sepolia测试网是运行PoW的Ethash算法的测试网,其使用的EVM版本是London升级的版本。 在合并执行前,Sepolia测试网优先推出了Bepolia许可信标链,获得批准的各方可以成为Bepolia运行验证器。

自互联网诞生之初,数字身份就一直是一个令人担忧的话题。Web2 弥合了人们的线下生活、在线身份以及创意和消费习惯之间的差距,这已经让位于一个彻底集成的互联网体验,旨在尽可能个性化和有针对性。随着虚拟交互和数字身份的新阶段出现——一个比 Web2 更相互关联的阶段——我们需要重新思考个性化和所有权,着眼于在 Web2 的世界中哪些行得通,哪些行不通。

在 DAO 组织中经常看到活跃在多个社区的贡献者,作者用「最佳差异」理论对该现象做出了解释:多边工作由归属感与差异化双重需求驱动,而 Web3 与 DAO 更加强了这一趋势。本文还指出,DAO 工具的设计应当考虑到贡献者流动性的客观现实和需求。归根结底,这一切都是流动性身份和贡献的体现。 同时贡献多个社区,是许多在 Web3 赚取生计的人的常态。

本文中,LUCIDA 联合了 SnapFingers DAO 的投研小伙伴,来盘点「公链」篇。 以太坊的巨大成功让智能合约公链成为资本竞相追逐的圣杯。目前以太坊仍然是智能合约公链里最大、最重要的平台,但由于性能低和费用高,大量应用不适合在以太坊上运行。 新公链凭借性能和费用优势承接了这些以太坊外溢的需求。

金色财经 区块链7月7日讯 DeFi/CeFi 泡沫正在破灭、NFT??热潮正在消退、算法稳定币正在崩盘、加密借贷机构正在破产……然而令人意想不到的是,在本轮熊市中,银行竟然“稳如泰山”,没有受到任何影响。不管是欧洲还是美国的银行,在谈到加密货币市场崩盘给其他市场带来的影响时,他们普遍都是一副轻描淡写的样子。