随着市场消化了6月份的极端下行波动,比特币价格本周继续在2万美元左右的范围内盘整。交易价格走高,以18,971美元的周低点开盘,并在22,230美元处达到峰值。

随着市场现在从历史最高点下跌超过75%,即使是最强大和最长期的比特币持有者也感受到了压力。由于市场试图在持续的宏观经济不确定性中找到底部,长期持有者和矿工都成为了本周焦点。

在本期中,我们将希望找出和识别历史上描述比特币熊市底部形成的关键特征。在这段时间里,经历了强制销售的阶段,卖家疲惫,下行压力开始减弱。我们将从以下多个角度进行探讨:

最强的玩家最终退出市场,造成卖方疲惫。

财富从低信念持有者到高信念持有者的重新分配。

大型和小型实体的需求复苏。

矿工群体的投降似乎正在进行中。

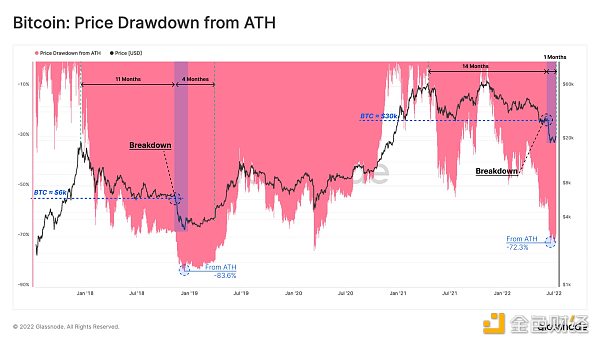

就市场结构而言,当前的熊市与2018年末有许多相似之处,我们可以从ATH(历史最高价)指标的下降看到这一点。下面将当前2022年的熊市与2018年的熊市进行比较:

2017年12月-2019年3月:2017年抛物线顶部的影响延续了近15个月,最终从ATH下降了85%。6000美元区域可以被视为最终投降之前的基础水平断点,在1个月的时间里,市场又被抹去了50%。

2021年11月-2022年7月:当前的熊市经历了75%的峰值回撤,29k美元的底价也是一个类似的基础水平断点。在6月中旬的最新一次投降中,价格在短短两周内下跌至17.6k美元,跌幅为40%。

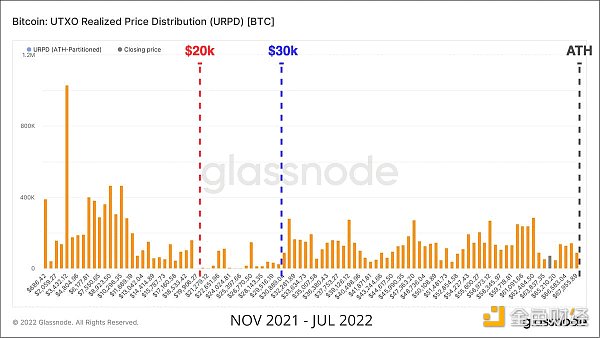

长期熊市的主要结果之一是在剩余的利益相关者之间重新分配财富。可以通过跟踪UTXO已实现价格分布(URPD)来分析这种渐进式转手。

正如之前文章强调的那样,过去的熊市有两个不同的阶段:

后ATH阶段:短期投资者和投机者(低信念)逐渐接受熊市现实,并退出到价格贬值趋势中。此外,一些参与者试图在宏观趋势中反向交易,导致多次暂时性的触底反弹(死猫反弹)。

AltFi Capital推出专业B类基金“AltFi Capital Opportunities”:10月4日消息,数字资产另类投资管理公司AltFi Capital Management Ltd宣布获得百慕大金融管理局的专业B类基金许可并推出专业B类基金“AltFi Capital Opportunities”,为投资者提供积极管理的多元化数字资产投资组合,包括流动性投资和传统VC投资。

该公司在一份声明中表示,新基金将仅允许合格投资者在其投资组合中增加数字资产敞口,目前其法律和监管咨询支持由Walkers(Bermuda)Limited 提供,基金管理方为Krypton Fund Services。(Royal Gazette)[2022/10/5 18:39:32]

底部发现阶段:盈利能力下降和长期的金融痛苦导致新需求下降,并为最终投降创造有利条件。

首先,我们将审视2017年12月至2019年3月的市场。注意到价格如何像磁铁一样,首先将顶级买家的供应吸引到6千美元区域,最后,在投降后发生极大的重新分配,进入3千美元至4千美元范围。这描述了一个由两部分组成的投降周期和最终的底部形成

当前的2022年市场,与2021年11月ATH之后的结构类似。我们可以看到,类似的重新分配模式出现在最初于2021年5月至7月建立的3万美元底价附近。在今年5月至6月期间,可以看到价格跌至2万美元区域,这成为投资者投降和新买家的重要触发点,从而成为代币转手的一个节点。

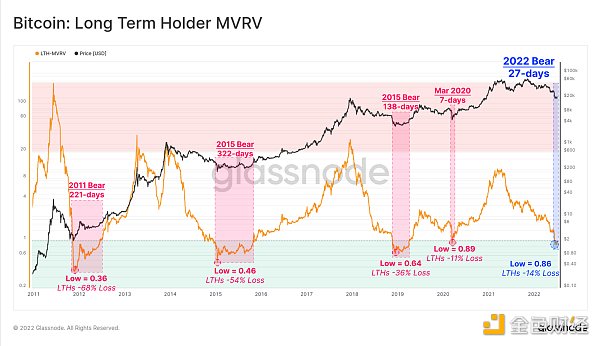

随着3万美元价格水平的下跌,矿工和长期持有者(LTH)面临压力。为了证明2021-22周期中LTH的持续投降,我们可以从两个方面监测他们的盈利能力;他们的实际损失(支出)和未实现损失(低于成本基础持有的代币)。

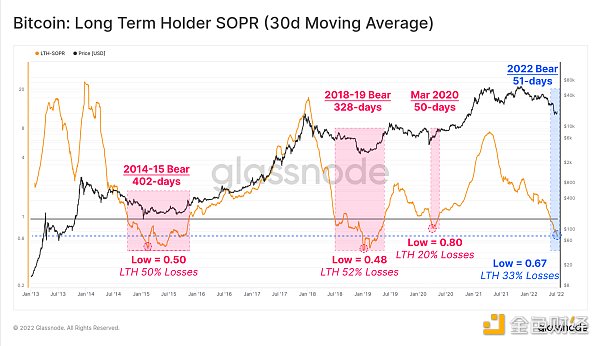

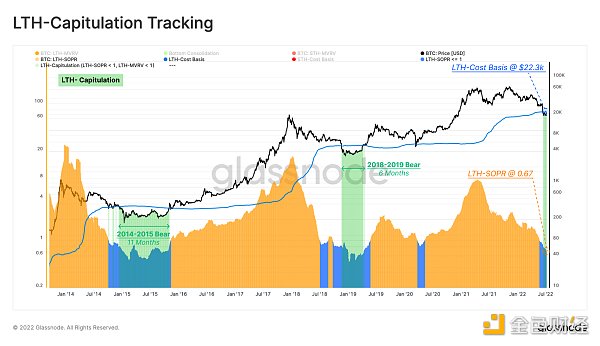

长期持有者支出产出利润率(LTH-SOPR)是一个指标,表示LTH获得的利润率(即值为2.0意味着LTH以2倍成本基础的价格支出代币)。因此,当LTH-SOPR小于1时,这些玩家会以低于成本基础的价格实现损失或支出代币。

加密货币衍生品市场第三季度交易量同比增长159.4%:金色财经报道,据TokenInsight数据,加密货币衍生品市场在2020年第三季度的总交易量为2.7万亿美元。与第二季度相比增长了25.1%,同比增长了159.4%。此外,现货市场交易量与第二季度相比下降了26.5%。[2020/11/13 14:10:06]

LTH-SOPR目前以0.67交易,这表明平均LTH的代币支出锁定了33%的损失。

长期持有者成本基础能估计长期持有者为其代币支付的平均价格。因此,当市场估值低于LTH成本基础时,这个群体可被视为处于总体亏损。同样,LTH目前平均而言都处于亏损状态,未实现的总亏损为14%。

长期持有者成本基础能估计长期持有者为其代币支付的平均价格。因此,当市场估值低于LTH成本基础时,这个群体可被视为处于总体亏损。同样,LTH目前平均而言都处于亏损状态,未实现的总亏损为14%。

下图结合了这些概念,显示了满足这两个条件的区间(绿色部分)。这些区间显示的是,LTH持有的代币处于亏损,根据他们的支出锁定的损失。综合来看,这表明发生LTH投降的可能性增加。

下图结合了这些概念,显示了满足这两个条件的区间(绿色部分)。这些区间显示的是,LTH持有的代币处于亏损,根据他们的支出锁定的损失。综合来看,这表明发生LTH投降的可能性增加。

LTH-SOPR的当前值为0.67,LTH成本基础为2.23万美元,这意味着LTH支出每枚代币平均实现33%的损失,尽管现货价格仅比其成本基础低约6%。这表明以高价获得代币的LTH是目前的主要支出者,而那些仍然持有2017-20周期(或更早)的代币的人,在很大程度上还在观望。

投降事件的后果之一是立即将代币重新分配给新买家,这些新买家最初通常被归类为短期持有者。然而,随着时间的推移,长期持有者在供应中的主导地位往往会更突出,因为那些不能共患难的投机者被赶出了市场。

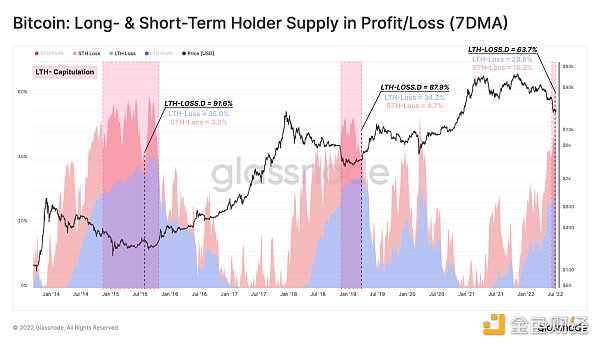

底部形成通常伴随着LTH承担越来越大比例的未实现损失。换句话说,熊市要达到最终的底价,亏损的代币份额应该主要转移给那些对价格最不敏感、信念最坚定的人身上。

这是由两种机制造成的:

信念薄弱的实体(短期持有者)的退出。

逐渐将代币转移给具有坚定信念的实体,这些实体对价格相对不敏感(长期持有者)

在之前的熊市深处,LTH持有的供应比例达到了34%以上,处于亏损状态。与此同时,STH(短期持有者)持有的比例下降到仅占供应量的3%至4%。目前,STH仍持有16.2%的供应量处于亏损,这表明重新分配的代币现在必须在信念更坚定的持有者手中经历成熟的过程。

虽然已经有许多信号表明底部形成,但市场仍然需要一段持续时间和时间痛苦来建立有弹性的底部。比特币投资者还没有走出困境。

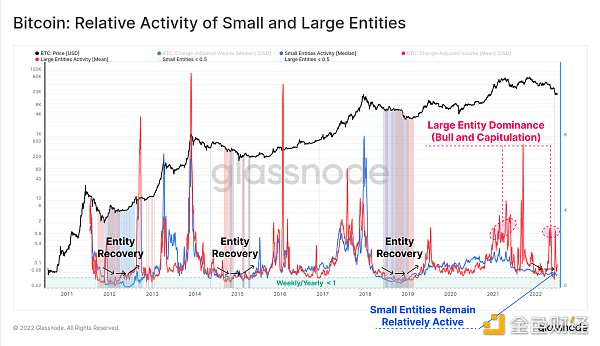

先前熊市周期的一个共同组成部分是驱逐比特币游客。有观察数据显示散户和鲸鱼余额增长都很出色。在此基础上,我们引入一个新指标,旨在跟踪小型和大型实体的相对链上活动(最初由CryptoVizArt创建)。

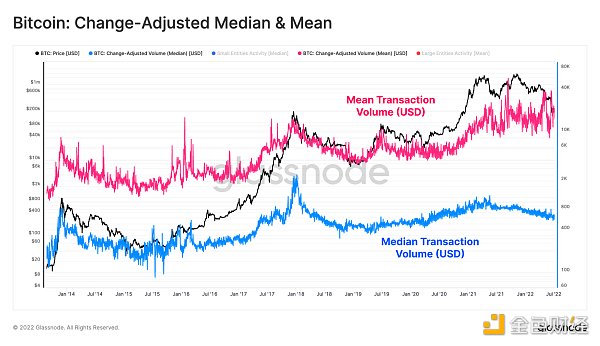

就比特币的历史交易数据而言,每日转账量的平均值通常大于中值。这在很大程度上是小额交易数量较多而大额交易数量较少的结果。

就比特币的历史交易数据而言,每日转账量的平均值通常大于中值。这在很大程度上是小额交易数量较多而大额交易数量较少的结果。

我们可以看到,在整个比特币历史上,平均值和中值交易美元大小之间的一致差异。因此,比特币链上交易价值分布呈现正偏度。

偏度是在分布中能观察到的不对称程度。当平均值大于中值时,会出现正偏度,表明小额交易的数量多于大额交易。

我们可以利用这一观察来开发一个宏观框架,以评估大小型实体活动和需求的比较水平。下面的振荡器是由7DMA和365DMA的中值(小型实体)和平均值(大型实体)美元交易量的比率构建的。

我们可以利用这一观察来开发一个宏观框架,以评估大小型实体活动和需求的比较水平。下面的振荡器是由7DMA和365DMA的中值(小型实体)和平均值(大型实体)美元交易量的比率构建的。

当小型实体超过大型实体时,通常意味着小规模交易的涌入,并且往往与牛市活跃和更大的投机有关。

当指标增加时,可以认为是该实体群组需求增加的信号。

当指标下降时,可以认为是该实体群组需求下降的信号。

在当前的市场周期中可以看出,红色曲线一直在蓝色曲线上方交易,表明大型实体(可能是机构)的活动在牛市周期和最近的投降事件期间都大大高于散户。

此外,我们可以看到,相对于过去的熊市,较小的实体仍然相当活跃,但我们尚未看到触底和复苏逆转。这是一个值得关注的特征,以观察两个实体群组的需求是否扩大。该指标的关键要点是,虽然活动处于底部形成区域,如上面的结论,但它尚未回到恢复模式。

最后,我们把注意力转向矿工群体,在熊市后期,他们往往会成为一个有影响力的抛售压力来源。这是他们收入周期性的结果,目前的熊市也不例外。

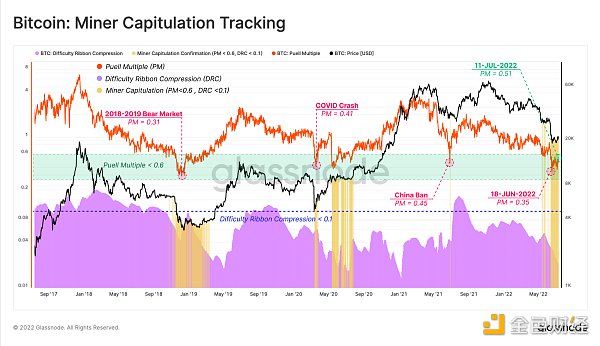

为了追踪矿工投降是否在起作用,我们可以参考一个两部分模型,该模型寻求隐性收入压力(皮勒乘数)和观察到的哈希率下降(难度压缩带)之间的交汇处。

皮勒乘数(Puell Multiple)跟踪矿工的美元总收入,相对于1年平均值。在这里,我们可以看到目前比特币矿工的收入仅为12个月平均水平的49%。这意味着矿工收入压力是一个可能的因素。

难度压缩带(Difficulty Ribbon Compression)表明哈希率确实要下线,导致协议难度从数据上看是明显下降的。明显可以看到,由于收入压力,ASIC矿机正在关机。

矿工投降风险(Miner Capitulation Risk)强调了两个指标都标志着有意义的低点时期,通常与极端熊市低点和矿工投降事件的高风险相关。

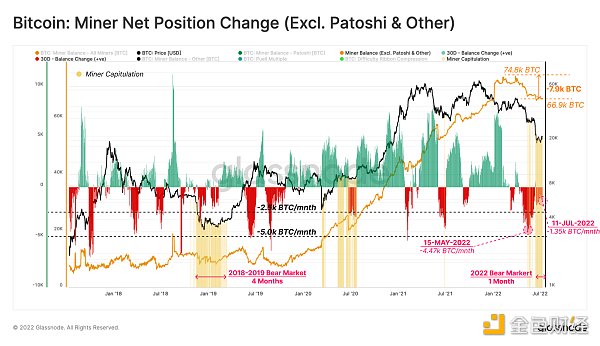

确认矿工投降风险是一个因素后,我们可以确认,矿工总余额经历了高达4.47kBTC/月的分配。这主要是在LUNA-UST项目崩盘之后开始的。

确认矿工投降风险是一个因素后,我们可以确认,矿工总余额经历了高达4.47kBTC/月的分配。这主要是在LUNA-UST项目崩盘之后开始的。

这些矿工的收入压力导致在两个月内从他们的金库中总共分配了7.9kBTC。也就是说,矿工们最近放缓了他们的支出,目前以每月1.35k比特币的速度从他们储存的金库中分配。

2018-2019年熊市中矿工投降的持续时间约为4个月,当前周期仅在1个月前开始。矿工目前在其金库中总共持有约66.9kBTC,因此除非代币价格显著回升,否则下一季度可能仍存在进一步分配的风险。

目前的市场结构具有熊市后期的许多特征,其中最坚定的群体、长期持有者和矿工面临着巨大的投降压力。

亏损供应量现已达到44.7%,其中大部分由长期持有者群体承担。然而,与之前的熊市周期相比,这仍然是一个不太严重的水平。我们还引入了一个新的指标,跟踪小型和大型实体的活动水平,作为映射市场复苏的工具。这支持了我们观察的结论,当前市场已进入熊市,但尚未形成自信底部,并且仍有事情要做。

总体而言,普遍投降和极端金融压力肯定是出现了。然而,可能还存在时间痛苦(持续时间)和进一步的下行风险,以充分考验投资者的决心,并使市场能够建立一个有弹性的底部。

原文:Pressure Builds on Diamond Hands

标签:比特币CAPBSPPIT比特币是什么意思能换来真钱吗IcoCryptoMarketCapBSPNetworkpitb比特犬币国外很火

1.DeFi代币总市值:384.1亿美元DeFi总市值 数据来源:coingecko 2.过去24小时去中心化交易所的交易量43.83亿美元过去24小时去中心化交易所的交易量 数据来源:coingecko 3.DeFi中锁定资产:731.7亿美元DeFi项目锁定资产前十排名及锁仓量 数据来源:defillama NFT数据 1.NFT总市值:172。

前谷歌首席执行官埃里克·施密特表示支持Web3和Crypto行业,但他认为这些行业需要更多的改进才能发挥行业本身出色的性能。 这位谷歌前高管周二在接受CNBC采访时,对正在进行的Crypto崩盘进行了权衡,全球Crypto市场在不到八个月的时间里下跌了一半以上的市值。

此前,我们在文章《飒姐团队 | DAO,可以在中国合法经营吗?》中曾经提到过,依据中国现有的法律体系,境外盛行的DAO模式难以在我国合法落地,但这样的一个想法确实有其独到之处。尽管我们不能将该模式完整引进中国,但将其中国化,让它入乡随俗却未尝不可。因此,飒姐团队今日文章便从中国法的视角出发,给出在中国现有制度下,DAO可能的中国化路径。

本文作者:Patrick McCorry 加密货币正在引领一场数据库技术的范式转移 加密货币的基石就是数据库。它记录着所有用户账户的余额、智能合约的代码和状态。 任何的用户操作最终都会通过执行交易与更新数据库的形式反映出来。 “Web2”数据库技术的问题都在于使它得以运作的信任上。它依赖于一个可信第三方来维护和保护数据库。

1.金色观察|Uniswap V3的“漏洞”风云 公链上是原始森林,对于钱包团队以及defi等团队无法提前识别是否有安全问题,只能提示会有安全风险,同时,也无法控制用户行为,只要私钥等暴露在外部环境里,就有可能被盗取,且没有第三方可以去负责追回损失。

1.DeFi代币总市值:363.4亿美元DeFi总市值 数据来源:coingecko 2.过去24小时去中心化交易所的交易量:34.23亿美元过去24小时去中心化交易所的交易量 数据来源:coingecko 3.DeFi中锁定资产:721.1亿美元DeFi项目锁定资产前十排名及锁仓量 数据来源:defillama NFT数据 1.NFT总市值:165。